「工商時報涂志豪」記者的文章列表

竹南封測六廠工地起火冒濃煙 台積電:無人員受傷或受困

晶圓代工龍頭台積電位於竹南的封測六廠工地,25日晚間19時33分時有民眾報案指稱廠房二樓有黑煙冒出,苗栗縣消防局據報趕往,發現現場無人受困,燃燒面積約300平方公尺,目前火勢已經獲得控制,沒有造成人員傷亡。台積電表示,先進封測六廠工地25日晚間出現濃煙,消防車於第一時間到場處理,並約於晚間21時10分完成排除;現場無人員受傷或受困,消防人員及工地安全團隊已針對事故啟動調查,後續台積電將協助承包商釐清事發原因並確保工地安全。苗栗縣政府消防局指出,接獲民眾報案,位於竹南的台積電封測六廠工地火災,現場二樓有黑煙冒出,無人受困。燃燒面積約300平方公尺,燃燒PP材質機台、CPVC管路,無危險物品火勢控制中。苗栗縣政府消防局將待火勢撲滅後調查起火原因。台積電封測六廠去年動工,已完成主體結構,目前正在進行無塵室建置及管線等廠務工程。當地業者表示,台積電在封測六廠完工後,原本計畫把所有測試機台集中在該廠,也因為台積電進駐,頭份市及竹南鎮的房地產價格大幅上漲。

AMD新GPU、CPU全埋單 台積電5奈米爆單

雖近期外資圈對於台積電5奈米產能是否鬆動看法分歧,但大客戶之一的處理器大廠美商超微(AMD)不僅如期推出新一代RDNA 3架構繪圖處理器(GPU),亦將在本周發布全新Zen 4架構Genoa伺服器處理器,運算核心都採用台積電5奈米製程量產。台積電第三季5奈米營收占比已達28%位居最大營收來源,設備業者評估,台積電5奈米第四季產能利用率仍維持滿載,明年第一季及第二季產能利用率雖略為下修,但仍維持在九成以上高檔,至於明年下半年則重回滿載,將是台積電明年營收占比最大的製程節點。台積電在日前法說會中指出,消費性晶片庫存去化造成台積電7奈米及6奈米利用率開始明顯下滑,但台積電仍看好第四季5奈米製程的需求持續增加,進而平衡終端市場需求轉弱及客戶持續進行庫存調整所帶來的影響,讓台積電第四季業績與上季持平。超微董事長暨執行長蘇姿丰發表全新RDNA 3架構GPU,並且是全球首款採用小晶片(chiplet)設計的GPU。超微RDNA 3架構的小晶片設計結合5奈米與6奈米製程節點,兩種製程各自為特定的工作進行最佳化。此突破性架構比前一代RDNA 2架構提供高達54%的每瓦效能提升。超微表示,RDNA 3架構GPU包括全新5奈米製程繪圖運算晶片(GCD),以及6個全新6奈米製程記憶體快取晶片(MCD)組成,GCD擁有多達96個運算單元以提供核心GPU功能,而每個MCD則採用高達16MB的第二代AMD Infinity Cache超高速小晶片互連技術,並支援24GB的高速GDDR6記憶體。另,超微為降低消費性電子產品疲弱需求對營運造成的負面影響,未來2~3年產品策略將著重於人工智慧(AI)及高效能運算(HPC)發展,擴大在5G基礎建設、車用電子、航太國防、工業及醫療、資料中心等市場布局,而台積電將是最重要合作夥伴。超微本周將正式宣布推出Zen 4架構Genoa伺服器處理器,並會在年底前出貨予OEM廠,明年將推出針對原生雲端運算的Bergamo、技術及資料庫運算的Genoa-X、以及邊緣終端及電信基建的Siena等伺服器處理器,採用台積電5奈米或4奈米製程。超微也計畫推出AI運算的資料中心加速處理器MI300,搭載Zen 4及RDNA 3核心,明年採用台積電5奈米量產。

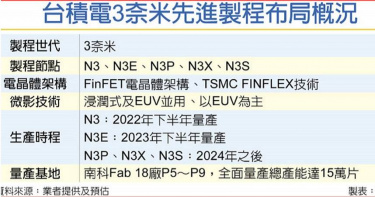

明年半導體產業恐衰退 台積電靠3奈米發光

通膨導致全球智慧型手機及筆電需求急凍,衝擊晶片生產鏈庫存去化情況恐延續到明年第二季,業界對明年半導體市場陷入衰退已有共識。但對台積電而言,明年上半年7奈米及6奈米產能利用率將下滑,所幸3奈米新增產能逐步開出,加上晶片設計定案數量拉高,將成為台積電明年繼續成長主要動能。法人表示,台積電雖然減少今年資本支出至360億美元,但主要是延後7奈米擴產,「3奈米新產能建置及量產時程仍維持原本規劃」。隨著3奈米產能在明年逐季開出,包括蘋果、英特爾、高通等大客戶亦會導入量產,將成為台積電2023年營收較今年成長的主要動能。台積電日前重申3奈米N3製程進度符合預期,且具備良好的良率,並在第四季稍後量產,在高效能運算(HPC)和智慧型手機應用的驅動下,預期2023年將平穩量產。因為客戶對N3製程需求超過產能,部分原因來自持續存在的機台交付問題,因此台積電預期,N3製程將在明年達到全面利用(fully utilized)情況。相較於5奈米N5製程在2020年量產第一年的營收貢獻,台積電預期,N3製程在2023年的營收貢獻將更高。由於台積電今、明兩年的整體營收基礎,已經比2020年更為龐大,N3製程預期將占明年晶圓營收的4%~6%。業內指出,先進製程微縮已有放慢現象,除了3奈米製造成本明顯大於5奈米,製程複雜度及良率問題也導致推進時程放慢。台積電對此指出,客戶看重的不再只有電晶體的成本,系統效能和能源效率也已成為客戶採用先進製程技術的關鍵動機。台積電N3製程加強版N3E製程,因具有更好效能、功耗和良率,將為智慧型手機和HPC應用提供完整的支持平台。台積電說,N3E技術開發進度較計劃提前,預計在明年下半年量產。儘管庫存調整仍持續,N3和N3E皆有許多客戶參與,量產第一年和第二年的產品設計定案數量將是N5的二倍以上。

不受外在變數影響 蘋果生產鏈依原計畫推進

雖然俄烏戰爭及中國大陸疫情封城等外在變數影響蘋果生產鏈,但在預期不確定性因素下半年消散後將帶動新一波買氣,蘋果生產鏈仍依原計畫推進,下半年將推出的iPhone 14核心晶片已進入生產階段,A16應用處理器採用台積電4奈米N4P製程並開始投片,明年將推出的iPhone 15核心A17應用處理器已完成設計,將採用台積電3奈米N3製程量產。蘋果A系列應用處理器一覽。(圖/涂志豪製表)據供應鏈業者消息,蘋果自行研發的新一代A16應用處理器已完成設計定案,採用台積電4奈米N4P製程,現在已開始小量投片,下半年開始在台積電Fab 18廠進入量產,已包下台積電12~15萬片4奈米產能。蘋果A16應用處理器研發代號為Crete,將搭載於新一代iPhone 14 Pro,但iPhone 14仍採用A15處理器。業界人士指出,蘋果A16仍維持6核心應用處理器設計架構,包括2顆效能核心及4顆效率核心,預期搭載超過16核心的類神經網絡引擎,並且會依繪圖核心數量區分為4核心及5核心等二種版本。至於蘋果計畫明年推出的iPhone 15將迎來更大的規格升級,其中研發代號為Coll的A17應用處理器目前已經完成設計定案,將採用台積電3奈米製程,明年第二季後進入量產。不過,蘋果今年將針對產品線進行目標市場重新定位,iPhone 14系列維持4個機種,包括推出搭載6.1吋及6.7吋螢幕的iPhone 14,以及搭載相同尺寸螢幕的iPhone 14 Pro。但因全球疫情影響生產鏈運作順暢度,加上半導體產能供不應求及價格上漲推升成本,供應鏈業者指出,iPhone 14將延續採用A15應用處理器,iPhone 14 Pro才會搭載新款A16應用處理器。其它規格的更新部份,iPhone 14全系列都將搭載高通Snapdragon X65數據機晶片,支援新一代LPDDR5及WiFi 6E技術。至於iPhone Pro則會升級相機畫素,首度搭載4800萬畫素CMOS影像感測器,因為晶片尺寸大增,索尼在自有產能不足情況下,畫素層晶片將採用台積電南科Fab 14B廠的40奈米製程投片,後續會再升級並擴大採用28奈米成熟特殊製程。業界預期iPhone 14 Pro系列將以水滴屏取代現有的瀏海屏,同時可能會使用更長波長的磷化銦邊射型雷射(InP EEL)的近距離感測器(P-Sensor),縮減前置鏡頭所占螢幕範圍,同時也考量到長波長3D感測技術對於蘋果實現螢幕下Face ID和人眼安全3D感測技術應用至關重要。

台積電留好人才 補助員工買股

晶圓代工龍頭台積電預計今年徵才超過8,000人,為吸引人才加入及留住人才,台積電將對現在超過5萬名員工全面實施「買股補助」的員工持股信託制度。另外,台積電每年4月調薪,據了解,今年平均調薪幅度約達8%,符合先前市場預期。部份績效優異員工加薪幅度超過平均水準,在台灣半導體人才嚴重不足之際,可望有效吸引及留住人才。許多科技大廠為了徵才及留才而各出奇招,包括補助員工買自家公司股票。宏碁今年就開始啟動員工持股信託制度,員工每個月由薪水中扣除部份金額,公司出資補貼50%。而台積電也傳出將跟進員工持股信託,擬定買股補助計畫,主要是由員工每月可從薪資扣除一定額度買公司股票,公司將補助一部分。業界傳出,台積電的補助比重約在15%以下,可望7月開始實施。台積電證實正在討論執行細節,下月召開董事會有機會正式成案討論。這是台積電成立以來首度補助員工購買自家股票,主要是希望員工薪酬更多元化,並讓員工能夠共享公司營運的成果,但補助比重僅為市場傳言。業界認為,這項策略有助提高員工向心力,也代表公司看好經營前景,所以透過補助方式,鼓勵員工長期持有台積電股票,也可藉此留住人才。台積電去年進行全面性結構調薪,調幅達20%,提高基層員工每月固定薪酬,並且維持每年4月調薪。而為留住高階主管與關鍵人才,台積電首度實施限制員工權利新股,並採獎酬連結股東利益與ESG(環境、社會、公司治理)績效,配發股票採信託及分3年核發,達績效與續任才能領到股票獎勵。台積電每年4月都會進行年度例行性調薪,董事長劉德音日前雖未透露今年調薪幅度,但指出會將通膨納入考量,今年調幅「大家都會很開心」。而先前據業界消息指出,台積電將全球通膨及半導體人才短缺等因素綜合考量下,今年平均調薪幅度將達8%,與往年平均調漲3~5%幅度高出許多。據了解,今年調薪幅度符合預期,部份績效優異員工調薪幅度超過平均水準。台積電對此表示外傳的調幅都是市場傳言。台積電今年持續擴建Fab 18廠3奈米產能,高雄28奈米及7奈米晶圓廠興建計畫即將啟動,同時展開Fab 20廠興建及2奈米研發,為了因應業務成長與技術開發需求,台積電今年預計將招募超過8,000名新進員工。台積電提供具競爭性的薪資福利,例如碩士畢業新進工程師的平均整體薪酬年薪上看新台幣200萬元,大搶半導體人才。

台積電第二季營收樂觀發展 估破5000億元沒難度

晶圓代工龍頭台積電預期第二季合併營收介於176~182億美元之間,以新台幣兌美元匯率28.8元的假設計算,約折合新台幣5,069.8~5,241.6億元,與第一季相較成長3.2~6.7%,平均毛利率介於56~58%之間,營業利益率介於45~47%之間。此外,台積電今年資本支出預估將介於400~440億美元之間展望不變。台積電財務長黃仁昭表示,台積電第一季的營收受惠於市場對於高效能運算(HPC)及汽車電子相關應用的強勁需求。邁入第二季,台積電預期雖然智慧型手機的季節性因素將影響部分成長幅度,然而HPC運算及汽車電子相關應用的市場需求將持續支持台積電業績成長。

矽晶圓大廠環球晶收購世創失利 改砸千億擴建新廠

矽晶圓廠環球晶宣布,公開收購Siltronic一案於交易截止日前(2022年1月31日),未能成就所有所需之收購條件,即為未能取得所有主管機關核准,因此將執行擴產計畫。原規劃用於收購案之資金將轉為資本支出及營運周轉使用。環球晶圓預期2022至2024年度總資本支出將達1000億台幣(約36億美元),包含重大新廠擴建(greenfield)。環球晶董事長暨執行長徐秀蘭表示,即使公開收購Siltronic一案未果,我們在事前即已規劃雙軌策略。我非常期待我們現在能夠考慮的各種選項,來提升技術發展並提高產能。環球晶將考慮進行多項現有廠區及新廠擴產計畫,包含12吋晶圓與磊晶、8吋與12吋SOI、8吋FZ、SiC晶圓(含SiC Epi)、GaN on Si等大尺寸次世代產品。擴產計畫涵蓋亞洲、歐洲和美國地區的投資,總投資金額最高達新台幣1000億元,包括擴充現有廠區以及興建新廠,新產線產品產出時間從2023年下半開始逐季增加。環球晶將專注於強化自身成長,透過建立專攻次世代產品的全新產線以布局先進製程,瞄準大尺寸晶圓及化合物半導體,先進製程專用晶圓在環球晶圓的產品光譜佔比將大幅提昇,產品組合亦更加優化。新產品放量時機領先擴產浪潮,可迅速掌握終端科技創新商機、擴大領先優勢、放大營收規模並拓展事業版圖,為客戶及股東創造更多價值。

台積電8月合併營收1374.27億 創歷年同期新高

晶圓代工龍頭台積電(2330)10日公告8月合併營收1374.27億元,較去年同期成長11.8%,為單月營收歷史次高及歷年同期新高。台積電5奈米下半年營收快速成長,主要受惠於蘋果iPhone 13搭載的A15應用處理器、新款Arm架構M1X及M2電腦處理器等出貨逐月放量。法人預期台積電第三季接單滿載,可望順利達成業績展望高標。由於蘋果5奈米晶圓出貨進入上升循環,推升台積電8月合併營收達1374.27億元,與7月營收1245.58億元相較成長10.3%,但與去年同期1228.78億元相較成長11.8%,為單月營收歷史次高及歷年同期新高紀錄。累計前8個月合併營收9965.40億元,與去年同期8501.37億元相較,年成長率達17.2%,續創歷年同期歷史新高。台積電預期第三季美元營收介於146~149億美元之間,以新台幣兌美元匯率27.9元假設下,合併營收介於4073.4~4157.1億元,較上季成長9.5~11.7%,平均毛利率介於49.5~51.5%,營業利益率介於38.5~40.5%之間。

車用晶片缺貨 會延伸到其他產業

車用晶片全球大缺貨,隨著美國、歐盟、日本等國政府相繼透過外交管道要求台灣晶圓代工廠提供產能支援,近期有關車用晶片以超急單方式投片並排擠其它客戶產能,或是傳出減少面板驅動IC產能轉做車用晶片等各種傳言紛飛,但以晶圓代工廠的運作及產業遊戲規則來看,這些市場傳言其實並不正確。聯電共同總經理王石表示,晶圓代工產業有其遊戲規則,在產能很滿情況下,調度空間十分有限,要把已答應給客戶的產能移挪給車用晶片是不可能的,只有透過提高生產效率擠出產能、或是調整投片優先順序來紓解車用晶片缺貨問題。王石表示,車用晶片大缺貨只是一個開始,晶片缺貨會延伸到其他產業,這是長期結構性問題。車用晶片客戶去年上半年因為新冠肺炎疫情影響,訂單停了6個月,直到去年第四季才重新下單。但去年下半年,多數半導體產能早已被智慧型手機或筆電業者需求預訂一空,車用晶片下單時間點已經太慢,而且今年第一季車用晶片庫存幾乎用完,要解決此一問題挑戰難度很高。王石指出,車用晶片缺貨已造成車廠減產,由於汽車的單價高,從業人員多,對歐、美、日等國的GDP影響大,處理不當會造成經濟面的問題,所以車廠所屬國家才會由政府出面協商。只不過,晶圓代工因需求而進行優先順序調整已有先例,例如疫情相關醫療晶片會給予較高優先順序,車用晶片需求如此強勁且影響經濟,會有較高優先順序。王石進一步表示,產業遊戲規則早已存在,但現在晶圓代工產能很滿,產能調整空間及靈活度都很有限,所以不會是太大範圍的調整,只能小範圍的調整。以聯電來看,汽車供應鏈有很多層且十分複雜,要先釐清車用晶片中什麼最缺、什麼不缺,採用先進製程或成熟製程,與客戶持續協商後才有辦法調整。

晶片一路缺 產能供不應求恐延到2023年

全球半導體供應鏈產能持續供不應求,晶圓專工大廠聯電共同總經理王石接受本報專訪時表示,半導體需求持續強勁,8吋廠及12吋廠成熟製程產能吃緊更為明顯,產能短缺幅度已超過產能增加幅度。這種供需不平衡將會導致半導體市場發生結構性轉變,需求成長幅度大於產能增加幅度的結構性問題難以解決,半導體產能供不應求恐延續到2023年。新冠肺炎疫情衝擊全球經濟,但回頭看2020年,半導體市場卻因疫情帶動數位轉型加速而大幅成長,而強勁需求動能延續到2021年,半導體產能全面性供不應求。王石指出,由需求面來看,產能供不應求導因於去年到今年有三個巨大趨勢(megatrend)同時發生,第一是4G加速轉向5G,5G手機出貨強勁,且每支手機的矽含量與4G手機相較增加35%。聯電近四年營運表現一覽第二是疫情引爆在家工作風潮,改變了生活習慣,帶動筆電出貨大幅成長,這將會是長期趨勢,筆電強勁需求到現在仍然沒有減緩,樂觀派甚至看好今年筆電出貨量將上看3億台。第三是去年第四季車用電子觸底反轉,新車款的先進駕駛輔助系統(ADAS)等車用電子搭載率大幅提升,電動車趨勢持續發展,每輛車採用晶片數量大幅增加,導致現在車用晶片嚴重缺貨。王石表示,包括5G手機、筆電、車用電子等需求還可能延續到2022年之後,要解決供不應求就是要增加產能。但由供給面來看,新建晶圓廠的前置時間拉長,設備交期已長達14~18個月,現在投資建廠到產能開出已經是2023年。若由晶圓代工製程節點來看,7奈米或5奈米等先進製程需求暢旺,由ROI(投資報酬率)的角度來看可以繼續投資建廠,但14奈米以上成熟製程的投資效益充滿挑戰且難以回收。晶圓代工產業的製程節點推出後的平均價格,每年都會折價,經過10年後均價只剩一半,但建置產能的成本並沒有減少一半,而且部份8吋設備已不再生產,已無法做到大規模產能的投資。王石指出,14奈米以上製程的需求量,2020~2025年的CAGR(年複合成長率)達6.6%,但年度總產能的CAGR卻只有1%。需求成長幅度大於產能增加幅度的結構性問題,成為半導體產能短缺的最大難解之題。王石表示,若現在到2023年,半導體產業進行大規模投資可解決產能不足問題,但要大規模投資的機率不高,所以產能短缺情況到2022~2023年都難以解決。半導體產能供不應求不再是景氣循環周期性的問題,而是結構上的問題,這需要產業界各方集合智慧來看如何面對解決。