伯克希爾

」 巴菲特 波克夏 股神 蘋果 台積電

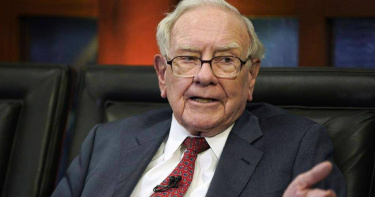

巴菲特抄底贏大盤? 股神最愛指標亮「買進」信號

股神巴菲特美東時間3日將在美國內布拉斯加州奧馬哈舉行一年一度的波克夏(Berkshire Hathaway)股東大會。預計提問者將會就美國經濟前景和關稅影響進行重點提問,以及先前大幅拋售蘋果股票,轉向投資日本五大商社等相關議題。自川普政府4月2日發佈「對等關稅」以來,金融市場出現了大幅波動,波克夏公司的股價仍一如既往地跑贏大盤,自標普500指數2月19日創下6144.15點歷史高點以來,波克夏股價上漲9.6%,領先標普500指數18.4個百分點。美國股市總市值的Wilshire 5000指數與美國國內生產總值(GDP)總額的比值,是巴菲特推崇的一項關鍵估值指標。儘管近幾周美股大幅上漲,目前該指標約爲180%,仍處於去年9月初以來的最低水平。在今年市場大幅波動的背景下,各類估值指標的重要性大幅上升。而Wilshire 5000指數的低位,正發出美股「相對便宜」的信號,進一步支持了市場普遍認爲美股近期強勁反彈還有上漲空間的觀點。在今年給股東的信中,巴菲特表示,日本五大商社運營得非常成功,其運營模式與伯克希爾頗爲相似。這五家公司都會在適當的時候增加股息,在合理的時候回購股票,其高層管理人員薪酬方案也遠沒有美國同行那麼激進。不過日本經濟以及日本企業被認爲將受到美國最新關稅政策的重大影響。巴菲特是否繼續看好日本市場,以及對於印度等新興市場的投資機會,都值得投資者們關注。在持續持有蘋果公司股票多年並賺取巨額收益後,巴菲特從2023年四季度開始逐步減持蘋果公司的股票,從8.95億股減持到2024年四季度的3億股。在對等關稅出臺後,曾寄希望在多國佈局產業鏈以期降低風險的蘋果,被認爲是受關稅影響最大的科技企業之一。

巴菲特開倉「這2家」 波克夏Q3續拋股手握現金3252億美元創新高

「股神」巴菲特旗下的波克夏海瑟威(BRK.A.US)第三季持倉報告出爐!最新的第三季機構持倉報告 (13F)文件顯示,波克夏第三季度持倉總市值達2660億美元。目前,波克夏持有的現金增至歷史新高3252億美元。報告顯示,波克夏還首次購入了兩隻股票—— 達美樂披薩(DPZ.US)和游泳池設備公司Pool Corp(POOL.US) 。受波克夏加倉影響,達美樂、Pool 15日盤前分別大漲逾8%、近7%。波克夏上季也脫手化妝品零售商Ulta Beauty大部分的持股。相較於達美樂和Pool的股價,Ulta Beauty下跌近2%。而家居裝潢公司Floor & Decor則是被波克夏直接「清空」。根據持倉數據顯示,蘋果(AAPL.US)仍然是其投資組合中的最大重倉股,共持有3億股,市值約爲699億美元。儘管蘋果繼續佔據首位,持倉數量卻較上季度減少25%,從年初的9.05億股顯著下降至當前的3億股。美國運通(AXP.US)晉升爲第二大重倉股,持有約1.52億股,市值約爲411億美元。美國銀行(BAC.US)則位列第三,波克夏對其的減持幅度爲近23%,截至季末對美國銀行的持股比例爲11.88%。監管資料顯示,在步入10月後,伯克希爾仍在繼續減持美國銀行的持股,持股比例已經降至10%的關鍵披露門檻以下。巴菲特的投資動向備受粉絲追隨,而最新的投資清單已經說明:波克夏一直在拋售股票,並累積了巨額的現金。

波克夏Q3續砍蘋果持股 現金水位飆升創新高

股神巴菲特旗下的波克夏海瑟威2日公布第三季財報,大舉脫售蘋果持股25%。使得現金水位已大幅攀升至3252億美元,再度改寫新高。波克夏將繼續調節大型持股,可能是考量股價已高和避免投資組合過度集中。短短一年間,巴菲特累計拋售近三分之二蘋果持股,從去年Q4開始減持,今年Q2大砍近50%。 波克夏2日發布財報表示,Q3售出約1億股蘋果股票,持股總數砍到3億股,與Q2末的4億股相比減持25%。截至9月底,蘋果持股總值降至699億美元,低於Q2末的842億美元。第三季度業績顯示,波克夏營收929.95億美元,去年同期爲932億美元;歸屬股東淨利潤262.51億美元,去年同期爲虧損127.67億美元;營業利潤100.9億美元,和去年同期下降6%,因調整保險承保營業利潤由24.22億美元大幅下降至7.5億美元。截止2024年9月30日,波克夏現金水位飆升至3252億美元,再創歷史新高,二季度爲2769億美元;大約70%的股權投資公允價值集中在五家公司,其中蘋果持股市值699億美元;美國銀行317億美元;美國運通411億美元;可口可樂287億美元;雪佛龍175億美元。截自9月底,波克夏回購自家股票約爲29億美元。波克夏還表示,它在第三季並未回購任何庫藏股。波克夏A股從年初迄今已上漲25%,超過同期間標普500指數約20%的漲幅。該集團第三季市值突破1兆美元里程碑,創下新高紀錄。

黃金已開採21萬噸「市值突破631兆」 全球前十大上市公司全買下沒問題

目前有消息指出,全球黃金已經開採21萬噸,而國際金價近期持續走高,全球黃金總市值首度突破20兆美元(折合新台幣約631兆元)大關,創下歷史性里程碑。而如此的價值,其實把全球前十大上市公司,如蘋果、微軟等企業買下是沒有問題的。根據外媒報導指出,Blokland智慧型多資產基金的創始人Jeroen Blokland於25日在社群網站X上表示「黃金的實時市值首次突破20萬億美元!」並附上一張該機構製作的黃金市值變化圖。(圖/翻攝自社群網站X)實際上,根據世界黃金協會今年2月公佈的最新數據,截止2023年底,全球已開採的黃金存量為212,582噸。將這一數字轉換為盎司(1噸=35,273.96盎司)並乘以當前金價(週三盤中最高達到2670美元),總市值已超過20兆美元。報導中也提到,20兆美元的黃金購買力有多強大?若用股市相比,全球的黃金總市值可買下全球前十大上市公司的市值總和,其中包括蘋果(Apple)、微軟(Microsoft)、輝達(NVIDIA)、亞馬遜(Amazon)、Google、沙特阿美(Saudi Aramco)、Meta、伯克希爾(Berkshire Hathaway)、台積電(TSMC)和禮來(Eli Lilly)等公司。回顧歷年市值變化,近4年是黃金市值飛速增長的時期。2020年疫情爆發前,黃金總市值尚未超過10萬億美元。然而,這一古老永恆的貴金屬在近幾年創造了價格飆升的奇蹟。即使遭遇全球央行的緊縮週期,理論上應不利於無息資產的黃金,但金價仍未停止上漲。而隨著美聯儲(Fed)和全球其他央行近期陸續進入新的寬鬆週期,黃金價格最近受到更大的上行推動。2024年以來,金價已上漲近30%,為過去30年來同期漲幅最大的一年。瑞銀(UBS)分析師在8個月的報告中表示「儘管金價驗今年創下多個新高,且表現優於主要股指,但我們認為未來6至12個月內金價仍有上漲空間。我們認為關鍵因素包括交易所交易基金(ETF)資金大規模流入的復甦,這是自2022年4月以來一直欠缺的。」許多分析師預計,未來幾個月,特別是來自西方投資者的資金將加速流入黃金ETF,這將為已創新高的金價帶來更多利好。多家華爾街機構已將金價目標上調至每盎司3000美元。美銀(Bank of America)大宗商品策略師Michael Widmer在近期給客戶的報告中指出,投資需求增加、地緣政治緊張、降息和央行購買黃金等因素都可能提振金價。美銀預計,未來12至18個月內,金價將達到每盎司3000美元。

全球第一人!每年資產翻倍成長 馬斯克身價有望在2027年突破1兆美元

根據Informa Connect Academy的最新報告,特斯拉執行長馬斯克(Elon Musk)除了身兼億萬富豪之首外,目前還正用著驚人的速度持續成長中,預計在2027年身價會突破1兆美元。根據《衛報》報導指出,馬斯克目前擁有的財富達到2510億美元,是全球億萬富豪之手。而近幾年,馬斯克的財富增長速度十分驚人,已經不能使用翻倍來形容,其財富年均增長率達到110%。除了馬斯克之外,其他一些富豪也有望成為萬億富翁。比如印度商業集團創始人阿達尼(Gautam Adani)預計將在2028年達到萬億富翁的地位,前提是他的財富能以如今每年123%的速度繼續增長。除此之外,Nvidia的首席執行官黃仁勳和印尼能源及礦業大亨Prajogo Pangestu也有望在2028年成為萬億富翁。目前身價有2000億美元的法國奢侈品巨頭LVMH的總裁阿爾諾(Bernard Arnault),預計將在2030年達到萬億美元。而Meta創始人祖克伯(Mark Zuckerberg)有可能也是在2030年突破1兆美元大關。這份報告中同時也提到,目前已有許多公司的市值突破了1兆美元,其中,Nvidia公司在2023年5月達到這一里程碑,並在6月市值攀升至3萬億美元,成為超過了蘋果(Apple)、僅次於微軟(Microsoft)的全球第二有價值公司。除此之外,股神巴菲特(Warren Buffett)旗下的伯克希爾·哈撒韋(Berkshire Hathaway)也在8月成功突破1兆美元市值。

股神巴菲特蘋果持股大瘦身49.4% 狂清倉的還有「這支」38億美元入袋

「股神」巴菲特旗下投資公司波克夏海瑟威3日公佈今年第2季財報,營業利潤年增15%達到116億美元,繼第一季大砍13%持有的蘋果股份後,第二季再加碼拋售手中49.4%、價值約755億美元的蘋果股權;且7月中旬以來,巴菲特還開始縮減其第二大持倉的美國銀行,套現約38億美元。有分析指出,巴菲特選擇持有巨額現金,可能表明對美國整體經濟的擔憂。波克夏於2016年開始,大幅增持蘋果股份,使其成爲波克夏持倉最大的公司,並稱這家科技巨頭是僅次於他的保險公司的第二大業務。不過在今年首季,波克夏卻將蘋果股權削減了13%,並在5月份的伯克希爾年會上暗示,這是出於稅收原因。根據8月3日晚間披露的財報,波克夏第二季度營收爲936.53億美元,市場預期910.9億美元;淨利潤爲303.48億美元,此前市場預計爲177.86億美元,大超預期。第二季度末,波克夏現金儲備爲2769億美元,再創新高,其中部分原因來自波克夏在第二季度出售了價值755億美元的股票,巴菲特正在加快減持的步伐。目前不知道巴菲特究竟是看衰蘋果前景或只是單純調整投資組合比例。不過市場人士認為,波克夏巨額拋售可能不僅僅是一種節稅,持有的巨額現金,可能表明巴菲特對美國整體經濟的擔憂。根據財報,第一季度末,波克夏持有7.89億股蘋果股份,但截至第二季度末,持有的蘋果持股數量約爲4億股,也就是說,波克夏在二季度大幅出售了3.89億股蘋果股份。目前,波克夏持有蘋果約2.6%的股份,按照上週五收盤價219.86美元計算,價值約880億美元。截至6月30日,波克夏股權投資的總價值中,72%集中於美國運通、蘋果公司、美國銀行、雪佛龍和可口可樂,持股市值分別爲351億美元、842億美元、411億美元、186億美元、255億美元。在過去兩個季度的出售後,蘋果仍然是波克夏最大的持倉。8月1日,蘋果也披露了2024財年第三財季(自然年第二季度)業績。數據顯示,蘋果在第三財季實現了858億美元的營收,同比增長5%,這一數字高於分析師預期的845億美元。然而,在大中華區的表現卻令市場失望,營收同比下降6.5%至147億美元,低於市場預期的153億美元。雖蘋果將下滑歸因於美元走強,但即便排除匯率影響,其在中國市場銷售額的下降也超過了分析師的預期。該數據引發人們擔憂蘋果在其最重要的海外市場之一正在失勢。值得關注的是,除了蘋果之外,波克夏還在「清倉式」的拋售其第二大持倉美國銀行,該公司已經連續第12個交易日拋售美國銀行的股票,累計減持9000萬股,套現約38億美元,目前仍然持有9.42億股股票,還是美國銀行的最大股東。第二季末,波克夏的現金儲備爲2769億美元,再創新高,主要是淨出售了755億美元的股票,這也是波克夏連續第七個季度賣出的股票多於買入的股票。

股神巴菲特Q3狂售持股 現金儲量達1570億美元創新高

由於認爲投資機會缺乏吸引力,巴菲特旗下波克夏·海瑟威(Berkshire Hathaway)昨日發佈業績,顯示該公司在第三季拋售了價值超過50億美元的股票,這令該公司的現金、現金等價物和短期美國證券總計達到了1572.4億美元(約新台幣5兆),創下歷史新高。據外媒報導,儘管波克夏近年來加大了收購力度,但該公司仍然難以找到許多具有吸引力的大手交易,這使得該公司的現金儲備超出了可以迅速部署的範圍。業績也披露,伯克希爾保險投資的利息收入在3個月內增加到17億美元,使得過去一年的總利息達到了51億美元。這超過了伯克希爾在過去三年內現金儲備上獲得的總利息。分析師認爲,在利率具有吸引力的情況下,巴菲特持有現金的決定並不奇怪。金融服務公司Edward Jones分析師Jim Shanahan表示,「這裡的利率是有吸引力的,似乎創造了一個障礙,或不鼓勵把現金投放到投資中,如果你能以4%的風險免費賺錢的話。我想現金餘額可能會繼續上升。」此外,波克夏在第三季回購了價值11億美元的公司股票,雖然較上一季的14億美元有所下降,但文件顯示,股票回購在8月和9月加速,這表明巴菲特認為公司股票被低估了。今年前9個月,波克夏共回購約70億美元股票。值得注意的是,高利率環境雖然令波克夏保險投資等儲蓄收益水漲船高,但股票和固定資產投資遭受減值損失。雖然投資者要再等待兩周才能看到巴菲特如何調整波克夏的投資組合。但業績報告已顯示,該公司在美國石油業巨擘雪佛龍(Chevron)上月以全部股票交易的方式斥資530億美元收購了赫斯(Hess)之前,出售了超過1200萬股雪佛龍股份。此外,包括投資和衍生品損失在內,波克夏第三季虧損近128億美元,高於去年同期的28億美元,主要是由於其股票投資組合的損失。不過巴菲特一直將淨收益數字視為「無意義」。他表示,這些數字可能極易「誤導那些對會計規則所知甚少,或毫無了解的投資者」。

巴菲特連6買 波克夏持股西方石油逾24%

路透社報導,根據SEC的監管文件顯示,在5月16至18日,波克夏(Berkshire Hathaway)斥資2.01億美元收購了346萬股西方石油公司的股票。該公司周四(18日)表示,已增持西方石油公司(OXY)的股份,使波克夏在西方石油公司的持股比例提高至24.4%。此前,波克夏在5月11日至15日已經連續3個交易日買入西方石油,買入價格分別在每股56~58美元的價格區間,共買入了將近220萬股西方石油股票。因此,該公司的最新加倉舉動,代表其在過去六個交易日都連續買入西方石油股票,總計花費約3.27億美元,買入562萬股。截至目前,伯克希爾共持有約2.17億股西方石油普通股,持股比例高達24.4%,價值約127億美元;另持有約95億美元的西方石油優先股,年股息爲8%,此外還有以每股59.62美元的價格購買50億美元西方石油普通股的認股權證。在5月6日的波克夏年度股東大會上,巴菲特指出了西方石油公司在二疊紀盆地(Permian Basin)的業務,該盆地佔美國原油產量的很大一部分,並稱西方石油公司首席執行長Vicki Hollub是一位非凡的管理者。他還試圖打消外界的猜測,即波克夏確實可能會購買更多的西方石油股份,而該公司通常傾向於以低於每股60美元的價格購買。不過,巴菲特透露,他並不尋求控制權,因為該公司已有合適的管理團隊。

1股都不留 股神巴菲特完全出清台積電持股

股神巴菲特 (Warren Buffett)曾在2022年11月的時候斥資41億美元(折合新台幣約1270億元)購買台積電ADR,這筆交易可以說是巴菲特投資生涯中罕見且重大的決定,當時也吸引不少股民跟風投入。而如今有消息指出,巴菲特在去年持有不到一季的時間後,就出清了其中86%的台積電持股,今年第一季時出清剩餘全部持股,占比完全歸零。根據《Financial Post》報導指出,「13F文件」公布公司投資配置,在16日的文件中顯示,巴菲特旗下伯克希爾哈撒韋公司 (Berkshire Hathaway)已經拋出台積電剩餘持股,目前持股數量完全歸零。而根據《路透社》報導指出,巴菲特在股東會上被詢問為何會出脫台積電股票。當時巴菲特直言表示,台積電雖然是一間很棒的公司,但有鑑於目前台海情勢,他在評估之後就決定脫手。巴菲特也表示,相較於台積電要因為台海地緣政治因素面臨風險,他認為將資金配置在日本會是一個更好的選擇。

不跟風巴菲特 知名基金管理公司Lazard:台積電仍是一隻頂級股票

據《彭博》上周四(2日)報導,知名基金管理公司Lazard Asset Management表示,近期一直在積極買入台積電的股票,此前巴菲特旗下的波克夏突然在上個月未作任何解釋,便大幅拋售台積電 ADR。根據彙編的數據,Lazard的投資組合管理子公司當前對台積電的持股,就市值而言,為其新興市場股票投資組合中第二高。對台積電態度的大轉彎,對於波克夏這個全球聞名的「買入並持有」策略的投資者而言,較爲罕見。就在三個月前,伯克希爾所持股份的價值約為50億美元,但該公司於上月15日透露稱其已減持了86%的所持台積電股份,導致該公司股價暴跌,與此同時投資者則試圖弄清背後的原因。這家規模1840億美元基金駐紐約的新興市場負責人James Donald在波克夏的新聞傳出一周後表示,台積電是他的首選股之一,他近來加大了買入量,因為該股當前的定價相比以前更加不恰當。他提及了該公司的市盈率現已降至約13,而此前一度為如今的兩倍還多,相較之下股本回報率超過30%。Lazard從2006年開始買入這支股票,Donald稱他差點在幾年前該股估值開始顯得泡沫過多時撤出。台積電美股今年上漲了19%,是MSCI新興市場指數中權重最大的股票。33位分析師中有30位對該股的建議爲買入,沒有分析師給出賣出的評級。這使得波克夏退出該股的決定顯得更爲另類。台積電股價去年下跌了36%,因是投資者考量了新冠疫情導致的供應中斷以及通膨飆升之際對電子產品的需求下降等因素。儘管波克夏尚未闡明對台積電的態度突然逆轉的原因,但該公司現年99歲的副董事長芒格(Charlie Munger)上個月提及了這家公司。他表示,半導體業務較爲艱難,並無高枕無憂的長期贏家,同時在半導體領域的競爭需要高額支出。每推出新一代晶片,都需要把以前賺到的錢全額投入,所以要想不被淘汰出局,就要強制性地投入一切。但在公司看來,資本支出龐大但能夠獲得非常好的回報較爲罕見。

罕見伸手科技業 股神巴菲特狠砸1270億狂買台積電ADR

相較於科技產業,股神巴菲特 (Warren Buffett)過往在選擇投資標的時,更喜歡的是傳統實業。但現在卻有消息傳出,巴菲特竟然斥資41億美元(折合新台幣約1270億元)購買台積電ADR,這可以說是巴菲特投資生涯中一個罕見且重大的投資。根據《金融時報》報導指出,巴菲特所屬的伯克希爾哈撒韋公司 (Berkshire Hathaway)於14日盤後,向美國正交委員會提交了季度報告。在該份報告中顯示,伯克希爾哈撒韋公司在第三季度期間,竟然斥資41.2億美元買下了6010萬單位的台積電ADR。這次購買量之大,是目前外面流通股分的1.2%。在此之前,巴菲特可以說是與科技產業「關係非常不穩定」,過往他就是個抗拒投資科技產業的著名人士,他甚至曾身體力行的阻止投資人投資科技產業,當時巴菲特甚至曾警告股東「他無法理解科技產業的業務,也不認為這些科技公司具備有他們所宣稱的能力」。但巴菲特也曾經表示過,對於過去放棄Alphabet(Google母公司)與亞馬遜的投資機會一事感到後悔。他過去也曾短暫的持有過IBM的股份不到一年。而對於這次大手筆買入台積電一事,有專家認為,巴菲特可能認為全球市場無法離開台積電的生產產品,所以才大筆買入。

巴菲特旗下公司還在虧! 伯克希爾Q3虧損30億美元

11月5日,巴菲特(Warren Buffett)旗下伯克希爾.哈撒韋公司(BRK-A)公佈了三季度(7至9月)報告。由於重倉持有的股票繼續下跌,伯克希爾該季再次出現了虧損,但相比第二季的虧損金額已大幅收窄。此外,公司第三季繼續進行回購,並透露了收購西方石油的最新進展。報告顯示,伯克希爾第三季營收769.34億美元,去年同期705.83億美元;淨虧損26.88億美元(約新台幣860.54億元),去年同期盈利103.44億美元。相比第二季761.8億美元的營收,437.55億美元的虧損,公司本季表現有所好轉。具體來看,公司第三季投資和衍生品淨虧損104.49億美元,去年同期盈利38.78億美元,今年前三季虧損650.67億美元,去年同期盈利299.79億美元。而巴菲特更看重的運營利潤,第三季為77.61億美元,去年同期為64.66億美元;前三季運營利潤240.84億美元,去年同期為201.70億美元。今年第三季,公司斥資10.5億美元回購股票,使今年前9個月的回購總額達到52.5億美元。此外,截至9月底,公司帳面仍然有近1090億美元的現金,而6月底的現金總額為1054億美元。對於外界關心的收購西方石油的進展,伯克希爾於今年上半年收購了西方石油公司約17%的流通普通股。第三季又繼續收購了額外股份,使得總投票權已超過20%。此外,伯克希爾對西方石油優先股的投資價值為100億美元。優先股以每年8%的利率累積股息,並可選擇於2029年開始贖回。對於未來,伯克希爾公司認為,新冠疫情在不同程度上將繼續影響著公司各項經營業務。自2020年以來,政府和企業都採取了行動,以控制病毒及其變種的傳播並減輕其經濟影響,但世界各地臨時關閉或限制商業活動也導致了經濟惡化。在2021年,全球供應鏈出現重大中斷,成本上升一直持續到2022年。而2022年爆發的軍事衝突導致供應鏈繼續惡化。在美國和其他地方,政府正在實施旨在減緩價格通脹的行動,但目前無法合理估計這些事件對長期的經濟影響。

巴菲特再度唱衰比特幣 釣出美國多外商界大老回應

在周末的波克夏海瑟威年度股東大會上,股神巴菲特再次發表了一系列唱衰比特幣的言論,包括「比特幣25美元他也不會買」,會中他的商業夥伴芒格甚至以「愚蠢、邪惡、差勁」等字眼形容比特幣,引發加密貨幣支持者的嘲諷,美國風投大佬安德森也在推特上發布貼文反擊,甚至釣出特斯拉CEO馬斯克也出現在留言名單。波克夏海瑟威年度股東大會上,觀眾問巴菲特和芒格,有沒有改變對比特幣和虛擬貨幣的看法,「過去你們説它是欺詐,但它是否還有些用處?」「我是不會買比特幣的。」巴菲特回應,假設想要美國所有農地1%的收益,需要支付250億美元,或者擁有美國所有公寓1%的股權,他會做這筆買賣立即開出支票,「但如果25美元能買全球所有的比特幣,我不會買。」巴菲特解釋,農場和公寓是有生產能力的,他們有產出、有租金,但比特幣什麼都沒有。「比特幣不是有生產力的資產,它的價值取決於下一個買家願意付給賣家多少。現在有很多人參與這場賭博的遊戲,但這些資金在不同的人之間轉手,只是所有者不同,這其中有人賺有人賠。」巴菲特還説,為什麼要買比特幣,伯克希爾也可以出自己的幣,但歸根結底,「美國政府沒有理由讓另一種貨幣取代我們現在更青睞的美元。」芒格的批評更加猛烈,他說,「在我一生中,試圖要避免一些既愚蠢又邪惡,還讓我顯得比別人更差勁的東西,比特幣符合這3點。」首先,投資比特幣是愚蠢的,因為它的價值仍有可能降至零;其次,它是邪惡的,因為它破壞了聯邦儲備系統。第三,有些國家禁止使用比特幣,這是明智之舉,但也讓我們看起來很尷尬。此話一出,引發加密貨幣支持者的反擊和嘲諷,支持加密貨幣的美國風投大佬安德森隨即在推特上發布一段影音,將巴菲特在多個場合談到比特幣的鏡頭剪輯在一起,並指「他說這些話的時候還在赤裸裸地兜售糖尿病,真是太瘋狂了。」指巴菲特股東會桌上擺放了喜詩糖果,芒格還在現場開吃。貼文釣出特斯拉CEO馬斯克及MicroStrategy創始人兼CEO邁克爾·塞勒在影音下回應,「哈哈,他說了這麼多次『比特幣』。」「比特幣超級多頭」、「每個人都在不停地談論比特幣。」 比特幣社區的其他人也對巴菲特的言論做出了回應,指出雖然他多次在公開場合貶低比特幣,但其實他的投資組合擺脫不了與比特幣的關係,「巴菲特說他不會用25美元買下世界上所有的比特幣,但他投資了一家名為Nubank的巴西銀行,這家銀行的比特幣ETF已經上市。忽略他。」

比爾蓋茲分手微軟董事會 親自宣布:該是下台的時候了…

微軟公司(Microsoft)13日宣佈,創辦人兼技術顧問比爾蓋茲 (Bill Gates)將離開董事會,同時也將從巴菲特掌管的波克夏海瑟威 (Berkshire Hathaway)董事會卸任。比爾蓋茲本人也發文,「該是下台的時候了。」比爾蓋茲在LinkedIn上po文表示,決定要從微軟和波克夏海瑟威董事會「下台」,之後將把時間花在慈善事業上,包含全球健康與發展、教育,以及日益致力應對的氣候變化。他並稱讚接棒人:「伯克希爾哈撒韋公司、微軟的領導層,從來沒有像現在這樣強大過,因此現在正是採取這一步驟(下台)的時候。」比爾蓋茲發文「把焦點放在我自己的時間上」。(圖/LinkedIn)比爾蓋茲表示,在伯克希爾哈撒韋董事會任職,是自己職務生涯中最大的榮耀之一,會繼續保持合作夥伴關係。他並強調,退出微軟董事會不代表他會退出公司,「微軟將永遠是我生命中重要的一部分。」比爾蓋茲透露,將會繼續和公司保持聯繫,幫助公司塑造願景並實現公司的宏偉目標。「對於公司的進展、使世界受益等方面,我從未這麼樂觀過。」比爾蓋茲是在1975年與保羅艾倫(Paul Allen)共同創立微軟,艾倫在2018年過世;比爾蓋茲一直擔任首席執行長到2000年。綜合外媒報導,微軟是全球身價最高企業之一,市值1.21兆美元(約台幣36.8兆元);比爾蓋茲是微軟最大的股東之一,擁有 1.36% 的股份。微軟首席執行長納德拉(Satya Nadella)說:「我對比爾的友誼深表感謝,也期待未來能與他繼續共事,以實現我們的使命,讓全世界的人都有能力實現更大的成就。」