全球股票

」 美股 全球 美國 基金 股票

台灣投資人爆買美股! 前十月複委託交易破6.3兆最愛買「這10檔」

川普當選美國總統一個月來,台股小漲0.22%,而隨著美國FED啟動降息循環,根據券商公會最新公布國人透過券商複委託交易海外商品金額,今年前十月國人前進美股的交易動能也再創新高超過6.3兆元,年增近8成。根據多家美股交易平台顯示,以輝達NVDA、VOO、特斯拉TSLA、QQQ、VTI、VT、蘋果AAPL、META、SOUN、英特爾INTC等為熱門股。台股6日開盤走高來到23,361.12點,上漲了93點,台積電開盤漲了五元到1080元;美股則靜待11月非農就業報告,三大主要指數雖皆跌,不過,台股在川普當選美國總統一個月來的漲幅為小漲0.22%。根據CMoney統計前一日美股交易量排行榜,可見MTEM、SOUN、輝達NVDA、英特爾INTC、PLUG、LCID等佔榜前十名之外,在美股ETF部分,則為SOXL、TSLL、SPXS、TZA、XLF等。再看豐存股統計,受到國人喜愛的美股ETF第一名是Vanguard標普500指數ETF(VOO),主要投資美國大型股;第二名Invesco那斯達克100指數ETF(QQQ),主要投資美國國內外市值最大的非金融業公司;第三名是Vanguard全球股票ETF(VT),主要投資於全球約47個國家,包含已開發市場與新興市場。國泰證券進一步觀察海外複委託交易趨勢,投資人對美國市場的熱情依舊不減,以國泰證券複委託今年前10月交易金額已達4.81兆元,占全市場比例高達75%,尤其隨著數位轉型、AI以及雲端運算等新興產業的崛起,美國科技公司於第三季「傳統旺季」接連發表新產品、新技術,帶動公司市值持續攀升,同時更激發散戶投資人前進海外市場。國泰證券今年前10月複委託交易總額一舉突破兆元大關,達近1.3兆元,較去年同期大增逾7成,持續坐穩市場龍頭寶座,今年可望創下連9霸複委託龍頭歷史新紀錄。

亞太區擁981億萬富豪居全球之冠 近10年約成長7成

瑞銀財管5日發布第十份《瑞銀億萬富豪報告》。該報告追蹤了美洲、歐非中東與亞太地區超過2,500位億萬富豪的財富,且聚焦過去十年的表現,結果發現,亞太區是全球億萬富豪人數最多的一個區域,擁有981名億萬富豪,占全球總億萬富豪人口將近40%。過去十年期間,亞太區超高淨值人士的成長率高達69%。《瑞銀億萬富豪報告》調查發現,2015~2024年期間,億萬富豪人數自1,757位增加至2,682位,且億萬富豪的績效超越了全球股票市場,總財富自6.3兆美元增長121%至14兆美元,其中,又以科技億萬富豪的財富增長最為快速,工業億萬富豪次之。相較而言,全球股票市場表現的MSCI AC World Index則僅上揚73%。從地區的差異來看,美國億萬富豪在今年累積的財富最多,財富增長超過四分之一(27.6%)至5.8兆美元,占全球億萬富豪財富比例逾40%,強化了該國身為全球億萬富豪企業主首選地點的地位。中美與南美億萬富豪今年的財富增長五分之一(20.8%)至4,114億美元。亞太地區的情況則各國不一。中國大陸億萬富豪的動能與整合非常明顯,2015~2020年期間,全球億萬富豪財富的年增率為10%,但自2020起,成長率則一直停滯在1%。不過美國、歐非中東與部分亞洲地區(尤其是印度)的億萬富豪人數則持續在增加當中。瑞銀財富管理亞太區聯席主管楊靜怡(Young Jin Yee)表示,白手興家的亞太區億萬富豪占近80%。此外,自2020年迄今,每15名億萬富豪中就有一位移居至世界其他地方,如新加坡、美國、瑞士與阿聯酋。亞太區南部方面,印尼與印度為其中的兩大亮點,兩國億萬富豪財富成長率分別達47.1%與42.1%。瑞銀財富管理亞洲區主席、瑞銀財富管理亞太區聯席主管盧彩雲(Amy Lo)表示,女性更在億萬富豪中占一個重要位置。目前亞太地區女性億萬富豪的人數,已超越2015年水準的兩倍以上,從40位增加到101位。同樣的,亞太區女性億萬富豪的財富也已增長超過3倍,從2015 年的940億美元增加到目前的3,080億美元。展望未來,瑞銀財管認為,年滿70歲或以上的億萬富豪,將會在未來15年內轉移6.3兆美元的資產,主要轉移給家族成員,另外也將轉移至其選定的事業。

陸港股市9月爆發式急漲 德銀:「2025年沒人敢錯過增持這國股票」

9月整月,中國滬深300指數上漲23.06%;港股方面,恒生指數累計上漲17.48%。德意志銀行分析師Peter Milliken 10月2日發佈策略報告稱,如此規模的反彈表明中國市場趨勢的急劇變化。分析師表示:「這種上漲會持續下去。根據經驗大盤指數的空頭回補通常不是持續幾天的事情,而是一種趨勢變化。」德銀認為,儘管市場短期內買超,但投資者應該繼續增持。理由是投資者在A股或港股的倉位通常只有疫情前的一半,這種狀況需要大量的交易和市場行動才能逆轉。當前美國佔iShares全球股票指數的63%;德銀表示,如果美國股票的份額下降到50%,那麼其他國家的股票配置將增加三分之一。分析師表示:「如果美國表現不佳,那些專注於動量和科技的投資者,很可能會將注意力轉向其他領先的科技公司,而中國將獲得更多的關注。」香港和A股指數成分股往往是世界領先的公司,在全球範圍內擁有主導規模。其中,一半的公司擁有淨現金流,這為進行大規模回購或投資於有機或無機增長計劃提供了資金。德銀預計到了2025年,沒有機構敢錯過增持中國股票,他們將在2025年初產生更多的購買行爲。德銀還指出:「隨着消費逐漸升溫,利潤也隨之上升,我們預計這將推動未來更多的股票配置。因此建議投資者繼續尋找入市的機會。」

美國降息預期+市場擴大押注 分析師:金價可望續創史上新高

金價今年一路狂飆,國內銀樓業者表示,金價從年初每錢8000多元已漲到每錢9910元,今(6)日國際現貨黃金上漲0.86%至每盎司2516.58美元。銀樓業者還說,如果是三、四年前購入的部位,現在了結的話,獲利近七成。台北市金銀珠寶公會副理事長石文信受訪時表示,金價狂飆的原因,其中一個就是9月降息明朗化,在降息以前,美元有回貶空間,黃金就會續漲。石文信指出,黃金是最笨的投資工具,沒有花掉的錢隨便買個最低5000元的小金豆等,放到現在獲利了結,帳上都有一筆零用金可用,若是三年前低點5、6千左右購入,現在賣掉,帳上能夠現賺六、七成。美國週四(5日)公布「小非農」ADP就業報告顯示,八月民間企業就業人數經季節調整後僅增 9.9萬人,低於經濟學者預估的 14.5萬人,及七月份的增量 11.1萬人,為2021年一月以來新低。由於ADP數據疲軟,使美元遭到打壓、現貨黃金漲逾 20美元。Exinity Group首席市場分析師Han Tan表示:「若八月的失業率與七月的 4.3%(2021年以來最高水平)持平,加上隨著市場擴大對顯著降息的押注,金價可望重返歷史高位。」另外,元大投顧董事長胡睿涵指出聯準會基本確定9月會降息,但這是所謂的「預防性降息」,主要是預防經濟衰退嚴重因此把錢散出來,而明年全球經濟疲弱,更會推升貴金屬再創新高,包括今年以來黃金價格已上漲22.7%,主要就是受到避險需求大、經濟下行、貴金屬ETF三大理由的影響。元大投信表示,黃金的需求來源多元化,經濟擴張時需求提升,央行儲備是穩定的買盤,而高通膨時期的黃金表現更佳,甚至在不同階段有不同需求,因此過去20年黃金的年化報酬率高於全球股票,僅略低於美股。

全球半導體產能向上 掌握半導體黃金十年

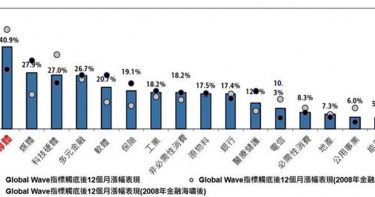

2024年多數半導體產品有望恢復年增長表現,推升整體產值轉為正成長,並再度開啟上行周期,今年下半年受惠AI手機與AI PC開啟換機潮,需求預期將優於今年上半年,也推升半導體產業動能向上,進而帶動2025年將進一步向上,而在AI帶動第四次工業革命引領半導體需求持續成長下,根據國際半導體產業協會預估2030年產值將可見到達一兆美元亮眼成績。日盛全球關鍵半導體基金研究團隊表示,衡量全球經濟榮枯的重要指標-美銀美林Global Wave指標目前正開始反轉向上,該指標一旦觸底反彈後,全球股票未來半年之報酬率及上漲機率均優,而其中半導體股票更將會是領先表現的板塊之一;因此短線半導體類股如遭遇震盪或進入整理,反而將會是較佳的中長線進場布局時機。觀察1988~2024年迄今Global Wave指標走勢,一旦美銀美林Global Wave指標觸底反轉之後,按照統計經驗顯示,一般全球股票後續一季、半年及一年的報酬率可達4.9%、8.4%和16.1%不等,且上漲機率逾80%、甚至90%,表現優異。若統計12個月累計報酬率表現,半導體類股以40.9%的漲幅居所有類股之冠,顯示在股市回彈過程中,半導體類股以高利基性、長天期的優勢引領表現。日盛全球關鍵半導體基金研究團隊指出,展望2024年全球半導體庫存調整接近尾聲,終端產品需求可望逐漸回溫,車用、高效能運算(HPC)及AIoT等長期需求支持下,半導體市場預期可回復成長軌道,觀察目前全球半導體製程由上至下的每個環節如:邏輯IC、晶圓代工、NAND Flash及DRAM記憶體等,整體產業資本支出規模皆是受惠於客戶訂單動能強勁。由於半導體明星隊主要分布於全球美、歐、亞洲地區,建議投資人可透過投資全球半導體主動型基金,抓住半導體黃金起飛期的投資機會。

Fed決議前美股基金寫18個月來最大失血 美股仍創新高

Fed在12日按兵不動並縮減今年降息次數預期,但數據顯示美國通膨持續降溫,刺激標普500和那斯達克等指數當天再創新高。可是投資人在此之前一周態度謹慎和獲利出場,使美股基金創18個月來最大單周淨流出金額。根據倫敦證交所集團(LSEG)資料,截至12日止一周,美股基金淨流出219.3億美元。其中,大型基金淨流出149.4億美元為各類型基金之冠,創2022年12月來最大單周淨流出金額。全市場型、中型和小型等美股基金,分別淨流出23.7億美元、14.3億美元和8.16億美元。但以投資個別產業為主的產業型基金卻淨流入18.5億美元,連續兩周淨流入。其中,科技業基金淨流入達18億美元。避險需求刺激投資人對債券基金需求,讓美國公債基金和貨幣市場基金,各淨流入17.2億美元和200億美元。美國債券基金淨流入48.2億美元。其中,固定收益基金淨流入24.4億美元,為五周來最大淨流入金額。短中期投資級債券基金和參與放貸基金,各淨流入8.41億美元和5.46億美元。全球股票基金淨流出146.7億美元。雖然美股基金大失血,但歐洲和亞洲股票基金,各淨流入44.8億美元和17.4億美元。產業型基金淨流入22億美元,為2月中來最大單周淨流入金額,但醫療保健業基金淨流出5.09億美元。債券基金淨流人約99.7億美元,為連續25周淨流入。其中,公司債基金淨流入24.4億美元。公債基金淨流入21.5億美元。貨幣市場基金淨流入256.5億美元。全球商品基金裡,貴金屬基金淨流入1.27億美元,能源基金淨流出1.53億美元。就新興市場來看,股票基金淨流出5,700萬美元,為六周來首次淨流出。債券基金淨流出10.8億美元。

央行超級週登場! 市場聚焦「這國」利率決議

本週開始新一輪「央行超級週」,全球多家央行將於本週公佈利率決議。其中,英國央行是否跟隨歐洲央行降息成為市場最大懸念;而法國也即將公佈最新的PMI數據;本週諸多聯準會官員將陸續登臺,就經濟前景發表談話。此外,聯準會利率決議後,外界將更專注經濟指標趨勢。本週,包括澳洲、英國、瑞士等多個國家央行將進行議息會議。其中,英國的中央銀行「英格蘭銀行」一舉一動最受關注。在議息會議前一天,英國發布的5月消費者價格(CPI)和生產者價格指數(PPI)可能為英國央行利率前景提供線索。鑑於最近數據顯示工資增長和服務業通膨仍在上升,市場普遍預計英格蘭銀行將繼續把利率維持在5.25%。德意志銀行預計英國央行將於8月開始降息,但前提是需要看到更多緩解通膨壓力的證據;荷蘭國際銀行則在一份研究報告中表示,市場低估了英國央行下週降息的可能性。該行經濟學家們表示,市場預期本月再次暫停降息,預計九名英國央行委員中只有兩人會投票支持降息,多數人可能會支持8月降息。除英國央行外,瑞士和挪威兩家已經開始降息的央行是否繼續降息同樣引發關注。此外,本週法國將公佈製造業和服務業的PMI數據,但當前投資者關注的焦點還是月底舉行的議會選舉,法國股市和債市已經對極右翼政黨上臺進行了預警。上週,法國CAC40指數累計下跌6.23%,市值蒸發2100億美元,幾乎回吐今年漲幅。法國最大的三家銀行法國巴黎銀行、法國農業信貸銀行和法國興業銀行上週股價暴跌12%至16%,是自2023年3月歐美銀行業危機以來的最大跌幅。巴克萊銀行報告表示,如果短期內沒有積極的催化劑來安撫外國投資者,歐洲股票資金流將面臨進一步減少的風險。根據EPFR Global的數據,截至6月12日當週,全球股票基金流入約63億美元,歐洲是今年唯一出現資金流出的地區。值得注意的是,本週多位聯準會官員將會公開談話。上週美國物價數據平穩,以及聯準會主席鮑威爾的表態,都讓市場對今年下半年的降息滿滿憧憬。此前,芝加哥聯儲主席古爾斯比表示,CPI數據「非常好」,但他指出,不要過於樂觀,因為這只是一個月的數據。

全球股票基金單周吸金63億美元 美股連續8週資金淨流入

美國銀行在上週五(14日)的一份報告中表示,截至6月12日的一週內,全球股票基金吸引了63億美元的資金流入,主要得益於美國股市連續第八週實現資金流入;歐洲仍是今年迄今唯一出現資金流出的地區,該地區股票基金連續第四週遭遇資金流出。美國銀行指出,光一週就有6億美元從歐洲股票基金流出。同時,現金基金激增,流入資金達404億美元,在所有資產類別中流入規模最大。美國銀行的策略師強調,現金的流入量現在已達到年化6800億美元。債券基金也實現了強勁的資金流入,總額達到103億美元。投資等級債券持續表現強勁,連續第33週實現資金流入,總額達77億美元。高收益債券也吸引了約10億美元的資金流入。相較之下,新興市場債務再次出現資金流出,有10億美元流出該資產類別,顯示出投資人的謹慎情緒。從業界來看,科技業以21億美元的資金流入領先,而能源業自2024年2月以來首次出現最大資金流出,流出資金達13億美元,其次是醫療保健業,流出資金為6億美元。至於貨幣市場基金,管理資產規模(AUM)達到了6.1兆美元。

全球股市恐停滯? 美銀:美股出現賣出信號

據外媒報導,華爾街多家投資銀行認為,全球股市可能面臨停滯。美國銀行策略師哈奈特(Michael Hartnett)表示,全球股市有過熱的風險。該行所謂的「全球廣度規則」顯示,約71%的股指均高於50日和200日移動均線。哈奈特指出,該指數高於88%,將觸發反向賣出信號。這位策略師今年對股市的態度更為中立。他在2023年普遍看空,儘管當時標準普爾500指數上漲了24%。摩根士丹利資本國際全球指數在4月步履蹣跚後,5月再度創下歷史新高,因市場樂觀認為聯準會將在今年下半年開始降息。該數據顯示,該指數約68%的成分股的交易價格高於200日移動均線。但本週該指數回落,因強勁的經濟數據引發了對貨幣寬鬆前景的新疑慮。另一華爾街大行巴克萊(Barclays)表示,股市漲勢開始看起來有些乏力。該行在一份報告中寫道,隨著企業財報季的結束,倉位緊張和季節性趨勢可能會使股市停滯不前。與此同時,美國銀行的報告援引EPFR Global數據顯示,截至5月22日當週,所有主要資產類別均顯示資金流入,全球股票基金增加了105億美元,債券基金增加了125億美元。

兩樣情!美股單周流入42億美元 歐股資金撤出規模達5億美元

美國銀行策略師在最新發布的資金流報告中指出,截至4月24日的一周,全球股票基金吸引36億美元的資金流入,債券基金則吸引了44億美元;現金基金出現58億美元的資金流出。同時期美國股票基金資金也恢復流入,規模42億美元,與此相反,歐洲基金連續第17周遭遇資金撤出,撤出規模5億美元。細分來看,美國大盤股獲得84億美元資金流入;然而,價值型、成長型及小盤股類別分別遭遇11億美元、23億美元和26億美元的資金流出。在產業層面,科技部門吸引到7億美元資金流入,而醫療保健和消費板塊則分別出現6億美元和11億美元的資金流出。在固定收益市場,美國國債經歷了三個月以來的首次資金流出,金額為16億美元。投資等級債券創下2024年以來最小規模資金流入,僅39億美元,高收益債券僅小幅吸金約1000萬美元,而新興市場債務則遭遇13億美元的資金流出。對於宏觀經濟情勢,分析師認為,在通膨持續居高不下的背景下,經濟成長加速支撐了不著陸,而不著陸可能性遠大於軟著陸。他們還補充道,市場正為「良好」的不著陸場景做準備,而這尤其對週期性股票構成「正面風險」。分析師警告稱,若高通膨導致「糟糕」結果,可能會引發市場波動率飆升。

全球股票基金吸金力超強 創2022年後新高

儘管美國通膨十分頑強,但Fed今年降息態勢不變,且在資金動能充沛的拉抬下,華爾街股市本周料將小幅走高。道明證券(TD Securities) 資深策略師維蘭(Chris Whelan)表示:「儘管近幾個月Fed降息預期減弱,但自2023年10月低點以來,標普500指數已大漲25%。」其中,歐洲股票基金表現最佳、單周資金淨流入150.7億美元,改寫2022年2月2日以來新高。美國與亞洲股票基金也分別吸引49.3億美元與21.1億美元資金。若以產業別來看,科技基金維持成長趨勢、吸金10.1億美元,連九周淨流入。工業以及金屬與礦業基金分別進帳3.01億美元與2.22億美元。相反地,非必需消費品基金失血9.62億美元。

全球瘋AI 上周股票基金淨流入70億美元

AI晶片龍頭輝達財報、財測雙雙告捷,引爆投資人對AI多頭熱情!根據最新統計顯示,上周全球股票基金扭轉先前流出頹勢,轉而吸引淨近70億美元資金流入。據倫敦證交所集團(LSEG)發布的統計指出,截至2月28日當週,全球股票基金迎得69.8億美元資金淨流入,一改前週29.3億美元淨流出。LSEG表示,就分布地區來看,上周亞股基金資金流入動能最強,共吸金35.6億美元,創四周淨流入金額最高的一周。歐股與美股基金也各自吸引25.2億美元與1.96億美元流入。以產業類別而言,科技業仍最受投資者青睞,共有13.5億美元流入,為連續第七周淨買入。工業與金屬及礦業也各自吸金2.45億與2.19億美元。債券市場也持續獲得資金,上周吸引約97.8億美元進駐,為連10周呈現資金淨流入。當中政府公債基金獲得17.9億美元湧入。中期美元債券基金與高收益基金也各自掃入24.5億美元與7.09億美元。貨幣市場基金也出現3周來首度淨流入,吸金規模約為271.7億美元。商品方面,貴金屬基金為連九周淨流出,失血額達7.67億美元;能源基金也呈現1.07億美元贖回。雖然美股近期迭創新高,但橋水基金經理人達利奧(Ray Dalio)指稱當前美股並無太大泡沫,即使股價漲不停的美股七雄,也只是有點泡沫而已。他說股市泡沫的衡量指標包括股票高估值、無法持續增長、新手散戶大量買進與債務融資遽增,如果以上述標準來看,美股並沒有太大泡沫。美銀美股與量化策略主管蘇柏曼尼安(Savita Subramanian)也指出,近期財報凸顯美企獲利強勁,使得市場情緒瀰漫樂觀。他說牛市不會很快結束、泡沫化現象也未完全浮現。目前該投行也把標普500指數的年底目標價從5000點上調8%至5400點,若與上周五收盤價相比,意味該指數還有5%上漲空間。

日股創歷史新高…民眾卻失落無感 「殘酷現實」讓日本人看衰未來

日經指數(NKI)22日創下歷史新高,打破1989年12月底最高點38,915.87點紀錄,但對許多日本民眾來說,這看似擺脫「失落30年」的輝煌成就,只是當前及未來陰霾中微不足道的小亮光,「能維持現在的生活水準就很不錯了」。據《路透社》報導,抱持「維持即是好」觀點的34歲網路銀行員工輕部(音譯)直言,自己有長達10年未調薪,而成長於泡沫經濟、3個失落10年的他,也和大多數同世代、上個世代和上上世代日本人一樣,認為該國經濟地位、未來、影響力早已和當年不可同日而語。一再延續的「失落10年」讓不少日本人對井噴的股市無感。(圖/達志/美聯社)最新數據顯示,日本經濟自去年底陷入衰退,遭德國取代世界第3大經濟體地位。國際貨幣基金(IMF)也在日經創新紀錄的同天警告,日本今年經濟可能因去年的疲軟出現下行風險。粗看日股近期上揚原因,不難發現其中雖有日企獲利成長,改善資產負債表、提高營利率、提升資產效率等改革見效,但日圓貶值、陸股崩跌及全球地緣政治使外資大量湧入,除了是上漲主因之一,更是一般民眾「只喝到湯水」感覺的緣由。中國股市暴跌等外在因素間接促成日股榮景。(圖/達志/美聯社)現年57歲婦人的黑島(音譯)與把資產投入美股或全球股票基金的輕部一樣,沒把錢投入本國股市,且她正考慮挹注資金到政府的個人儲蓄帳戶(NISA)免稅股票投資計畫。福岡金融集團首席策略師佐佐木坦言,該國上百萬名散戶深怕30多年前的大崩盤再次上演,投資主要以美國基金及股票等海外為主。另外日股上市公司僅占全球市值6%,過去輝煌的晶片及電子產品業也分別遭台灣和韓國取代,68歲齊藤(音譯)便指,日股當前榮景只是外資狂買造成的假象,經濟其實一點都不好。日本民眾深受物價上漲影響。(圖/達志/美聯社)儘管日圓貶值有助出口,但其效益已隨企業生產外移下降,且又提高食品、燃料等民生必需品價格,任職於建築管理公司的24歲岩槻小姐指出,名牌包和名牌服飾對她而言,只存在於想像。許多日本民眾對未來經濟仍抱持悲觀。(圖/達志/美聯社)另《金融時報》引述美國分析師看法,稱日經今年底可達到41,000點,但日本不像全球其他國家一樣嘗試控制通膨,反而持續在通縮、維持低於0的利率,一旦外資撤離,日股必然再次下跌。

美科技股2023年漲幅達3位數 投資關鍵字:「AI」與「七巨頭」

全球企業佈局生成式AI趨勢刺激下,投資者們對科技業抱持著很高期望,這股AI熱潮直接推動了美股七大科技巨頭累積高達三位數的漲幅。截至上周五(15日)收盤,七巨頭(蘋果、微軟、谷歌、特斯拉、輝達、亞馬遜、Meta Platforms)推動那斯達克100指數創下歷史新高收盤價,今年迄今漲幅已達驚人的52%,即將創下2009年以來表現最好的一年。整體來看,全球投資人對人工智慧(AI)的極度樂觀情緒,可謂全面壓倒了對2023年聯準會升息影響的擔憂。美股上周五收盤,那斯達克100指數上漲0.52%,至16623.45點,超過了2021年11月收盤創下的16573.34點這一收盤高峰點。自1月以來,美股市場的追逐風險的「Risk On」情緒可謂只增不減,該指數可望創下2009年以來漲勢最為兇猛的一年。根據機構彙編的數據,美股市場的「垃圾級債券ETF」在過去六周內出現了前所未有的超過150億美元規模的資金流入量,反映出投資者Risk On力道只增不減,市場風險偏好急遽升溫。輝達(Nvidia)在2023年堪稱是全球股票市場最火爆的投資標的,得益於去年ChatGPT橫空出世引發的人工智慧投資狂潮,該公司股價在2023年的表現異常出色。今年以來股價漲幅達到了驚人的240%,使其成為那斯達克100指數和標普500指數中表現最好的公司。這項成就不僅令該股輕鬆超過美股基準指數標普500,同時年內漲幅位列七大科技巨頭之首。事實證明,今年大部分時間美國基準利率的穩定提升趨勢並沒有像許多人去年想像的那樣對科技業估值構成巨大威脅;相反,那斯達克100指數繼續上漲,儘管10年期美國公債殖利率在今年大部分時間裡保持在4%以上。投資人今年蜂擁而至七巨頭,部分原因是科技巨頭們的龐大市場規模和財務實力,它們處於利用人工智慧技術擴展營收的最佳位置。蘋果、微軟、Google母公司Alphabet、亞馬遜、輝達、Meta和特斯拉這七隻股票,11月份在標普500指數中的總權重達到創紀錄的29%。該指數在2023年高達23%的漲幅中,這群人約佔三分之二。

美股連8周淨流入253億美元 美銀:表現最差資產都被搶購一空

美國銀行(Bank of America)指出,投資者們正努力趕上聯準會降息的這班列車,就連今年表現最差的一系列資產都被搶購一空。該行分析師哈奈特(Michael Hartnett)表示,今年漲勢滯後的股票近期的反彈表明,投資者現在正「全力以赴」,因他們預計明年聯準會(Fed)將大舉降息。在聯準會暗示準備於明年開始降息後,從有毒資產到高槓杆資產,今年表現最差的資產之一都被搶購一空。哈奈特在一份報告中寫道,在通膨再次飆升和經濟衰退站穩腳跟之前,這種漲勢可能會持續下去。該行援引EPFR global的數據稱,這一熱潮促使投資者拋售現金,買入股票。截至12月13日的一周,全球股票基金吸引了253億美元的資金,創下了自2022年3月以來最大的八周資金流入;貨幣市場基金流出約310億美元,爲八周以來首次流出。由於對利率見頂的樂觀情緒,美國股市在過去兩個月出現反彈。聯準會本周暗示準備在2024年開始降息,進一步提振了市場人氣,引發了今年早些時候表現不佳的一些股票的反彈,比如不盈利的科技股和地區銀行股。標普500指數目前距離歷史高點不到2%。今年以來,儘管標普500指數上漲了23%,但哈奈特仍看空。他在周五的報告中保持了謹慎的語氣,警告說,即使資金繼續流出現金資產,但歷史表明這並不代表風險資產會進一步上漲。並指出,貨幣市場基金是2023年最大的資金流動贏家,其資產規模增長了25%,達到5.9兆美元。此外,在聯準會上次加息後,這些週期中的現金流入平均持續了14個月。這位策略師表示,隨著軟著陸預期見頂,債券和大宗商品仍是今年上半年最好的避險工具。

MSCI全球股指11月已漲逾8% 分析師:有望創3年最大單月漲幅

根據FactSet的數據顯示,MSCI全球股票指數在11月迄今已累計上漲了逾8%,有望創下2020年11月大漲15%後最佳的單月表現。該指數涵蓋了來自23個發達國家和25個新興市場的近3000家公司的股票。全球主要地區的股指在11月的反彈行情中普遍表現亮眼,在美國市場上,三大股指目前均已連續四周走高,有望創下一年多來的最佳單月表現。主要股指較10月底低點的漲幅分別達到了9至13%。日經225指數11月迄今已飆升了8.9%,有望取得三年來最佳單月表現,本週一盤中更是再度刷新了逾33年高位。隨著股神巴菲特旗下波克夏公司年內第二次發行日元債,不少日股多頭眼下正蠢蠢欲動。歐洲股市也迎來了自2022年11月以來最佳的單月表現,斯托克600指數11月迄今已漲逾6%。追蹤美國以外全球市場的MSCI ACWI全球指數(美國)11月至今也上漲了8.1%,佔該指數權重最大的是在日本和英國交易的股票。Interactive Brokers首席市場策略師Steve Sosnick將全球股市的強勁表現,歸因於對以巴衝突局勢的擔憂減弱、預期聯準會將轉向以及股市在此前連續三個月下跌後出現超賣的自然反應。並指出,以巴衝突未進一步蔓延,加上中國正在採取行動化解房地產困境,這些都是強化投資者對全球股市信心的因素。美國銀行策略師Michael Hartnett引述EPFR Global的數據在報告中寫道,截至11月21日的兩周,約400億美元流入全球股票基金,創下了2022年2月以來的最高水平。他表示,上漲幅度的改善,加上股市以及高收益債券和新興市場債券的資金流入增加,意味著美國銀行的定製牛熊指標不再發出反向買入信號。

通膨降溫+預期Fed降息 華爾街重提「金髮女孩」經濟

過去一年美股震盪走勢,金髮女孩經濟(Gordilocks Economy)這一說法日漸稀少,由於對不升息的預期升溫,美股11月以來持續走高,金髮女孩再次引起討論。該說法是美國俗語,在經濟學上通常被形容爲經濟體保持增長、失業率不高且通膨威脅不大的完美時刻。意即接下來美國經濟通膨將持續降溫,利率將趨於停滯或下降,有利股市。實際上,聯準會在今年初也已放棄了對2023年經濟衰退的預測,而許多原本預計美國經濟今年會衰退的分析師,近來也都匆匆上調了預測。越來越多的業內人士開始認為美國經濟會出現「軟著陸」,即通膨率回落到聯準會2%的目標,但經濟不會陷入衰退。根據FactSet的統計,在美國企業第三季業績會上,對經濟衰退的提及率有望連續第五季下降。另外,復盤美股的表現來看,在聯準會轉向過程中,美股表現最好的階段為加息轉降息期間。邏輯上來看,這一階段市場預期貨幣政策將放寬,而經濟基本面此時尚未出現大幅度惡化,美股往往會提前開啓一輪上漲。美國資管巨頭資本集團(Capital Group)表示,聯準會維持利率、並暗示緊縮週期結束的措施,為投資者創造了「買入全球股票的機會」。該公司投資總監普登(Andy Budden)認為,真正重要的是,聯準會加息見頂的時機,為投資人開啟了一扇窗,這將是一個非常好的投資時機。根據匯豐統計的數據,在此前的歷史表現中,從聯準會首次暫停加息,到聯準會首次降息六個月後的這段時間內,如果能避免經濟硬著陸,標普500指數能夠平均上漲22%。高盛也在報告提出,明年股市的大部分回報將集中在下半年,這與其認為聯準會在2024年第四季才會降息的預期一致。高盛認為明年仍將是優質股票、資本回報率高的成長型股票和遭遇打壓的週期性股票為主角的一年。其中,美股「七巨頭」(蘋果、微軟、谷歌、亞馬遜、輝達、Meta和特斯拉)在2024年的表現,將再次超過標普500指數中的其他隻股票。這些股票的預期銷售增長更快,利潤率更高,再投資比率更高,資產負債表更強。

美收緊晶片禁令 輝達股價跌掉15%市值跌破1兆美元大關

自美國9月初進一步收緊對中國高階晶片出口以來,人工智慧(AI)晶片大廠輝達(NVIDIA)股價已經下跌了超過15%。周四(26日)大跌3.48%,報403.26美元,創下今年6月中旬以來新低,市值跌破1兆美元,至9960.5億美元。不過,在數周前把輝達納入美國模型(US Model)投資組合中的摩根士丹利(大摩),近日更將此公司納入全球股票模型(Global Equity Model)投資組合,並進一步購入了該公司股票。同時,大摩認為輝達是半導體產業中的首選股票。大摩分析師表示,輝達於AI領域的曝險、定價能力尚未得到充分成長機會,加上最近股市回調,因此提供了增持輝達的機會。分析師還指出,生成式人工智慧的商業化,引發了對運行人工智慧推理和訓練所需計算能力的軍備競賽。「這為輝達的晶片帶來了巨大的需求變化,導致盈利預期大幅上調。」分析師說明,儘管該股股價此前已上升,反映了這種需求轉變,惟這期間的估值卻在下降,這反映出超預期的盈利。「目前該股26倍的2024財年預期每股收益,比5月份50倍的高峰值低50%左右,對於想要買入的投資者來說很具有吸引力。」截至周五(27日)收盤,輝達股價上漲1.74美元或0.43%,收盤價為405.3美元。

美股恐大跌? 美銀:美債收益率維持5%以下「免憂」

外媒報導,諸多策略師繼續對美股持悲觀態度。被喻為美股最準分析師的哈奈特(Michael Hartnett)認為,美元走強、美債收益率上升、油價升至每桶100美元以上等因素都將打壓美股。但只要美債收益率保持在5%的歷史高點以下,美國股市就可以避免堪憂的前景。哈奈特在12日的一份報告中寫道,美元走強、美債收益率上升、油價升至每桶100美元以上,以及小企業信貸緊縮導致失業率上升的「明顯跡象」,都將影響美股進一步下跌。哈奈特表示,在這種情況下,標普500指數短期內可能繼續運行在4200點上方。另外,4200點也接近標普500指數的200日移動均線,該水準被視為關鍵技術支撐位,許多交易員利用該水平評估標普500指數較長期趨勢如何。對於2024年,哈奈特表示,「最好的看漲預測」是經濟衰退和聯準會降息,推動美債和黃金上漲,以及美股全面反彈。儘管標普500指數上漲了13%,但他仍對美股在今年剩餘時間的整體前景持悲觀態度。哈奈特指出,由於貨幣市場基金今年的年化資金流入規模仍爲1.4兆美元,投資者需要看到經濟萎縮和聯準會降息,美股新的多頭情緒才會被重新點燃。報告援引EPFR global稱,截至10月11日當週,約有82億美元資金撤出全球股票基金,現金基金吸引了169億美元,債券基金吸引了37億美元。此外,美國銀行衡量市場情緒的牛熊指標降至2.2,為今年4月以來的最低水平,原因是股市廣度不佳,新興市場債券和新興市場股票均出現資金外流。

全球股票資金上週流出169億美元 美銀示警:硬著陸有風險

在截至9月20日的一週,全球股票基金流出169億美元資金,拋售力度創去年12月以來最大。而歐洲股票基金的資金外流達則到28周之久。美銀明星分析師哈內特(Michael Hartnett)警告稱,持續高利率可能會導致2024年美國經濟硬著陸,並導致金融市場動盪。基於歐美央行將在更長時間內把利率維持在更高水平的前景,令經濟陷入衰退的風險增加。美國銀行週五(22日)援引EPFR全球數據的一份報告稱,在截至9月20日的一週,全球股票基金流出169億美元資金。全球債券基金連續26周錄得資金流入,最新一週爲25億美元。現金類基金流出資金43億美元;分行業來看,科技股引領資金流入,能源股的資金淨流入創下3月份以來最大,而金融和醫療保健領域的資金流出最多。哈內特在最新報告中表示,持續高利率可能會導致2024年美國經濟硬著陸,並導致金融市場動盪。當前市場上已經有一些跡象出現,包括債券收益率曲線變陡峭、失業率和個人儲蓄率的上升,以及違約和逾期付款的增加。並強調他保持對美股市場的看跌觀點。美股在今年7月達到年內高點,隨後出現顯著回落。本週在鷹派歐美央行官員表態下,美國股債齊跌。標普那指已連跌三週。有「全球資產定價之錨」稱號的基準十年期美債收益率,在週五亞市盤中曾突破4.5%大關,為2007年來首次。哈內特還指出投資者應關注一旦美債收益率下跌,今年一度領漲的那些個股如何表現。具體來說,如果美債收益率下跌令美國房屋建築商和晶片製造商類股票再次大漲,那麼將是牛市行情;否則,應該是在最後一次加息時賣出,走熊市行情。華爾街其他知名分析師近日也警告美股面臨的風險。如摩根大通的Marko Kolanovic稱,實際利率上升和資本成本限制給美國股市上漲帶來風險。此前有分析指出,市場已真正開始接受「更高利率將維持更長時間」的全新遊戲規則。在歐美央行本週表態比市場想的更為強硬、長期利率較高的情況下,市場不得不接受「更長期高息」的現實。