基金經理人

」 台股 ETF 台積電 主動式 科技

回顧海內外股票基金績效 科技、日本型奪冠

迎接馬年,在股市頻創新高中如何選股配置,回顧金蛇年基金績效表現,台股基金以科技型上漲88.39%居冠,海外股票基金則由日本股票型上漲49.44%拔頭籌。主動群益科技創新(00992A)經理人陳朝政表示,今年市場氛圍仍將圍繞AI產業,算力需求提升刺激CSP大規模資本支出,形成持續且規模化的採購動能,推動AI伺服器快速成長。展望台股後市,對電子產業獲利成長保持樂觀態度,在AI影響力持續擴大下,台灣最強的半導體與硬體相關概念股皆為最受惠的廠商,中長線而言,企業獲利回到成長軌道,台股基本面有支撐,對台股後市仍持正面看法。群益東方盛世基金經理人洪玉婷則表示,日本股市除了政策加持,日本企業於公司治理改革上亦取得進展,企業帳上現金占比自25%降至21%,除了減少交叉持股,資金也轉向股利發放、在投資與併購,有助未來企業獲利品質改善,股價也可望迎來重新評價。整體來看,在政策面、企業治理面皆朝正向發展,有望推動日本經濟與產業發展的正向循環,後市表現值得留意。在類股方面,可持續關注科技、金融、內需、工業、原物料等類股表現。

高股息還能兼顧報酬? 國泰投信首檔主動式00400A ETF將在3/23開募

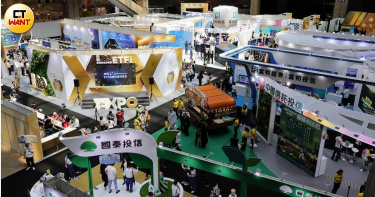

主動式ETF規模在發行第一年即衝破1700億元大關,2026馬年到來,持續增添新兵,國泰投信首檔的00400A國泰台股動能高息主動式ETF,預計在3月23日至25日募集,每股發行價10元。數據顯示2025年台股大盤報酬率雖達25.7%,但市場中僅有15%的個股能跑贏大盤,而這些領先個股的平均報酬率則高達80.2%。國泰ETF基金經理人梁恩溢表示,00400A鎖定先進製程、IC設計及散熱等具有產業趨勢優勢者之外,股民疑問「高息股還能兼顧報酬嗎?」歷史顯示,高股息金額公司在市場多頭年時如2024年的平均報酬可達53.7%,遠高於單純追求高股息率公司的7.2%,可看到「高息兼顧獲利動能」。梁恩溢並表示,00400A除了個股買賣,同時也納入選擇權策略的「擇時」操作,第一是在震盪市中透過「掩護性買權」即賣出買權,收取權利金來增強收益、降低波動;其次遇到空頭時,也能以期貨作為避險策略;除了資本利得,亦搭配「月配息機制」與「收益平準金」。

主動式ETF規模驚人!已破1700億大關 這五檔百億級很吸睛

台股休市11天,23日恢復交易,觀察2025年主動式ETF元年,隨著台股標高飛過3萬3千點,該類型ETF規模突破1700億元大關,來到1739.29億元再創新高;其中,已達百億規模級共有五檔。這五檔百億規模的主動式ETF包括主動群益台灣強棒(00982A)、主動統一台股增長(00981A)、主動群益科技創新(00992A)、主動復華未來50(00991A)、主動安聯台灣(00993A)。主動群益台灣強棒ETF(00982A)第3次配息0.377元創高,預估年化配息率10.02%,讓投資人息利雙收最可期,想參與00982A本次領息的投資人,最晚需在2月25日買進。群益基金經理人陳沅易表示,台股在科技產業成長趨勢未變以及內需穩健下,中長線還是持續看好,布局策略應著重公司長期發展優勢,可優先佈局半導體先進製程、半導體材料、通訊等族群,以及AI應用以及提高生產力族群。另一位基金經理人陳朝政則指出,AI 伺服器升級循環、網通設備提高頻寬的需求、低軌衛星帶動的軍備競賽,都是今年仍將持續發酵的重要推力。台灣在製造、封裝、散熱、光電、網路交換設備與高階電路板等關鍵零組件上的角色益發重要,相關供應鏈仍有機會迎來新一輪成長動能。

這七檔「高含積量」ETF近二周規模翻倍 績效表現超過60%亮眼

台股金蛇年台積電、台股皆創新高,全體ETF規模突破8兆元,小資族也持續挺進「高含積量」ETF,尤以台股原型ETF規模成長幅度倍增亮眼,績效表現前三檔為冨邦科技(0052)、元大台灣50(0050)、新光臺灣半導體30(00904),持股台積電皆4成以上。績效表現超過60%者,又以野村臺灣新科技50(00935)、新光臺灣半導體30(00904)領先,還有台新臺灣IC設計(00947)、冨邦科技(0052)與中信小資高價30(00894)。根據CMoney統計,過去兩周至封關日止,有7檔台股原型ETF規模成長率逾100%以上,包括富邦科技(0052)、元大台灣(0050)、新光臺灣半導體(00904)、中信小資高價30(00894)、國泰台灣領袖50(00922)、FT臺灣永續高息(00961),以及野村臺灣新科技50(00935)等。還有台新臺灣IC設計(00947)、兆豐台灣晶圓製造(00913)及富邦台50(006208)等,規模成長率也在81%至66%之間。新光ETF基金經理人詹佳峯表示,年後台股市場的機構法人將重新整隊,資金布局焦點,仍可望由AI引領全球產能供給出現缺口,短期仍無法補上,全年緊貼缺貨漲價題材的DRAM、NAND兩大記憶體族群。台新投信ETF投資團隊表示,整體半導體產業的成長曲線,也不再受限於AI單一產品循環,而是進入實體AI、代理AI階段具結構性上升的新成長紅利期,帶動台灣半導體產業鏈持續炙手可熱,相關企業獲利將迎來倍數成長的結構性成長潛力,值得年後啟動分批布局台股半導體型、科技型ETF。

台股奔至3萬3千點!台積電飆高領漲60元 旺宏爆量ETF群飛

台股已到3萬3千點!距離11日封關倒數,台積電領漲60元,最高觸及到1875元;今天(10日)大盤加權指數目前最高來到33,047.38點,大漲642點;旺宏漲幅近2%、成交量超過20萬張領先。華邦電、力積電、群創、友達、南亞科等爆量。台股目前來到32,947.80點,漲543.18點,漲幅達1.68%。ETF部分,凱基台灣TOP50(009816)、主動統一台股增長(00981A)、元大台灣50(0050)、國泰永續高股息(00878)、群益台灣精選高息(00919)、富邦科技(0052)、國泰台灣科技龍頭(00881)等的股價、成交量也都上揚。群益ETF基金經理人陳沅易指出,展望台股後勢,選股難度提高,農曆年前預估呈現震盪,台股待農曆春節過後趨正向發展。可留意長線趨勢,把握AI產業優質企業及衍生機器人、通訊、消費電子產業。國泰基金經理人江宇騰則表示,從歷史數據觀察,金融股在農曆年後往往具備較強的補漲動能與上漲機率,隨著年後資金回流,法人普遍看好金融類股的評價修復行情,00878的前三大成分股即是國泰金、中信金與富邦金,合計就有28%左右的占比,協助投資人更能精準捕捉金融股的成長契機,觀察三大成分股報酬表現,國泰金近一年報酬為17.17%、中信金為35.44%、富邦金為14.66%。

日股前景看俏 專家:相信「早苗經濟學」

日本首相高市早苗在2025年10月4日贏得自民黨總裁選舉之後,日本股市走勢強勁,日經指數屢次刷新歷史新高;2025年日股全年漲幅超過3成。日股目前平均股價淨值比約為1.5倍,目前日股處於價值重估初期,加上結構性改革與資本效率提升,將成為中長期推動日股上漲的重要力量。1月日經指數上漲逾6%,主要表現在半導體、科技產業,高市將半導體視為國家安全戰略的一部份,預期高市順利推動國會改選後,對於經濟政策推動,可望更為順暢,股價後市表現正向。第一金量化日本基金經理人高若慈表示,高市擴大民生預算,擴大財政支出,傾向弱勢日圓立場,日股長線走勢可望受惠政策立場明確,維持年初以來偏向多頭的格局。曾任德意志證券投資長的知名策略分析師武者陵司展望2026年表示,他認為如果高市政權在解散後的眾議院大選中獲勝,股市有望在年底前突破6萬5000點。如果在眾議院大選中自民黨能夠增加席次,「早苗經濟學」的核心政策就能落實,武者指出:「一旦眾議院選舉中自民黨的席次增加,股價就可能出現暴漲。」武者指出,日本的財政狀況隨通膨帶動名目GDP擴大,單年度財政赤字縮小的幅度,在主要先進國家中反而是最大的;只要企業與消費者確信「早苗經濟學」能讓日本再次變強,並將儲蓄轉向投資,日本一定會成長。高市將貨幣寬鬆轉向實質投資,半導體被明確列為國家戰略產業。政府將提供補助、稅減與技術支援,Rapidus、Sony、台積電熊本廠都屬於這條主軸,加上AI與晶片需求延續,未來2至3年半導體將是日本成長主軸的龍頭族群。

台股大漲攻上32184!台積電聯發科創高 半導體科技ETF紅通通

農曆年前台股封關已先衝高到3萬2千點!26日一早開盤最高來到32,184.38點,大漲222點;台積電上揚到1,785元、漲15元;聯發科觸及到1790元、大漲160元。台塑漲停股價來到48.80元;大盤加權指數目前來到32,144.57點、上漲183.06點,漲幅0.57%。在聯發科、聯電等半導體權值股帶動下走高,連帶台股半導體相關ETF表現也跟著上揚:像是1月19日除息的群益半導體收益ETF(00927)歷經6個交易日,已於今日開盤就填息,該檔2月13日領息。在本日「成交量、股價」雙增的排行榜中,群創超過30萬張最猛,旺宏緊跟在後也有20萬張、漲停股價來到76.2元;力積電超過16萬張;燿華漲停48.50元、成交量超過15萬張。ETF部分,主動統一台股增長(00981A)、國泰永續高股息(00878)大華美國MAG7+(009815)、元大高股息(0056)、復華台灣科技優息(00929)、群益台灣精選高息(00919)、元大台灣50(0050)、主動中信台灣卓越(00995A)等都有所表現。群益基金經理人謝明志指出,短期來看,台股農曆年節前預期將維持上漲的格局,不過回歸基本面來看,台灣經濟動能強勁,受惠於AI帶動出口暢旺與消費成長,有助為台股提供強力支撐,長線多頭格局仍可期待。

台股跌ETF「紅多於綠」! 「這幾檔」主動式、科技型人氣旺

台股20日開盤跌近300點,逐漸回彈拉近跌幅,目前來到31,626.77點,跌12.52點,跌幅0.04%;ETF族群股價「紅多於綠」,包括主動式、高息型、債券型的成交量都持續上揚;台股ETF受益人上周共有21檔創新高,以主動式與科技型最具人氣。2026以來台股ETF「受益人數」增加最多前十名,拔頭籌為元大台灣50(0050),五檔主動式則為主動群益科技創新(00992A)、主動統一台股增長(00981A)、主動復華未來(5000991A)、主動第一金台股優(00994A)、主動安聯台灣高息(00984A)。科技型台股ETF則有群益半導體收益(00927)、0052、00881、野村臺灣新科技50(00935)、台新臺灣IC設計(00947)、新光臺灣半導體30(00904)。像是國泰台灣科技龍頭(00881)、國泰費城半導體(00830)、復華台灣科技優息(00929)、富邦科技(0052)等,在本周一、周二連著兩天股價與成交量也都有表現。群益ETF經理人陳朝政指出,台股擁有全世界最完整且具競爭力的科技創新產業,因此要把科技類股納入投資標配;基金經理人謝明志則表示,AI伺服器升級循環、網通設備提高頻寬的需求、低軌衛星帶動的軍備競賽,都是2026年仍將持續發酵的重要推力,隨著AI應用逐步落地、相關需求殷切下,台灣因擁有完整的半導體聚落,且在AI晶片的製造與封裝為全球重要樞紐,受惠程度高,產業成長性看好。

台積電大漲45元、台股邁向32K 金寶南亞帶頭衝 日本ETF新兵開募

在台積電法說會利多消息的激勵下,券商推薦「強力買進」,16日大漲45元目前最高來到1,735元;台股跟漲最高31,339.39點,漲逾528點,目前來到31,273.46點、漲462.88點、漲幅1.50%;金寶成交繼續出大量逾26萬張;南亞緊跟在後23萬張;台玻漲停近19萬張。ETF部分則由國泰永續高股息(00878)衝第一,股價來到22.64元、漲0.24元、漲幅達1.07%、成交量5萬張;群益台灣精選高息(00919)則是來到23.49元、漲0.14元、漲幅0.60%、成交量超過4萬張。主動統一台股增長(00981A)來到17.04元、漲0.09元、漲幅達0.53%、成交量達4萬張。海外型ETF則為中信日本商社(00955)成交量超過1萬張有所表現,股價來到14.59元、漲0.09元、漲幅達0.62%。聚焦在日本不動產的國泰日本不動產(009817)則將於下周一19日至21日為期3天募集,發行價10元,為國內首檔鎖定日本不動產的連結式架構ETF,標的基金為日本大和資產管理所發行的iFreeETF東証REIT指數(1488.JP),追蹤東証REIT總報酬指數,涵蓋日本多種類型核心資產。前十大持股包含日本建築基金、日本不動產投資公司、日本大都會基金投資公司等,旗下資產橫跨六本木之丘、Bic Camera立川店、永旺 AEON、等台灣民眾熟悉的地標性建築。國泰基金經理人游凱卉指出,當前日本經濟面呈正向循環,觀光熱潮推升商圈租金、企業回流帶動辦公需求,J-REITs評價面具吸引力,整體環境匯聚成為切入日本房市的良好時機。

長興大漲奔60元!子公司長廣16日櫃轉市 ETF股利配發潮帶動族群旺

台股13日收在30,707.22點,漲139.93點,漲幅達0.46%;台積電收在1710元、漲20元;長興材料(1717)漲停收在59.50元,成交爆量超過10.7萬張;大同(2371)也漲停收在35.65元;金融股則以台新新光金(2887)、國泰金(2882)這二檔的成交出大量,股價也跟漲。長興小金雞、真空壓膜設備巨頭的長廣(7795)將於1月16日從興櫃轉上市;長興力拚2026年電子材料量產,營收、獲利看好。董事長高國倫曾表示,長廣上市象徵長興材料切入半導體市場的里程碑。在ETF部分,復華台灣科技優息(00929)、群益台灣精選高息(00919)、元大台灣價值高息(00940)、國泰永續高股息(00878)、主動元大AI新經濟(00990A)、富邦科技(0052)、元大高股息(0056)、群益ESG投等債20+(00937B)、元大美債20年(00679B)、統一台灣高息動能(00939)等多檔的成交量在本日前百名排行榜中,股價也收紅。13日為1月台股ETF股利發放高峰日,總計有8檔發放預估約128億元股利,預估受益人數達到182.2萬人;包括群益台灣精選高息(00919)、大華優利高填息30(00918)、凱基優選高股息30(00915)、中信綠能及電動車(00896)、中信成長高股息(00934)、第一金工業30(00728)、凱基台灣AI50(00952)、野村趨勢動能高息(00944)。其中以00919一次可拿到7915元最多,預計有逾127.9萬位受益人加薪最有感。群益基金經理人謝明志表示,台股在創高後呈現高檔震盪機率高,短期來看,台股農曆年節前預期將維持上漲的格局,不過回歸基本面來看,台灣經濟動能強勁,受惠於AI帶動出口暢旺與消費成長,有助為台股提供強力支撐,長線多頭格局仍可期待。

台積電衝高到1720元、台股大漲逾406點 這九檔漲停「價量」雙雙飛高

國安基金護盤甫宣布退場,台積電13日領漲20元、來到1710元,台股目前最高30,973.85點,大漲超過406點,現在來到30,725.49點、漲158.20點、漲幅達0.52%;成交量仍由友達超過34萬張居冠,金寶、兆赫、國碩、大同、台半、力成、精英、可寧衛、東捷漲停。ETF部分,00929復華台灣科技優息成交量超過8萬張領先,股價來到19.01元、漲0.15元、漲幅達0.80%;0050元大台灣50的成交量來到7萬張,股價來到70.50元、漲0.15元、漲幅達0.21%。還有00878國泰永續高股息的成交量續衝,超過5萬張,股價來到22.32元、漲0.05元、漲幅達0.22%;00990A元大主動AI新經濟的成交量超過5萬張,股價來到10.54元、漲0.12元、漲幅達1.15%。國泰台灣高股息基金經理人梁恩溢指出,儘管國際局勢掀起波瀾,但對股市影響有限,台股基本面依舊穩健,尤其AI產業鏈動能強勁。台股目前位處高檔,市場普遍在觀望資金面何時補上流動性缺口,第二季可觀察資金回流情形,台、美股或有機會再刷新高點。

台股大漲逾393點!友達爆量近40萬張 ETF股利配發周00919衝第一

台股12日開紅盤,目前來到30,556.92點、漲267.96點、漲幅達0.88%;台積電上漲10元來到1690元;成交量部分則由友達一枝獨秀的衝到快40萬張居冠,領先第二名的華新17萬張逾二倍;燿華、群創、華通、元晶、可寧衛、昇貿、力成、華電網、國碩、全新等漲停。ETF部分,本周是1月台股ETF股利發放高峰期,共13檔發放股利預估逾157.98億元,約301.5萬位受益人受惠,其中以00919配發101.25億金額最多,也帶動ETF族群價量皆揚,由00919群創台灣精選高息的成交量逾6萬張領先,股價目前來到23.14元、漲0.20元、漲幅達0.87%。00940元大台灣價值高息的成交量超過5.5萬張,股價目前來到9.46元、漲0.11元、漲幅達1.18%。00878國泰永續高股息的成交量超過4萬張,股價目前來到22.26元、漲0.16元、漲幅達0.72%;00929復華台灣科技優息的成交量超過3.5萬張,股價目前來到18.88元、漲0.34元、漲幅達1.83%。將發放股利的ETF,包括群益台灣精選高息(00919)、元大台灣高息低波(00713)、大華優利高填息30(00918)、復華台灣科技優息(00929)、凱基優選高股息30(00915)、富邦特選高股息30(00900)、中信綠能及電動車(00896)、中信成長高股息(00934)、富邦旗艦50(009802)、第一金工業30(00728)、富邦臺灣優質高息(00730)、凱基台灣AI50(00952)、野村趨勢動能高息(00944)共13檔台股ETF發放逾157.98億元現金股利,預計3015696位投資人受益。群益基金經理人謝明志表示,台股後市不看淡,目前仍維持降息循環環境,金融股預期可受惠投資收益回升以及Fed降息壓低壽險業避險成本,建議投資人可續抱台股高股息ETF,並搭配市值型或主動式台股ETF,透過股性互補讓台股配置更能因應類股頻繁輪動。

台積電法說會前「紅不讓」 這檔ETF還有鴻海加持年報酬率近4成

台股9日開紅盤,台積電領漲了15元、來到1700元;大盤目前來到30,465.83點,漲105.28點,漲幅0.35%;本日成交量由旺宏超過63萬張拔頭籌,友達則是40萬張;「股價、成交量」雙增的包括聯電、元晶、可寧衛、康舒、穩懋、燿華、世界等:華通、南茂、定穎投控、鉅橡、尖點、工信、蜜望實、華電網則是漲停。台積電將於1月15日舉辦法說會前,股價勢如破竹,鴻海也傳好消息,2025年全球營收突破八兆元,法人樂觀看待後續績效,觀察一月即將除息的百檔ETF中,又以國泰台灣科技龍頭(00881)前二大成份股就是台積電、鴻海佔比過半備受矚目。00881在2025整年度報酬率39.15%,遠勝台灣加權總報酬指數的29.47%,ETF規模自去年9月以來,一季就成長近25%,最新規模已超過新台幣808億元,今年以來短短一周多即狂增超過84億元,自1月除息訊息公告後,近日成交量顯著增長,再掀一波資金行情。國泰基金經理人蘇鼎宇指出,一月以來隨著外資陸續調高台積電目標價,另一個值得關注的即是鴻海表現,受到AI伺服器出貨暢旺及折疊iPhone等多個利多因素加持,高盛預估未來鴻海營收有望大幅成長,給予極高評價並將其列入優先買進名單,摩根士丹利亦上調鴻海EPS(每股盈餘)。00881追蹤指數精選的成份股中,兩大成份股台積電和鴻海佔比即高達50%,從2025整年度00881報酬率39.15%,遠勝台灣加權總報酬指數的29.47%,即可看出ETF追蹤指數的優異表現。00881預計於1月15日公布的第二階段實際配息公告,本次股息將於2月12日過年前發放,預計約27萬股民可受惠。00881股價目前來到34.56元,漲0.11元,漲幅達0.32%。

不動產ETF也出運!全台唯一日本REITs 國泰009817將開募

2026年新年台股連三天收紅盤,ETF各類族群成交量、股價飛揚;其中,00712復華富時不動產ETF有所表現,而國泰投信也積極佈署與日股相關的ETF,搶攻日本房市,6日宣布推出全台唯一日本不動產009817,發行價10元,將在1月19日開募。國泰基金經理人游凱卉表示,009817追蹤大和資產管理旗下ETF「iFreeETF東証REIT指數」,投資標的涵蓋辦公室、物流、零售、住宅及飯店等多元不動產類型,兼顧成長潛力與對抗通膨特性。主要成分股包括日本建築基金、日本不動產投資公司、日本大都會基金投資公司等,包括台灣民眾熟悉的新宿三井大樓、飯田橋Grand Bloom、三菱UFJ信託銀行總行、Bic Camera立川、六本木之丘、永旺集團之購物中心AEON等建築皆涵蓋在內。東証REIT指數長期走勢向上,近15年來總報酬率達264.5%,現階段匯聚多重利多,包括經濟復甦、企業獲利成長及不動產需求提升。國泰投信總經理張雍川表示,日本國土交通省於2025年11月25日公布數據顯示,東京23區新建住宅中,台灣躍居上半年最大海外購屋來源,反映跨境資產配置已成趨勢。日本大和資產管理執行董事永島俊太郎指出,2025年是日本經濟與政治的重要轉折年,高市早苗就任首相後,日經平均指數突破5萬點,企業獲利屢創新高,活絡不動產市場,辦公室與商業設施租金隨通膨上升,幅度大於日本央行升息影響,東京核心區空置率降至2.44%,東証REIT指數回升至2,000點以上,顯示市場需求強勁。日本大和資產管理資深基金經理人大野惠莉子表示,J-REITs市場自2001年成立以來,已成為全球規模最大的不動產投資信託(REITs)市場之一。

台積電大飛「ETF族群」跟漲 這檔主動式奪下人氣王

台積電6日收在1705元、漲35元;大盤收在30,576.30點,漲471.26點,漲幅達1.57%;其中,高息型、主動式、陸股主題、科技主題、債券型等ETF都價量皆揚。包括00992A主動群益科技創新、00982A主動群益台灣強棒、00981A主動統一台股增長、00991A主動復華未來50、00990A主動元大AI新經濟、00984A主動安聯台灣高息、00981D主動中信非投等債。根據集保戶股權分散1月2日最新統計資料顯示,台股ETF受益人數上周增加2.1萬人,統計總人數來到12195148人,統計2025年共增加1969312人。台股ETF受益人上周單檔表現,僅12檔呈現增加,其中以主動群益科技創新(00992A)增加5.1萬人奪下人氣王。整體表現來看,以主動式台股ETF六檔上榜最多。群益基金經理人陳朝政指出,AI伺服器升級循環、網通設備提高頻寬的需求、低軌衛星帶動的軍備競賽,都是2026年仍將持續發酵的重要推力。此外,每年農曆歲末行情與資金進場帶動台股偏多,加上近年科技主題年初常有題材發揮,故於此時間點佈局有望同步卡位資金行情與產業動能。統計台股歷史資料,股市在第一季上漲幅度領先其他季度,台股長線多頭的看法不變,操作上建議可逢低分批布局。

日股封關站穩5萬創新高 明開盤多頭延續

日經225指數2025年封關日下跌0.37%,收至50339.48點,創下史上最高年終收盤價。首相高市早苗30日笑容滿面出席東京證券交易所封關儀式,而日本股市2026年的第一個交易日為下週一(1月5日)。日本經濟近年出現回溫跡象,觀察疫情後的2021年至2024年GDP年均複合成長率達1.2%。尤其在新任首相高市早苗上任後,其推動的高市經濟學,承繼過去首相的安倍經濟學,聚焦物價通膨、經濟強化與國防外交三大核心。國泰日經225(00657)基金經理人游凱卉表示,半導體產業獲日本政府背書,列為國家戰略產業,日本經濟產業大臣赤澤亮正更喊出半導體自給自足的目標,帶來龐大就業機會。包括 Rapidus、Sony及台積電熊本廠,皆屬政策扶植主軸。相較過往以貨幣寬鬆為核心的政策路線,當前日本更著重實質投資與產業升級,在政策導向及全球科技趨勢雙重驅動下,日本半導體成為資金重新配置的重要焦點。另外,對商用不動產投資人而言,受惠於就業需求提升及觀光人潮湧入,東京等重點城市的租金具有隱藏上漲潛力,投資人可適時佈局來搶進後市增值空間。

群創成交驚人已逾68萬張 群益00992A首日掛牌價量衝第一

台股再創新高挺向3萬點。昨日大漲收在28,810.89點,今天(30日)一早開盤28,723.82點,跌87點;台積電跌10元來到1520元;群創(3481)成交爆大量超過68萬張、股價大漲;本日掛牌上市的00992A主動群益科技創新,成交超過17.8萬張。以目前成交量排行榜來看,ETF族群以「主動式、債券型」類型的股價、成交量多呈現雙增,包括00992A主動群益科技創新的股價來到10.33元、漲0.06元、漲幅達0.58%;00987A主動台新優勢成長的股價來到10.02元、漲0.01元、漲幅達0.10%。00937B群益ESG投等債20+的股價來到15.12元、漲0.03元、漲幅達0.20%;00679B元大美債20年的股價來到16.59元、漲0.10元、漲幅達0.61%;00687B國泰20年美債的股價來到28.40元、漲0.11元、漲幅0.39%。以00992A來說,係稱為目前市面上的主動式台股ETF中,唯一一檔以創新科技為投資主題的主動式台股ETF。群益基金經理人陳朝政指出,AI伺服器升級循環、網通設備提高頻寬的需求、低軌衛星帶動的軍備競賽,是2026年仍將持續發酵的重要推力。此外,每年歲末年初作帳行情與資金進場帶動台股偏多,加上近年科技主題年初常有題材發揮,故於此時間點佈局有望同步卡位資金行情與產業動能。統計台股歷史資料,股市在第一季上漲幅度領先其他季度,台股長線多頭的看法不變,操作上建議可逢低分批布局。

日股今年大漲近三成 「這2類股」助攻東證指數寫新高

日本央行自去年利率正常化,不過面對資金趨緊的環境,日本股市不跌反漲,2025年漲幅近三成。富蘭克林坦伯頓日本基金經理人邱正松表示,「邁入通膨」與「公司治理」改善,日本的制度變革將持續創造投資機會。野村投信副總張繼文表示,日股上漲主要原因來自於半導體科技及工業產品出口的驅動,處於弱勢的日圓,讓日本汽車在國際市場上更具價格競爭力。日本自2024年3月啟動升息以來,已有四次升息,但日圓仍然在155至157價位,對於出口商是相當有利的環境。根據日媒報導,日本政府批准2026年財政預算(2026年4月至2027年3月)預算,一般會計預算總額約為122.3兆日元,刷新歷史最高紀錄,為日本經濟打了一劑強心針,也提升股市投資信心。日股基準日經225指數26日終場上漲342.60點或0.68%,收在50750.39點。東證股價指數盤中一度觸及新高,終場上揚5.08點或0.15%,收至3423.06點。

美科技股回神台積電領漲 主動式ETF跟彈 這六類產業逢拉回擇優布局

台積電26日領漲收在1510元,台股大漲創新高,市場熱議直奔28600點不是夢,可能還會更高。法人分析,在美科技股回神的帶動下,台股加權指數維持高檔震盪,電子股表現強勢,AI與電力相關題材續熱。台股收在28,556.02點,漲184.04點,漲幅0.65%,盤中最高28,590.91點;多檔主動式ETF價量皆揚,包括00990A主動元大AI新經濟、00981A主動統一台股增長領先、00982A主動群益台灣強棒、00988A主動統一全球創新、00991A主動復華未來50等。題材輪動方面,野村基金經理人林浩詳表示,可持續留意具長期趨勢的族群:記憶體(如模組與控制 IC 供應鏈)、PA(功率放大器)、板材與 PCB 鑽針、半導體材料等,受益於 AI、通訊與先進製程拉動的中長期需求。若就產業事件觀察,荷蘭半導體廠恩智浦(NXP)宣布將在 2027 年前關閉美國 RF GaN 廠並淡出 5G 功率放大器晶片業務,預期釋出的市占與訂單可望挹注台系 PA 供應鏈(如穩懋、全新、宏捷科)接單機會,股價動能亦隨之受惠。散熱與基礎設施趨勢方面,林浩詳表示,輝達 GB200 NVL72 架構以機架級液冷設計搭配 NVLink 網路,針對兆參數 LLM 推理提供約 30 倍效能、能效提升約 25 倍,相較前一世代大幅改善;此類高密度系統對冷板、分歧管、快接頭、CDU 等直液冷(DLC)零組件需求快速攀升,供應鏈將持續受惠。新一代 GB300 NVL72 採全液冷、記憶體與算力密度再提升,主攻 AI reasoning 與推理擴展,整體「AI 工廠」產能輸出可望較 Hopper 平台提升至多 50 倍,顯示散熱規格與成本結構將持續演進。 對於機架功耗等級,業界估算 GB200 NVL72 約 120kW 等級、GB300 更高,強化了資料中心導入液冷的必要性。林浩詳認為,美股科技面利多發酵(美光財報、輝達對中出貨時程、電力資產整合、合規進展)逐步轉化為台股電子與 AI 供應鏈的信心支撐;在耶誕長假期間外資買盤偏弱、交投轉淡的背景下,資金端更傾向聚焦明年成長確定性高的題材。操作上,光通訊、PCB、散熱、低軌衛星、半導體先進製程與記憶體相關鏈可逢拉回擇優布局;非電族群則因降息與避險思維,金融、電力等題材可續列關注。

市場對AI前景憂慮反覆 外資上週拋售台灣南韓 買超「雙印」泰國越南

上週美國公布11月消費者物價指數(CPI)年增率為2.7%、核心通膨更降至 2021年初以來最低水準,雙雙低於市場預期,通膨降溫訊號進一步強化市場對明年降息預期。美國經濟數據與美股觀察部分,中國信託策略優利多重資產基金經理人羅世明指出,投資人需留意市場對AI前景憂慮反覆。羅世明提醒,雖然美國記憶體大廠美光科技公布亮眼財報,但另一方面,博通卻因OpenAI合約2026年貢獻有限,以及AI晶片毛利率低於非AI業務,導致股價受挫,OpenAI也表示進入紅色警戒狀態,主因在競爭加劇恐衝擊AI產品變現進度。甲骨文將OpenAI部分資料中心完工日期推遲至2028年,市場對其客戶集中度過高疑慮上升,進一步使得股價出現震盪。最新公布的美國非農就業數據,因日前政府關門缺乏指引效果,加上觀望日本、英國與歐洲央行會議情緒濃厚,都令G3債券殖利率一度呈現窄幅震盪。而隨後公佈美國消費者物價指數(CPI)年增率表現低於市場預期,增添市場對聯準會降息預期,短線對股市表現有一定程度的激勵。中國信託投信指出,觀察上週資金流向,新興亞洲整體呈現淨流出,外資拋售力道主要集中在台灣、南韓,分別遭賣超54.9億美元及25.1億美元,小幅賣超菲律賓0.3億美元。而「雙印」則受到外資青睞,買超印度4億美元、印尼2億美元,泰國、越南也呈現小幅買超。指數漲跌部分,上週亞股下跌市場較多,南韓下跌3.5%跌幅最重,菲律賓下跌1.9%居次,台灣則下跌1.8%,印尼、印度指數表現與資金流向不同步,雙雙下跌0.6%及0.4%。另一方面,上週越南漲幅3.5%表現最強,為新興亞股中少數上漲的市場,統計今年以來越南漲幅達36%,僅次於南韓的70.67%。