存股達人

」 陳重銘 ETF 存股族 存股達人 存股

存股族變心2/金控股價飛高「既開心又害怕」 股民盼「配息也跟飛」才敢長抱

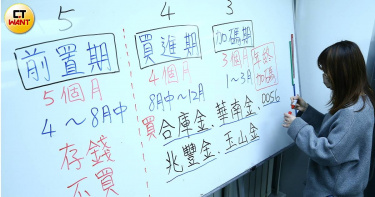

「今年要多發一點,一定比去年好……」「盼股價能超過100元……」富邦金控董事長蔡明興在1月11日富邦集團謝年會舉辦前,向媒體透露今年配發股利政策。對於這項喜訊,13日富邦金以89.8元作收,未漲反小跌0.11%。 「很多家金控大賺創新高,近一年來股價也漲得很高!」CTWANT採訪多位已從金控股「變心」轉向海內外ETF的存股族,是否「回心轉意」?他們保守回應,「要看現金配息殖利率,有沒有跟著提高」、「金控股股價已漲高,此時進場成本已墊高」。 14家金控自結2024全年獲利已全部揭曉,逼近6000億元年增63.7%,整體表現大好續創新高,富邦金(2881)首度破1500億元,蟬連獲利王,國泰金(2882)逾1100億元居次,中信金(2891)等共8家金控獲利也創歷史新高,4家金控創次高。盤整14家金控2020年至2023年四年來現金配息殖利率,以中信金的4.4%最高,華南金4.3%居次,玉山金則為4.0%,兆豐金3.6%,國泰金、凱基金還有3.3%,元大金3.2%,第一金3.0%,其餘未達3%。 多家投顧分析報告,預估今年金控獲利的現金配息,以去年的盈餘配發率來看,中信金可能衝高超過5%,國泰金、華南金有機會上看4.5%,富邦金、玉山金、元大金、凱基金、永豐金可超過4%,其他家也有3%以上的機率。 「存股族就是要找比放在銀行定存率高的股票,股價不高,配息殖利率起碼超過台股大盤的4%以上。」理財達人AndWorld跟CTWANT記者分享他個人經驗。 「過去,大家會存的玉山金、兆豐金、第一金等就是看現金配息殖利率有4%或以上的水準,前二年沒有的時候,大家很快就轉到0056、00878、00919、006208、台積電等。」AndWorld說。2025年繼續吹旺AI熱潮,ETF成分股有輝達頗受股民關注。(圖/翻攝自NVIDIA) 存股達人小車接受CTWANT採訪時提到個人選股經驗,她在三年多前即開始漸漸減持華南金,改買「海外型」統一FANG+(00757),從47多元長抱到如今股價飛漲到100元。該檔成分股占比最高的即是輝達NVIDIA超過10%,還買進科技Meta(Facebook)、Apple、Amazon、Netflix及Google(Alphabet)、Microsoft等美股科技股。 小車也進一步分享她個人「買金融股原則」,即是「配股還原殖利率要有7%才買,純現金殖利率5%以上」,以她自己粗估合庫金、華南金與第一金這三檔公股金控,她認為三檔只有華南金合格。(小車粗估的計算方式,2024年每股稅後盈餘EPS為1.68元,抓盈餘分配率85%,約配現金1.4元,殖利率1.4÷27.5×100%=5%) 小車認為,純以現金殖利率而言,高股息ETF超過5%的比比皆是,也不用硬買金融股。「面對降息潮,她可以挑配息穩定的ETF,如0056、00878、00919都沒有降息,且成分股產業分配跨足電子、金融、傳產,風險比單壓某一類股的ETF分散,面對震盪能力也較佳。」 記者也追問AndWorld今年是否會加碼金控股?他分享自己經驗,「還是要看股價,漲太高即成本高,可能先維持現有的高息、市值型ETF配置,對金控股會先觀望按兵不動。」 有「存股不敗教主」之稱的陳重銘,在臉書分享他持有金控股數百張。(圖/CTWANT資料) 有「存股不敗教主」之稱的陳重銘則公開他抱有凱基金、國泰金數百張股票,「可以賺配息,還可以有價差,應該比沒有買台積電的高息型ETF的報酬率來得好。」

「不敗教主」喊:年輕30歲就追回家…挨轟噁心台男 本人忍5天反擊了

自稱「不敗教主」存股達人陳重銘近日在臉書發文,稱讚參與尼泊爾海外志工的林語萱,直呼「如果我年輕30歲,一定追回家當老婆」,沒想到遭到眼科醫師黃宥嘉痛批是噁心台男。對此,陳重銘今(7日)做出反擊,反嗆:「有那麼嚴重嗎?」陳重銘1月2日在臉書讚美28歲的林語萱是個優秀女孩,高中讀4年、大學讀了5年,期間到德國實習、北極拉雪橇,還跟遊戲橘子團隊在南極1個半月,更在今年9月為了幫助非洲婦女,展開募資活動,讓他忍不住感嘆:「如果我年輕30歲,一定追回家當老婆。萬能的天神啊,請讓我年輕30歲吧!」陳重銘發文反擊黃宥嘉。(圖/翻攝自陳重銘臉書)然而,此番言論看在眼科醫師黃宥嘉眼裡,卻不是那麼舒服,痛斥:「不管再怎麼優秀的女性,遇到噁心台男也是要被言語羞辱。年輕30歲沒用,要年輕30歲,而且變成非台灣人,才有可能不講出中國男人三妻四妾娶幼齒的夢話,再優秀的女性在台灣也得不到相對應的尊重」。對此,陳重銘解釋,林語萱的爸爸是他高中學長,父母他都認識,平常也都在開玩笑,反問「有那麼嚴重嗎?」他進一步表示,自己只是幫助她成長,幫助她做人道關懷,「我就算是跟小姪女拍照,手也是擺在後面的」,話鋒一轉談到女權,他提到去年幫忙非洲婦女募款,黃宥嘉都沒看見,但講個希望年輕30歲,就又馬上看見了。

狂讚優秀女孩!「不敗教主」喊:年輕30歲一定追回家 女醫酸:噁心台男

自稱「不敗教主」的存股達人陳重銘近日在網路平台大讚,現年28歲的志工林語萱,直呼「如果我年輕30歲,一定追回家當老婆」,引發議論。眼科女醫師黃宥嘉痛斥,不管再怎麼優秀的女性,遇到噁心台男也是要被言語羞辱。陳重銘近日在臉書發文讚美,28歲的林語萱是個優秀女孩,高中讀4年、大學讀了5年,期間到德國實習、北極拉雪橇,還跟遊戲橘子團隊在南極一個半月,人生就是儘量讓自己活得精彩,以後再請林語萱來上他的節目分享。陳重銘表示,不僅如此,林語萱今年9月為了幫助非洲婦女,展開了募資活動,感謝大家的支持,也順利超越原先設定的目標。陳重銘也忍不住直呼,「如果我年輕30歲,一定追回家當老婆。萬能的天神啊,請讓我年輕30歲吧!」貼文一出,有人提醒「這樣說話有點不合適吧」。陳重銘回應,「我認識她父母,跟小姪女開個玩笑。」對此,眼科醫師黃宥嘉痛批,「不管再怎麼優秀的女性,遇到噁心台男也是要被言語羞辱。年輕30歲沒用,要年輕30歲,而且變成非台灣人,才有可能不講出中國男人三妻四妾娶幼齒的夢話,再優秀的女性在台灣也得不到相對應的尊重。」

高息ETF之亂2/00939掛牌首日爆天量勉強守住15元 還有三檔申請開打「配息大戰」

今年三月兩檔「高股息ETF」發行募到2283億,驚天巨量,直叫台股散戶業者及主管機關刷新三觀。00939在3月20日掛牌上市,衝出77.3萬多張天量,成為台股本日的成交王,最高來到15.39元,最終以以15.03元作收,守住發行價15元。4月1日換00940掛牌,這二檔的淨值股價變化,成了台股年度大戲。就台灣股民對高配息ETF的激情,甚至傳出有民眾解定存、拿房抵押貸款搶買ETF。「真看不懂景氣,股市活在另一個世界。」統一(1216)集團董事長羅智先自己在15日主持法說會時說,對於自家集團旗下統一投信發行的00939統一台灣高息動能ETF五天內募集531億破記錄,不到一周,又被00940的五天募集1752億元的奇蹟給打破,讓他吃驚到無法想像。一名金融業者向CTWANT記者解釋,「有一重點不可忽視,就是這二年高股息ETF的行銷從年配、季配推到月配,想說已到極致,沒想到00939的每月『月底領息』,區隔其他檔『月中除息』,在1月的行銷文中引爆誘人的『雙周配』話題,在隨著台股指數萬八、萬九飆升,募集期間申購量暴增到531億元即創ETF史上最高申購紀錄。」而3月8日台股上兩萬點後,連不碰股票的民眾也難敵台股歷史新高的吸引。「00940強推每股10元『高股息ETF最低價』、又特別地採每月『月初配息』,11日一開募就轟動到券商線上、臨櫃開戶人數暴增。」一名金融界分析說。「投資人雖用覺得很低的價格入市,但還是要多了解你買入的ETF,在半導體、電子產業有哪些個股成分股。」台新投顧副總經理黃文清提醒,現在台股漲,很多個股股價也來到高點。對於有立委質疑「高股息ETF」名稱恐有誤導性,金管會主委黃天牧則說「深有同感」。(圖/劉耿豪攝)「8%殖利率的說法,誰能掛保證?」一家上市公司董事長觀察三月這波高股息募資之亂,點出兩大牽動上市公司股價及配息的變數,「台灣碳費徵收明年五月開徵,目前政府還沒公佈定價,但一年少說上百億,勢必增加企業營業成本,更大的變數是美國選舉,讓台灣企業承受貿易戰及地緣政治風險。」再者,這兩檔ETF皆有公布配息來源皆有可能來自收益平準金,存股達人陳重銘曾就收益平準金四大原則,以白話文來說,就是往後殖利率會縮水來詮釋,他更示警地說,「高股息ETF領股利很開心,但是平準金高達8成,有被嚇到嗎?平準金是『左手換右手』、『老鼠會』或『龐式騙局』?投資人要先建立正確的觀念。」儘管如此,台灣民眾對高配息的癡迷,讓投信業者心動不已。「現在已經傳出00944野村台灣趨勢動能高股息ETF要在4月下旬募集,前10大成分股就有6檔跟00940一樣(聯發科、神基、漢唐、群光、鈊象、新普),網友都笑稱說『00940學弟來了』。」一名金融界人士說。「目前還有三檔高息ETF申請,若趕在6月除息季前上市,將是一場『配息大戰』!」這名人士說。

ETF配息衝破500億1/這二檔竟比高息ETF殖利率還高 台積電占比竟最高

台股近期上漲千點來到17360多點,超越港股,其中56檔台股ETF表現亮眼,今年總資產規模成長到1.3兆,發出配息530億元,受惠600萬名投資人,三者皆創新高。「不少高股息ETF配息率比金融股更佳,是今年存股族變心原因。」多名理財達人跟CTWANT記者分享。業者預期,美國停止升息後,「債券型ETF」將接棒成存股族新歡。CTWANT統計,光看「元大台灣50、元大高股息、國泰永續高股息」這三大檔ETF共配發百億元股息,整體ETF配息金額逾500億元,都創下台股配息史先例,從「現金配息殖利率」、「息收報酬率」、「定期定額」等統計數據來看,今年以來在股價、配息、淨值較有表現的台股ETF,包括高息收、市值型、半導體、電動車等主題型ETF,較慘的則是連結中國成分股的ETF。CMoney統計至11月22日,「現金股利年化殖利率」前五大ETF,00690兆豐藍籌30以8.7%居冠,其次的00900富邦特選高股息30有7.6%,00712復華富時不動產為7.0%,00878國泰永續高股息與00915凱基優選高股息30也都有破6%,各為6.4%與6.3%。其中00690成分股分散各產業,00712的成分股組合逾九成投資美國抵押權型mREITs相關標的,類似於債券,易受利率影響,較不同於一般大家熟知的REITs「不動產投資信託」,報酬率超越高股息ETF。ETF受到存股族支持,也成為各家投信發行主流商品。(圖/方萬民攝)像是存股達人小車這二年多來,減持金融股改到0056、00878,即是因為她的「存股」標準是「現金殖利率須5%以上」,或者是「現金+股票股利」總殖利率7%以上才行。目前00712的股價在9.5元左右,00900的是13元,「買入價一張萬元有找,對入門存股族來說可以考慮看看。」理財達人阿財跟CTWANT記者說。也因為ETF的大吸金,連壽險業者嘆聲連連,「資金都跑去ETF,新錢進不來,保費收入怎不衰退。」至於00690兆豐藍籌30的股價,今年以來已經上漲近7%,11月一度漲破30元,去年最高點為35元,昨收28.5元。「00690可以想像成是台版道瓊工業指數,為台股前30大藍籌成分股。」有「存股不敗教主」之稱的陳重銘如此形容。依據兆豐投信官網揭露,00690成分股占比最高為台積電27.26%,其次為聯發科13.12%,依序則還有台達電、中華電、富邦金、國泰金、台塑、南亞塑膠、聯詠、中租-KY、國巨、大立光、世芯-KY、瑞昱、上海商銀、遠傳、研華等,皆是各產業龍頭企業。中美G2峰會「習拜會」關係破冰後,投資人信心大增。(圖/新華社)「00690去年受益人數3千多人,今年兩次配息金額為2.5元,已超越去年2.4元的紀錄,連續二年配息超過8%,是2017年3月27日成立以來表現最出色時候,受益人數也增加到近萬人。」理財達人阿財分享觀察;而根據集保戶股權分散統計截至11月24日的數據,最新一周受益人增加的前十名台股ETF中,00690仍榜上有名。台新投顧副總黃文清說,「買ETF要看成分股,從00690的30檔成份股公司,以半導體科技股居多之外,還有金融、電信、紡織、塑化業等龍頭,就是從營運穩定性、獲利能力、與分配股利等條件篩選出來的。」不過,11月除息前,有股民憂心說,「00690成分股裡有台塑3.99%、南亞3.45%,加起來比重不低有7.44%,似乎不太妙?」也有股民沒在怕,「00690配息沒有平準金,不會配到自己的錢。」依兆豐投信11月公布00690收益分配組成占比,主要來自買賣成分股的價差獲利(已實現資本利得)占了80%,其餘20%來自股利。「中美G2峰會『習拜會』關係破冰後,投資人信心大增,台幣近期強勁升值,可以觀察台股重回多頭格局」國泰投信董事長張錫說,「預期AI、半導體仍是主流,可多留意市值型ETF,加上市場普遍預期美國聯準會再升息機率近乎零,第四季進入債市風險更低。」債券型ETF「越跌越買」反向操作,目前基金規模到今年10月底成長4646.15億元,且持續成長中。

ETF配息衝破500億2/存股也看「含息報酬率」! 五成股民可能錯過市值型ETF

今年「配息」二字在存股族中引起大騷動,ETF商品從年配、季配瘋到月配,連證期局都看不下去,要投信業者教育投資人,不能光看「配息率」,而是要看長期投資觀察的「含息報酬率」績效。CTWANT記者依此篩選,「2023年以來含息報酬率ETF」前五名,以00757統一FANG+的報酬率90%居冠,「高配息ETF族群」中則由00915凱基優選高股息30的報酬率52%奪魁。而在投資人追著配息、高股息ETF之際,投信業者提醒,「可能將錯過市值型ETF的成長潛力」,以及「中小型股相較於大型股,其股本與市值較小,但成長性較高,股價爆發力強」的ETF。今年以來備受市場關注的高股息ETF,就是去年10月推出的00919群益台灣精選高息ETF,宣示「未來四季配息不低於0.54元」,成了台股ETF史上創舉,今年連續兩次配息年化配息率逾10%。「00919成分股半導體業超過四成,12月調整成份股,將考量到公司每股盈餘獲利的EPS成長率來做調整。」群益基金ETF及指數投資部主管張菁惠說。由於ETF爆出「配息來源受益平準金」,也就是來自投資人的本金,金管會出手請投信業者於2023年11月1日起,須公開配息來源的項目及使用平準金的百分比之外,由業者合議訂定一套啟用平準金機制標準,預計明年上路。對此證期局就一再提醒業者須提醒民眾了解ETF不能光看配息率,還要看長期的「含息報酬率」,「配息型的基金,在配息後淨值就掉下來了,用這種方式去計算淨值報酬率,有時是被低估的」基金經理人分析說,這也是金管會要求加強宣導「含息報酬率」,也就是「將配息金額投入到本金裡,計算出的累計報酬率」。CTWANT則從CMoney統計至11月24日的數據中,篩選出「2023年以來含息報酬率前十檔ETF」,以00757統一FANG+的90%居冠,00670L富邦NASDAQ正2則以88%拿下第二名。第三名起依序則有00895富邦未來車、00733富邦臺灣中小、00851台新全球AI、00762元大全球AI、00893國泰智能電動車、00640L富邦日本正2、00770國泰北美科技,報酬率在57%到69%之間,也相當亮眼。台新投信量化投資部主管黃鈺民(左)看好「永續」、「高息」及「中小型」類股。右為台新投信總經理葉柱均。(圖/報系資料照)存股達人小車也自曝將持有的00757統一FANG+股價破60元創新高之際,陸續分批獲利了結作為明年新家的家電基金的心情,「熬過00757低谷」「很慶幸下跌時耐著性子分批往下買零股,積極囤糧」,小車是2021年8月47.54元買進00757,長抱兩年三個月漲到63.55元新高,她估算年化報酬率約15.62%。CTWANT再從「高配息ETF族群中」,篩選出00915凱基優選高股息30的報酬率52%居冠,00918大華優利高填息30以48%(47.7%)拿下第二,0056元大高股息則僅不到1%的47.2%排第三;元大另一檔的00713元大台灣高息低波則有近40%。00919群益台灣精選高息ETF的今年以來含息報酬率則近38%,00900富邦特選高股息30、00878國泰永續高股息這二檔則都超過35%,00731復華富時高息低波、00701國泰股利精選30、00929復華台灣科技優息等,則在28%至21%之間。元大投信分析,根據集保結算所統計至11月17日當周,季配台股高股息ETF的合計投資人數高達292萬,佔台股ETF總數一半,多數投資人仍僅持有高股息ETF,可能將錯過市值型ETF的成長潛力。以第四季以來兩大權值股台積電、聯發科皆上漲,都比涵蓋多檔AI概念股的電腦及周邊指數下跌、航運指數下跌為佳,顯示主要電子權值股表現已逐步加溫,「ETF報酬率與成分股是否發放高股息的關聯度低,而與成分股市值是否成長呈正相關」元大投信提到。例如,台積電反映每股獲利能力EPS提升,過去十年市值從2.7兆元成長至15兆,股價從103元躍升至585元,正是高股息ETF難以取得的投資成果。以今年11月00936才上市的00936台新臺灣永續高息中小型ETF,股價來到15.28元,台新基金經理人黃鈺民分析,臺灣永續高息中小型指數今年前9月回測績效漲幅高達58%,約為加權指數及大型股臺灣50指數報酬率的3倍以上,「中小型股相較於大型股,其股本與市值較小,但成長性較高,股價爆發力強」。黃鈺民喊話說,「雖然近期AI大幅修正,但中長線來看,AI仍是主流題材,多頭行情仍有機會持續,其中業績能見度高的中小型股具有較大的上檔空間,相關族群如晶圓代工、記憶體、散熱、組裝等,都會是AI的受惠股。」

存股族焦慮1/台股爆漲358點!兆豐金領頭起漲 金控保險股也跟著飛揚

雙十過後,14家金控今年前三季自結業績通通出爐,共7家累計EPS賺贏去年一整年,讓600萬金控存股族開心不已,沒想到19日就出現「噩耗」,金管會預告將限縮金控「動用老本」以公積金配息,讓存股族陷入集體焦慮。多位存股達人告訴CTWANT記者,「越來越不好預測配息了!」不過,1日美國聯邦準備理事會Fed再度維持利率不變,暫停升息,美股大漲,台股2日終場暴漲358.39點,收在16396.95點,三大法人同步買超214.29億元,金融類指數也跟漲,兆豐金(2886)更是領頭漲幅最高3.14%來到37.8元,也帶動台新、富邦、中信、國票、玉山、國泰等金控股價上揚。據各家金控與公開資訊觀測站,今年累計至9月的每股稅後盈餘EPS賺贏去年同期共有9家金控,以兆豐金EPS達1.92元,較去年0.98元增幅96%最為驚人,躍居榜首。其次為台新金(2887)前九月累計EPS的0.85元,較去年0.58元成長47%,拿下第二高;第三高則是中信金(2891),前九月累計的EPS為2.44元,比去年同期的1.85元成長32%。兆豐、台新、富邦、中信、玉山、國泰金等在2日股價,呈現上揚。(示意圖/侯世駿攝)其他家的EPS增幅成長在10~30%之間,還包括玉山金(2884)、華南金(2880)、國票金(2889)、元大金(2885)、永豐金(2890)、第一金(2892)共九家;其他五家富邦金(2881)、國泰金(2882)、開發金(2883)、新光金(2888)、合庫金(5880)則是呈現減幅,又以新光金的-108%最大。每年雙十過後,金控公司自結九月及前三季獲利,金融存股社群或存股達人就進入忙碌的「做功課」時間,就14家金控獲利表現,以EPS和三年平均盈餘分配率來做隔年股息預測。今年金控繳出優於去年的漂亮成績單,廣大存股族欣喜,但很快被澆熄。「一看到新政策,我就想到買金控股的股民,會不會明年又要再失望一次?」存股族部落客Andyworld所說的,即金管會10月19日預告一項最新草案時發出警訊,攸關600萬存股族最關切的「配息政策」,「越來越不好預測配息了!」「這很明顯是衝著壽險型金控股來的!」多名理財達人分析說,銀行局副局長林志吉也坦言說,「不鼓勵金控拿資本公積配息!」由於2022年金控股受到聯準會暴力升息、股債雙殺、防疫險鉅額理賠等影響獲利表現,包括國泰金、合庫金動用「資本公積」做現金股利。存股理財達人小車認為,兆豐金目前股價偏高。(圖/黃鵬杰攝)國泰金以資本公積配發0.9元,合庫金配息0.5元中僅有0.12元來自盈餘分配,其餘來自資本公積;另合庫金與富邦金也都使用資本公積轉增資配發股票股利各0.5元。儘管金管會同意金控使用資本公積配息,銀行局顧及仍需維持一定財務穩健度,避免無下限用老本配息,因此19日預告訂定《金融控股公司以法定盈餘公積及資本公積發給股東現金相關規定》草案,最主要在配息後的「資本結構」上,法定盈餘公積需達實收資本額50%,即須至少超過股本一半以上,比銀行75%寬鬆,比公司法25%嚴格。同時,還須符合資本適足率、財務健全度、財務結構及槓桿度等共四道監管門檻才行,最快明年股東會即可適用。若符合金管會最新規定且獲核准的話,以各家金控公布的半年報資料,在首項的「資本結構」的規定,目前僅有富邦金一家達標。Andyworld跟CTWANT記者說,「今年大部分金控的獲利都不錯,對於明年的配息應該還會有彈性空間」,「投資人只要想成政府在幫忙監管公司,金控股是相對保守一些的族群,我個人還是會持續買進一些金控股的。」「中信金目前累計EPS是2.44元,已經超過去年同期約32%,今年的EPS很大機率會創新高來到3元左右」Andyworld進一步分享中信金,假設今年EPS為3元,根據過去五年盈餘分配率來說,大概45%~50%,明年配息金額可能落在1.35~1.5元之間,「目前股價約25元,換算殖利率5.4%~6%,「從殖利率角度來看,可以留意的個股。」同時,Andyworld也做好功課及對策。雖然富邦金、國泰金、開發金等的前九月EPS較去年同期是沒有成長,「但這三家,連同中信金、兆豐金、元大金與國票金等7家,都是今年前三季已賺贏去年一整年的金控。」存股達人小車則分享說,「2023年我比較沒有加買金融股」,「核心標的還是以銀行獲利為主的金控,華南金EPS雖很好,去年首度只配現金沒有股票股利,股利政策不明朗,我就比較保守看待」「兆豐金股價有些貴,現在多增持00878等ETF。」

存股族焦慮2/重壓金控股散戶變心!壽險型要等一等 國泰金仍在名單是這因

金控股還是存股族的心頭肉?今年多家金控面臨保單虧損及保費收入衰退下要增資,就連績優生兆豐金(2886)10月24日也通過增資3.5億新股,立馬引來理財達人陳重銘在臉書點名開轟,「過去大方發股利,沒錢了再來辦理現增?發股利給股東,再來跟股東要錢,錢又回到公司,不奇怪嗎?」引發網友熱議。CTWANT記者採訪到一名原本重壓數百萬元在金融股的蔡小姐,她說,「我已經賣掉富邦金,國泰金還在等好一點股價」「第一金、兆豐金都是在好幾年前,20幾元買入的,會繼續放著」,「已經出脫過半的金融股,改買AI等電子股,比較有賺到價差,也把賺來的一些錢給兒子拿去練習買ETF。」蔡小姐打算出脫富邦金、國泰金,與這二家是壽險型金控股有關,「我這幾年一直關切壽險業要接軌IFRS17會計準則等政策,再加上防疫險的鉅額理賠,升息、債券利率等的變化影響,我就思考選金融股的初衷是看配息殖利率,那麼可以改買其他變因比較少的高息股,感覺比較單純點。」確實,光是看今年3月壽險業公告的2022年財報,其中有14家本國壽險公司總計虧損1兆1,111億元,帳上還高掛著4.43兆元的未實現評價損失;再看壽險公會最新公布的前9月業績,保費收入(加計負債)合計達1兆6,158億元,較去年度減少8.8%;其中新契約保費為5,158億元、年減17.6%,續年度保費1兆999億元、年減4%。「保費新錢進不來,是壽險業艱困挑戰!」保險業者高層日前向CTWANT記者表示,期盼年底前相關保單險種放寬等政策出爐,給業者一條新出路。兆豐金董事會也在10月24日通過將增資3.5億新股,主要是挹注被防疫險拖累的兆豐產險。資深證券分析師陳唯泰認為,金管會此時出手監管配息來源政策,提醒投資人選股仍要著重基本獲利面。(圖/CTWAN資料照)此事引發理財達人陳重銘公開在臉書上質問兆豐金,有網友問他是否會繼續買進?他回答說「現在太貴了!」但對增資新股抽籤,網友問他要不要抽?他也很肯定回覆說「抽!」存股理財達人小車則就此跟CTWANT記者說,她也會去抽籤。為何玉山金等其他家金控增資未引起議論,起因是公民營金控對於盈餘股利政策的配發率兩極化,前者多是在8成以上,而像富邦、國泰、中信金等是在35%~50%之間,「其實我也不贊同玉山金的增資,去年EPS衰退,配股後再增資讓股本膨脹。」資深證券分析師陳唯泰則提醒存股族與金控業,「莫忘初衷!」「金管會給金控業碰個軟釘子,讓業者不要太期待使用資本公積配息當常態,要好好去賺錢」,「操作金融股當存股標的,從基本獲利面來看,銀行股最為穩健,還有台新金較無受到債券影響,與玉山金都是偏重消費性金融服務,可以多加關注。」「至於壽險型金控,我個人認為,還是先等法說會公布債券投資狀況再議。」陳唯泰建議說。Andyworld則說,「壽險型金控股對我而言,偏向為『做價差』的選項」,尤其經過去年股債雙跌、防疫險影響,「更讓我確信用壽險型金控做價差操作較宜,若想存壽險型金控,買在過去歷史相對低點,可能更為安全」,他也以國泰金為例,現在就在十年線和五年線之間徘徊,若是有長期平均價位作為參考,可以觀察的個股。存股達人小車也是持壽險型金控做價差的看法。

季配息新王牌 00713,存股達人:除息後便宜買進2大優勢

2023年高股息ETF配息戰第一季,季配息新王牌00713以年化殖利率達7%的高水準表現,持續力壓00878,市場關注度急速上升,不少投資人在研究後,紛紛直呼00713低波動特色顯著,當台股大跌逾兩成的2022年,00713的含息報酬僅-7.7%。存股達人指出,高股息存股就是要找低波動標的,才能安心存股,真的獲得高息。簡單參與的方式就是把握除息股價下跌時買進,長期持有季季領息就是最佳策略。00713長期配息表現優異,在2022年改為季配息後,配息水準均達年化7%以上,短短三季時間規模已翻倍突破200億元,與上一季相比規模已增加超過3成;投資人數則突破8.9萬,成長2倍,足見投資人對於00713的青睞,已成為高股息ETF新王牌。00713高息低波特色在2022年台股大幅修正時表現亮眼,除配出7.4%高息,含息報酬僅下跌7.7%,大幅贏過大盤及逾9成台股主被動基金。憑藉優異表現,00713榮獲知名國際基金評鑑機構晨星「2023 Morningstar晨星(台灣)最佳台灣股票基金獎」肯定,以往此獎項為台股主動基金的天下,包括安聯大壩、野村中小等基金都曾獲獎,00713是第一個高股息ETF贏得此獎項,比肩老牌主動式基金。法人分析,高股息ETF能否穩定配出高息及維持優異績效的關鍵,在於選股邏輯是否能有效選出高息成分股,以00713最新持股來看,預估現金股息率超過7%的成分股達16檔,未來非常有機會7%高息成為常態,低波動特性也有利存股。00713在績效於配息上都有優異的水準,自2017年開始掛牌,股價已上漲逾三成,含息總報酬更達80%,反映選股邏輯方向正確,未來很有機會愈漲愈高,高息低波特色配息能力優異,兼具低波動與攻擊力,是投資人相對穩定的領息選擇。存股達人表示,投資高股息ETF首重長期績效與配息水準,00713是目前成立最久的季配台股高股息ETF,有歷史的見證讓投資人存的更放心。績效和配息水準都很優異,基本上無腦買入後,只要放著不動每季都可領息,適合規劃現金流又沒時間長期盯盤的投資人,除息後買進有成本較低優勢,同時還有填息可以期待,是最佳進場策略。

股價尷尬照買2/存股達人:外資回補金融股波段操作「不敢跟進」 靜待「這個時間」才進場

面對外資兔年開春重新擁抱去年棄守的金融股,存股族們又愛要恨。會不會跟進外資操作?CTWANT記者採訪多位存股達人,他們多認為這波金融股漲勢屬於「波段操作、做價差」,持保守態度,但美國FED升息漸緩,可觀察3月後公布配息政策、7月後除息等利空出盡時,作為進場加碼參考。對於近期被外資買超居冠的新光金,存股達人陳重銘向CTWANT記者分析,「很多人做波段價差,8元以下買入、近10元可獲利了結賣出。我是沒買新光金,還是會怕怕的!」股市小黑理財達人採取「波段買賣+存股」的長期操作策略,他告訴CTWANT記者,「開發金股價在去年4月來到最高價19.8元,走到11月跌到最低點的11.15元,外資大量買入後逐漸爬升到13.15元了。由於開發金去年賺不到1元,預期今年配息也不會很漂亮,我會認為(外資買超)開發金也是屬於作價差個股。」就2023年元月外資前十大買超金融股的去年獲利表現,買最多張的新光金(2888)EPS為0.11元是14家金控中之末,買第二多張的為開發金(2883)EPS為0.98元,其餘依序為台新金、元大金、永豐金、國泰金、兆豐金、富邦金、中信金。會不會跟著外資買進?「價差高於配息時,想存股就留著,想做價差也可分批賣出,不過追買時是要多加考慮。」小黑說。小黑把台新金當作退休金的核心持股,「兔年開盤收在16.7元,是當日外資買超34890張最多的金融股,看到大漲我仍是不為所動沒有賣股,我猜測外資可能是押寶今年會持續配息1元,若以殖利率5%還原股價的話應有20元。」存股達人陳重銘則是在去年12月京城銀股價34多元時買入一百張,臺企銀則從2021年底開始買到2022年初,累積了二百多張,平均成本10元多;中信金也累積了七、八百張;國泰金則是跌到37多元時買進了五十張;開發金掉到11多元時累積進場了一百張。許多存股族將國泰金、富邦金視同經營屬性類似群組,便會在以股價高低作為選擇買入標的參考之一。(圖/國泰金提供)「去年股債雙殺,相對來說有壽險引擎的金控股就是買到較便宜的債券,因此看好未來投資海外債券的資本利得會浮現,因此我就在國泰金、開發金股價跌深時買入」陳重銘說,「我認為富邦與國泰是同一類的,都可以考慮,但我會買國泰金是相對來說股價較便宜。」存股族部落客Andyworld就 14家金控2022年獲利表現,以EPS和三年平均盈餘分配率來做2023年股息預測,「由於去年詭譎多變,因此我從各家金控近期法說等相關發言來看,再依每家平均盈餘配發率斟酌各自下降個0.7%到4%多做調整,做出比較保守的估算。」舉例來說,「富邦金去年賺最多EPS達3.52元,近三年平均盈餘分配率為38.5%,我就推估今年盈餘分配率有35%時,配息就可望拿到2元;依此類推,國泰金過去三年平均盈餘分配率為40.7%,保守用40%來看的話,預估國泰金配息有1.5元。」Andyworld跟CTWANT記者分析。那麼,根據Andyworld的保守推估,兆豐金、第一金、合庫金配息估算各有1.2元;華南金、元大金與中信金配息預估是1元;玉山金配息預估逾0.9元,永豐金配息可望超過0.8元,台新金配息則可破0.7元,開發金配息則逾0.5元等。美國聯準會FED如市場預期,2月2 日宣布升息1碼,「金控股還是可以拿來做存股標的,可以等放到2024年降息空間帶來的利多。」存股老手陳重銘提醒,「儘管今年金融股配息的好消息預估不會很多,3月底年報出爐,4~5月開董事會決議配息政策,7月陸續除息,反而是趁利空消息出盡時買入時機。」

金融存股族進場1/財政部預算書「洩底」? 四金控上繳金推估出明年現金股利

美國FED升息鷹訊動盪全球股市之際,CTWANT記者調查,不少台灣金融存股達人正忙著翻閱一份資料,財政部九月公布的預算書。「這份預算,揭露公股行庫明年將上繳的現金股利。」一位存股達人透露,「算出每股現金配息後,就可抓出合理股價區間。」「財政部編列112年歲入來源別預算表」九月一日出爐後,「存股600張達人」大俠武林、合作建金庫及小車X存股實驗等理財達人粉專就忙翻了,熟門熟路地從預算金額中,推估金融股未來趨勢。「每年九月初,財政部就會公布各大官股需要上繳多少股息至財政部的預算書。我們可以利用這個預算書,去推估官股的合理股價會落在哪個區間。」「合作建金庫」工程師在粉專上公開分享觀察重點。這本預算書的第22頁起,財政部編列出「投資股息紅利」,來源包括公股行庫的兆豐金、彰化銀、第一金、合作金庫、關貿網路股份有限公司、華南金、臺灣中小企業銀行等,皆為財政部持有股權的公司。據此,兆豐金(2886)預計明年上繳財政部現金股利為13.72億元,較今年度減列4.46億元;第一金(2892)的14.89億元,也比今年度減列0.15億元;華南金(2880)的1.12億元,則減列0.02億元,唯獨合庫金(5880),因財政部持股較多,編列上繳的現金股利最多,高達36.51億元,比上年度增列7.10億元。「官股行庫所要上繳的股利,去除以財政部所持有的股數。」「合作建金庫」工程師由此推估出,官股行庫2023年的現金股利,兆豐金約為1.20元,第一金、合庫金皆約為1.00元,華南金則是0.50元。兆豐金、第一金、合庫金與華南金的2022年現金配息各為1.4元、1元、1元、0.78元,殖利率約在3.76%到3.21%之間。華南金9月8日收盤價,漲到23元。(圖/截自華南金官網)而此時,金融存股網友最關心的就是,「官股所要上繳多少獲利,去除以財政部所持有的股數」、「明年官四金的現金股利都算出來了」、「今年有考慮買金融股嗎?」「華南金!」有九年存股經驗的小車在粉專上斬釘截鐵地回應網友提問,並進一步分享心中合理買進價位是「22.8元」,而9月8日華南金收盤股價為23元。政大中文所畢業的文科生小車、因為繼承父親股票而走入投資理財,每年8月起到12月是小車的「存股期」,她會將過去幾個月存妥的薪水閒錢買進金融股。「我的核心持股有華南、合庫、兆豐金等,從三家金控前半年EPS推算出來的合理價,目前除了華南金較接近外,合庫金、兆豐金現價都高於合理價太多,因此後半年我會將華南金股價列入觀察重點。」小車並進一步說,「兆豐金今年要買可能很難,若跌到25元才會考慮;合庫金是若抓配股報酬率6.5%,會等除息後21.6元才會考慮。」「若股價跌至合理價就買,如果遲遲未出現合理價,則我會將錢考慮改買價格殖利率相對合理的高股息ETF,例如:0056、00878。」兆豐金9月8日以35元作收,合庫金為27.25元。

金融存股族進場2/美升息九碼強蝕「壽險」金控股 明年配息要看二個財報指標

今年的金融股,讓投資人又愛又恨!富邦金、國泰金、開發金、元大金、中信金去年獲利皆新高,今年配息大方發紅包,加上美國升息「有利金融股」,但近日「升息+股債雙殺」「壽險8月淨值又少2,000億元」,讓原本開心的金融存股族轉而膽戰心驚,「究竟金融股現在可不可以買?」CTWANT記者採訪多位存股達人及法人說法,「壽險公司目前獲利恐怕難有『佳作』」,「明年有望配息的,有公股四金控兆豐金、第一金、合庫金與華南金,以及壽險海外投資占比影響較小的金控。」「升息」成了壽險公司淨值大減的緊箍咒。依國泰、富邦、南山、新光、中國及台灣人壽等六大壽險估計,影響淨值消長有股市、債市、匯率三關鍵;當股市上漲10%,淨值即可望增近2,600億元~2,700億元;債券殖利率反彈1%,淨值則恐怕減少5,800億元~5,900億元;而當新台幣對各國貨幣貶值1%時,則會影響獲利約400億元~410億元。國泰金控(2882)總經理李長庚5日就媒體提問「明年還會不會配現金股利?」回應說「會發,但金額可能會受影響」,即釋出國泰金旗下國泰人壽投資海外債券受衝擊的訊息,這也揭示,以壽險為主要業務引擎的富邦金、開發金、新光金、中信金等金控遭逢相同的挑戰。也就是說,債券殖利率是牽動壽險公司淨值的最大武器,而債券殖利率走勢受到升息牽制。美國聯準會(FED)迄今一共宣布升息4次,累積升息9碼,來到2.25%~2.50%間。9月8日FED公布褐皮書及鮑威爾演講,對升息立場強硬或軟化,再度左右債市與股市。無論FED接下來要升幾碼,光是各家金控8月底公布的上半年財報,就已讓不少金融存股達人有所警惕,「上市櫃公司能否分配盈餘,不只看已實現盈餘,還要看未實現盈餘,也就是其他權益(股東權益其他調整項目),兩者合計正負相抵後呈現正數,才能拿去分配。」存股達人阿財說。中信金控旗下台灣人壽,最新公布8月損益首度出現虧損,歸屬母公司業主稅後為負14.08億元。(圖/報系資料照)就各金控公司上半年財報損益表上的「其他權益」,僅有第一金(2892)與日盛金(5820)為正值,各45億元與77億元,國泰金(2882)為負3,591億元,富邦金(2881)則為負1,853億元,開發金(2883)負926億元,中信金(2891)負885億元。「看到這些虧損數字,存股族當然會怕,如果再與這些金控過去以來未分配盈餘相抵後來看,就要看哪一家的底子厚。」存股理財達人阿財觀察。「看金控公司裡的壽險業財報,要特別著重『FVOCI』,也就是『其他綜合損益項下』。」孫太在粉專上提醒。以目前壽險業投資債券15.6兆元多放在攤銷後成本(AC)會計項下,雖不會影響淨值,持有到期也不會產生損失,但要特別注意放在其他綜合損益(FVOCI)項下等逾4兆元的債券,則會隨市價影響淨值變化。全球股債市場籠罩在升息陰影下,金融存股族該如何操作?「單純看明年還有望配息的金控,扣除公股四金控兆豐金、第一金、合庫金與華南金,從最新公布上半年財報的其他權益若能維持到年底不變的話,且局勢情況也未再惡化,中信金、永豐金、富邦金等多家都還是被看好。」一名投顧主管分析說。存股理財達人阿財的金融股存股以「兆豐金、玉山金」為核心持股,「兩檔股價雖仍是走高,相對來說以前買進股價就顯得較低,配息配股後又多了幾張,個人認為升息通膨帶來的陣痛有一天會過去,要做長線布局,我還是會趁著股價回檔時,繼續買進金控股。」

台積電大外宣3/半導體未來黃金十年 秒填息之後現在仍是低點?

台積電(2330)近期股價陷入低檔整理,儘管台積電董事長劉德音6月8日投書媒體,仍無法有效拉抬股價,16日台積電進行季除息2.75元,儘管當天遇上美國升息干擾,台積電除息秒填息後,仍不敵大盤拉回漲幅收斂。17日更因為美股走跌,台積電也陷入500元保衛戰,盤中還一度見到4字頭。投資人該如何看待?是否可以趁機布局?「或許股價短線因為美國升息,資金抽離而偏弱,但長期仍是可觀察切入。」亞洲投顧分析師鄭偉群認為,「台積電基本上的競爭優勢仍在,加上高階訂單也是幾乎無敵手。」鄭偉群表示,面對韓國三星、美國英特爾的夾擊,台積電穩居全球晶圓代工龍頭的地位依然相當穩固,像是蘋果的M1、M2晶片,都還是由台積電負責生產供應,其他家代工廠也只能望其項背。亞洲投顧分析師鄭偉群認為,台積電基本面競爭優勢仍在,蘋果的M1、M2晶片都還是由台積電負責生產。(圖/apple提供、報系資料照) 存股達人陳重銘則是在臉書上發文指出,以本益比的角度來看,台積電長期站穩500元應該沒有問題!今年第一季每股稅後純益7.82元,全年預估33元,目前本益比僅約16倍左右,已回到疫情前水準,跟近5年的平均本益比19倍相比,並不高。對於投資人的建議,陳重銘指出,從台積電過去走勢可以看出,其股價往往跟隨著業績走,但是投資人應該提前在第2、3季布局,等待第4季的業績創下高峰,然後在隔年第1季逢高獲利了結。華冠投顧分析師劉烱德指出,之前台積電公布的第一季財報,如果以用獲利估值來計算台積電合理價位,台積電6月14日收盤價513元,落在5年本益比區間(13.1倍到27.4倍)的偏低區,代表從獲利角度來看,公司股價來到5年來的中間偏低價位。如果公司未來營運成長性與過去5年差不多,則目前股價略顯低估。存股達人陳重銘則是認為,以本益比的角度來看,台積電長期站穩500元應該沒有問題!(圖/CTWANT資料照)技術面看切買賣點,今年2月11日高點650元為台積電由多翻空的趨勢確認點,將其連接5月31日高點560元,可畫出一條下降趨勢線;將下降趨勢線向下平移至3月8日低點561元,可進一步畫出一個規律的下降通道。先前5月10日台積電前小波低點505價位,則剛好是此下降通道下軌交會的關鍵轉折處。由此推估,台積電股價短線關鍵支撐就落在505元,但如一旦跌破,則價格將再次落下至下降通道的下軌線,約在465元附近。只不過近期因為面臨美股科技股重挫,讓台積電估值出現修正,加上殖利率偏低,建議投資人此時適合逢低佈局,475元左右可短線慢慢逢低建立持股部位。

520是call訊嗎3/存股達人陳重銘:淡季先播種 慢慢布局台積電+6檔含積量高ETF

「很多股民雖然一次買不起一張動輒50-60萬的台積電,但是透過零股交易,也是可以成為台積電的股東。」存股達人陳重銘指出,「台積電雖然股價下跌,但獲利有成長,可以慢慢布局。」台積電股價不振之際,陳重銘建議,「投資人也可以買進含積量高的ETF,例如富邦台灣50(006208)、富邦公司治理(00692)、元大台灣50(0050)、00850、元大台灣ESG永續(00891)、富邦台灣半導體(00892)等。」台股中多檔持有半導體類股的EFT近期也逐漸浮現投資價值。(圖/報系資料照)陳重銘分析,台積電每年業績高峰都是在下半年,因為跟著蘋果推新機,加上下半年本來就是歐美消費旺季,現在台積電股價拉回,「投資人可趁現在淡季時播種,到年底獲利數字公布後,股價反應後再收割。」對於近期台積電的股價震盪,陳重銘則認為,這是因為受到短線資金挪移的影響,美國升息讓原本外資的低利率資金不再如先前划算,而將資金抽離台股,台積電因為股價飆升不少,讓外資荷包滿滿,正好直接獲利了結。陳重銘強調,台積電本業表現依然相當好,今年第1季不僅每股稅後純益7.82元創新高,透露淡季不淡的營運榮景訊息,「法人普遍認為台積電今年獲利可達30元,本益比僅16倍,股價已回到疫情前水準」,「待外資賣超告一段落後,股價最後還是要回歸到基本面,投資人要做的就是分批低接,剩下就是耐心等待買盤歸隊。」台積電受到外資撤出影響,股價已來到長期投資的價位。(圖/台積電提供)陳重銘建議,台積電股價目前相對低檔,投資人可利用定期定額方式買入,尤其之前成本買在600元附近的投資人,可緩步逢低加碼,漸進式攤平成本。如果手邊無閒置資金加碼的投資人,那就緊抱股票就好,等股價回升時再獲利了結。至於ETF部分,陳重銘也指出,若是見到周KD來到20之下的低檔鈍化區間,也可以開始分批逢低建倉,如果看到周KD出現黃金交叉再加碼,也是不錯的投資方式。就上述的幾檔ETF,富邦台灣半導體(00892)及中信關鍵半導體(00891),目前周KD已在20以下呈現低檔鈍化,兩檔EFT價格也在13元附近。而富邦台灣50(006208)、富邦公司治理(00692)、元大台灣50(0050)、元大台灣ESG永續(00850),周KD才開始進入20的低檔區,還可以再觀察一下。

抓緊這一波2/現在進場買開發、台新金會太晚? 存股達人給答案了

姑且不論美國Fed是否因俄烏緊張暫緩升息,升息已是大勢底定。凱基投顧投資顧問部與台新投顧副總黃文清、星展銀行(台灣)財富管理投資顧問部副總裁陳昱嘉都說,「金融類股因此受惠」,兆豐金控董事長張兆順也說「今年將是一大利多」。國泰世華銀行財富管理部協理李鼎倫認為,可趁新台幣強勢時換匯外幣。(圖/報系資料照)國泰世華銀行財富管理部協理李鼎倫表示,Fed美國聯邦準備銀行(即美國中央銀行)將聯邦資金利率(Federal Funds Rate)調升,即是現在大家討論的升息,類似上調銀行間的隔夜拆款利率,也就是銀行間相互調借資金的行為,今天調借,隔天償還的利率。由於利率走升帶動利差擴大,有助金融業獲利表現,中長線貨幣政策趨於正常化,升息更有利銀行業利差擴大,尤其在全球景氣持續復甦下。因此升息趨勢成形下,今年新春開紅盤以來,台股中金融類股買量與漲勢突出。台新投顧副總黃文清說,升息趨勢形成有利於銀行、壽險的海外美元資金投資部位,他仍然看好金控、壽險及在美國等銀行據點多的金融股。兆豐銀財富管理團隊也認為金融股的配置價值也將顯現。台新投顧副總經理黃文清認為升息議題受惠金融股,如今油價上來,還可關注台股塑化類、原物料類股與海外能源股。(圖/報系資料照)有小股民問,「現在進場買開發金、台新金會不會慢了點?」存股達人阿財則分享個人投資經驗說,「金融股看漲不回啊!以現在的股價來看,對存股族來說進場是慢了點;如果要做價差,則可等一波」。存股達人阿財繼續分析,現在的操作會面臨一個兩難的局面,存股長期投資看的是「成本殖利率」,而非現金殖利率,如果你之前有買25元,現在又買39元,這樣持有成本就是32元;如果兆豐金今年配1.6元現金,投資(成本)報酬率則有5%。「當然,如果之前買在低點,現在高點出清,就是獲利了結了。如果以存股來說,建議可在除權息後買進,因為那時股價一定會下跌,但配息就要等到明年了」阿財說。但台新投顧副總黃文清則持不同看法,透過定期定額進場可攤提成本。國泰世華銀行財富管理部協理李鼎倫也建議小資族可透過定期(不)定額、多元布局的投資策略來因應,藉此降低投資組合波動,及攤平投資成本。可依照個人風險承受度,由低至高將是利(匯)率、基金、ETF或台(美)個股區分理財商品,李鼎倫建議,首先,可趁新台幣強勢時換匯外幣,搭配承作短天期外幣定存,日後升息啟動,將會有較佳收益。其次,可透過定期定額方式,切入平衡型或是高息股基金,兼具控風險、穩收益題材。最後,可把握「數位轉型」及「永續發展」兩大長期趨勢,酌量搭配風險較高的ETF或台(美)個股,選定績優標的,如:半導體、雲端運算、新能源、電動車,及現金充沛企業,或通膨概念等。群益基金經理人徐煒庠表示,隨著市場已逐步反應升息預期,過往經驗來看,貨幣政策的轉變在預期甚或是恐慌階段的影響程度最為明顯,一旦市場開始反應並進入實際執行階段,便會逐步回歸至基本面,因此並非全然以利空看待。整體來看,在景氣復甦與企業獲利改善的趨勢未變之下,風險性資產仍有表現機會,仍持股優於債看法,在投資布局方面,在當前升息動向仍待觀察,同時市場上也有俄羅斯與烏克蘭地緣政治緊張事件的干擾,短期料波動難免,選股更是不易,可考慮透過共同基金、多重資產基金來介入。

存股達人早決定「不留資產」給小孩 孫太:優雅老後,留愛不留債

多年前,我們在股市慘遭滑鐵盧出場,便開始拜師學藝,學習各路門派的投資方法,除了閱讀國內外財商專家書籍,孫太也上過許多資產規劃的課程,還跑到銀行上班,期間取得多張金融證照。後來為了鑽研心理學了解潛意識的運作模式,特地研習心理學相關專業,甚至獲得心理學相關專業證書,不間斷地努力,唯一支持我們的動力就是:「不要將自己理財失敗經驗傳承給小孩,更不希望將貧窮世襲給我們的下一代。」為此夫妻倆從更多面向了解「金錢」以及「理財」觀念。其中有很多老師跟專家都提到「核心資產」及「衛星資產」的概念,當時對於這些觀念無法體會,但資產配置的觀念在心中生了根,離開職場這一年多的親自驗證,讓我的想法又有了改變。因為家裡有長輩的關係(婆婆和娘家媽媽),再加上我自己要「退休」,因此便開始研究,老後到底需要多少花費?以孫太為例,對於老年生活初步規劃了財富自由4 個階段:第1 階段:分析每年的必要支出,將每年被動式收入設定為36 萬元。第2 階段:參考家母退休生活的花費、各項政府統計資料、以及長照費用等有可能的支出,將被動式收入提高到每年60 萬元。第3 階段:考量通貨膨脹、國人平均壽命逐年提升等外在因素,為了使退休生活更加無虞,且在悟天仍在職有生產力的同時,將被動式收入提高至每年120 萬元。第4 階段:當資產達到一定程度,就能透過專業稅務人士將資產逐年轉移至「信託基金」,並委請律師處理相關文件,讓孩子們知道父母親的資產狀況,以備不時之需。優雅的老後,留愛不留債有一回我看到一份資料,綜合內政部統計處、衛福部的統計資料指示,國人平均月消費支出大概是20,000元,65歲以上的國民平均住院及醫藥費用每年大約是7萬2千元,長照費用每個人一生大約是193 ∼ 578萬元。此資料統計至2018年,我個人保守推斷,伴隨著通貨膨脹的關係,老了之後的花費可能會持續增加,由此可見,國人的老年生活花費不可小覷,必須及早準備。為什麼要將每年被動式收入一直往上增加呢?因為國人平均壽命逐年延長,孫太不希望變成一個被子女嫌棄、又老又窮又沒尊嚴的老人,哪天生病變成大家都嫌棄的人球,有鑑於此,我們夫妻倆很早就決定「留愛不留債」。更不打算留資產給孩子,除非有額外的資產(花剩下的),或許就能使用贈與的方式送給孩子們。根據政府規定,每年父母親可贈予小孩的額度是220萬元,所以我們加起來一年就有440萬元的贈與額度。不過等到屆時真的有餘裕時,再來煩惱也不遲。另外,根據內政部日前公布的「108 年簡易生命表」指出,國人的平均壽命為80.9歲,其中男性77.7歲、女性84.2歲,持續創歷年新高,且與全球平均壽命比較,我國男、女性平均壽命分別多出7.5歲及9.2歲。這個數據代表台灣擁有世界級的醫療水準及品質,而且以國人平均壽命持續創新高來看,未來超過90歲的人將會越來越多。這些數字讓我心有戚戚焉,為了不想成為又老又窮、全身病痛的老年人,我更勤奮的存股攢資產,只為幫助將來的自己能夠生活無虞。所以,每年至少要產出60萬元的現金流,夫妻兩人就等於需要120萬元。以120萬元的股利股息反推股票股數,就必須擁有至少2,000萬元的資金,再加上每年獲利6%,才能獲得每年120萬元的現金流。不要覺得自己做不到,最重要的是你開始規劃了嗎?孫太小語錄:提前規劃優雅的老後,留愛不留債。(以上出自幸福文化出版《存股輕鬆學實證篇2》內容摘要。)金融股存股社團版主孫悟天、孫太夫妻檔,除了累積逾700張的第一金,也有買過台新金、華南金等。(圖/幸福文化提供)

金融股存股達人剖析 這類股票應有2種較好「估值」特性

如何計算出一家公司的股票合理的價值,在此提供兩種比較好「估值」的股票特性。❶業績長期不會差距過大,因為這樣比較好估值。❷股價長期穩定,不太會有景氣循環的影響,這類型的股票比較好估值,也比較適合作為「存股」的標的。每個人有每個人估值的方式,每個投資門派亦有自己的投資觀念,我們本身是偏保守的價值投資派,這些年運用悟天「SOP倍數表」估值,在價格位於合理區的位階時才出手布局,買進後持續觀察業績表現,多年的存股習慣延續至今!存股SOP倍數表的精神是結合美國股神巴菲特的「棒球投資理論」,以及德國股神安德烈.科斯托蘭尼的「遛狗理論」,延伸出簡單的估值方法。但我們在操作的同時,會堅持在「低位階」的時候買進,「高位階」時觀察甚至進行調節。理性判斷目前的「價值」,不至於被「價格」所蒙蔽,很多人買進的當下是因為「期待漲價」,但我買股票不是因為期待它馬上會漲,而是因為在這個位階買非常「值得」!而人有時候會因為「氛圍」蒙蔽了自己的理智,在股價漲多了之後一直想去追價,最後可能會追在「高位階」的價位區,又或者是在股價下跌時擔心會虧損,而出脫在「低位階」的持股!這都是「人性」的貪婪和恐懼所使然,所以善用SOP倍數表可以輔助交易思維,看到自己的盲點,理性判斷目前的股票價值,而不被價格蒙蔽。每檔股票都有常處於的「倍數區間」,只要細心觀察就能掌握脈絡。不過我還是得強調,請注意SOP倍數表比較適合,業績穩定的估值判斷法並不適用於產品週期短、業績忽高忽低的產業或景氣循環股。請問你是否曾經被股票價格蒙蔽嗎?孫太小語錄:選股時,不能只看殖利率,要先看「業績」!(以上出自幸福文化出版《存股輕鬆學實證篇2》內容摘要。)

以殖利率選股有3大盲點 存股達人孫太:入手前必看這一先行指標

孫太和悟天最愛在飯後天南地北的聊天,尤其喜歡談論任何有關財經的議題,有一次我們探討以「殖利率」挑選股票的優缺點。悟天劈頭就說:「以殖利率買股會有盲點。」經過一番激烈討論之後取得共識,以殖利率進行股票買賣真的會有「盲點」。正確來說,應該是要以「業績」評估股價的好壞,就如同德國股神安德烈.科斯托蘭尼的「遛狗理論」,主人是業績,小狗是股價,股價不管怎麼漲跌,總是會在主人附近,不會離太遠,所以股價應該要以「業績」作為評估考量。以殖利率選評估買股票會有3大盲點的原因很簡單:❶ 業績好的時候,配息2元,股價在40元,殖利率5%❷ 業績持平的時候,配息1.5元,股價在30元,殖利率5%❸ 業績差的時候,配息1元,股價在20元,殖利率5%如果你認為殖利率5%就可以買進,那股價40元、30元、20元都是5%,那就有可能從40元買到20元,然後告訴自己都是買在殖利率5%的時候。當然也有可能是從20元買到40元,除非你「一直都在買進」,才有可能知道股價的變化,若殖利率都相同,單看它就沒有差別,這就會造成盲點。也有人會說應該是在殖利率6%時買進、殖利率4%時賣出,讓我們再算一次:❶ 業績好的時,配息2元,股價在33元買進,在50元賣出❷ 業績持平的時候,配息1.5元,股價在25元買進,在37.5 元賣出❸ 業績差的時候,配息1元,股價在16元買進,在25元賣出但重點在於股價通常在50元,不是因為配息2元,而是因為業績好,配息在2.5元的時候,殖利率仍是5%;而股價出現16元的時候,通常也不是因為配息1元,而是因為業績差,配息只有0.8元,殖利率仍是5%。所以,必須思考的是股價漲跌到底是因為殖利率的關係,還是因為業績好壞呢?相信答案顯而易見,當然是因為「業績」。在評估是否入手時,我會觀察個股每月或每季的業績表現,而不是只看殖利率,因為業績是先行指標,殖利率是後顯指標。經過上述的解析,相信大家應該可以明白以殖利率買賣股票可能產生的盲點,用我們的實戰經驗來看,買股票更好的方式是「估值」。(以上出自幸福文化出版《存股輕鬆學實證篇2》內容摘要。)

金融股衝一波2/高手攢了730張第一金 股價奔高「找買點」這樣看

今年15家上市櫃金控前11月稅後純益逾5,579億元,創歷史新高,股價也飆高,存股族反倒憂心,「投資成本已墊高,何時才是進場買點?」對此,理財達人有心法,「等股災!」「參考外資籌碼進退場趨勢」。標榜存股的理財達人孫悟天(筆名,上班族),原本做股票波段賺價差,後來專心存股第一金(2892),去年疫情爆發引爆股災,2月24日他公布「我要賣股票」,引發網友議論,「不是要存股嗎?」「賣的時機妙!」「我之前就曾提到過『存股』的存,不是久抱不放。當發現標的業績變差時,我就先賣掉150張第一金停利。」孫悟天告訴CTWANT記者,去年2月賣股後,4月發現第一金股價低於他原來的持股成本價,又開始買進,並把部分資金轉進ETF。孫悟天現與妻子孫太經營粉絲社團、完成3本著作,今年12月上旬夫妻倆公布他們花了7年、在股市投資2千多萬元、年領百萬配息的成果,其中第一金(2892)現已累積730張,持有的一檔ETF成分股中,兆豐金(2886)占比則約3.6%。股市小黑以「定存兼波段」買進多檔金融股,包括台新金、華南金等,並已獲利入袋出脫新光金。(圖/截自股市小黑臉書)「我們現在存股已有一定的部位,接下來想朝向無腦的存股,開始買進跟著台股大盤指數的原型ETF,像是0050、0056、00878等包含電子、金融成分股的ETF,練習盤感。」孫太說。由於多家金控、壽險業獲利迭創歷史新高,多數上市櫃金融股的股價一年來漲幅表現佳,許多網友紛紛詢問何時能再買進金融股?孫太說,「喜的是金融股的價值,被越來越多的人看見與發現;憂的是,以後便宜價可能不太容易出現,『股災』才是絕佳的進場點。」另一位金融股存股達人「股市小黑」則分析,「各家公司均已揭露第3季季報,投資人可進一步推測今年全年的營收、獲利,接著,第4季到明年3~4月宣布預計配息,7~8月除權息前等區間,都是可留意的買點。」股市小黑進一步提醒,「由於今年多數金融股獲利超越前一年太多,從籌碼面來看,外資已提前操作賣出,此時存股族可注意外資的下一步,當外資在連續拋出後、開始有少量買進時,就是可以考慮的布局點。」

菜雞搶食ETF2/買不起台積電走門路 擠進人氣排行榜前十大龍頭 0050規模破千億

播客熱門節目「Gooaye股癌」主持人謝孟恭建議,「不會主動選股,就買指數型ETF」。存股達人「不敗教主」陳重銘則坦言,「我重押高股息ETF」。存股達人「不敗教主」陳重銘、主張「輕鬆存股」的理財高手孫悟天,就在三月股災期間,趁著元大高股息(0056)、元大台灣50(0050)二檔低點加碼買入。投信公司推波助瀾,搶著造勢,今年至七月底已新推出四檔ETF。自二○○三年六月,台灣第一檔ETF元大台灣50上市至今,共有二百二十二檔。元大投信指數暨量化投資事業群主管指出,根據最新受益人數統計,較受投資人青睞的ETF,以高股息類最多,而ESG(結合環境、社會與公司治理三大指標)、高科技、追蹤指數的台積電成分占比高者,也都在前十大。元大未來關鍵科技ETF,成分股包含台積電、高通、聯發科等,掛牌首日成交量即逾10萬張。(圖/報系資料照)有「硬5G ETF」之稱的元大未來關鍵科技(00876),七月七日掛牌上市前,即吸金一百五十億元,打敗自家去年上市的元大全球未來通訊(00861),成為全球型5G的ETF新霸主。七月二十二日,復華投信也推出首檔大陸5G ETF復華中國5G通信(00877),募資逾七十二億元。國泰投信ETF團隊產品經理陳郁仁表示,七月二十日推出的國泰永續高股息(00878),挾著高股息與ESG議題,上市當天買氣強勁,溢價(市價高於淨值)衝上五%,資產規模已逾一百七十四億元,受益人數躍升為ETF第三名,僅落後0056與0050。國泰永續高股息ETF在7月20日掛牌上市當天,開盤5分鐘,成交量即破2萬張,打破台股原型ETF首日最大成交量紀錄。圖為該檔ETF上市記者會。(圖/李蕙璇攝)富邦投信行銷業務處執行副總林欣怡則指出,二○○六年率先推出的富邦科技(0052),飆破九十元,是因為以半導體產業為主的三十檔,台積電占比高達七一%所致。