投資級債

」 債券 ETF 台股 降息 美股

台股大跌前十檔交易爆量ETF出爐 這檔債券型奪冠成交近23萬張

台股20日收在22,510.25點,下跌422.00點,跌幅達1.84%;FED緩降息、美股台股皆墨,成交量排行榜冠軍則為今天除息的00937B群益ESG投等債20+,交易近23萬張,該檔ETF收在15.71元,下跌0.16元,跌幅達1.01%。根據Yahoo!股市的成交量排行榜統計,在ETF類,前十名分別為00937B群益ESG投等債20+、00919群益台灣精選高息、00948B中信優息投資級債、00878國泰永續高股息、00680L元大美債20正2、00687B國泰20年美債、00679B元大美債20年、00712復華富時不動產、00637L元大滬深300正2、00953B群益優選非投等債。其中,00953B群益優選非投等債ETF將在2025年1月8日進行第三次配息,預計每股配發0.07元,將於2025年1月8日除息,收益配發日為2025年2月7日,最後買進日為2025年1月7日。永豐投信也公告12月份5檔股債ETF配息金額,包含00907永豐優息存股、00836B永豐10年A公司債、00856B永豐1-3年美公債、00857B永豐20年美公債,以及00958B永豐ESG銀行債15+,聖誕節前一天12月24日為除息日,最後買進日為12月23日,預計2025年1月20日發放配息。基金經理人林永祥表示,目前00907前10大成分股中,有7家是金融業,航空、金融、海運比重占超過40%,是台股唯一金融+傳產ETF,適合存股族買進及長期持有。川普新任命的財長貝森特(Scott Bessent)提出「333計畫」,透過放寬金融管制以及設定舉債紅線、擴大能源供給的做法控制通膨,對於債市和股市是利多,美國聯準會降息加上美債殖利率走低,法人看好債券價格受惠。

川普交易現債券切入點? 網:穩拿6%為何不進場

行情總在絕望中誕生?川普當選加上聯準會主席鮑爾放鷹,指出近期美國經濟穩健,暗示降息步伐將更趨謹慎,美債卻出現止跌跡象,PTT就有討論串「美債到底反映什麼?」提出論點認為川普降稅影響被高估,只要減少財政支出就能抵銷影響,此點獲網友認同,指出川普交易造成的恐慌,正是美債很好的切入點。討論串中網友表示「定存挪到美債真的很香,長天期美債ETF殖利率5%了」,也有許多人留言力挺「結果根本沒看到什麼美債空單大賺的,還不是不敢空」、「只要想川普喜歡高利率還是低利率就好了,這麼簡單的問題」、「邏輯死亡,財政赤字所以升息加重自己的負擔???」,紛紛支持債券價格長期向上走勢。網友看法與法人論點相同,法人指出,目前「川普交易」的熱度已有降溫,過去一段時間被市場拋售的資產包括債券、黃金等都有價格回穩跡象,建議投資人應思考未來減稅、增加關稅等政策要實施可能性與程序,以及川普上任初期更可能先刪減或暫緩執行拜登政府的巨量財政支出,引導經濟降溫控制通膨,將有助於聯準會降息空間。其實攤開目前掛牌的美債、投資級債ETF,現在配息都很有吸引力,包括最多人買的元大美債20年(00679B)才剛季配除息新高0.34元,換算年化配息率4.6%以上,因高息加上有最強的的避險性質,市場資金狂買已經默默追募20次;而過去的月配王群益ESG投等債20+ (00937B)配息率約6%,規模也持續成長。顯見領息資金對育債券的看法和價差投資人想的不一樣。法人補充,市場消息面紛雜,但高利率環境就擺在眼前,建議投資人可好好利用難得的股債配置機會,將閒置資金適度配置到高息債券ETF,增加利息收入來源,挑選上並以「高票息率」以及「高信評」的債券ETF作為優先考量。現階段債券操作以「收益為主」方式,就目前國內發行的投資級債ETF來看,指數票息率多在4%至5%,新發行的多檔債券ETF票息率更有接近6%或超過6%,預期將持續推動資金流入。

台股大跌2.33% 全球最大ESG債券ETF00937B放量逆勢小漲

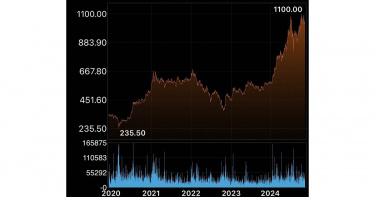

台股12日收在22,981.77點,下跌547.87點,跌幅達2.33%;今天ETF中以00878國泰永續高股息逾23.3萬張拔頭籌;債券型則以00937B群益ESG投等債20+的近15萬張領先,逆勢上漲0.8%,收在16.29元,其規模近2381.02億元一舉拿下全球最大ESG債券ETF寶座。美國總統大選後,長天期公債殖利率一度飆高,隨後回穩,股民逢低買進,受益人數一周增8千人續創新高,自去年底的近110萬人暴增至201萬人,整體原型債券ETF規模來到3.03兆元,2024年來增加近9802.6億元。今年來債券ETF買氣爆棚!根據Cmoney與集保中心最新統計數據,整體原型債券ETF規模來到新台幣3.03兆元,今年來增加近新台幣9802.6億元,受益人數也自去年底的近110萬人暴增至201萬人,買氣持續火熱。在台灣市場掛牌交易的債券ETF類型多元,包括美債ETF、投資級債ETF、非投資等級債ETF新興債ETF等等,囊括不同評等、天期、投資區域等等,且大多都具有配息機制,不僅規模、受益人數持續加增,讓台灣成為亞洲最大的債券ETF市場。根據晨星最新至10月底的統計,群益ESG投等債20+(00937B)的規模締造台灣債券ETF產品新里程碑,同時成為全球最大ESG債券ETF,今天股價以16.29元作收,上漲了0.13元,漲幅達0.80%,成交量達147,380張。

台股上漲160點!八檔ETF成交爆量 00937B將除息年化配息率逾6%

台股4日上揚到22,934.57點,上漲了160多點,成交量排行榜中有八檔為ETF,00929復華台灣科技優息超過18萬張居冠,00937B群益ESG投等債20+超過10萬張居次,還有00878國泰永續高股息、00712復華富時不動產、00679B元大美債20年、00687B國泰20年美債、00948B中信優息投資級債等交易熱絡。00937B群益ESG投等債20+已公告最新配息資訊,預估每股配發金額為0.082元,除息日為11月21日,因此想參與領息的投資人,最晚要於11月20日買進,收益分配發放日則訂於12月12日。依00937B在1日收盤價15.78元計算,預估單期配息率近0.52%,年化配息率約6.24%。以近期規模超過百億的月配型債券ETF近六次配息數據來看,00937B的為0.084元、0.084元、0.084元、0.082元、0.082元、0.082元。00772B中信高評級公司債則為0.136元、0.137元、0.14元、0.143元、0.143元、0.143元,目前股價為35.19元。00773B中信優先金融債則為0.145元、0.139元、0.15元、0.153元、0.145 元、0.135元,目前股價為36.89元。00933B國泰10Y+金融債目前股價來到16.67元,近六次配息數據為0.07元、0.072元、0.072元、0.072元、0.075元、0.08元。00740B富邦全球投等債則為0.505元、0.482元、0.556元、0.229元、0.229元、0.229元,目前股價來到39.98元。截至11月1日止,整體債券ETF(不含槓反型)受益人數突破200萬人,來到2,003,323人,年至今增加903,698人,規模也來到2.96兆元;以00937B群益ESG投等債20+來說,今年規模增加近2110.72億元,來到近2380.72億元,受益人數也增加近22.3萬人,來到近33.06萬人。

中信四檔ETF初分配評價結果出爐 00891每股配息0.49元

中信投信今天(1日)公告旗下四檔ETF第一階段分配評價結果,包括00891中信關鍵半導體、00934中信成長高股息、00948B中信優息投資級債、00795B中信美債20年,每受益權單位預計配發金額各為0.49元、0.115元、0.052元與0.400元;除息交易日為11月18日,11月15日買進並持有就能參加除息,收益分配發放日為12月12日。美國科技巨頭陸續公布財報,第4季半導體產業旺季行情可期,AI仍是市場主旋律, 中國信託投信表示,美國經濟遠較預期強韌,雖有總統大選不確定性因素存在,但截至目前為止,大型企業公布財報其實優於市場預期,即便美股近期出現獲利了結潮,不過大型企業仍表示將擴大資本支出,持續布建AI基礎建設。據中國信託投信官網、集保截至10月25日統計,00891規模達192.8億元,而受益人數則來到116,890人,是規模最大、受益人數最多的台股半導體ETF。00891本月進行成分股調整,新增家登、中砂、矽力,剔除新唐、華邦電、愛普。基金經理人張圭慧表示,家登、中砂都屬於先進製程概念股,其中家登為全球半導體極紫外光光罩盒(EUV Pod)龍頭,而中砂切入晶背供電,可望成為埃米世代顯學。至於電源供應龍頭廠矽力,受惠半導體應用動能回升,電源晶片產業需求也可望提升。00934上月進行成分股調整,新增、移除各13檔,持股新增廣達、可成;加碼華碩、國巨、群電,都是受惠AI PC供應鏈的科技廠。在半導體股方面,則換上群聯、南電;加碼力成、聯詠等AI題材的半導體供應鏈。中信基金經理人呂紹儀指出,因市場已經反映在價格(price in),聯準會正式降息後,債市反而「利多出盡」,加上美國經濟遠比預期強勁,市場對於聯準會未來降息的速度與幅度持續下修,也導致美債殖利率一路走高,來到近幾個月的高點。基金經理人張瓈尹則說,長天期債券基本上因僅有利率風險,在降息循環中可望受惠最大(如表1),尤其當景氣是否陷入衰退,不確定風險提高之際,非常適合納入投資組合。而高評級公司債,因為有信用風險溢酬,因此利率較公債高,其收益也較公債佳。隨著美國總統選舉結果將於11月底定,市場也會將審視焦點重新轉向經濟基本面,美債殖利率可望「校正回歸」。短期金融市場會受選前選後預期心理影響,中長期回歸基本面和聯準會貨幣政策走勢而定張瓈尹強調,降息畢竟代表景氣走緩,未來面臨不確定風險提升,因此選擇非投資等級債券的投資人,要注意投組中是否有垃圾債,也就是CCC級,避免景氣陷入衰退,違約率大幅提升,信用利差走擴,而造成損失。

台股ETF將破千萬人!債券型續創新高 「兩高一低」這樣挑

台股22日午盤加權指數來到23,424.58點,下跌117.95點,跌幅達0.50%。台股ETF受益人數上一周已來到近992萬人,將邁向千萬人大關;其中,存股族加碼「含積量」(台積電)成分股高的市值型ETF之外,持續加碼債券ETF,法人觀察以長天期美債ETF與投等債ETF為主流。中信投信基金經理人張圭慧表示,在台積電公布9月營收達成第3季財測高標,毛利遠超法人預期,法說會亮眼,凸顯先進製程仍供不應求,也激勵股價領先大盤再創新高,「買台積電」成為市場投資人主流共識,因此「含積量」高的市值型ETF異軍突起。同時,債券ETF上周受益人數來到202.9萬人續創新高,今年以來債券ETF受益人數增加88.7萬人,增幅高達77%,穩居三類ETF之冠,而長天期美債ETF、投資等級債ETF仍是最熱門標的。儘管聯準會已降息兩碼,但近期美國十年期公債的殖利率不降反升,新加坡大華資產管理預期,美國十年期公債殖利率在年底前將維持在3.8%至4.3%間,市場關注「高票息」、「高品質」與「低入手價」兩高一低的債券商品入。00948B中信優息投資級債經理人呂紹儀表示,長天期債券利率敏感度高,於降息循環期間表現最為出色,其中高評級公司債因有信用風險溢酬,利率較公債高,收益也優於公債,可考慮利用降息循環初期布局殖利率較高的投等債ETF,可望享有較佳的殖利率水準,同時亦可分批布局長天期美債ETF。00959B大華投等美債15Y+經理人郭修誠則認為,預期到2025年底前還有4至6碼降息空間,儘管美國大選前政見發表將可能影響市場表現,但從技術面來看,10年期美國公債維持在高原區,意味者長期收益率上升,提高長天期債券市場的吸引力,成為美國大選前動盪的支撐點。

10月多檔ETF除息!00919奪人氣王 這兩檔高股息型25日開募

63檔台股ETF規模截至9月底來到2.63兆,以2024年來說規模增加逾1.15兆,比起去年底1.47兆成長率近79%;單檔規模增加前三名皆為高息型,00919群益台灣精選高息ETF增加逾1756億拔頭籌,緊跟在後的為00940元大台灣價值高息與00929復華台灣科技優息;10月還有兩檔高股息ETF將開募。多檔台股ETF於10月陸續除息,包括00934中信成長高股息已於10月1日公告第一階段分配評價結果,每股預計配發0.139元,以當日收盤價19.3元計算,年化配息率維持8.6%,除息交易日為10月17日,10月16日買進並持有就能參加除息,收益分配發放日為11月12日。00948B中信優息投資級債同一天公布第一階段分配評價結果,每股預計配發0.053元,現金收益分配公布日為10月17日,10月16日買進並持有就能參加除息,收益分配發放日為11月12日。0056元大高股息近期也公告第四季配息是1.07元,今年合計配3.63元,以公布當日收盤價38.57元計算,年殖利率約是9.41%,想參與配息的投資人最晚得在10月16日買進,發放日則於11月12日。00922國泰台灣領袖50 ETF除息日則為10月17日,最新公告第一階段預估配息每受益權單位擬配發金額1元,以當日收盤價計算年化配息率9.22%,想參與除息的投資人的最後買進日為10月16日之前,股利則將於11月12日入帳。高息型ETF於本月還有新兵加入開募,包括00963中信全球高股息ETF及00964中信亞太高股息ETF,預定10月25日至30日同步展開募集。

美降息2碼台股盤中走高177點、台幣貶 這二檔債券ETF追漲

在美國FED宣布降息二碼,台股19日開低翻紅,以21,675.40點開出,最高來到21,856.73點,漲了177.89點,漲幅超過0.82%,成交金額為1,410.50億元;19日台北外匯經紀公司台幣匯價以31.96元開盤,貶值2分,開盤半小時內再貶破32元整數關卡,最低匯價為32.046元,貶值1.06角,現來到32.032元。其中,新光金股價上漲、交易繼續出量居排行榜之冠,金融股也普遍上漲;第二名的00680L元大美債20正2、00688L國泰20年美債正2則是下跌,降幅達3%。FOMC於19日清晨以11票贊成比1票反對的票數,通過決議降息二碼,政策利率目標區間由5.25%~5.50%下調至4.75%~5%,維持每月削減250億元和350億美元的美債和MBS,共600億美元的計劃。啟發投顧分析師郭憲政表示,FED降息兩碼,但台股今日一早開低再翻紅,看起來並沒太強,台積電先跌後漲現來到945元、漲了4元,暗示有利多出盡的味道;而且降息兩碼市場上也有解讀成經濟衰退的現象,所以降兩碼防經濟消退擴大。郭憲政並說,目前台股大漲中但預估量只有2800億元,但是很多的做手法人並沒有用力買股袖手旁觀,在美股升息兩碼的第一天,19日的台幣今天竟然是貶值,這對多頭也是一個敗筆現象,預估量約3000億元不足。依據Yahoo!股市的成交量排行榜統計,19日一開盤,前三十名中有七檔屬於債券型ETF,包括正反的槓桿型債券ETF;包括00687B國泰20年美債、00679B元大美債20年、00937B群益ESG投等債20+、00948B中信優息投資級債等長期年美債、投等債的股價多下跌。股價上漲的則有00958B永豐ESG銀行債15+、00953B群益優選非投等債、00945B凱基美國非投等債等。新光金股價來到12.70元,上漲了0.40元,漲幅達3.25%,成交量超過17.54萬張;台新金領漲,國泰金、開發金、富邦金也漲逾2%,永豐金、京城銀等皆漲;中信金則跌幅0.45%。

降息循環要來了3/最後上車債市「勝算率高」 看好多頭美股創高

美股主指9月6日慘遭血洗重挫,美國公債殖利率短線走低,十年期公債利率跌至3.702%,二年期債殖利跌至3.642%,創2023年5月以來新低,解除了長達兩年的短債殖利率高於長債的倒掛模式。面對FED將開起降息循環週期,CTWANT採訪法人皆說,「持有債市、美國公債等ETF是送分題,現在是最後上車時間,勝算比較高。」以美國最新公布8月非農就業數據來看的疲弱,有利美國聯準會未來降息行動,投資人普遍認為FED「激進降息」的可能性已降低,根據FedWatch資料,市場對Fed在9月降息2碼的機率下降至15%,降息1碼的機率則提升到85%, 11月與12 月會議若分別降息兩碼、一碼等,在2024年預估共降息四碼、五碼。國泰20年美債基金經理人江宇騰分析,美國勞工統計局公布8月消費者物價指數CPI年增2.5%,符合市場預期,從前值的2.9%大幅下滑;核心CPI月增 0.3%,略高市場預期與前值的 0.2%,但年升3.2%,符合市場預期。市場對降息2碼機率的預期出現變化從15%升至50%,也就是降息1碼及2碼的機率,成了五五波。國泰5G+基金經理人蘇鼎宇,看好多頭走勢,美股主指會再創新高。(圖/國泰投信提供)從美國歷屆降息循環啟動後,不同時間段標的漲幅的歷史數據來看,在「2019年8月到2020年3月的降息幅度2%」,短期三個月、六個月的美股四大指數皆上漲,若進一步觀察12個月的表現,道瓊跌幅為1.62%,NYSE金融指數跌幅為15.75%,台灣金融指數跌幅為2.84%,台灣電子指數則上漲了36.89%。在往回看「2007年9月到2008年12月降息幅度5%」,費半在短期三個月降幅最大達16.66%、到六個月更是大將幅度超過30%;新興市場上漲了14.27%最多,以六個月來看也有超過7%的漲幅,美投等債也快上漲了4%。而在「2001年1月到2003年6月間降息幅度5.5%」,短期三個月的美投等債漲了4.37%、美非投等債則上漲了6.36%等。再看鉅亨買基金投資研究部整理1991年以來數據,期間美國經歷4次首次降息,針對這4次利率從最高點開始降息後的股債資產表現回測,結果顯示債券資產類別的表現尤為突出,特別是新興市場債和美國公債在首次降息後的12個月內表現最佳,平均回報率分別為9.1%和7.7%。相對而言,在美國陷入經濟衰退的情境中,美國公債與投資等級債展現出較強的防禦性,即便陷入經濟衰退的環境中,仍能維持正回報,分別為9.6%與6.4%。進一步觀察ETF近期受益人數的變化,「20年長天期債券ETF」增幅較為明顯,根據集保統計數據,債券ETF受益人數單周增加最多的三大ETF為國泰20年美債ETF(00687B)、兆豐US優選投等債ETF(00957B)及剛掛牌上櫃的元大美債20年ETF(00679B)。在FED於19日宣布降息幅度前夕,國泰20年美債ETF(00687B)、元大美債20年ETF(00679B)的成交量持續霸榜之外,元大美債20正2(00680L)同步有量;還有群益ESG投等債20+(00937B)、中信優息投資級債(00948B)、國泰20年美債正2(00688L)、中信美國公債20年(00795B)等,其股價各有漲跌。

債券ETF新兵00953B掛牌上市! 這九檔成交量大

債券ETF投資熱,00953B群益優選非投等債,在今天(8月21日)掛牌上市交易,成為第7檔證交所掛牌債券ETF。進一步觀察,加上00953B目前市場上共有92檔債券ETF,其中85檔在櫃買中心交易,證交所上市的債券ETF僅7檔,首檔為2017年1月的00681R元大美債20反1、00948B中信優息投資級債、00795B中信美國公債20年等。根據玩股網統計,近5日的台股ETF成交量排行榜,前20名中即有9檔債券ETF,其中,由00937B群益ESG投等債20+居冠,其次還有00679B元大美債20、00687B國泰20年美債、00680L元大美債20正2、00688L國泰20年美債正2等。進一步觀察債券ETF歷年發展,從2017年的14檔至今92檔,受益人數也從3467人成長至最新1812415人,顯示出債券ETF越來越受一般投資人青睞。據了解,00953B發行價為10元,也有平準金機制,追蹤ICE 1-5年BB-B級成熟市場信用優息美元非投資等級債券指數。群益ETF經理人李忠泰指出,隨著降息預期提升,後續貨幣政策反轉下的潛在資本利得空間可期,也令債市投資環境更居順風,投資人若想順勢卡位降息帶來的債市機會,也不妨透過債券ETF來參與。

六檔「債券ETF」被買爆翻紅逾133億 00680L元大美債20正2拔頭籌

台股2日重挫逾千點股災中,有六檔債券型ETF也是成交爆量,投資人買到股價皆上漲,其中還有兩檔是正2型,成交量共超過72.6萬張,總交易金額逾133億元,與八檔爆大量「高股息ETF」收盤價皆綠呈兩樣情。特別的是,00665L富邦恒生國企正2這一檔的成交量也快5.4萬張,躋進單日成交量排行榜第30名。根據Yahoo!股市統計8月2日台股成交量排行榜,有三檔「正2 ETF」入前30名排行榜,第5名的00680L元大美債20正2、收盤價9.27元、上漲0.21元、漲幅達2.32%、成交量近17.8萬張。第15名的00688L國泰20年美債正2,收盤價9.21元、上漲0.18元、漲幅達1.99%、成交量近9.1萬張。第30名的00665L富邦恒生國企正2,收盤價6.01元、下跌0.28元、跌幅達4.45%、成交量近5.4萬張。4檔「債券ETF」中的00937B群益ESG投等債20+成交量超過15.6萬張最高,排名第九名,其收盤價16.28元、上漲0.05元、漲幅達0.31%;緊跟在後的第十名為00679B元大美債20年、收盤價31.28元、上漲0.39元、漲幅達1.26%、成交量近15.4萬張。排名第16名的為00687B國泰20年美債,收盤價32.62元、上漲0.45元、漲幅達1.40%、成交量近8.6萬張;00948B中信優息投資級債則居第23名,收盤價10.36元、上漲0.03元、漲幅達0.29%、成交量近6.2萬張。其中,00679B元大美債20年在8月1日公告2024年第三季預估配息,每受益權單位預估配發金額為0.345元,以1日收盤價 30.89元計算,單次配息殖利率為 1.12%、年化配息率4.47%,帶動買氣,該檔將在8月14日公告確定配息金額,8月16日除息,想參與配息最晚買進日8月15日前,配息發放日9月12日。00948B中信優息投資級債同時在1日公告第一階段分配評價結果,每受益權單位預估配發金額為0.055元,以8月1日收盤價10.33元換算當期殖利率0.53%,年化報酬率6.4%,現金收益分配公布8月14日,8月15日前買進並持有就能參加除息,收益分配發放日為9月11日。00948B自今年6月12日掛牌後,規模在14個交易日即攻上百億元,至今(截至7月26日)來到了117.3億元,成長45%,而受益人數也從25,839人攀升至37,951人,增加47%。中信投信分析「轉進債券ETF」避衰退風險,美國將公布非農就業人口數據,市場仍有波動;投資人若擔憂經濟衰退風險,可轉向波動較小且有降息題材利多的美債ETF或高評級債ETF,靜待衰退風險疑慮消除市場回穩,掌握長線投資契機。

台股續跌!「債券ETF」受益人終止連五周創高 前十檔買氣出爐

台股30日大跌330點,最低來到21,833.85點,目前來到21,928.46點,隨著期待9月降息氛圍濃厚,錢進91檔債券ETF的受益人上周統計,卻呈現微幅減少823人,終止連五周創新高紀錄。買氣最高的前十名中,以00937B居冠,;而ESG、投資級債券、公司債、非投資級債券等皆有。台股26日股災「債券型ETF」爆量,由00937B衝第一,成交量超過19萬張,收盤股價15.96元。30日觀察Yahoo!股市即時行情交易排行榜統計,截至目前為止,仍是由00937B領頭,交易量超過5.2萬張,股價上漲來到16.12元。進一步看CMoney統計到7月26日,台股債券ETF單周增加受益人數最多的前十檔,依序為00937B群益ESG投等債20+、00725B國泰投資級公司債、00945B凱基美國非投等債、00724B群益投資級金融債、00740B富邦全球投等債、00950B凱基A級公司債、00719B元大美債1-3、00688L國泰20年美債正2、00697B元大美債7-10、00695B富邦美債7-10年。從最新公布的債券ETF集保戶股權分散統計資料顯示,上周整體91檔總計雖減少823人,但今年來仍增加656230人,總受益人來到1771873人;上周受益人增加的共有30檔,以周增加人數來看,00937B增加2270人最多,且為唯一周增加人數超過千人的債券ETF,增幅超過兩千人,明顯拉開與第二名的00725B的500多人的差距依歷史數據來看,當聯準會停止升息,美債殖利率便不再創波段新高,整體債券殖利率平均向下的機會仍相對高,有利於債券價格反彈。降息前,市場偏好鎖高利率的券種,其中BBB級信評的非投資等級債最受青睞,由於其發債企業體質佳、違約率可控,加上收益水準具吸引力,更可望鎖高利並有效分配資產投資效益。群益基金經理人曾盈甄表示,從天期來考量,天期越長的債券因對利率變動的敏感度較高,在暫停升息以及未來迎利率拐點下,受惠程度相對高,建議投資人可優先自長天期投等債來做選擇;群益基金經理人李忠泰則表示,聯準會延續暫停升息的決定,市場預期最快第三季就有降息可能,債市多頭將起,投信發行的債券ETF也受到投資人追捧青睞,後市來看,在殖利率仍具吸引力下,穩健資金仍有望持續流入債市。

台股股災「債券型ETF」爆量00937B衝第一 投信業者8月搶發 非投等債10元開募

台股26日一度跌近千點,最低來到21,889.61點,股災中股價「逆勢上漲」的個股以3481群創最威,交易量逾22.4萬張僅次於00632R、00929排第三名,漲幅達0.6%、收盤股價15.55元;債券型ETF則以00937B的群益ESG投等債20+拿下第一名,成交量超過19萬張,股價則來到15.96元。根據Yahoo!股市即時行情交易排行榜統計上市櫃等前50名中,在「債券型ETF」中,由00937B的群益ESG投等債20+拿下榜首,在全部排行榜排名第四名;其次的為00679B元大美債20年、排名第18名;接著還有00680L元大美債20正2、00687B國泰20年美債、00948B中信優息投資級債、00933B國泰10Y+金融債、00688L國泰20年美債正2。台灣債券ETF投資趨勢持續發熱,從整體規模、檔數;受益人數都是呈現逐年增加,現階段總規模已來到2.7兆新高水位,檔數也來到91檔,受益人數也來到1774738人創新高。00953B群益優選非投等債ETF也將在8月5日開募,發行價為10元,也有平準金機制,票面利率鎖定6%以上,為市場首見,收益力求領先非投資等級債,風險向投資等級債靠攏,同時聚焦成熟國家,排除新興市場與CCC評級債券等。群益基金經理人李忠泰表示,提到非投資等級債,投資人不免認為它是一種與股市連動性高的風險性資產,波動度也會隨之擴大,事實上,長期而言非投資等級債年化波動度不僅明顯低於股市,甚至還比投資級公司債與全球政府債低,且較高殖利率的特性亦使其於美債殖利率大幅彈升時具備緩衝空間,抵禦利率上升的負面影響。尤其是聚焦成熟國家、經過信用因子篩選條件力求降低違約疑慮的非投資等級債更是如此,顯示非投資等級債也可以是投資人的防禦性資產,此刻正適合進場佈局相關標的。市場法人表示,從歷史數據來看,只要聯準會停止升息,美債殖利率便不再創波段新高,整體債券殖利率平均向下的機會仍相對高,有利於債券價格反彈,而現階段處於降息前,市場偏好鎖高利率的券種,債券選擇上可以發債企業體質佳、違約率可控的非投等債,不僅收益水準具吸引力,更可望鎖高利並有效分配資產投資效益。

台股懼高症2/降息時程將確定? 富人砸買「債券ETF」平均額是高股息型一倍

在美國聯準會FED主席鮑威爾連著兩月二度鴿派發言後,市場對9月降息有相當高期待,富邦投顧董事長蕭乾祥據此判讀,預估9月降息一次機率六成,11月、12月第二次降息機率五成。這對從2022年底開始等待降息而提前布局「債券ETF」的股民來說,無異是個好消息。6月底,美國總統大選辯論結束,美國總統拜登坦承「表現不佳,但不會退選」,川普自認是「一大勝利」,使得市場押寶川普勝選增加,同時對美國未來加徵關稅及財政赤字恐加劇通膨、影響降息的憂慮也漸增,美國10年期公債殖利率因而走揚震盪,從6月28日4.342%走高到7月1日的4.478%,4日則降回到4.374%,12日則來到4.225%。富邦投信投資策略師徐翊達表示,儘管美國總統大選提前開始干擾市場,但預期短期內美國10年期國債收益率仍在4%到5%窄幅波動,直到政策方向更明朗為止。事實上,2022年底美國FED暫停升息後,全球市場就在觀望FED何時降息,台灣投資人則前進「債券ETF」提前布局。「當台股衝衝衝,很多股民也是看好降息之後的資本利得賺價差的機會,錢潮也繼續前進到『債券ETF』,還比買高股息的錢放得多。」群益投信基金經理人謝明志說。根據統計,台灣ETF整體規模已破5兆元,其中,債券型ETF規模高達2.5兆元。謝明志以去年底成立的「00937B群益ESG投等債20+」為例,六個月來受益人數達30萬人、規模1800億元,平均每位受益人投資60萬元,今年四月加碼發行的「00919群益台灣精選高息ETF」,兩個多月規模已成長到2200多億元、受益人數達80多萬,平均每位受益人約投資27.5萬元。ETF已是台股一門顯學,整體規模已破5兆元;其中,債券型ETF規模2.5兆元。(圖/記者方萬民攝)然而無論FED鴿派或鷹派放聲,美國始終沒有明確的降息時間,直到今年6月、7月FED主席鮑威爾的數次談話,才讓降息預期更明朗。「今年雖仍有降息1到2次的預期,但對資本利得的影響相對較小,投資人應該把注意力放回債券投資重心『利息收入』」「相對4%到5%的國債產品,投資人也應考量自己的風險承受能力,部分轉往相對更高殖利率、但信用評等較好的投資等級公司債產品上。」徐翊達說。台新基金經理人黃鈺民分析,美國投資級債券是全球規模最大、流動性最佳的債券,A級債券又優於BBB級債券,因為BBB級債券違約風險相對A級債券高,若被降評成非投資等級債,債券會被強迫拋售,導致價格大跌,而A級債券信用品質較高,在景氣循環變化中,能以較低風險參與市場目前較高的殖利率水準。「長天期債券的『存續期間』較長,利率敏感度較高,如果Fed開啟降息循環,價格彈升幅度也較為明顯。」黃鈺民說,元大投信則認為,美債、投資級債券價格在美國連續升息下,來到難得一見相對低點,同時現階段美國聯準會採維持高利率立場,債市的利率風險已大幅降低,未來若經濟數據反覆造成債市短線下跌之際,投資人可評估自身風險承受能力,規劃資金分批進場佈局,透過美債、投資級債ETF作為現金部位替代選項。元大投信分析指出,目前美國20年期公債殖利率約4.6%、長天期投資級債則有接近6%水準,統計2006年及2018年升息結束到降息期間,美國20+年公債指數在當次升息循環最後一次升息至首次降息之間,都上漲11%左右,而首次降息至最後一次降息期間,再分別上漲42%及26%。以「00720B元大投資級公司債」為例,規模1483.62億元,每單位配息0.52元,7月16日除息,目前至7月3日追蹤指數殖利率為5.9%,若未來市場降息預期或聯準會鴿派立場增強,可期待債市的資本利得空間。再看受惠降息利多的長天期債券,以國內首檔「00942B台新美國20年期以上A級公司債券ETF基金」為例,每單位配息0.1元,6月18日除息前的14日收盤價15.78元,換算年化配息率約7.6%。面對降息預期日益明朗,此時小資族如何投入債市?「在債券ETF部分,仍是先看領息效益,且海外利息所得不會課稅,天期長的債券資本利得相對來說較為豐富。」謝明志強調,「對小資族來說,哪裡『息高』往那裏去,但投資股市的報酬率還是優於債市。」

債券ETF燒燙燙!受益人數衝破170萬 2檔人數逾30萬

市場預期年底前聯準會(Fed)有望降息,吸引資金持續卡位債券ETF布局後市行情,整體債券ETF(不含槓反型)來到2.65兆元水準,今年來大增近5,712億元,受益人數也一舉突破170萬人,來到近171.6萬人的水準,今年增加近61.6萬人,其中人數超過30萬人的有群益ESG投等債20+(00937B)及元大美債20年(00679B)。法人表示,自去年下半年聯準會暫停升息以來,利率風險不再上升下,債市投資環境轉趨順風,而債券ETF因交易便利、投資組合透明,加上也具有配息機制等等優勢,故債券ETF人氣直線走升,其中又以長天期債ETF最受青睞,在規模與受益人數都呈現火箭式成長,買氣直至今年仍未消退。群益ESG投等債20+ETF 00937B經理人曾盈甄表示,當前美國經濟情勢、勞動市場有所降溫但穩健,薪資仍成長但增速放緩,得以為消費力道提供支撐,服務業擴張轉趨溫和但能避免過熱激發通膨再起,因此升息可能微乎其微,年內甚至有望迎來降息,債券仍具投資契機。其中投資等級債基於仍保有不錯的收益水準,且信用利差處於波段低位,意味著信用風險甚低,資產品質無虞,投資吸引力仍不減。曾盈甄進一步指出,在投資等級債中,結合ESG概念的長天期BBB級債因收益水準較一般投資級債突出,可說是債信品質與收益優勢兼具,而長天期債在暫停升息與後續迎來利率拐點時,資本利得空間更為可期,故佈局相關ETF有助一次滿足投資者對於資產品質、穩健收益與搶攻資本利得。近期聯準會官員立場已普遍偏鴿,推動資金持續流入債券ETF,投資人數最多、規模最大的元大美債20年(00679B),目前指數殖利率達4.6%,未來還有利率走低的資本利得空間可期待。元大美債20年(00679B)研究團隊表示,目前債市面對的利率走升風險降低,突顯收益避險功能,若未來經濟數據或通膨增速造成短線利空,均可站在買方評估進場點。中信優息投資級債(00948B)經理人呂紹儀指出,美國經濟成長趨於溫和,且就業市場出現放緩的跡象,市場預期消費者指數及經濟成長率在第三季後緩步下滑,有助美國下半年利率政策轉向寬鬆邁進,吸引投資人提前布局投資等級債ETF。

外資連3買894億 法人:這一產業將為市場顯學

台股20日收在23,406.10點,上漲196.56點,漲幅0.85%;外資連3買共已買超達893.76億元;累計6月以來,外資買超871.21億元,今年以來買超1566.14億元。留意製造業景氣擴張、降息、國際政經局勢三大主軸,中信銀行建議2024下半年投資宜股債並進,強化投組韌性。股市方面,企業獲利成長將持續增添股市動能,然下半年因選舉與政策等風險,投資配置宜保持彈性,高品質債券低波動與固定收益特性可望增強配置韌性。目前處於中歐復甦初期,成熟國家仍是下半年優先布局首選,新興國家則建議聚焦長期成長趨勢明確的市場,如半導體成分高的臺灣、韓國或受惠「中國+1」策略的印度。從產業角度觀察,企業獲利能力將不再集中於特定科技股,市場資金充足促使投資人尋找其他題材,並增加挑選優質價值類股意願,建議類股選擇應兼顧成長與價值。另一方面,人工智慧(Artificial Intelligence, AI)熱潮仍為下半年市場趨勢主軸,美國大型科技股領漲,帶動相關供應鏈產業及股市屢創新高,可關注包括AI所帶動電力基建需求成長的相關題材,另受惠新藥品推出帶動獲利成長的健康護理產業亦將成為市場顯學。債市則因流動性寬裕及景氣緩步復甦影響,波動風險可望下降,新興國家較成熟國家提早進入降息循環,新興企業獲利轉佳,期望帶動資金再流入,進一步推升新興主要貨幣主權債及當地債市後續表現。成熟債市雖利差收斂空間不高,但殖利率仍處於過去10年的相對高點,票息收益、降息預期依舊為成熟債市吸睛之處,惟現階段投資級債券長短天期殖利率水位相近,分散投資天期布局債券可各取其優勢,例如短天期債券可作為投資活水儲備,長天期投資級債券則作市場震盪緩衝。中信銀行提醒,除透過資產檢視、調整配置及多元分散投資標的,更可加強投資組合韌性,優化理財效益。

Fed決議前美股基金寫18個月來最大失血 美股仍創新高

Fed在12日按兵不動並縮減今年降息次數預期,但數據顯示美國通膨持續降溫,刺激標普500和那斯達克等指數當天再創新高。可是投資人在此之前一周態度謹慎和獲利出場,使美股基金創18個月來最大單周淨流出金額。根據倫敦證交所集團(LSEG)資料,截至12日止一周,美股基金淨流出219.3億美元。其中,大型基金淨流出149.4億美元為各類型基金之冠,創2022年12月來最大單周淨流出金額。全市場型、中型和小型等美股基金,分別淨流出23.7億美元、14.3億美元和8.16億美元。但以投資個別產業為主的產業型基金卻淨流入18.5億美元,連續兩周淨流入。其中,科技業基金淨流入達18億美元。避險需求刺激投資人對債券基金需求,讓美國公債基金和貨幣市場基金,各淨流入17.2億美元和200億美元。美國債券基金淨流入48.2億美元。其中,固定收益基金淨流入24.4億美元,為五周來最大淨流入金額。短中期投資級債券基金和參與放貸基金,各淨流入8.41億美元和5.46億美元。全球股票基金淨流出146.7億美元。雖然美股基金大失血,但歐洲和亞洲股票基金,各淨流入44.8億美元和17.4億美元。產業型基金淨流入22億美元,為2月中來最大單周淨流入金額,但醫療保健業基金淨流出5.09億美元。債券基金淨流人約99.7億美元,為連續25周淨流入。其中,公司債基金淨流入24.4億美元。公債基金淨流入21.5億美元。貨幣市場基金淨流入256.5億美元。全球商品基金裡,貴金屬基金淨流入1.27億美元,能源基金淨流出1.53億美元。就新興市場來看,股票基金淨流出5,700萬美元,為六周來首次淨流出。債券基金淨流出10.8億美元。

就業數據疲軟+通膨不及預期 熱錢湧入美股基金7天57億美元

外媒報導,在截至5月15日的七天內,受美國就業數據疲軟且通膨遜於預期後,降息預期升溫推動,美國股票基金吸引了大量資金流入。週三(15日)公佈的報告顯示,美國4月CPI放緩,市場對年底前將降息兩次的預期提高。倫敦證券交易所(LSEG)數據顯示,投資者向美國股票基金淨注入57.8億美元,為3月20日以來最大單週資金流入。美國大型股基金吸納了約53.8億美元資金,為3月27日以來最大單週淨流入。大盤股基金吸引了約10.5億美元資金,但中小盤基金和小盤基金分別淨流出8.17億美元和1.91億美元。行業股票基金在連續六週淨流出後,僅獲得2200萬美元資金流入;工業、金融和公用事業板塊分別吸引了5.15億美元、3.85億美元和3.59億美元的淨流入;科技股的淨拋售額則有約7.57億美元。美國債券基金連續第四週吸引資金流入,淨增約23.9億美元。投資者將8.15億美元淨分配給美國貸款參與基金,8.12億美元分配給一般美國國內應稅固定收益基金,6.98億美元分配給短期/中期政府和國債基金。然而,美國短期/中級投資級債券基金經歷了大幅回調,淨流出11.8億美元,為2023年11月8日以來最大。貨幣市場基金淨流入25.6億美元,是上月最低。

美降息預期迎債市投資拐點 凱基非投等債ETF開募

美國經濟數據強勁表現,市場對美聯儲降息腳步的預期持續調整,導致股市陷入高檔震盪,債市也在美國10年期公債殖利率反彈中反覆。法人指出,2024年將進入投資拐點,強調在未來升息結束後,維持股債均衡配置能更好應對市場變化。根據街口投信的整理,上週在油價上漲增添全球通膨上行風險,加上美國ISM製造業指數以及新增非農就業人數表現遠高於市場預期,帶動美國與歐洲公債殖利率彈升;日本公債殖利率在美、歐公債殖利率上升、加上日銀官員談話鷹派與日銀購債操作等多空因素影響下,則呈現小幅彈升走勢。終場週五2年期美債殖利率上揚10.31bps、5年期上揚9.76bps、10年期上揚9.22bps、30年期上揚7.71bps,分別收在4.75%、4.39%、4.40%、4.55%。整週2年期美債殖利率上揚13.05bps、5年期上揚18.22bps、10年期上揚20.13bps、30年期上揚21.01bps。新興市場方面,J.P. Morgan EMBIGD新興市場主權債指數上週反轉下跌-0.34%,MTD指數下跌-0.34%,YTD指數上漲+1.69%;上週YTM由7.75%上揚8bps至7.83%,Spread由342bps縮窄11bps至331bps。在債券部位布局上,凱基投信建議加大對美國非投資等級債的配置,尤其是BB&B級債,認為其票息率與殖利率具有競爭力,能提供短期息收並長期貢獻報酬。00945B凱基美國優選收益非投資等級債券ETF(簡稱凱基美國非投等債)預定基金經理人鄭翰紘指出,非投資等級債中不同評級債種的違約率統計顯示,BB級債與B級債的違約率相對較低,僅為0.8%與4.1%。鄭翰紘進一步解釋,即使投資者對BB&B級債存在較高的信用風險印象,但事實上,發行該類債券的機構中不乏世界知名企業,例如Uber、肯德基、必勝客的母公司百勝餐飲以及美國航空。此外,BB&B級債的年化報酬相較於其他債券種類也具競爭力。凱基美國非投等債追蹤的彭博美國企業非投資等級1-5年債券指數,在2019年降息到升息的完整週期中表現亮眼,累積報酬遙遙領先全球非投資級債與美國投資級債。此ETF鎖定非投資等級債中較高信評的短天期公司債布局,追求債券收益極大化。凱基美國非投等債ETF預計於4月12日至4月18日正式募集,每單位發行價新台幣15元。

預期降息時間漸近...債市將「風華債現」 今年美國投資級債最吸金

投資人預期降息時間漸近,資金持續流入債市,從歷史經驗看,在降息前進場投資債券會比等實際降息時進場賺更多,因此,資金早就持續流入債券,今年來,從資金流向來看,美國投資等級債比歐洲、亞洲等投資等級債更吸金。據EPFR Gobal資料顯示,就各類債券而言,今年來至10日為止,美國投資等級債淨流入145.02億美元最多,其次是歐洲投資等級債淨流人27.03億美元,亞洲投資級債年來則呈現小幅淨流出,金額約0.5億美元。群益投信固定收益部主管林宗慧表示,隨著2024年美歐央行結束升息循環,日本央行結束負利率政策然而延續緊縮力道有限,全球債市環境進入坐領息收,等待降息行情的投資階段。根據過往Fed暫停升息後一年的債市平均漲幅表現,均可見各類債券資產均有相當正報酬表現空間可期。林宗慧說,若暫停升息後,存續期間操作策略以長債最受惠,因此,可以逐漸增加長債的投資比重;若暫停升息後一年,各類債種價格均漲,以全球投資級債為例,四次暫停升息後一年後的投資報酬率都不一,從5.9%~16.8%不等。部分法人相對看好歐洲投資等級債,富蘭克林證券投顧表示,儘管全球投資等級債利差已收窄至低於長期平均,但投資等級債公司基本面將維持穩健。此外,歐洲投資等級債信用利差仍在長期平均之上,價值面仍具吸引力,尤其降息之前進場,中長期持有,獲利會更多。