政策風險

」

看好台股站上26000點! 凱基投顧董座揭後市3重點

凱基投顧董事長朱晏民指出,之前台股本益比(PE)高峰曾達21倍,但未來不太容易超過高峰,但也不會掉到歷史平均15倍,比較可能在19倍,有機會往25,000~26,000點走,而PE 15倍、約2萬點是堅實的支撐。2025年川普再度入主白宮,地緣政治將加深全球市場波動,但同時也帶來許多投資布局機會,凱基證券今 (3)日舉辦「凱基鑫觀點」投資展望記者會。朱晏民表示,從2020年來外資累計已賣超2兆元以上,內資是推升台股攻堅的重要功臣(去年台股漲三成,今年衝到24,416點高點也曾漲逾三成),海外資金回流,每年存款增加1.5兆元,以及以前每年買保險超過1兆元,相繼轉進股市,為台股提供支撐。朱晏民表示,全球經濟在2025年的整體增長預計與2024年相近,最大變數仍是川普上台後的政策實施;這些政策對通膨的影響肯定是不利的,預計美國聯準會(Fed)後續將降息3~4碼,包括今年12月會降1碼,後面還有2~3碼空間,預估此輪降息可能在2025年達到低點3.75~4%,並可能在2026年重新啟動加息。朱晏民分析,美股在連續兩年受AI浪潮推動後,估值已不便宜,但類股輪動的機會出現。預計2025年美股S&P 500的獲利仍有中高個位數增長,全年報酬預估在6~12%之間,較前兩年有所下滑,明年第一季應可維持選後偏多的態。但第二季開始,美股將反映川普政策風險及經濟下行的預期,可能出現震盪,下半年風險將進一步加大,整體而言,上半年表現預計優於下半年。在台股投資策略方面,朱晏民看好2025年多頭格局將延續,科技產業發展的態勢仍是AI一枝獨秀,台灣在全球半導體的領先地位及完整的AI供應鏈將推動台股2025年的盈餘大幅增長。朱晏民說,然而考量台股在2023年和2024年已接近30%的最大年度漲幅,且企業盈餘增長預計將從2024年的36%放緩至2025年的18%,指數持續大幅上漲的空間可能有限,重點將放在個股表現上。他預期,台股2025年全年走勢將大致維持過往U型走勢,即第一季與第四季偏向多方格局,第二季與第三季則容易出現漲多修正,而川普政府的激進經貿政策可能增加市場波動,但同時也帶來許多布局良機。

與病毒共存?英國將取消確診者強制隔離規定 首開歐洲國家先河

決心跟病毒共存!英國首相強森辦公室昨(19)發表聲明,表示強森將在21日宣布,撤除所有限制民眾自由的流行病防疫法規,意味著將來在該國即使確診新冠肺炎,也不用強制自我隔離,英國也因此成為歐洲第一個廢除隔離規定的國家。根據《衛報》報導,英國首相強森(Boris Johnson)將在週一宣告,他將廢除英國現行限制人身自由的疾病管制規定,同時告訴國會議員稱,該國可以依靠接種疫苗、檢測與新療法來保證人們的安全。報導稱,強森聲明指出「新冠病毒不會突然消失,我們需要學習與這種病毒共存,並在不限制我們自由的情況下,繼續保護自己」,強森聲明也提到新冠疫苗的貢獻,稱「在過去的兩年裡,我們通過疫苗的推出、測試、新的治療方法以及對這種病毒能做什麼的最佳科學理解,建立了針對這種病毒的強大保護」、「多虧我們成功的疫苗接種計畫,以及大量前來接種疫苗的人,我們現在可以制定與COVID-19一起生活的計畫」。報導稱,強森將在週一公佈更多細節,並說明他將如何監測未來可能出現的新變種,不過有政府顧問擔憂,取消隔離政策風險很大,恐怕會消減英國因應新種病毒株的能力。

陸股經歷「政策風險」激烈修正後 法人:投資人可以這麼做

中國近期實施一系列監管政策,包括對醫藥、地產、教育、網路科技等類股進行整頓,相關標的急跌修正後陸續展開反彈。永豐中國經濟建設基金經理人盧正穎表示,陸股歷經激烈修正後,再大跌的機率降低,而監管政策皆朝共同富裕目標推薦,有助中國長線財富結構調整,目前全球貨幣環境仍處寬鬆,整體大中華市場仍處相對低檔,建議採取定期定額策略佈局大中華基金。盧正穎說明,今年對於大中華市場主要的影響來自,中美貿易局面的變化、總體經濟的下行及第三季監管政策的執行等,若以近期政策面的影響評估,長期對於縮小貧富差距的環境是好的,不過短線雖造成股市較大的動盪,但同時也提供長線投資人一個低檔進場的機會。今年以來大中華基金表現。(圖/永豐投信提供)盧正穎指出,習近平在近期會議提及,擴大中等收入族群比重,中國「共同富裕」目標並不是非自願的重新分配人們現有的財富,與過往的共產主義並不相同,中國政府喊出「第三次財富重分配」,也帶動企業自願性捐贈,如騰訊啟動的「共同富裕專項計劃」,宣布出資500億元人民幣扶助低收入者,預料中國政府會將由經濟成長轉向經濟分配,並且透過加強監管來反制大型企業壟斷市場的財富不均。針對中國近期厲行的監管風波,盧正穎認為再度讓投資人意識:「政策風險」與「政策紅利」是投資中國最重要考量。從中國長期的科技發展和經濟成長重點項目觀察,投資中國的長期主題包括:半導體、新能源、電動車產業鏈等,這些都不是1年、2年的題材,而是5年、10年以上的重要投資焦點。此外,監管所造成的新經濟題材修正壓力,但這些都還是整體環境消費的主流,修正達一定幅度後,仍是長線資金追蹤的重點。儘管近期監管政策干擾,今年以來大中華基金表現領先族群仍有5%以上的正報酬表現(見附表),大中華不少短、中、長期績效亮眼基金。盧正穎指出,中國十四五政策大力扶植如:新能源、電動車、碳中和等題材,持續受惠於政策利多,是現階段基金配置重點,研判在未來3至6個月,市場逐漸消化政策面干擾因素,大中華股市成長可期,建議把握股價低檔定期定額長線投資。

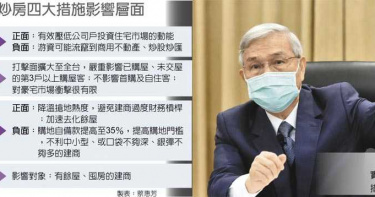

央行打炒房?還是打房? 建商:房市原子彈要爆炸了!

央行總裁楊金龍7日無預警出重手打房,建商普遍剉咧等。中華民國商業總會理事長、鄉林建設集團董事長賴正鎰直指:「房市原子彈要爆炸了!」此次出手真的太重了;不少建商表示房市要變盤了,明年買氣一定轉趨觀望;而口袋不夠深、銀彈不夠多的建商,將終結信用擴張。央行宣布不動產抵押貸款業務審慎措施,相關規定將於今(8)日生效。賴正鎰表示,房市根本就沒有全面復甦,僅局部回溫,但央行卻突然下這麼重的手,無異投下一顆超級震撼彈,房市的原子彈要爆炸了,這樣不但讓已購、未交屋的客戶衍生可能無法獲得貸款的糾紛,更會讓經濟景氣復甦帶來更大壓力。賴正鎰也表態,商總堅決反對政府在沒有任何緩衝時間下馬上實施限貸措施,希望政府能再三思。中華民國不動產開發公會全聯會理事長楊玉全表示,央行打房生效應劃分時間點,融資政策風險,不應由買賣雙方無預警承受。建議對已簽約購屋客戶,應維持簽約時貸款條件,否則勢必造成交易糾紛。楊玉全直指,央行這次措施已不是「打炒房」,而是「打房」、打擊產業、打擊從業人員,建築業對就業、稅收、推動都更危老都有付出,現在卻天天被各項措施打壓,嚴重影響建築業投資環境的安定性。華固建設總經理洪嘉昇表示,央行打房四措施,首當其衝的正是建商,預料將對近幾年建商搶地熱度造成一定衝擊,雖然可平衡土地市場熱度,但也相對提高購地門檻、不利口袋不夠深的中小建商。至於針對公司法人限貸,其實市場占比並不高,衝擊不大。洪嘉昇表示,值得深思的是,這一波房市真正漲的僅在幾個熱門區域,全台還有大部分區域並沒有房價大漲問題,這麼一打下去,房市信心將受重挫,明年一定觀望,預料口袋不夠深、銀彈不夠多的建商,將終結信用擴張。瑞普萊坊市場研究暨顧問部總監黃舒衛表示,「楊四條」打住、不打商,恐將把游資引導轉進商用不動產。整體觀察,央行四大審慎措施對部分炒作源頭已有警醒、限制,已對未來風險進行管控,但在超低利率、資金寬鬆下,高房價趨勢不變。從產業、產品、區域的安排來看,央行這次事前研究準備完整,並預留與其他部會協作、強化的空間,建議投資人不要掉以輕心。