每股淨利

」

受惠AI熱潮廣達訂單龐大 林百里:這2年「忙得不得了」

電子代工大廠廣達(2382)14日召開股東會,董事長林百里表示,受惠AI熱潮來臨,大型雲端服務供應商(CSP)業者為了開發生成式AI應用,不斷建立與擴大AI資料中心,廣達在手訂單「非常龐大」,這兩年會忙得不得了。預期公司營收與獲利將呈現強勁成長。林百里表示,各大CSP廠皆持續建資料中心,用來開發生成式AI,且愈來愈多語言模型。目前客戶正在開發中的大語言模型,現在ChatGPT 4.0版本是生成文字,未來從文字走向圖像、影片,後續也會有更大的應用。廣達也因此不斷被追加訂單,看好未來需求將不斷增加。廣達2023年合併營收1.09兆元,較前一年的1.28兆元下滑,但因產品結構調整及成本控制得當,仍呈現「三率三升」,分別是毛利率7.8%、營業利益率4%、淨利率3.7%;營業毛利848.88億元寫下新高,年增19.7%,每股淨利(EPS)10.29元,配息9元也寫下新高紀錄。林百里肯定廣達同仁、幹部皆非常努力,尤其是努力在新產品開發,相當不容易。林百里指出,筆電每年推出新機型,AI伺服器每兩年就改款下一代,車用AI電腦則是每3年換新世代,產品的更新都會激勵「以設計、研發雙軌並重」的廣達業績成長,這就是廣達的核心競爭力。談到AI PC,林百里說,由於發展相關應用所需的資料庫規模仍在增加,今年不會有太多消費性應用應,預期明年才會有較大的成長幅度。消費市場的AI應用仍由微軟(Microsoft)主導發展方向,加上其於Windows作業系統與Office 365系列產品的滲透率高,讓微軟具備戰略性競爭力。林百里強調,廣達會繼續聚焦智慧製造、智慧醫療與智慧交通,其中,研判先進輔助駕駛系統(ADAS)將廣受消費者青睞,所使用到的車載電腦正走向AI化,且產品複雜度極高,設計作業與實際推出各需要3年時間,因此廣達在此領域的布局已經推進到2030年。

台積電劉德音交棒:今年將是大成長年 輕鬆談競爭對手「不可能趕上」

台積電(2330)4日舉行股東會,台積電董事長劉德音於股東會後退休,此為最後一次主持股東常會,顯得相當輕鬆,跟小股東對話時更妙語連發;總裁魏哲家將接任下屆董事長,魏哲家表示,「今年將是台積公司健康成長的一年」。劉德音在去年底已預告今年股東會後退休,今年1月的法說會發表退休感言,他說過去30年,非常幸運能夠在台積電工作,過去30年是一趟非凡的旅程,期待退休後與家人共度更多時光,開啟人生的新篇章。而4日股東會的最後,他說「我對台積電的經營團隊給予最高敬意,我相信他們一定能帶領公司走向更高層次,我能帶領他們是我的榮幸。」「今天大家可以比較輕鬆一點,」劉德音4日表示,感謝股東們的大力支持,讓公司股價表現相對強勢。對於小股東詢問是否要股票分割,他笑說「股價還沒這麼高啦,我們還要努力」引發全場大笑;有小股東想讓劉德音在最後一場股東會留下幾句有智慧的話,劉德音笑說「買台積股票」。台積電4日股價開盤小漲慶賀,但隨後不敵大盤弱勢走跌,劉德音表示,台積公司今年又將是大大成長的一年,也是在去年基本較低的狀況下,我們看到全球人工智慧、伺服器的建置風潮持續升高,人工智慧的應用所造成先進半導體的需求,正是台積公司技術和製造方面的強項,對未來幾年成長深具信心,台積公司目前是半導體界公認的技術領先公司,但我們會加速研發、開發未來。 劉德音表示,目前人工智慧應用所需要的運算力,仍是我們遠遠無法滿足的,在全球製造布局方面,也正積極努力中,無論是在美國、日本,最近在德國,都必須用新的方法,在新的地方、新的社會文化中建立台積公司新的製造基地,當然會面對不少挑戰,但我們都在學習並一一克服中,這也是世界各地的客戶對我們有高度信任的原因。在小股東發言環節,不少人提到最近輝達和AMD執行長都在台灣,問他看法,劉德音大笑「你是要破壞我們跟客戶的關係嗎」對於華為的崛起,是否會被競爭對手趕上,他笑說「不太可能啦」,並透露台積電早在2019年就在廠裡大力推展AI,五奈米、三奈米的廠都有靠AI發展。其他問題大部分是擔心海外廠的營運,美國成本高、日本還有溝通問題,劉德音表示,這是國際產業鏈破碎化的必經過程,台灣各公司都面臨這問題,只是台積電比較早,但也像是30年前台積電在台灣建立第一個廠,是很多學習的過程,但都能一一克服。對於水電資源問題,劉德音表示,我們一向跟政府有通暢的溝通管道,用電用水都是透明的,就看政府如何克服,目前台積電用電是全台的8%左右,預計到2030年可能會高達12%左右,「但我們對台灣經濟貢獻度是同步增加,所以政府也會看到我們的成長、擴展所需的電」。魏哲家表示,去年全球半導體產業充滿挑戰,但我們也見證了生成式AI相關的興起,技術領先讓台積電去年表現優於同業,並處於有利位子,台積電將會持續掌握AI與HPC商機,投資半導體製程技術,支持客戶成長,有信心控制最小化海外晶圓廠成本差距,將股東價值最大化。以產業來看,預估今年整體半導體產值年增約一成,扣除記憶體,晶圓製造端的年增率可近二成。魏哲家表示,台積電第一季財務表現,營收5926.4億元、淨利2254.9億元,每股淨利8.7元。第二季展望營收會介於196到204億美元、毛利率51到53%,台積電今年也會逐季成長,以美金計算營收會年增20到25%。

美5大科技巨頭業績30日起陸續登場 分析師:將牽動美股走向

雖然標普500指數近兩周漲幅創近兩年的歷史新高,今年以來漲近3%,但實際上在其11個板塊中,只有明星科技股如蘋果、微軟、輝達等指數飆高,另10個板塊指數離「創新高」還有15%的幅度。本周也是蘋果、微軟、高通、美國超微公司五大科技晶片公司發佈業績的日子,配合聯準會利率決議、非農報告,這一周都可謂是高潮迭起。從日程表上來看,AMD將於周二(30日)盤後、高通將於周三(31日)盤後發佈業績,前者是輝達的最大對手,後者則是AI晶片賦能手機、電腦設備的領頭羊。除了這些公司的業績外,美股市場也在等待一個關鍵答案,即輝達「一家獨大」到底對競品產生了怎樣的效應。另外,本周二盤後將發佈業績的還有3兆美元市值的微軟、1.92兆美元市值的谷歌;本周四(2月1日)則迎來2.98兆美元市值的蘋果、1.6兆美元的亞馬遜,以及1兆美元市值的Meta發布業績。從事前的分析師預期來看,AI概念下的谷歌、微軟、Meta,以及股價距離歷史高點差17%的亞馬遜相對較安全,前美股「股王」蘋果最有可能出現問題。因為對於蘋果來說,覆蓋年末假日季的第一財季報告,也是全年收入最高的一季。去年最後三個月,也是iPhone 15系列、兩款新智慧穿戴手錶上市後的首個完整銷售季,M3晶片的iMac和筆記本也趕在年末銷售最好的時間點更新。目前市場預期蘋果第一季營收約1180億美元,每股淨利(EPS)達2.1美元,此前2023財年的第一季營收為1171億美元,EPS為1.88美元。與上個財季一樣,市場也在密切關注消費電子巨頭的指引。由於各個產品線的升級幅度相對有限,遲遲未登場的AI相關功能,以及應用程式商店等軟體服務的營收面臨政策法規壓力,投資圈近期對蘋果的不看好聲音也顯現。蘋果是否能撐起3兆美元的估值,成為投資人關注的一大問題。

握NVIDIA、高通大單 旺宏拚車用電子Q3營收114億

瞄準車用半導體市場成長潛力,尤其在電動車的加持下,而即便是短期通膨高漲的議題下,車用半導體仍是明年看相對有機會成長的一年,記憶體大廠旺宏(2337)全力搶進布局,無論在出貨量或占公司營收比重,長期都是續看成長。旺宏自2009年開始拓展車用電子市場,目前全球出貨量已超過4.4億顆編碼型快閃記憶體(NOR Flash),可能一台車就會有上百個unit的Nor flash需求,用在車載應用大部分都是256Mb或512Mb以上的產品,旺宏也已有1Gb的產品,未來進入3D Nor flash時代,還可以再上到2Gb、4Gb的水準。旺宏第三季合併營收114.72億元,歸屬母公司稅後純益季減15%達25億元,與2021年同期相較減少54%,每股淨利(EPS)1.35元,第三季底每股淨利提升至27.89元。第四季因記憶體需求減弱,將減產20%~25%以避免未來可能的存貨跌價風險。旺宏2022年資本支出也由原訂的160億元下修至106億元,減幅約達34%,未來會聚焦在NOR Flash應用,力守第四季及2023年價格持穩。股價18日以34.85元作收,量增推升股價站上半年線,並將挑戰36.84元年線壓力區。旺宏的ArmorFlash同時獲得Federal Information Processing Standard 140-2(FIPS PUB 140-2)及ISO/SAE 21434 TARA兩項國際安全驗證標準;此外,octaflash也獲得SGS TUV核發的「道路車輛功能性安全」標準ASIL D的汽車安全性標準認證。旺宏也與輝達(NVIDIA)等業者合作,看好車用產品未來可望快速成長。旺宏的車用Nor flash晶片已打入包括NXP、TI、NVIDIA、意法半導體以及高通,未來依晶片廠的設計趨勢,將會將主晶片跟記憶體包在一起做單晶片的概念,以因應客戶的效能需求,預計2023年每輛豪華車款都會使用旺宏的晶片,躍居車用NOR Flash龍頭。

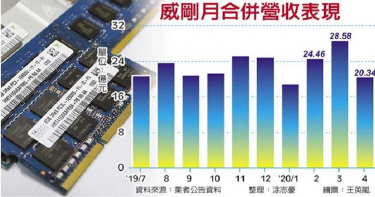

威剛Q3獲利年增3倍 陳立白:「最壞時間已過」下半年逐季好轉

記憶體模組廠威剛(3260)11日公布第三季成績單,在快速反應市況與調整記憶體庫存策略下,帶動公司營運落底回溫,稅後純益1.42億元,歸屬母公司淨利也年增3倍、季增2.89倍,每股純益0.55元,前三季每股賺2.5元。威剛今年在快速反應市況與調整記憶體庫存策略奏效,前三季合併營收達274.64億元,平均毛利率12.97%,營業利益8.66億元,稅前淨利為10.04億元,稅後淨利6.81億元,歸屬母公司淨利6.5億元,每股淨利2.5元。威剛董事長陳立白表示,儘管第4季市場需求仍受諸多不確定性因素干擾,記憶體合約價尚在探底,但對威剛而言,最壞的時間點已在第二季顯現,預期下半年可望逐季好轉。一來是公司採行穩健的採購策略,在可滿足客戶需求下,將持續維持健康的記憶體庫存水位,本季公司跌價壓力也相對減輕。二來則是上游原廠面對需求轉弱與虧損壓力,相繼宣布削減明年資本投資計畫,延後新增產出已成產業共識下,明年記憶體供過於求的情況可望改善。陳立白說,威剛採取穩健的採購策略,在可滿足客戶需求下,持續維持健康的記憶體庫存水位,跌價壓力也相對減輕。供應商在面對需求轉弱與虧損壓力,相繼宣布縮減明年資本投資計畫,延後新增產出已成產業共識,預期明年記憶體供過於求的情況可望改善。

康和證券新董事名單出爐 股東會通過配發1.22元現金股息

上櫃康和證券(6016)今天(12日)召開股東會暨全面改選董事,股權出席率達91.6%,選出8席董事與3席獨立董事,並通過去年度財報及配發1.22元的現金股息。。康和證券新任董事當選名單,8席董事為鄭大宇、馬佩君、張進德、李進生、楊明旺、蔡松坡、陳瓊玲、太明開發。3席獨立董事為黃添昌、黃秀惠、張耀仁。康和證券董事選舉投票統計結果。(圖/讀者提供)受惠於台股彈升,康和證在券經紀、自營、承銷、債券、新金融商品等各項業務皆繳出亮眼成績,去年度合併稅後淨利達到10.63億元,創歷史新高,每股稅後淨利1.78元。子公司康和期貨獲利亦連續兩年創下新高,去年稅後淨利達1.12億元。今年6月份自結稅後淨利3.34億元,每股淨利0.56元。累計上半年稅後淨利達6.83億元,每股稅後淨利1.15元。康和證券董事長鄭大宇表示,未來將強化公司治理、落實企業社會責任、重視風險控管,在合規遵法的大原則下,持續聚焦於核心事業,精進商品與服務,善用公司營運優勢創造出差異化的資產管理服務,協助客戶作出最完善的投資理財規劃。康和證券現任董事長鄭大宇。(圖/康和證券提供)

不妙!缺料又缺車 台灣車市下修今年新車銷量

受惠於2020年國內新車銷量創15年新高,上市車商大豐收,包括和泰、三陽、汎德永業等,12月與全年營收均創新高。其中,汽車股王和泰車去年第四季獲利將攀年度最高,全年每股淨利估將突破25元,改寫上市車商新紀錄。不過,後疫情時代全球車市回神,各國購車需求湧現,加上近半年來車用晶片缺口逐漸擴大,加重汽車零件供應短缺疑慮,包括和泰、裕隆集領導廠對2021年台灣車市展望不敢樂觀,憂心農曆年後缺料(零件)、缺車狀況將開始浮現,保守預估今年新車銷量將較2020年下滑約5%,下探43萬輛。2020年台灣新車銷售突破45.7萬輛,改寫近15年新高,和泰車自結2020年12月合併營收187.27億元、年增1.44%;累計2020年合併營收2,287.27億元、年增8.72%,單月與全年營收不僅同創新高,更改寫上市車商年度營收新高紀錄。和泰車指出,12月儘管因RAV4等缺車,影響新車銷量下滑,但因轉投資大陸凌志、豐田品牌車經銷商業績破表,加上和潤企業、車美仕等水平事業業績創高,讓12月營收不減反增。經銷BMW、保時捷等豪華車的汎德永業,自結2020年12月合併營收45.14億元、年增14.67%;累計全年合併營收395.62億元、年增17.23%。汎德永業表示,12月營收創歷史單月新高,主要受惠於新車大量到港交車,更因保時捷電動車Taycan開賣,看好2021年營運。三陽代理的現代汽車2020年業績明顯成長,更受惠於2020年台灣機車銷量突破103萬輛,創近25年新高,三陽機車內銷量也跨越30萬輛門檻,推升三陽2020年合併營收408.03億元,首度跨越400億門檻,年增21.48%居上市車商之冠。裕隆三寶裕隆、中華車、裕日車,儘管2020年音產品組合問題致營收小幅衰退,但受惠於裕日車轉投資大陸東風日產汽車下半年業績奮起,投資利益大幅貢獻下,讓裕日車獲利回神,更讓大幅減增後的裕隆汽車,在第四季能有單月EPS達0.84元的表現,全年篤定轉盈。

跟著外資買!13檔「強中強」股 領漲先鋒

台股新年度上攻氣勢猛烈,指數續創歷史高點,萬五突破之後劍指萬六大關。法人指出,資金大浪積極回補,預料個股表現將維持強者恆強態勢,選股方向建議聚焦符合外資開年以來大力買超、12月營收繳出雙增佳績,且股價沿5日線上攻等多方訊號的個股,共計有聯電、義隆、仁寶等13檔「強中強」股脫穎而出,有望擔當盤面領漲的先鋒。群益投顧董事長蔡明彥表示,11月外銷接單數據表現超乎市場預期,創下單月歷史新高,反應未來兩、三個月內企業出貨動能相當不錯,加上外資回流布局台股,營運表現績優及法人籌碼偏多的個股,成為近期關注焦點股。據統計,盤面上共有聯電、義隆、仁寶、台塑、南亞科、南亞、頎邦、華碩、台化、上銀、矽創、南電、瑞智等13檔,2021年首周獲得外資法人踴躍買進逾千張,且12月營收較上年同期及上月成長,股價沿5日線上攻,有望挾帶籌碼面、基本面、技術面三大利多優勢,股價續航力道可期。國泰證期顧問處協理簡伯儀分析,台股多頭氣勢不墜,挑戰萬六機會濃厚,從上述個股來看,可發現資金匯聚重心鎖定在權值股,符合大盤飆漲趨勢,且買盤從電子股擴至傳產族群兼備,配合營收增溫題材,支撐股價上演「有基之彈」。其中義隆12月營收達16.84億元,較上一年同期大增98.77%,累計全年營收達150.99億元,改寫新高紀錄。法人分析,公司主要營運動能由指紋辨識、觸控螢幕晶片與point stick引領,且產品搭載率、市占率仍可望提升之下,2021年每股淨利可望更上層樓。受惠伺服器需求回升,以及陸手機品牌廠積極搶食華為市占,帶動DRAM報價第一季可望走揚,成長幅度優於原先預期,第二季漲價幅度有機會進一步拉高,南亞科挾帶漲價題材加持,8日股價大漲4.2%,短中長期均線走揚,蓄勢挑戰百元大關。另外,國際油價回升,加上全球經濟復甦預期,激勵多方買盤重新關注塑化類股。尤其台塑四寶,第四季營運動能轉佳,法人預估2021獲利年可望持續增溫,外資接力上修財測目標,同時以實際行動力挺台塑、南亞、台化三檔,單周加碼張數在5,389張~15,897張,帶動股價向上走揚。

台灣車市規模多大?和泰車最樂觀 調高至45.7萬輛

後疫情時代台灣新車銷售衝鋒,車市龍頭和泰汽車受惠,2020年業績提前達標,並上調全年新車銷售目標至14.8萬輛,確定改寫近15年新高。在本業與汽車周邊轉投資事業獲利成長挹注下,法人樂觀和泰車全年每股淨利將挑戰25元的上市車商新高紀錄。和泰車日前在法說會上,宣布全年新車銷售目標從14.6萬輛調高至14.8萬輛,將改寫2005年以來新高,其中豐田品牌車目標調高1,600輛至12.56萬輛,豪華進口車品牌凌志(Lexus)上調至2.24萬輛,挑戰品牌在台業績新高。至於全年台灣車市規模預估,和泰車也從45萬輛調高至45.7萬輛,為業界最樂觀。和泰車分析,今年台灣車市成長,與疫情後報復性消費及多個汽車品牌持續推出新車有關。據了解,和泰車今年前11月新車領牌數達13.48萬輛、年增12.2%,已達成對國外母廠承諾的年度目標;和泰車根據掌握訂單及車源盤算後,做出調高今年度業績目標的決策。事實上,和泰車今年新車銷量原本有機會突破15萬輛,無奈受限於車源,尤其是熱銷進口車豐田RAV4,及凌志多款車型缺車,業績目標無法更上層樓,光RAV4目前還有超過3,000張的訂單等候交車。和泰車透露,下半年來全球多國陸續解封,當地代理商恢復對豐田原廠拉貨,影響對台灣市場的新車供應。根據和泰車提供資料,今年前三季不僅汽車本業營收獲利上揚,轉投資的汽車周邊事業也同步走高,造就前三季獲利創同期新高,EPS達18.91元;法人樂觀和泰車第四季獲利不亞於第三季,全年每股淨利有機會挑戰25元新高。展望明年,和泰車評估,若汽車汰舊換新補助順利續延,及新冠疫苗能如預期上路,估明年台灣車市規模將不少於今年的45萬輛水準。而和泰車10月上市的新一代銷售神車Corolla Cross,11月締造5,300輛的台灣休旅車銷售紀錄,2021年可全年貢獻業績下,樂觀將推升和泰新車銷量更上層樓。

缺貨缺到客戶慌!黃崇仁:晶圓產能一路缺到2022年

晶圓代工廠力積電30日召開興櫃掛牌前法人說明會,董事長黃崇仁表示,全球晶圓代工產能不足會持續到2022年之後,原因包括需求成長率大於產能成長率,且包括5G及人工智慧(AI)等應用將帶動更多需求。然而建造新晶圓廠成本高昂且至少需時三年以上,期待新產能緩不擠急,產能吃緊已經到了客戶會恐慌的情況,力積電此時提出重新掛牌上市的時機正好。力積電今年上半年合併營收222.3億元,毛利率達25%,營業利益率13%,稅後淨利20.3億元,每股淨利0.65元。力積電累計前10個月合併營收377.94億元,與去年同期相較成長83.8%。力積電預計12月上旬興櫃掛牌,6個月後申請上市,預計明年第四季前可完成IPO。力晶科技於2012年12月下市,歷經八年時間將以力積電在12月登錄興櫃。黃崇仁表示,力晶已償還1,200億元債務,是唯一下市後不經重整持續營運的半導體廠,現已分割重組成力晶及力積電,由力積電在興櫃掛牌。力晶過去DRAM仰賴爾必達等技術母廠授權,但力積電21/1x奈米DRAM製程、40/28奈米邏輯製程等技術已是自行開發,而且掌握新一代3D封裝及AI Memory技術。黃崇仁表示,未來五年晶圓代工產能會是兵家必爭之地,沒有產能的IC設計廠會營運很辛苦。今年晶圓代工產能不足,原因在於產能增加十分有限,除了台積電積極擴充5奈米等先進製程產能外,近年來其它晶圓代工廠幾乎沒有增加產能,過去五年產能成長率不到5%,但今、明兩年的全球晶圓產能需求成長率卻達30~35%,2022年之後5G及AI大量多元化又會帶動龐大需求。黃崇仁表示,半導體產業現在若要興建新晶圓廠,一定會投資製程最先進的晶圓廠,包括28奈米或40奈米等成熟製程晶圓廠的投資建廠少之又少,然而蓋新晶圓廠的成本太高昂,由蓋廠到可以量產至少要三年時間,而目前來看近期在成熟製程有投資建廠計畫,只有力積電的銅鑼廠在明年3月動土。總體來看,新產能緩不濟急,產能會一路缺到2022年之後。

車市馬力夯 和泰、裕隆Q3賺很大

車市馬力夯,龍頭和泰汽車賺很大,前三季獲利衝破百億元、EPS高達18.91元,其中第三季EPS 6.62元更創歷史單季新高;第四季又有新神車Corolla Cross推進業績下,法人看好和泰車全年EPS有挑戰25元的實力,可望刷新上市車商獲利新紀錄。裕隆家族不遑多讓,裕日車在大陸金雞母發威下,第三季單季飆出EPS 7.21元的佳績,創今年新高,加上同集團的中華車、裕融合力貢獻下,力挺母公司裕隆汽車今年獲利季季高,前三季稅後淨利15.09億元,較去年同期的虧損低潮,大幅改善。裕隆第三季大幅減資36.4%,反映在EPS數字上,依減資後股本加權計算後,前三季EPS達1.54元,較減資前的今年上半年EPS0.5元,帳面數字明顯增加。中華車擺脫去年認列轉投資裕隆虧損的桎梏,今年前三季稅後淨利24.65億元,年增6.12倍,EPS達4.52元。法人分析,今年國內車市不受疫情影響,解封之後銷售力道更如脫韁野馬般狂奔,推進上市車商今年業績。今年前三季國內新車銷量32.58萬輛、年增4.4%,第四季有多款重量級新車問世刺激下,全年車市規模上看45萬輛,將改寫近15年新高。機車市場也不遑多讓,加上明年多項購車補助將取消或減碼的環境因素刺激下,前三季機車銷售逼近69萬輛、年增8.5%,全年可望重現百萬輛盛況。和泰車透露,今年獲利成長,除因和潤、和泰興業、和泰產險與汽車經銷商等轉投資事業貢獻增加外,主要受惠於本業新車銷售表現,其中兩大主力車款RAV4、Altis不受疫情影響供應,放量交車,加上去年基期偏低,推升第三季與前三季業績獲利表現。和泰車前三季合併營收1,711億元,稅後淨利103.29億元,EPS達18.91元,均改寫同期新高紀錄。和泰車10月初上市全新國產休旅車Corolla Cross,首月接單破萬張,為第四季業績推進添保證,法人樂觀單季獲利將不亞於第三季,全年每股淨利有機會挑戰25元的新里程碑。上櫃機車廠宏佳騰也受惠於機車市場成長,特別是國外疫情後,ATV(沙灘車)需求出現報復性成長,宏佳騰ATV代工外銷訂單暴增貢獻下,第三季稅後淨利1.28億元,幾乎是上半年獲利總和的三倍,累計前三季稅後淨利1.73億元、年增40.65%,EPS達2.32元。

走出疫情谷底 台塑四寶Q3大賺500億

伴隨油價、石化行情回升,台塑四寶走出營運谷底,第三季本業獲利強勁反彈,季增35%至翻倍,合計營業利益達297.53億元,加上現金股息、轉投資收益挹注,Q3四寶稅後大賺498.06億元,展現報復性成長。每股淨利方面,台化第三季EPS達2.26元居四寶之冠,台塑化、台塑、南亞EPS各為1.67元、1.63元及1.31元。在第三季獲利大幅回升帶動下,台塑四寶前三季累計獲利合計為298.34億元,重回「正成長」趨勢。其中,營運連三季正向的南亞以EPS達1.71元奪冠,其次為台化1.67元、台塑1.47元;至於台塑化前三季營運虧損則縮減至27.99億元,每股虧損0.29元。受惠各國陸續解封並重啟經濟,中國市場需求明顯復甦,加上OPEC持續減產,油價及石化塑膠產品價格回升,台塑化、台化不僅跌價損失回沖,石化本業收益動能也提升,激勵第三季本業獲利翻倍推進。其中,台化第三季除苯酚價格下修,其餘石化、塑膠產品因原料價格上漲、下游需求回溫,油價及石化塑膠產品價格回升,帶動營業利益增加。另台塑化第三季煉油事業因購料與存貨效益比第二季增加,認列存貨評價回升利益達25.1億元,加上業外現金股利挹注17.9億元,帶動整體獲利回溫。台塑表示,因亞洲疫情緩解,且為石化產品傳統旺季,加上美國颶風影響,帶動石化產品價格上漲,主要產品價格季增4~19%,利差空間擴大,第三季本業收益季增38%;另外認列權益法投資收益51億元,包含現金股利收入33.5億元、麥寮汽電收入8.5億元。至於第三季認列台塑美國公司虧損5.4億元、較上季減少1.8億元,主因OL-1及其下游工廠安排API(美國石油協會)工檢,產銷量減少所致。南亞在防疫新生活與商業型態逐漸成形,Q3塑膠、化工、聚酯、電子材料產品獲利均優於第二季,營業利益季增35%。另有權益法投資收益53.2億及股利收入22億元。

聯發科獲利73.10億 創19季新高 Q3可望再改寫紀錄

聯發科第二季財報出爐,毛利率達43.5%,寫下19季以來新高,獲利達73.10億元,也創下八季以來高點。對於第三季展望,聯發科看好在所有產品線回溫,加上5G智慧手機訂單可望旺到年底情況下,第三季合併營收可望達到825~879億元之間,一舉改寫單季新高表現。聯發科7月31日召開法說會並公告第二季營運成果,單季合併營收為676.03億元、季增11.1%,較2019年同期成長9.8%,毛利率43.5%、季增0.4個百分點、年增1.6個百分點,每股淨利4.58元。回顧第二季營運概況,聯發科執行長蔡力行表示,第二季在居家辦公、遠端學習等趨勢下,帶動電源管理IC、WiFi 6出貨暢旺,且各大手機廠牌持續導入5G,激勵5G手機晶片出貨也有不錯表現,合併營收繳出優於預期的表現。累計聯發科上半年合併營收為1,284.66億元、年成長12.4%,平均毛利率達43.1%、年增1.4個百分點,稅後淨利年增32.2%至131.14億元,創五年以來同期新高,每股淨利8.22元。進入第三季後,蔡力行預期,公司旗下舉凡5G晶片、電視晶片、遊戲機及特殊應用晶片(ASIC)等全產品線出貨表現可望展現強勁水準,當中5G智慧手機晶片出貨量更優於上半年水準,且將在第三季開始出貨給首個非中國大陸的智慧手機客戶,看好在主流5G機種效應下,5G手機晶片成長動能將延續到年底。觀察整體5G智慧手機表現,蔡力行指出,2020年全球智慧手機5G出貨量維持1.7~2億部水準,其中大陸市場將占1~1.20億部,而大陸上半年5G市場約出貨4,000萬部,預期大陸下半年5G手機出貨將達6,000~8,000萬部,與上半年相比可望明顯成長。因此聯發科對於第三季財測,給出合併營收季成長雙位數預估值,可望改寫單季歷史新高水準。聯發科表示,以美元兌新台幣匯率1比29.2計算,第三季營收預估在825~879億元之間、季增幅度約22~30%,毛利率預估落在41.5~44.5%區間,與第二季相比可望持穩。出售奕力 淡出驅動、觸控IC市場聯發科宣布旗下驅動IC廠奕力將以總金額1.38億美元(新台幣40.78億元)出售給私募基金東博資本設立的子公司Midus Investments Limited。業界認為,奕力未來可望轉手給其他IC設計廠,同時也象徵聯發科將逐步淡出驅動IC及觸控IC市場。聯發科7月31日公告,將出售奕力百分之百持股,以總股數約3.44億股、每股0.4美元計算,總交易金額達1.38億美元,買下奕力的為私募基金東博資本設立的子公司Midus Investments Limited。聯發科指出,本奕力出售案包含公司員工及矽智財(IP)等。據了解,聯發科於2015年以旗下晨星科技共斥資36.6億元收購奕力,由於當時奕力屬驅動IC市場上頗具規模的公司,因此該收購案備受市場關注。業界認為,隨著聯發科出售奕力,同時也象徵聯發科未來將逐步淡出驅動IC及觸控IC市場。事實上,近期驅動IC市場出現大者恆大態勢,觀察目前驅動IC市場,一共有新思、聯詠、敦泰及矽創等IC設計廠,其中新思於2019年12月將亞洲整合觸控暨驅動IC(TDDI)出售給大陸清芯華創公司,也象徵退出亞洲消費性驅動IC市場。另外,驅動IC主要競爭廠商僅剩下聯詠、敦泰及矽創,當中在智慧手機TDDI市場最具競爭力的是聯詠、敦泰,當中聯詠在TDDI市場又吃下了約四成市占率,敦泰則占約近三成水準,且敦泰為了強化TDDI技術發展,更在2020年宣布與神盾聯手,開發螢幕下指紋辨識暨TDDI產品線,顯示驅動IC市場開始出現大者恆大狀況。因此供應鏈認為,雖然奕力擁有聯發科的手機平台強力奧援,不過由於驅動IC及觸控IC市場價格競爭激烈,因此聯發科選擇出售奕力,將資源投注在具有更高獲利能力的5G、資料中心及人工智慧(AI)市場,也是必然的選擇。

日月光上半年業績強 獲利年成長1.3倍、每股淨利2.55元

封測大廠日月光投控31日召開法人說明會,受惠於蘋果iPhone SE銷售暢旺帶動晶片封測及系統級封裝(SiP)模組出貨轉強,第二季集團合併營收1,075.49億元,歸屬母公司稅後淨利69.37億元,每股淨利1.63元優於預期。下半年雖然蘋果iPhone 12新機相關晶片封裝及SiP模組訂單看旺,但華為海思委外封測量能降溫,法人預期第三季集團合併營收約較上季成長11~13%。日月光投控財務長董宏思表示,集團上半年業績表現強勁,包括5G、人工智慧(AI)、高速運算(HPC)等市場應用需求相當健康,成長態勢應可延續至下半年,若無意外今年營運仍將逐季成長。日月光投控第二季封測事業合併營收695.16億元,季增5.0%,營業淨利季增29.6%達72.24億元、年增97.1%。EMS事業第二季合併營收397.09億元,季增21.3%、年增25.9%,營業淨利季增53.0%達24.13億元、年增52.3%。日月光投控第二季集團合併營收季增10.5%達1,075.49億元、年增18.5%,平均毛利率季增0.9個百分點達17.5%、年增2.1個百分點,營業利益季增39.0%達84.27億元、年成長逾一倍,歸屬母公司稅後淨利69.37億元,季增77.9%、年成長近1.6倍,每股淨利1.63元優於預期。合計上半年集團合併營收2049.06億元,較去年同期成長14.1%,平均毛利率年增3.0個百分點達17.1%,營業利益144.90億元,年成長逾1.2倍,歸屬母公司稅後淨利108.36億元,年成長近1.3倍,每股淨利2.55元。法人預估日月光投控第三季集團合併營收約在1,200億元上下,較上季成長11~13%之間。日月光投控不評論法人預估財務數字。法人表示,受到華為海思將後段封測代工訂單移轉至大陸業者,以及蘋果iPhone 12相關晶片封裝及SiP模組訂單放量時間較往年延後,日月光投控第三季封測事業表現與上季持平,EMS事業成長動能較強,不過第四季因華為海思訂單減少而導致集團合併營收成長放緩,但仍可望達成逐季成長目標。

光寶宋明峰接班 上半年獲利50.2億年增3成

光寶宣布世代交替,創辦人兼董事長宋恭源獨子宋明峰接班,即日起接任董事長,現任執行長陳廣中也將在8月1日起交棒給電能事業群執行長邱森彬。另外,光寶30日法說會也公布第二季與上半年獲利,毛利率、營益率與淨利率三率三升,第二季獲利季增超過1倍、為34.45億元,上半年獲利為50.2億元,年增3成,EPS為2.16元,下半年營運可望優於上半年。光寶科是台灣電子業第一家上市公司,成立46年來,經營階層已經多次換血,不過,比起同為電源龍頭的台達電創辦人鄭崇華,早在2012年已交棒給長子鄭平與專業經理人、現任董事長海英俊,已經高齡77歲的創辦人宋恭源依然擔任光寶與集團旗下眾多子公司的董事長,去年業界便頻傳宋恭源即將退休,由宋恭源獨子、光寶董事宋明峰接班,不過一直沒有下文。光寶科在昨日法說會後,突然宣布董事會已經通過高層人事異動案,宋恭源卸下董事長一職、由宋明峰就任董事長,即日起生效,而從2014年起擔任光寶執行長的陳廣中,也將從第一線退下,交棒給負責電源產品的光寶科電能事業群執行長邱森彬,8月1日起生效。光寶表示,董事會通過最高經營團隊的人事令,經營梯隊年輕化之外,也期望繼續借重資深主管的經驗,宋恭源卸任後將留任董事會及集團董事長,陳廣中卸任副董事長暨總執行長後,仍為光寶科董事、集團副董事長。對於世代交替,宋恭源表示,光寶是好公司,可是距離卓越還有最後一哩路要走,他的心願是藉由年輕一代接棒,率領光寶走向卓越的企業。而在第二季財報方面,受惠於疫情帶來的筆電與視訊會議、網路娛樂、遊戲機的需求大增,以及抗疫產品,加上不賺錢的事業單位多已處理完畢,光寶科第二季與上半年都繳出三率三升的成績單,第二季毛利率為19.4%、營益率為8.7%,都創下單季歷史新高,稅後獲利34.45億元,季增119%、年增44%,EPS為1.48元,上半年稅後獲利為50.2億元,比去年同期大增3成,EPS為2.16元,獲利率與每股淨利皆創下同期歷史新高。中國低價競爭 宋恭源吐苦水光寶創辦人宋恭源給外界的印象多是話不多,多把對外發言的舞台留給專業經理人,不過昨日宣布世代交替的記者會中,宋恭源罕見地公開對中國企業藉由政府補助、低價競爭的現狀「吐苦水」,並細數最近幾年與中國企業競爭的辛苦之處。宋恭源表示,交棒給年輕世代已經在光寶董事會裡規劃了好幾年,五年前台灣電子業面臨來自中國電子業的嚴酷競爭,對岸競爭對手利用政府補助,不顧市場秩序、低價競爭,讓台灣電子業多年都在泥沼裡,奇美的創辦人許文龍曾經說,面板商機是「百年難得一見的好機會」,太陽能也曾經大好,甚至是光寶創業的基礎LED,都逃不過中國的低價威脅,這種不公平的競爭,讓光寶退出LED燈、背光,轉進光電半導體,群創、友達都很強,可是在中國面板廠低價競爭下,現在辛苦經營。宋恭源進一步表示,在中國低價競爭下,光寶如果要永續經營一定得精實聚焦,他與副董事長陳廣中深談、取得董事會的共識後,將兩個事業部(手機相機模組、手機機構件)賣給中國企業,昂寶-KY也從台灣下櫃、規劃轉赴中國上市,因為中國本益比高達60倍,以保護台灣股東,另外,中國挖角很厲害,可是台灣已經不能用發股票留才,因此將敦南併給美國子公司達爾,希望透過美國的力量來對抗中國,閎暉轉型至汽車業,碰上疫情汽車業成「慘」業,因此邀請華新科一起來經營閎暉。他表示創立光寶46年,只有第一年虧損,45年每年都賺錢,他不僅希望光寶要永續經營,也希望光寶持續壯大,兩年前董事會決議讓年輕一代接棒,讓年輕人代替他、帶領光寶走完成為卓越公司的最後一哩。

聯電下半年28/22奈米供不應求 10億美元擴充台南12吋廠

晶圓代工大廠聯電29日舉行法人說明會,受惠於無線網路、面板驅動IC等28/22奈米晶圓代工訂單大增,第二季產能利用率衝上98%滿載水準,28奈米營收占比明顯提升,歸屬母公司稅後淨利季增逾2倍達66.81億元,每股淨利0.55元優於預期。聯電預估第三季晶圓出貨及平均美元價格均與上季持平,28/22奈米晶片設計定案數量大幅增加,產能持續滿載。此外,聯電表示下半年28/22奈米產能供不應求,今年資本支出較去年大增近七成達10億美元,將用來投資及大幅擴充台南12吋廠Fab 12A的28/22奈米產能。聯電第二季合併營收季增5.0%達443.86億元,較去年同期成長23.2%,改寫季度營收歷史新高,平均毛利率季增3.9個百分點達23.1%,與去年同期相較提升7.4個百分點,營業利益季增71.2%達58.46億元,與去年同期相較成長逾2.3倍,代表本業獲利表現大幅改善,歸屬母公司稅後淨利季增逾2倍達66.81億元,較去年同期成長逾2.8倍,每股淨利0.55元優於預期。聯電上半年合併營收866.54億元,與去年同期相較成長26.3%,平均毛利率21.2%,與去年上半年相較明顯提升9.7個百分點,歸屬母公司稅後淨利88.88億元,與去年同期相較大幅成長逾2倍,每股淨利0.74元,同樣優於市場預期。聯電預估第三季晶圓出貨與上季持平,晶圓平均美元價格也與上季持平,平均毛利率預估達20%,產能利用率預估達95%,2020年資本支出維持10億美元不變。法人預估聯電第三季營收將達440~445億元之間,由於28奈米營收占比提升,本業毛利率及營業利益仍有機會優於第二季。聯電總經理王石表示,展望第三季,當前的市場前景顯示晶片需求仍然強勁。聯電今年上半年28奈米設計定案較前一年明顯增加,第三季預計將獲得更多新的28/22奈米產品設計定案,更多運用在4G和5G智慧型手機等無線應用相關產品也將進入量產,使聯電在不同的28/22奈米市場領域的客戶分佈更多元化。雖然新冠肺炎疫情仍具不確定性,但半導體生產鏈持續回補庫存,聯電努力衝刺客戶採用特殊製程技術的同時,以投資報酬率為導向的企業策略維持不變。再者,美國沒有打算鬆綁華為禁令,所以華為海思在9月中旬後無法再於晶圓代工廠投片,聯電因為不是華為海思的晶圓代工廠,所以營運未受影響。(表/工商時報涂志豪)

南亞獲利放大 台塑四寶Q2虧損縮減一半

各國解封、油價回穩,台塑四寶第二季營運展現復甦契機。在台塑化虧損縮小、台化轉盈,及南亞獲利放大下,台塑四寶第二季合計虧損從首季的139.91億元縮減為60.02億元,上半年累計虧損199.92億元。南亞因電路板、電子材料、塑膠產品獲利增加,及認列南亞科投資收益提高,第二季EPS達0.27元、季增114.93%,上半年EPS達0.4元,在四寶中續居領先。首季營運虧損的台塑化、台化,第二季也翻轉回穩。台塑化隨高價原料壓力解除,6月獲利復甦,第二季稅後淨損縮減為86.74億元,上半年累積每股淨損1.96元。台化因大陸寧波廠獲利推進,加計台塑化營運改善,第二季轉盈,繳出每股淨利0.19元成績,上半年累積每股淨損0.6元。台塑第二季本業獲利24億元,與第一季相當,惟轉投資台塑美國轉虧,台塑認列虧損3.6億元,導致第二季稅後淨損6億元,累計上半年每股淨損0.16元。油價觸底反彈,台塑四寶第二季本業全面改善,台塑化單季營業虧損降為119.87億元,台化翻正,南亞營業利益季增17%,合計四寶營業虧損由第一季102.56億元降至36.51億元。南亞表示,第二季獲利季增114.93%,主因電路板、電子材料產品、塑膠產品獲利增加,及認列南亞科等投資收益提高。其中,5G建設持續,新世代手機推出與物聯網運用技術革新,加上疫情期間遠端連線應用範圍拓展,電路板產品獲利創2014年來單季新高。台化指出,各國解封後重啟經濟,加上OPEC減產協議,油價及石化塑膠產品價格回升,高價庫存幾近去化,本業轉正,此外,寧波廠第二季獲利良好,轉投資麥電、福懋優於第一季,營運重回獲利軌道;上半年雖仍有34.85億元虧損,但7月有現金股利入帳,應可彌補。台塑化因第二季認列28.6億元的存貨評價回升利益,較第一季認列52.6億元存貨評價損失改善81.2億元,且輕油耗用成本降幅比產品價格高,整體營運虧損得以縮減。油價緩升、需求旺季 台塑四寶拚Q3轉盈隨各國經濟重啟、油價回穩,台塑四寶可望走出上半年虧損困境,第三季營收將優於第二季,惟需求復甦推進力道,需持續追蹤第二波疫情發展變數。台塑化表示,主要機構預期在產油國持續減產,加上需求谷底回溫,將帶動下半年油價逐季走揚,惟全球二次疫情升溫,疫情變數可能阻礙需求復甦,使油價漲幅受限,呈現緩步回溫走勢。台塑董事長林健男指出,許多國家逐漸解封,經濟已有復甦跡象。第三季為亞洲輕裂廠密集歲修期,且進入傳統旺季,可望支撐石化價格。第三季開工率87%、高於第二季的84%,預期在價量齊揚及33億元現金股利挹注,營收、獲利可望優於第二季。不過林健男提醒,下半年還有許多變數,包括新一波疫情發展是否推遲經濟復甦動能、產油國能否履行減產協議、中美貿易戰後續發展、美國總統大選對全球經濟影響、兩岸ECFA早收清單是否終止等。南亞董事長吳嘉昭認為,電子材料進入旺季,化工、塑膠加工品增加,7月營收將較6月微幅成長。各國逐步解封,民生消費需求回溫,5G網通基礎建設推升IC載板需求,拉抬電子材料推進能量,第三季營收將較第二季成長。台化副董洪福源說,7月大型廠定檢結束,市場需求仍好,營收與6月相當,本業獲利則會優於6月,維持第三季優於第二季看法。第四季因疫情發展仍嚴峻,加上產業結構、分工重組都需要時間,台廠面臨市場、關稅等障礙,RCEP若真的在11月簽署執行,台灣恐更孤立。台塑化總經理曹明指出,油品需求增加,帶動近期煉油廠煉製毛利從谷底回升,第三季產能利用率約79%;7月原油供應有機會轉為短缺,但OPEC可能在7月15日會議將8月減產量縮小為每天770萬桶,使油價漲勢受限。烯烴事業因下游需求穩定,第三季產能利用率76%,獲利持穩推進。

5G驅動下 這個產業推入需求爆發期

新冠肺炎疫情雖造成記憶體市場上半年步調動盪,威剛董事長陳立白認為,在供應鏈庫存陸續去化後,全球科技界已整裝待發迎接由5G所驅動的需求爆發期,他預估市場供不應求的時間將可延續二年,威剛已準備好迎接產業史上難得一見的大多頭行情。記憶體模組大廠威剛發布致股東報告書。威剛受惠於採購布局及全球通路經營效益,第一季合併營收達71.84億元,歸屬母公司稅後淨利4.64億元,單季獲利賺贏去年全年,每股淨利2.06元。第二季因新冠肺炎疫情導致多國鎖國封城,包括進出口貨運、報關進度延滯,4月合併營收降至20.34億元,但在各地疫情高峰陸續出現後,各國政府準備積極展開經濟復原行動,整體產業動能可望於下半年穩定逐季回溫,旺季效應可期。陳立白指出,在供應鏈庫存陸續去化後,全球將迎接由5G所驅動的需求爆發,包括5G基礎建設、5G終端應用裝置,甚至是後續因5G普及而快速推升的人工智慧、物聯網、車用電子等需求將於今年陸續攀升。尤其是美中貿易戰及新冠肺炎疫情引發全球廠商對於供應鏈建置布局、消費與生活行為變動、及分散風險等,宅經濟、電競、雲端運算需求大好,連帶推升全球對記憶體的需求大幅成長。陳立白認為,新冠肺炎疫情雖造成全球產業於今年上半年動盪,但也為全球資源及財富分配帶來新一波的移轉商機。威剛看好因記憶體供不應的時間將可延續二年,在新科技的運算及儲存需求倍增,但上游晶片廠的新增產能極為有限的失衡狀態下,記憶體將成為最重要的產業及戰略物資之一,威剛也已備齊必要的糧草與人馬,迎接難得一見的大多頭行情。為迎接5G技術帶起的新興商機,威剛今年國際消費性電子大展領先業界展出全系列的PCIe Gen 4固態硬碟(SSD),滿足高階玩家及創作者對極速存儲效能及超高容量的需求,在雲端運算、智慧家居、人工智慧物聯網等海量數據的市場搶占先機。同時,威剛於非記憶體領域的發展也持續進行,包括電動車用馬達及車用影音等應用。藉由自行開發的輕量化、高馬力、低耗電的電動馬達,及整車整合技術等多項優勢,由企業用市場切入。高毛利率且客戶忠誠度佳的特性,可望在未來為威剛集團帶來更多穩健的營運成長動能。

大立光獲利大噴出員工也樂透!分紅首破50億 平均每人近67萬入袋

一年一度的股東會又將到來,與員工荷包緊密相聯的員工酬勞也一一曝光!去年獲利大噴出的大立光,今年員工酬勞也水漲船高,勇破50億元,創下歷史新高,平均每個大立光人可望有近67萬元入袋,樂賺別人苦熬一年的年薪,堪稱幸福企業。大立光因蘋果iPhone 11出現久違的熱賣,帶動獲利衝高,去年以累計稅後盈餘282.63億元及每股淨利(EPS)210.69元雙創歷史新高,穩坐台股每股獲利王的寶座,不光股東樂透,每股樂賺79元現金股利,拿到大立光史上最高配息,董監和員工也同歡,連袂拿下大立光史上最高董監及員工酬勞。在大立光近期公布的議事手冊中揭露,大立光2019年度計畫發放的董監酬勞高達3.816億元,員工分紅則首度突破50億元大關,來到50.88億元,金額較2018年度的43.84億元,成長16.05%,金額僅次於台積電的463.3億元(含員工現金獎金及現金酬勞)。雖然大立光員工分紅的金額比不上台積電,但因員工人數較少,僅7,600人,平均每名大立光人可以分到近66.95萬元,但據台積電最新的年報記載員工數5.1萬人換算,每名員工可以分到的金額達90.85萬元,差額並沒有想像中那麼高。大立光不同於台積電分紅獎金得分兩個年度領取,依規定台積電員工有半數的分紅獎金將分別在前一年度的2月、5月、8月、11月領取,餘下的半數則留待當年的8月份才能領到。大立光則是議案經股東會通過後,當年度就可以一口氣領好領滿。雖然大立光花大錢照顧股東、員工和董監,但是花在研發上的錢也不手軟,去年大立光花費的研發費用達37.64億元,較前年的32.58億元,同樣成長16%。大立光指出,今年度的產銷重心仍將集中於手機相機鏡頭,並積極提昇生產技術及產能規模,以期能維持公司製造成本上的優勢,使整體產銷體系更具競爭力。研發計畫持續投入手機相機鏡頭的研發工作,並擴大研發團隊規模及產品範圍、新增產品線、提昇產品的值與量,並致力於其他新產品運用的開發與製程能力,以維持長期產業競爭力。

每股淨利達4.51元創歷史新高 台積電Q1獲利表現亮眼

今(16)日台積電召開法人說明會並且公布第一季財報,雖然第一季合併營收減少2.1%,但仍達到3,105.97億元,跟去年同期相比成長幅度高達42%,而第一季歸屬母公司的稅後淨利高達1,169.87億元,創下季度獲利新高,每股淨利高達4.51,比原先預期來得還要優秀。此外平均毛利率季增1.6%來到51.8%,營業利益率則季增2.2%來到41.4%,分別比去年同期高出10.5%及12%。