流動性挖礦

」 流動性挖礦 區塊鏈 DeFi Compound

FTX破產早有端倪?創辦人4月接受專訪 遭金融作家吐槽「龐氏騙局」

加密貨幣市占率第二、市值美金320億元的加密貨幣交易所FTX於日前傳出破產消息,29歲創辦人佛瑞德(Sam Bankman-Fried,SBF)於11日宣布,已經在美申請「第11章破產保護」。而目前有媒體爆料指出,FTX的崩壞事早有端倪,佛瑞德在今年4月接受金融專家李維(Matt Levine)的專訪時,被李維指控「FTX的流動性挖礦就是龐氏騙局」。根據《彭博社》報導指出,過去FTX交易所以高達30%收益的「流動性挖礦」(Yield Farmin)而聞名。金融作家李維在訪問FTX交易所創辦人佛瑞德時,就希望他能夠用個簡單直觀的說明,來解釋一下何為「流動性挖礦」。當時佛瑞德是這樣解釋「你從一家製造盒子的公司開始,然後把盒子包裝成一個可以改變世界的協議『協議X』,透過銷售人員來銷售這個盒子,像是宣稱他在38天內可以取代所有大型銀行」、「協議X可以從盒子內產生代幣X」、「你可以把其他的加密貨幣放在盒子中,像是ETH。當你放進去進行質押時,你就可以領取到一張借據,你就可以透過借據從盒子內領取產生的代幣X」。在聽完這段解釋後,李維就表示「這個盒子理論上不具備任何價值」,而佛瑞德也表示「這個盒子一開始的價值的確為零,但是如果每個人都認為這個盒子與其所產生的代幣X的市值是10億美元的話,那麼更多的人們就會相信,且開始驅使自己投身這個市場」。而在聽完這些解釋後,李維當即就吐槽「這聽起來是個憤世嫉俗的想法,而且整個生意聽起來就是龐氏騙局」。而事實上,佛瑞德也在訪談的過程中也提及「我也承認不清楚為何這個『盒子』會有價值,但根據經驗,只要我聲稱它有市值,就會產生這有如魔術般的神奇效應」。

DeFi爆紅1/區塊鏈智能合約新玩法 流動性挖礦正夯

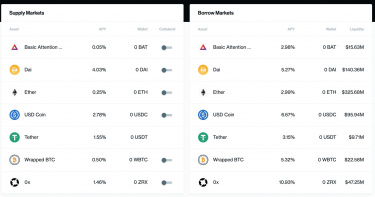

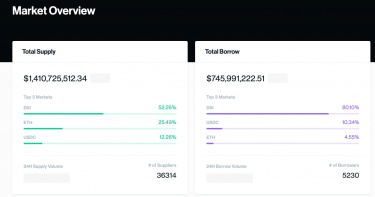

近月以來,加密貨幣圈的話題都圍繞著DeFi,但實際上DeFi自2019年起就有許多區塊鏈團隊投入,一直到2020年才逐漸有投資人注意到,而DeFi中的巨頭之一「Compound」在短短3個月所管理的資金從9000萬美元暴漲至9億美元,將資金投入Compound的投資人也平均獲利將近50%。DeFi的全名為DecentralizedFinance從字面上的意思來說就是去中心化金融,而目前傳統金融都各自由銀行主導、政府監管,銀行所提供的服務就是存款、取款、匯款轉帳、借貸等服務,銀行從中收取手續費藉以獲利。而目前存款、取款、轉帳等服務,加密貨幣都已經有相對應的作法,「DeFi」就是將加密貨幣實現借貸這項服務;傳統金融的借貸服務會要求借貸人提供動產、不動產、信用額度作為抵押,在加密幣中並沒有動產、不動產、信用額度的概念,因此就以加密貨幣作為抵押及借貸的。目前DeFi裡有超過20個資金池,像是Compound、Uniswap、MakerDAO等知名的資金池,投資人可以拿虛擬貨幣投入資金池,藉以賺取利息,不過投入的資金價值並非原本的數字;舉例來說,假設投資人今天準備1000元投入資金池,但只能換取該資金池8折甚至更低的特定加密貨幣,並獲准從中借到8折的特定加密貨幣。不過這些資金池為了確保特定加密貨幣的價值,在借錢的時候,資金池會給予借貸人額外的「流動性獎勵」,這樣的行為就叫做「流動性挖礦」,像是原本資金池規定只能拿到8折的特定加密貨幣,借貸的時候就可以拿到比8折更多的特定加密貨幣,在還款時必須還回8折的特定加密貨幣加上當時借款的利息。目前許多投資人會將手上的資金在DeFi中超過20個資金池中流動,由於每筆資金的流動都會讓資金池的特定加密貨幣貶值或升值,同時也會帶動借款利率的變化,只要有更多的加密貨幣投入相對地也會帶動資金池的特定加密貨幣升值,反之則貶值。假設今天有大筆資金從資金池A流動到資金池Z,就會帶動資金池A-Z的特定加密貨幣升值,從資金池Z回到資金池A以後,投資人也會有相當豐厚的收益;像是知名的中心化借貸平台NEXO,在6月時就投入DeFi約6000萬美元的加密貨幣,最後的收益達到55%。

DeFi爆紅2/Compound價值暴漲1000% 投資人平均獲利50%

目前幣圈裡最夯的話題就是DeFi,而在DeFi中較為知名的資金池就是Compound,在2020年6月時,Compound的資金池中只有價值9000萬美元的加密貨幣,短短3個月資金池就暴漲為9億美元,而早期投入資金的投資人也從中平均獲利50%。Compound是一間位在美國舊金山的公司,在2018年5月時從眾多投資者手中籌到約800萬美元的資金,在2019年6月時,Compound的資金池中僅有3000萬美元的加密貨幣,到2020年6月時成長到9000萬美元,一直到8月中旬資金池就暴漲為9億美元。投資人將1枚以太幣(ETH)投入資金池後,並在Compound的資金池中換到0.75枚以太幣(ETH),才可以從資金池中借貸,當然同時也能夠獲得借出款項的利率,如果最後還不出款項就會失去這1枚以太幣,以防這筆款項會成為資金池中的呆帳。而為了保證資金池的活躍、加密貨幣價值以及去中心化的最終目的,Compound團隊在2020年初就提出以4年的時間,將管理團隊持有的Compound加密貨幣以流動性挖礦的方式獎勵給借貸用戶,此舉隨即引發幣圈震撼,也引起去中心化金融(DeFi)以及中心化金融(CeFi)的對立,也就是資金池與加密貨幣交易所之間的戰爭。

DeFi爆紅3/5分鐘了解怎麼加入Defi 存錢就能參加流動性挖礦

去中心化金融(DeFi)近幾個月一直是加密貨幣圈裡的熱門話題,但因爲多數資金池都是全英文,且翻成中文後常常辭不達意,造成許多準投資人望而卻步,但流動性挖礦並非真的以電腦運算挖礦,而是存入加密貨幣獲取借款利息產生收益。不過參加流動性挖礦並非保證獲利,以資金池Compound為例:1.由於利息都是以市場機制浮動,年利率估算約在5%-8%,但是在加密貨幣大漲或大跌時利率也都會有大幅度的變動。2.雖然是將資金投入資金池收取利息,但目前該投資方式未必會被各國政府所接受。3.雖然是去中心化金融(DeFi),且資金池的任何變動都需要投資人投票決定,但並非完全是去中心化。參加Compound(https://app.compound.finance)的步驟1.首先申請加密貨幣錢包,大多數資金池都支援MetaMask錢包。2.將加密貨幣存入加密貨幣錢包。3.將加密貨幣錢包與Compound資金池連接。4.執行借款,收取利息。

DeFi爆紅4/流動性挖礦風險大 投資「麵包」慘虧99%

從數個月前開始,DeFi的驚人收益讓幣圈全都開始瘋狂,不斷有收益50%至600%的傳言流出,使許多不了解DeFi的民眾也瘋狂投入,但選中的標的卻是金玉其外敗絮其內,甚至知名交易所Binance推出的Bakery(麵包)流動性挖礦,在上線後麵包就迅速發霉,使投資人血本無歸。知名交易所Binance在9月14日推出Bakery(麵包)挖礦,提供流動性挖礦(Swap)以及收益農場(Farm)2個項目,注入資金後就可以獲得Bakery資金池的BAKE幣,與Binance的BNB幣為1:1,結果到隔天BNB與BAKE的比例就變成1:100。而投入Bakery的投資者紛紛在社群中哀嚎,其中有人投入1000枚BNB後,瞬間就只剩5枚,大多數人都虧了90%,甚至有人虧了99%,實際上這樣的情形仍不斷在DeFi眾多資金池中發生,能夠一夕暴賺的案例反而偏低。