溫和衰退

」 美股

今年經濟預期將更明朗 投資人對歐股保持樂觀

歐洲經濟去年經歷了顛簸的一年,但降息預期激勵歐股去年勁揚近13%。隨著通膨持續下滑和降息在望,歐洲今年經濟將預料更明朗,投資人審慎樂觀看待歐股後市。儘管歐洲去年經濟欲振乏力,但投資人預期美國聯準會(Fed)和歐洲央行(ECB)將在今年大幅寬鬆貨幣政策,激勵泛歐STOXX 600指數去年勁揚12.6%。市場預期歐美央行可望在今年初開始降息,帶動公債殖利率大幅滑落,全球股市在去年最後兩個月強勁反彈。雖然歐洲央行迄今尚未對降息做出暗示,但市場預期歐洲首次降息將落在3月。巴克萊指出,去年第四季風險資產狂飆,令歐洲股市由超賣轉為超買,投資人信心由10月的低迷轉為年末的樂觀。巴克萊歐洲股票策略部門主管考爾(Emmanuel Cau)指出,市場普遍預期經濟軟著陸和央行將降息,預料今年股市將維持上升格局。歐元區近幾個月通膨持續降溫,去年12月數據回升至2.9%,不過整體通膨與核心通膨大致維持下行趨勢。高盛首席歐洲經濟學家史丹(Jari Stehn)指出,歐洲薪資成長強勁,勞動市場依然穩健,但預料兩者今年將減弱,核心通膨可望在今年第四季降至2%的目標。有鑑於此,預期歐洲央降息的時間將較官員預測的更早且更快。高盛預期歐洲央行自4月開始降息,每次例會調降1碼,直到明年初讓利率降至2.25%,意味著今年降息6次共150個基點。德意志銀行的看法與高盛相近,認為隨著供應鏈挑戰消散,通膨將持續朝著目標前進,歐洲央行將開始快速降息。歐洲經濟將以溫和衰退或廣泛停滯展開新的一年,不過下半年將重返成長。

小摩示警:留意美市場動盪 「恐慌指數VIX」2024年將攀升

外媒報導,摩根大通(JPM)策略師近日表示,衡量股市擔憂程度的一項關鍵指標,在今年跌至2020年疫情爆發以來的最低水平後,將於2024年攀升,其幅度取決於美國經濟的強勁程度。摩根大通策略師卡普蘭(Bram Kaplan)在上周五(8日)的一份報告中寫道,有美股「恐慌指數」之稱的芝加哥選擇權交易所波動率指數(CBOE VIX),在2024年的交易價格將普遍高於2023年,其上升幅度取決於經濟最終衰退的時間和嚴重程度,以及可能會抑制短期波動的拋售。VIX波動率反映標普500預期股價波動程度,數值愈高代表市場對企業未來獲利前景以及股票估值的展望越沒把握。隨著新冠疫情顛覆市場和經濟,這項受到密切關注的市場波動性指標,在過去5年平均在21左右,今年的平均值則在17左右。該指數先前跌破12.5,為2020年1月以來的最低水平,原因是美國股市連續長達六周的上漲,反映出人們對2024年經濟軟著陸和聯準會放鬆政策的希望。在經濟軟著陸的情況下,策略師們預計到2024年,VIX波動指數的平均讀數將在17至19之間,如果明年下半年出現溫和衰退,這一平均值可能會升至20出頭。策略師表示,這些情境假設地緣政治風險繼續醞釀,並定期爆發,但尾部風險並未實現。如果尾部事件發生,例如中東戰爭蔓延成更廣泛的地區衝突、超級大國之間的對立升溫等,投資人可能會看到比上述高得多的波動率指數。高盛集團策略師於在上月底的研究中,也提到了與基準指數掛鉤的期貨,包括賣權價差和股票避險。不過高盛的策略師們不太相信市場波動會加劇,因該行認為經濟衰退風險有限,2024年全球經濟成長將順風順水。然而,策略師指出,波動性上升的可能性已經增加,部分原因是美國國債殖利率曲線趨陡。

美銀行業危機再起? 穆迪下調10家銀行評級…掀「8月魔咒」恐慌

美國3大信貸評級機構之一穆迪(Moody's Corporation)於美東時間7日晚間下調了M&T Bank、Pinnacle Financial、BOK Financial和Webster Financial等10家美國中小型銀行的信用評級,並將紐約梅隆銀行、美國合眾銀行與道富銀行等主要銀行列入潛在的降評名單,重燃投資人對銀行業倒閉危機,以及「8月魔咒」的恐慌情緒,美股3大指數8日也同步下挫。據CNBC的報導,穆迪分析師Jill Cetina和Ana Arsov在研究報告中指出:「美國銀行如今持續面對流動性緊縮產生的資產負債管理(ALM)風險,尤其非常規貨幣政策的逐步退場會耗盡銀行業系統內的存款,且利率上升會壓低固定利率資產的價值。」報告續稱:「與此同時,許多銀行第2季度的業績顯示盈利壓力不斷加大,在此背景下,2024年初美國即將進入溫和衰退,資產質量似乎將從穩定但不可持續的水平開始下降,尤其是一些銀行的商業房地產(Commercial Real Estate, CRE)投資組合面臨風險。」穆迪預測,聯準會(Fed)政策利率的大幅上調、Fed銀行系統準備金的持續減少,以及量化緊縮引發的銀行流動性危機,這些原因皆加劇了銀行業的資產負債管理風險。」穆迪評估,聯邦基金利率可能會在更長的時間內保持較高水平,直到通膨回到Fed的目標範圍內,這將讓銀行的固定利率進一步承壓。其中由於資本監管的標準相對較低,區域性銀行將面臨更大的風險。分析師補充:「如果美國陷入經濟衰退(我們預計這將在2024年初發生),銀行業風險可能會更加顯著。」報告一出也重燃投資者恐慌情緒,美國周二(8日)銀行股普遍下跌,高盛和摩根大通分別下跌約2.1%和0.6%。道瓊斯工業平均指數跌158.64點,跌幅0.45%,收於35,314.49點,該指數一度在盤中重挫約465點。標準普爾500指數下跌0.42%,收於4,499.38點,使該綜合指數本月迄今的跌幅達到接近2%。那斯達克綜合指數則下跌0.79%至13,884.32,8月跌幅收窄至3.2%。據《證券時報》的報導,過去35年來,8月是標普500指數和那斯達克綜合指數表現第2差的月份,也是道瓊工業指數表現最差的月份。回溯歷史,伊拉克在1990年8月入侵科威特;1997年8月亞洲金融風暴開始蔓延;1998年8月俄羅斯爆發金融危機(也稱盧布危機),美國長期資本管理公司(LTCM)瀕臨倒閉;2011年8月美國債務評級遭到標準普爾下調。歷史還顯示,如果當年上半年美股表現不錯,「8月魔咒」的概率可能會更大。同時,總統選舉年前的8月,美股特別容易疲軟,包括:2011年、2015年和2019年,標普500指數、那斯達克指數和道瓊指數均在8月全線下跌。回顧2023年8月,國際著名3大信貸評級機構之一「惠譽國際」(Fitch Group)就在美東時間1日將美國債務評級從最高的AAA評級下調至AA+,理由是「美國政府未來3年的財政狀況預計將不斷惡化」,且面臨「快速增長的總體債務負擔」,以及「治理品質的侵蝕」(an erosion of governance)。如今3大信評公司僅剩穆迪還未調降美國的頂級信評。

惠譽下調美債評級至AA+! 直指美國財政、治理品質惡化

國際著名3大信貸評級機構之一「惠譽國際」(Fitch Group),於美東時間1日將美國債務評級從最高的AAA評級下調至AA+,理由是「美國政府未來3年的財政狀況預計將不斷惡化」,且面臨「快速增長的總體債務負擔」,以及「治理品質的侵蝕」(an erosion of governance),尤其該國在債務上限的問題上屢屢陷入僵局。綜合CNN Business、CNBC的報導,惠譽強調,與債務上限有關的政治僵局,以及拖到美債違約前一刻才會出爐的解決方案,反覆的削弱了外界對美國政府財政管理的信心。例如美國總統拜登(Joe Biden)曾在今年6月2日才簽署新的債務上限法案,距離6月5日的債務違約「X日」(X date)僅剩3天。惠譽認為,儘管民主、共和兩黨已在6月達成共識,使美債暫時不受上限限制到2025年1月1日,但過去20年來,美國的治理標準不斷惡化,這其中「包括財政赤字和債務問題。」該機構還指出,信貸條件緊縮、商業投資疲軟,以及消費放緩等因素,可能導致美國經濟在2023年第4季和明年第1季陷入「溫和衰退」。不過白宮並不認同惠譽將美債評級下調的舉措。白宮新聞秘書尚皮耶(KarineJean-Pierre)便表示:「當下拜登總統正使世界主要經濟體迎來最強勁的復甦時刻,在這個節骨眼上下調美債評級不符合現實。」美國財政部長葉倫(Janet Yellen)也在1日發表的聲明中指出:「我強烈否定惠譽評級的決定,該機構今天的舉措不只過於專斷,還基於過時的數據。」對此,參議院多數黨領袖舒默(Chuck Schumer)則將美債評級下調的結果歸咎於眾議院的共和黨人,並在聲明中批評,他們「過於魯莽的衝突邊緣政策(Brinkmanship),以及要脅將迫使美債違約的行為,給國家帶來了負面的後果。」報導補充,這並不是國際評級機構首次下調美國的債務評級,美國金融服務公司標準普爾(Standard & Poor's)就曾在2011年摘掉美債3A信用桂冠下調到AA+,並將政治風險作為該決定的依據,因為美國在該年同樣發生債務上限危機。

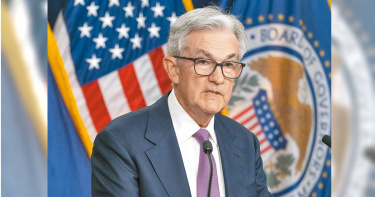

「超級央行周」來了!預期聯準會將再升息 外資持續賣超台股

「超級央行周」來了!美、歐、日央行本周都將召開決策會議,市場預期聯準會將再升息1碼(0.25個百分點),台股昨日震盪交投,終場上漲2.91點,收在1萬7033.61點,成交量4045.23億元,守住月線。不過外資繼上周五賣超289億元後,昨日再度賣超195億元,連日匯出導致新台幣貶勢加劇,終場貶值1.12角,以31.352元作收,短期內易貶難升。全球金融市場迎來「超級央行周」,聯準會預計台灣時間27日凌晨2時公布利率決策,外界普遍預期雖美國通膨放緩,但仍會升息1碼,將聯邦資金利率區間提高至5.25%~5.50%,但最受關注的是會後聲明,如果須避免通膨再度上升,聯準會主席鮑爾將在會後聲明提及,不排除年底前再次升息,牽動美元走勢。在聯準會篤定升息前夕,外資續賣台股,上周台股遭外資提款12.4億美元,成為亞股墊底市場,昨日外資再賣超195億元,其中以中信金遭外資賣超2.2萬張,為賣超榜首,為第五日連續賣超,其次分別為大亞、永豐金、光寶科、群創、台新金、東元、中鋼、兆豐金等。券商主管分析,外資持續賣超,讓昨日台股打起「萬七」保衛戰,台股昨早小幅開高後一度下跌89.55點、失守「萬七」,不過隨後有AI權值股撐場、最高上漲68.03點,午盤及尾盤雖二度遭逢摜壓,終場仍守住紅盤。相較起來,匯市震盪劇烈。新台幣在外資持續匯出的壓力下,一早便失守31.3元,最低下探至31.392元,兵臨31.4元城下,即便台股終場守住月線、也未出現大跌行情,不過新台幣仍舊無力回天,終場貶值1.12角,以31.352元作收,不排除今日再向31.5元靠攏。對於聯準會態度,星展銀行財富管理投資顧問部副總裁陳昱嘉認為,歷經利率連10升,聯準會於6月首次停下升息腳步,不過考量核心通膨居高不下,和勞動市場持續緊縮,聯準會除7月(此次)升息1碼,第4季還會再升息1次,但這都是接近尾聲,明年下半年有望降息。陳昱嘉認為,聯準會升1碼是市場共識,接下來就看通膨是否持續抑制;此外,從各項數據來看,美國經濟應可走向溫和衰退,也就是「軟著陸」。歐洲央行應會再升息1次,日本央行則還處於觀察經濟數據的階段。

華爾街大多頭罕見看「空」 預估7月仍不升息

●CFRA Research首席投資策略師Sam Stovall表示,有些人預期聯準會不只本月暫停升息,且之後將不再升息,但現在確實看起來自上次會議以來,聯邦公開市場委員會(FOMC)成員似乎變得更加鷹派,我認為這讓投資人很意外。●LPL Financial席全球策略師Quincy Krosby表示,聯準會主席鮑爾表現出色、在貨幣政策上的慎小謹微、緊抓核心並保持平衡。他承認通膨正在放緩,並強調這次沒有升息是審慎的決議。此外,鮑爾也再度重申聯準會的任務是恢復價格穩定,但其一切取決於數據。將通膨降至聯準會2%目標、同時不會大幅削弱就業市場,鮑爾這樣的立場可能會讓投資人感到放心。●Edward Jones資深投資策略師Angelo Kourkafas表示,經濟的韌性使聯準會保持高度警覺,而非過早棄械。此外,市場已意識到聯準會正逐漸接近緊縮周期尾聲。●華爾街大多頭、知名經濟學教授Jeremy Siegel罕見看「空」,他預期美股目前的反彈動能恐已是強弩之末,以及美國即將陷入溫和衰退,這將促聯準會結束升息行動以緩解就業流失,「聯準會可能不會在7月繼續收緊政策,我們將進入大選期,經濟已經承受巨大壓力,不能造成一場深度衰退」。在談到標普500指數自去年10月低點反彈漲逾20%、宣告進入新一輪技術性牛市時,Siegel警告在網路股泡沫化和房市崩盤期間,股市也都曾反彈漲逾20%,但也隨即反轉直下、將所有漲幅回吐。雖然不看好這一波牛市行情,但他認為美股也不太可能跌破去年10月創下的低點。

明年GDP保二「看這五指標」 國泰金:出口投資不確定性景氣恐緩衰退

國泰台大產學合作計畫團隊今天(28日)舉辦2022年第四季「臺灣經濟氣候暨金融情勢」展望發表會,下修今明兩年經濟成長率預估,預期2023年GDP仍可保二;台灣出口與投資面臨不確定性,明年初景氣將面臨溫和衰退之風險,明年第一季台灣經濟氣候將呈現象徵景氣衰退之「雨」,出現機率將在40%以上。國泰台大產學合作計畫包括黃裕烈、何耕宇、徐之強、徐士勛等多名來自台大、中央、政大等財金系、經濟系等教授,發表會由國泰金控投資長程淑芬主持,更新2022年及最新2023年臺灣經濟成長率預測,並分析短期經濟氣候及金融情勢與重要影響因素。徐之強教授代表團隊說明,影響2023年台灣經濟成長與金融情勢的主要因素有五點,首先是中國大幅鬆綁防疫措施,引發COVID-19變種病毒風險;其次為美歐通膨高燒不退,迫使央行持續收緊貨幣政策;以及主要央行過度緊縮,導致美歐景氣衰退幅度大於預期與全球需求疲軟加劇庫存壓力,投資需求遞延;國際地緣政治風險、俄烏戰事與美中爭端的不確定性。根據該團隊分析指出,歷經海外極具波動的一年,微幅下調2022年台灣經濟成長率預測值至3.0%(原為3.2%)。展望2023年,受累於外需疲軟與廠商去化庫存壓抑出口和投資表現,預測2023年台灣經濟成長率將為2.3% (原為2.7%),研判全年成長率有80%的機率落在1.5~3.0%之間 (原為2.0~4.0%)。由於美國通膨出現觸頂跡象、中國防疫政策有所鬆綁,令主要地區金融情勢指數小幅改善,惟仍處相對緊縮水準。隨通膨放緩、景氣下行風險增加,明年上半台灣央行或有機會停止升息,惟降息可能性仍低;明年第一季台灣金融情勢指數(FCI)將溫和偏緊,惟仍處「趨向寬鬆」,不致落入緊縮狀態。下調2023年經濟成長率預估值至2.3%,GDP成長率仍有機會保二:主要央行收緊貨幣政策將拖累全球景氣進一步放緩,電子業持續面臨庫存去化之壓力,加上需求疲軟、外需改善有限,投資將連帶下滑。本團隊因而下修2023年台灣經濟成長率預估值至2.3% (原為2.7%),研判全年成長率有80%的機率落在1.5~3.0%之間 (原為2.0~4.0%)。觀察主要分項表現,全球高利率環境可能壓抑需求進一步下滑,廠商持續調整庫存並遞延投資,出口、投資仍不樂觀,惟民間消費基期低且疫後消費需求提振,台灣經濟成長率預期仍可保二。景氣動能持續轉弱,明年第一季經濟氣候將由「陰」轉「雨」,出現機率在40%以上:主要央行加速升息抑制需求,加重廠商去化庫存壓力,且中國大幅鬆綁防疫措施,短期內將面臨確診病例暴增之挑戰,增添台灣出口與投資之不確定性,明年初景氣將面臨溫和衰退之風險。我們評估:2023年第一季台灣經濟氣候將呈現象徵景氣衰退之「雨」,出現機率將在40%以上。台灣央行1H23可能停止升息;1Q23金融情勢將溫和偏緊:隨著美國通膨出現觸頂跡象,Fed升息速度放慢,加上中國動態清零將提早退場,激勵風險偏好轉強,非美貨幣止貶回升,近期美、歐、中國及新興亞洲金融情勢指數小幅改善,但仍處相對緊縮水準。台灣央行於12月升息半碼,但未調升存準率,主要考量貨幣市場資金偏緊,擔憂過度影響經濟活動。展望未來,本團隊研判,Fed放慢升息步伐,台灣通膨應可於明年第一季底降至2%,景氣下行風險增加,上半年台灣央行或有機會停止升息。不過,考量台灣政策利率較低,且先前升息步伐溫和,除非金融面衝擊過大,否則應無降息必要。今年10-11月,得益於台幣貶值、長短利差擴大與台股反彈影響,台灣金融情勢指數(FCI)回升至「寬鬆」區間。本團隊評估,今年12月及明年1~3月,景氣溫和衰退之風險可能不利金融市場表現,預期金融情勢指數將溫和偏緊,惟仍處「趨向寬鬆」,不致落入緊縮狀態。

美國公債殖利率回落 美股道瓊大漲2.66%

由於美國公債殖利率回落,緩解部分市場的壓力,美股3日4大指數全面收漲,其中道瓊指數更是勁揚765點,漲2.66%,這也是道瓊指數自6月底以來,表現最好的一天。據《CNBC》報導,道瓊工業指數大漲765.38點或2.66%,收29490.89點。標準普指數揚升92.81點或2.59%,收3678.43點。那斯達克指數勁揚239.81點或2.27%,收10815.43點。費城半導體指數上漲86.62點或3.76%,收2393.32點。美國10年期公債收益率在9月底突破4%後轉至3.65%左右。雷蒙詹姆斯金融公司分析師麥克考特(TavisMcCourt)表示,現在的情況很簡單,因為10年期公債收益率上升,股市可能還會面臨壓力,公債下跌,股市就會上漲。美股經歷了艱難的1個月,道瓊指數和標準普500指數創下2020年3月以來的最大單月跌幅,9月底道瓊也首次跌破29000點以下。CFRA首席投資分析師斯托瓦爾(SamStovall)表示,考慮到市場的超賣程度,3日的漲勢他並不意外。花旗集團首席美國股票策略師克羅內特(ScottChronert)說,今年的標普500指數目標從4200下調至4000點,明年的目標價為3900點。羅內特認為,經濟衰退的風險已鈍化,花旗預計明年上半年出現溫和衰退的機率為60%。不過,摩根士丹利股票策略師威爾遜(MikeWilson)卻依舊就看跌,他表示,因為市場搶反彈失敗,除非聯準會對抑制通膨做出重大轉變,否則股市還是會下跌。

對美國經濟前景悲觀 富國銀行下調2022年GDP至1.5%

在美國聯準會(Fed)持續以升息對抗通膨的貨幣緊縮政策下,通膨情形遲未舒緩,富國銀行執行長Charlie Scharf表示,美國的經濟很難避免某種形式的衰退,在18日富國銀行投資研究所報告指出,在2022年底至2023年初將出現溫和衰退,下調經濟成長預期。《Reuters》報導指出,富國銀行(Wells Fargo)對於美國經濟前景看法,相較於其他華爾街金融機構更加悲觀,將2022年GDP成長目標從2.2%,下調至1.5%,並將2023年底目標成長0.4%,調整為下跌0.5%。而高盛(Goldman Sachs)認為在2023年美國經濟衰退的機率為15%,未來2年衰退機率為35%;美國銀行(BofA)認為,現階段衰退機率較低,但在2023年風險將提高;大摩(Morgan Stanley)報告指出,在未來12個月經濟衰退的可能性有25%。除了下調GDP外,富國將把標普500年底目標4,500-4,700點下修到4,200-4,400點,失業率部份則從原先的3.4%上調到3.8%,到了2023年失業率則升到4.4%,各界關注的消費者物價指數(CPI),富國認為到年底還會維持在7.7%。