現金儲備

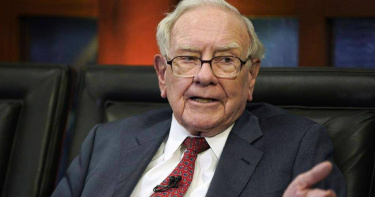

」 巴菲特 股神

股神巴菲特蘋果持股大瘦身49.4% 狂清倉的還有「這支」38億美元入袋

「股神」巴菲特旗下投資公司波克夏海瑟威3日公佈今年第2季財報,營業利潤年增15%達到116億美元,繼第一季大砍13%持有的蘋果股份後,第二季再加碼拋售手中49.4%、價值約755億美元的蘋果股權;且7月中旬以來,巴菲特還開始縮減其第二大持倉的美國銀行,套現約38億美元。有分析指出,巴菲特選擇持有巨額現金,可能表明對美國整體經濟的擔憂。波克夏於2016年開始,大幅增持蘋果股份,使其成爲波克夏持倉最大的公司,並稱這家科技巨頭是僅次於他的保險公司的第二大業務。不過在今年首季,波克夏卻將蘋果股權削減了13%,並在5月份的伯克希爾年會上暗示,這是出於稅收原因。根據8月3日晚間披露的財報,波克夏第二季度營收爲936.53億美元,市場預期910.9億美元;淨利潤爲303.48億美元,此前市場預計爲177.86億美元,大超預期。第二季度末,波克夏現金儲備爲2769億美元,再創新高,其中部分原因來自波克夏在第二季度出售了價值755億美元的股票,巴菲特正在加快減持的步伐。目前不知道巴菲特究竟是看衰蘋果前景或只是單純調整投資組合比例。不過市場人士認為,波克夏巨額拋售可能不僅僅是一種節稅,持有的巨額現金,可能表明巴菲特對美國整體經濟的擔憂。根據財報,第一季度末,波克夏持有7.89億股蘋果股份,但截至第二季度末,持有的蘋果持股數量約爲4億股,也就是說,波克夏在二季度大幅出售了3.89億股蘋果股份。目前,波克夏持有蘋果約2.6%的股份,按照上週五收盤價219.86美元計算,價值約880億美元。截至6月30日,波克夏股權投資的總價值中,72%集中於美國運通、蘋果公司、美國銀行、雪佛龍和可口可樂,持股市值分別爲351億美元、842億美元、411億美元、186億美元、255億美元。在過去兩個季度的出售後,蘋果仍然是波克夏最大的持倉。8月1日,蘋果也披露了2024財年第三財季(自然年第二季度)業績。數據顯示,蘋果在第三財季實現了858億美元的營收,同比增長5%,這一數字高於分析師預期的845億美元。然而,在大中華區的表現卻令市場失望,營收同比下降6.5%至147億美元,低於市場預期的153億美元。雖蘋果將下滑歸因於美元走強,但即便排除匯率影響,其在中國市場銷售額的下降也超過了分析師的預期。該數據引發人們擔憂蘋果在其最重要的海外市場之一正在失勢。值得關注的是,除了蘋果之外,波克夏還在「清倉式」的拋售其第二大持倉美國銀行,該公司已經連續第12個交易日拋售美國銀行的股票,累計減持9000萬股,套現約38億美元,目前仍然持有9.42億股股票,還是美國銀行的最大股東。第二季末,波克夏的現金儲備爲2769億美元,再創新高,主要是淨出售了755億美元的股票,這也是波克夏連續第七個季度賣出的股票多於買入的股票。

巴菲特Q1減持蘋果13%「因稅務問題」 波克夏現金水位近2千億美元創新高

據悉,在上週六(4日)舉行的波克夏海瑟威公司(Berkshire Hathaway)股東年會上,巴菲特(Warren Buffett)對蘋果公司大加讚賞,在此之前,他曾透露將減持蘋果股份。此外,受惠於利率的提高,獲得了19億美元的利息收入,波克夏囤積的現金儲備已攀升至創紀錄的1890億美元。波克夏發布報告稱,繼上一季出售蘋果1千萬股開始,截至季度末,其持有的蘋果股份為1354億美元(約7.9億股),低於去年年底的1743億美元。儘管波克夏在前一季已出售部分蘋果股票,但這一舉動仍迅速成為會議的最大話題之一。相較以往公布數據,波克夏對蘋果持股比例下降13%之多,也就是脫售1.16億股,不過即便連兩季出售,蘋果仍是波克夏最大持股部位。蘋果今年以來一直面臨著一系列不利因素,如20億美元的反壟斷罰款、中國市場銷售下滑以及長達十年之久的汽車項目被取消等。該公司股價今年下跌約5%。巴菲特表示,儘管公司已出售股票,但蘋果比美國運通和可口可樂公司還要好。他說,除非發生重大變化,否則蘋果仍將是最大的投資對象,並暗示稅務問題是出售的動機,並補充說明,iPhone可能是有史以來最偉大的產品之一。此次出售也增加了波克夏的現金儲備,截至3月底,該公司現金儲備已攀升至創紀錄的1890億美元。考慮到當前市場環境下,降息前景不明朗、通膨居高不下、地緣政治風險叢生,巴菲特表示,他並不介意累積現金,並稱到本季末現金可能達到2000億美元。波克夏的現金儲備在缺乏大宗交易的情況下不斷增加。巴菲特週六表示,他最近一直未能找到能「推動」公司發展的收購案。投資人認為這也顯示了他對股市的看法,斯米德(Smead)資本管理公司投資長斯米德(Bill Smead)表示,「巴菲特正在囤積現金,且不太可能動用這些資金,除非他有機會買下整個公司,或市場出現30%或以上的大拋售。」

波克夏年度股東大會 股神巴菲特:AI像核武器、公司焦點仍是美國

即將年滿94歲的股神巴菲特週六(4日),領導了五小時的波克夏海瑟威年度股東大會問答環節。他於會中承認能力和精力有限,把完全不了解的AI形容像是核武器;確認下任CEO完全接管投資決策;公司焦點仍是美國;正考察投資加拿大,第二季現金升至2000億美元。巴菲特在問答環節時打趣稱,由於他的閱讀速度、體力和運營效率都在下降,比30年前低了很多,可能不會再簽署任何四年期的就業協議。他表示,「如果子公司管理層有更好的人去彙報工作,為什麼要來找我?」被假冒形象等不好的經歷也令巴菲特緊張,他將AI類比於核武器的發明。他表示,對世界如何處理AI沒有任何建議,作為一個對此一無所知的人,他確實認為AI有巨大的潛在好處和巨大的潛在危害,只是不知道結果如何。巴菲特也補充道,確認蘋果仍將是波克夏的最大股票倉位,除非發生真正改變資本配置的戲劇性事件,否則公司將把蘋果作為最大的投資。他還暗示,拋售蘋果源於希望避免未來高的多的稅率,並稱財政赤字將是問題所在,美國政府可能加稅應對。本次股東大會也首度確認下任CEO阿貝爾(Greg Abel)將完全接管投資決策。巴菲特表示,波克夏的資本配置應完全由他來負責。他不希望有200個人每人管理10億美元。阿貝爾也稱,在經歷任何轉型時,波克夏今天所遵循的資本配置原則將繼續存在。巴菲特重申波克夏的投資焦點仍是美國,他說明自己了解美國的規則、弱點、優勢等等,不太了解其他文化。如果波克夏堅持美國本土導向的立場,就不太可能犯重大錯誤。巴菲特也補充道,對於投資日本的回報非常滿意,至於投資印度交給下一任管理層,現在正考察投資加拿大。他不急於為了做交易而交易,「我們只按照自己喜歡的方向揮杆」,預測第二季末現金儲備將升至2000億美元。

「股神」巴菲特錢多到滿出來!其公司擁1890億美元現金創新高

「股神」巴菲特掌舵的波克夏海瑟威投資公司,4日公布第一季業績,受惠於旗下房地產及災害保險業務強勁,加上投資收益大增,稅後營業利益激增39%,現金水位攀抵近1,900億美元再創新高。全球投資界年度盛事─波克夏股東大會,周六於巴菲特家鄉奧馬哈登場,以發表今年首季財報揭開序幕。Q1淨利年跌64%至127億美元、相當於波克夏A股每股8,825美元,不及去年同期的355億美元、相當於A股每股24,377美元。但巴菲特偏好的衡量公司績效數據─排除部分投資利得的營業利益,自去年同期的81億美元,勁增39%達112億美元。波克夏Q1的現金水位,由去年Q4的1,676億美元升至1,890億美元再攀新高。投資人多關注龐大的現金儲備巴菲特如何利用,波克夏用於收購新公司或大舉回購自家股票,就是不派發股息。波克夏Q1回購股票26億美元,比去年Q4的22億美元略多。值得注意的是,波克夏截至Q1的蘋果持股規模,自去年年底的1,743億美元,減持22%來到1,354億美元。3日波克夏A股收跌0.56%,報60.3萬美元,今年來漲11%;B股收漲0.07%,報400.87美元,今年來漲12%,領先標普500指數的7.5%漲幅。波克夏市值達8,650億美元,位列美股市值第七大企業,排在前頭的全是科技股。4日揭幕的波克夏股東大會,係巴菲特自1965年掌舵以來的第60屆,也是首次在長年戰友蒙格缺席下舉行,蒙格去年11月以99歲高齡辭世。負責波克夏非保險業務、2021年被巴菲特欽點為接班人的副董事長阿貝爾(Greg Abel),陪同巴菲特面對股東5小時的提問,主管保險業務的副董賈恩(Ajit Jain)也一同出席。投資人想知道波克夏如何迎接挑戰,包括怎麼在不過度花錢收購下維持擴張、是否會派發股利、創高的現金儲備如何布局。

巴菲特15個月狂囤近600億美元現金 知名經濟學家:他看空美股和美國經濟

諾貝爾經濟學獎得主、知名經濟學家漢克(Steve Hanke)近期表示,巴菲特近期的巨額現金存儲表明,他預計股市將暴跌,經濟將陷入困境。波克夏海瑟威公司(Berkshire Hathaway)的年報顯示,截至去年12月低,該公司的現金、短期國庫券和其他流動性儲備增加至創紀錄的1680億美元,在過去15個月內增加了近600億美元。漢克曾擔任美國前總統里根的顧問,並在1995年擔任多倫多信託阿根廷公司(Toronto Trust Argentina)總裁,當時該公司是全球表現最好的共同基金。漢克表示,巴菲特和他的團隊顯然一直在努力尋找有吸引力的收購對象,並希望在股市估值暴跌時有足夠的火藥來部署。他指出,「現在其巨額現金儲備告訴我們一件大事:巴菲特認爲沒有太多值得購買的東西,在這種情況下,現金為王。」漢克和交易員對巴菲特擴大現金儲備的舉動表示贊同,他曾表示,把錢存起來是巴菲特的「經典策略」,因這位選股者喜歡混水摸魚,他指的是巴菲特喜歡在混亂環境中獲取利益。並說明自2022年3月以來美國貨幣供應量已萎縮4.5%,且過去四個持續收縮時期的每一次都伴隨著經濟衰退。他表示,自由現金流將伴隨經濟衰退逐漸減少,市盈率暴跌、原本昂貴的股票將變得便宜。」事實上,當金融危機期間信貸枯竭時,波克夏就趁亂發財過。當時,巴菲特與高盛、奇異公司(GE)、陶氏化學(Dow Chemical Company)、哈雷戴維森(Harley-Davidson)以及其他境況不佳的公司達成了利潤豐厚的交易。漢克稱,股市上的魯莽投機和賭博正在興起。越來越多的年輕人將股市視為「輕鬆賺錢」的途徑,而不是擁有企業的一部分並要求分享未來現金流的途徑。他補充道,「對他們來說,最重要的是最新的應用程時和最新的時尚。簡而言之,他們從金融評論家或社群媒體上得到的最新信息是股票飛漲。」

股神巴菲特Q3狂售持股 現金儲量達1570億美元創新高

由於認爲投資機會缺乏吸引力,巴菲特旗下波克夏·海瑟威(Berkshire Hathaway)昨日發佈業績,顯示該公司在第三季拋售了價值超過50億美元的股票,這令該公司的現金、現金等價物和短期美國證券總計達到了1572.4億美元(約新台幣5兆),創下歷史新高。據外媒報導,儘管波克夏近年來加大了收購力度,但該公司仍然難以找到許多具有吸引力的大手交易,這使得該公司的現金儲備超出了可以迅速部署的範圍。業績也披露,伯克希爾保險投資的利息收入在3個月內增加到17億美元,使得過去一年的總利息達到了51億美元。這超過了伯克希爾在過去三年內現金儲備上獲得的總利息。分析師認爲,在利率具有吸引力的情況下,巴菲特持有現金的決定並不奇怪。金融服務公司Edward Jones分析師Jim Shanahan表示,「這裡的利率是有吸引力的,似乎創造了一個障礙,或不鼓勵把現金投放到投資中,如果你能以4%的風險免費賺錢的話。我想現金餘額可能會繼續上升。」此外,波克夏在第三季回購了價值11億美元的公司股票,雖然較上一季的14億美元有所下降,但文件顯示,股票回購在8月和9月加速,這表明巴菲特認為公司股票被低估了。今年前9個月,波克夏共回購約70億美元股票。值得注意的是,高利率環境雖然令波克夏保險投資等儲蓄收益水漲船高,但股票和固定資產投資遭受減值損失。雖然投資者要再等待兩周才能看到巴菲特如何調整波克夏的投資組合。但業績報告已顯示,該公司在美國石油業巨擘雪佛龍(Chevron)上月以全部股票交易的方式斥資530億美元收購了赫斯(Hess)之前,出售了超過1200萬股雪佛龍股份。此外,包括投資和衍生品損失在內,波克夏第三季虧損近128億美元,高於去年同期的28億美元,主要是由於其股票投資組合的損失。不過巴菲特一直將淨收益數字視為「無意義」。他表示,這些數字可能極易「誤導那些對會計規則所知甚少,或毫無了解的投資者」。

《富爸爸窮爸爸》作者:巴菲特及伯里正等股市暴跌時「撿便宜」

近日,投資理財暢銷書《富爸爸窮爸爸》的作者清崎(Robert Kiyosaki)表示,「股神」巴菲特(Warren Buffett)和電影「大賣空」主角原型伯里(Michael Burry)已經為潛在的股市暴跌做好了準備,他表示這些人會在股市崩盤之後返回,現在場外有很多觀望的資金。今年3月,清崎在瑞士信貸爆雷的兩天前,預言這家銀行有可能破產,讓華爾街對他的預言能力再次刮目相看。而更早之前,2008年雷曼兄弟破產導致國際金融危機一事,也被他說中。清崎日前受訪時說道,巴菲特正持有1470億美元,這筆資金大部分是短期國債;而伯里正在做空市場。巴菲特執掌的波克夏公司在本月月初的第二季業績報告中就曾提到,公司第二季淨賣出了近80億美元的股票,並放慢了回購速度。另外,公司6月末的現金儲備增至1473.77億美元,遠超3月末的1306億美元。如果未來股市真的大幅回落,巴菲特屆時便可以逢低買入,收購一些具有價值的股票或公司。正如他當時在大衰退期間的行動那樣,與高盛集團、通用電氣等許多公司達成了交易。與此同時,美國電影《大賣空》原型、美國對沖基金經理伯里則用了更直接的方法,即是做空美股大盤。根據本周公布的數據,伯里旗下Scion Asset Management新購買了超過16億美元的看跌期權。在新建的持倉中,SPDR標普500指數ETF(SPY)看跌期權(PUT)的名義價值達到了8.86億美元,而Invesco那斯達克100指數ETF(QQQ)看跌期權也高達7.39億美元。如果標普500指數或那斯達克100指數出現下跌,伯里將能從中獲利。清崎認為巴菲特和伯里的行動都能反映,他們預計股市即將陷入困境。而美股近期也確實在持續回落。截至周五(18日)收盤,標普500指數本周累跌2.11%,連續第三周走弱,也是今年3月以來首次。另一位知名華爾街大空頭、投研機構Rosenberg Research創始人羅森伯格(David Rosenberg)也警告,隨著投資者逐步意識到如今市場風險在不斷增加,去年美國股市的暴跌場景可能會重現。

美債上限解決市場安全了? 分析師:恐造成銀行流動性危機

一旦美國財政部在債務上限達成後重建其現金帳戶餘額,將從市場抽走最多達1.2兆美元的流動性,或進一步增加銀行倒閉的風險。隨著債務上限談判上周末陷入僵局,市場等待拜登從G7高峰會返回美國後的後續談判。美國國會眾議長、共和黨議員麥卡錫昨(21日)表示,在與美國總統拜登通話後,雙方同意在當地時間22日下午會面,討論美國債務上限問題,工作人員級別的關於債務上限問題的磋商也已於昨日晚些時候進行。麥卡錫還表示他與拜登進行了通話,並稱這通電話是有成效的。然而,市場分析認爲,一旦債務上限危機得到解決,美國財政部將重返舉債過兆美元,以補足其現金存儲(TGA)帳戶。那麼市場的流動性可能會被財政部後續發行的國債抽乾,銀行系統將再次面臨巨大的風險。此外,美國財政部長葉倫先前曾多次警告稱,6月1日是提高美國債務上限的最後期限。耶倫表示,儘管新一波稅收有望很快到位,或許會給華盛頓更多的時間進行談判,但到6月15日還能支付所有帳單的可能性相當低。摩根士丹利首席全球經濟學家Seth Carpenter指出,在2011年和2013年兩次債務危機中,國會在最後一刻才終於提高了債務上限。每一次,在提高債務限額後,財政部都會通過重新發行大量的國債,從市場上吸納大量現金,以補充TGA。而本次債務上限危機和過往相比,還多個關鍵區別,即聯準會逆回購工具(RRP)。RRP在2013年啓用,用於吸收市場上過剩的現金。這一工具從貨幣市場基金和其他機構吸收資金,並在第二天返還資金。RRP的年化利率高達4.8%,遠高於大多數銀行提供的利率。目前聯準會RRP帳戶裡大約有2.2兆美元。由於RRP的存在,部分原本流向銀行系統的資金被抽走,減少了銀行系統的存儲。此外,自從加息週期啓動以來,美債持續走熊和銀行存款的利差也進一步擴大,推動存戶將資金投入貨幣市場基金以及RRP。在債務上限的約束下,美國財政部無法繼續舉債,TGA餘額正在被快速耗盡。此前,財政部TGA上一般會至少保持5000億美元左右的現金儲備。等到債務上限危機解決之後,財政部將通過舉債補充TGA帳戶。

銀行陷危機科技股重獲投資者青睞 非銀ETF基金單一周上漲逾6%

在過去的一周內,美股各類非銀ETF基金表現亮眼,科技精選類股SPDR指數股票型基金(ETF)上漲6.3%。其中,大型科技股才是重頭戲,谷歌和Meta Platforms過去一周各上漲12.8%、10%。科技巨頭亞馬遜上漲10.1%,特斯拉上漲7.5%。其次則是通訊行業基金(XLC)、公用事業基金(XLU),漲幅分別為6.1%、4.1%。大型科技股的強勁表現與投資者預期變化息息相關。在銀行業危機爆發後,投資者熱衷於尋找有穩定業績表現的公司。與初創企業不同,像蘋果、谷歌和微軟這類大型科技公司擁有鉅額現金儲備,使它們不易受到資產負債表下滑影響。前兩者還支付股息,這在科技界曾經是個大忌,但現在卻是吸引防禦性投資者的一部分。除此以外,大型科技公司的主營業務幾乎不會受到銀行問題的威脅。投資研究公司晨星(Morningstar)分析師Ali Mogharabi認為,美股銀行業危機不會對其覆蓋的線上媒體或廣告公司產生任何實質性影響。矽谷銀行破產還有望穩固科技巨頭現有的行業地位。瑞穗銀行(Mizuho)分析師John Baumgartner表示,相當多的初創公司與矽谷銀行密切相關,除了破產短期干擾外,美國銀行業後續可能強調貸款公司需要有「更強的自由現金或盈利能力」。貸款標準有望進一步提升,將進一步限制小公司獲得融資並進入行業的便利性。

通貨膨脹導致成本飆升 專家警告:英國超過1萬間酒吧恐面臨倒閉

英國一名專家警告,由於通貨膨脹風暴,導致能源成本飆升和租金上漲,未來英國會有超過一萬間酒吧、餐廳可能面臨倒閉。根據《每日郵報》報導,英國酒店業首席執行官凱特(Kate Nicholls)表示,酒店業正面臨著與大流行期間一樣,甚至更大的危機,「我們已經看到許多獨立運營商交出經營權,然後走了。」她估計,英國酒店業會員中的2萬家企業仍處於收支平衡以下,3萬家沒有現金儲備。 由於疫情大流行和俄烏戰爭導致供應鏈中斷,以及員工短缺導致工資上漲,餐飲業的通貨膨脹率達到13%至17%。英國啤酒暨酒館協會(British Beer and Pub Association)首席執行官艾瑪(Emma McClarkin)直言,「成本膨脹意味著我們必須提高20%的交易量才能保持平衡。」此外,在家工作的趨勢已經席捲了市中心的各個公共場所。Wetherspoons 老闆蒂姆(Tim Martin)呼籲政府,重新考慮增值稅,「酒吧和餐館在食品銷售方面支付20%的增值稅,而超市不支付任何費用,使他們能夠補貼所售啤酒的價格,除非稅收平等,否則酒店業將失敗。」

恒大2.45兆債務危機怎拆彈? 賴正鎰點出「萬達模式」+「國進民退」

大陸地產龍頭恒大(3333-HK)集團債務危機引爆美、日、港、台等地股市震盪,對產業衝擊的層面是否會持續加深加大,熟悉大陸行業發展的全國商業總會主席賴正鎰點出三個方向,認為「國進民退」,恒大風暴很快就會止血。賴正鎰分析恒大債務風暴,點出三個發展方向,此事件確實有影響的效應,但是很快就會解決。第一,恒大可能依據過去萬達集團的方式收場,包括藉由同業的協助、對不良事業體切割,以降低負債規模。第二,直接與銀行進行協商展延負債還款,共同解決問題。賴正鎰認為,房地產業最大的好處,也與其他行業不同的就是資產是實在擔保,每一個 案子都會有擔保,即使最差的狀況,銀行還是能拿到擔保。第三,透過政府出面協助,從管理、金融等面向著手解決,以「國進民退」方式,國家入股成為主要經營者。至於台商部分,由於台商沒有營造牌,也不會有與恒大接觸的機會。商總主席賴正鎰點出三點解決方法,認為恒大負債危機國家介入解決機會大。(攝影/胡華勝)根據公開資料,恒大集團的總負債最高曾來到人民幣1.95兆(約新台幣8.38兆元),剔除預收款後,負債仍超過人民幣1兆元(約新台幣4.3兆元)。今年7月22日最新的有息負債仍高達人民幣5,700億元(約新台幣2.45兆元)。業內人士分析,萬達集團當時雖負債人民幣4,000億元(約新台幣1.72兆元),手裏的現金儲備非常充裕,即使也只有人民幣數百億元,但這對解決當下的債務仍有相當大的幫助。至於國內金融業在此事件的曝險狀況,金管會銀行局表示,合計金額約22億元,在可控範圍內。其中,國內僅2家銀行對恒大提供授信業務,整體金額在5億元以內,且都依規定提存足夠的備抵呆帳。境內外基金曝險金額加起來為17.13億元。

手握千億現金 大立光豪砸122.7億元 天價犒賞股東

大立光(3008)大手筆犒賞股東,豪砸122.7億元,發出台股史上最高現金股利91.5元,以去年EPS182.9元換算,派發率達50.03%,以22日收盤價3510元計算,現金殖利率為2.61%。針對股利派發率高於過往,大立光指出,現金派發率是經董事會考量資金量後,覺得尚足以維持公司營運後所做出的決定。大立光握千億現金 擬配息每股91.5元創紀錄大立光2020年每股盈餘182.9元,由於現金水位超過千億元,今年擬大方發放每股91.5元股息,為歷年新高,配息率睽違11年再度超過5成,配發總額則創下新紀錄,現金殖利率約2.6%。大立光今天公告去年經董事會通過財報,稅後盈餘為新台幣245.34億元,每股盈餘182.9元,為歷年第3高。董事會決議每股配發91.5元,總發放金額約為122.73 億元,為歷年來最高金額,以今天股價3510元計算,現金殖利率約2.6%。相較近10年配息率僅維持在35%至40%左右的水準,大立光今年轉為大方配息,配息率超過5成。大立光表示,主要考量截至去年12月底現金水位超過千億元,足夠因應資本支出需求,現金儲備量足夠,因此拉高配息率。大立光今天股價收在3510元,上漲3.08%,外資從2 月以來持續站在買方,已經連續買超9天,持股比例拉高至43.35%。

撐不住?星巴克3月現金儲備逾8百億 致信房東要求減租挨轟「無恥」

新冠肺炎全球延燒,在經濟面甚至是不少企業也受到影響,以美國來說,受到疫情重創,經濟活動也受到牽連,就連美國咖啡巨頭星巴克(Starbucks)也開始要求租金減免,但有多位房東認為,星巴克是市值約900億美元的上市企業、3月底的現金儲備達到27.5億美元(約新台幣833億元),現在居然要求減租,令人感到很「無恥」。美國有多位房東指出,星巴克是市值約900億美元的上市公司,在疫情下居然要求減租令人驚訝又「無恥」。(圖/The Daily Chronicle)根據《 The Daily Chronicle》 和 《Yahoo Finance》 報導,星巴克營運長布魯爾(RozBrewer)5月初發布聲明,表示受新冠肺炎影響,星巴克也受到大蕭條以來最嚴重的衰退,在這樣的情況下,星巴克必須和房東重新協商租約,預計從6月1日起至少連續12個月,星巴克會要求房東要給予租賃優惠,支持星巴克修改運營模式,星巴克同時會要求調整租賃條款和基本租金結構。針對星巴克要求減租,其中一名在加州的房東里昂布魯克斯(Leon Brooks)感到「非常失望、厭惡和憤怒」!他還痛批星巴克「太無恥了」,這位房東表示,星巴克已經向他租地超過1年,但租約還有19年,如果星巴克想違約,就來走「法律程序」。另外,還有佛羅里達州的房東喬治賓恩 (George Bean)也表示,星巴克是一家市值約900億美元的上市公司,5月7日時,還發行了30億美元的債務,3月底持有27.5億美元的現金儲備,他對於星巴克要求租金減免的作法也感到匪夷所思。星巴克要求減租,美房東怒批「無恥!」。(圖/ The Seattle Times)面對美國各州都有星巴克的房東表示「意見」,星巴克暫時未出面做回應,根據美國證券交易委員會(SEC)的最新文件指出,星巴克預計未來12個月內,為旗下的零售店、咖啡豆烘培店、倉庫和辦公室支付12.5億美元租金。目前星巴克在全美的門市中已有85%開業,預計到5月底將增長至90%。