第二季財報

」 台積電 台股 美股 財報 營收

停牌近4個月!「芝麻街美語母公司」完成董事變更登記 新華泰富重返市場有望

芝麻街美語之母公司新華泰富,先前爆發經營權爭議之後,後因連續兩季財報未能如期完成公告,遭櫃買中心自5月20日起暫停交易;金管會先前示警,若未補正,最快將於2025年1月2日終止上櫃。而目前新華泰富最新說明表示,經濟部商業發展署(商發署)已於9月11日核准董事變更登記,停牌主因有機會排除,復牌時程出現轉機。綜合媒體報導,新華泰富於6月進行全面改選第14屆董事會,目前已獲同意完成變更登記,名單包括新城市投資公司、宇思投資公司,以及獨立董事曾芷陵、崔家興、王偉坤;董事長由新城市投資公司出任,代表人為陳品文。公司表示,待以同一簽章權責依規向金管會證期局與櫃買中心遞送相關文件後,將爭取恢復正常交易。報導中提到,6月3日臨時股東會,新城市投資公司、宇思投資公司、曾芷陵、崔家興、王偉坤獲86%股權支持;會後董事互推新城市投資公司為法人董事長,由陳品文代表。董事會後於6月6日向商發署申辦變更登記,但市場派另行送件致審查停滯。其後,智慧財產及商業法院接連裁定駁回市場派的假處分聲請,包括要求禁止新任董事會就任、阻擋經濟部辦理登記,以及主張由1%股東提名行使董事職務等主張;小股東團體提到,市場派在選舉失利後,曾被質疑涉嫌盜刻公司印鑑,不具備申辦資格,「雙胞董事會」說法不成立。商發署後於11日完成核准,並上架「經濟部商工登記公示資料查詢」系統,確立第14屆董事會變更生效。公司說明,完成登記後,財報簽章之董事長身分已與經濟部登記一致,去除第二季無法公告的形式障礙;只要依規補提第一季、第二季財報,停牌理由可望解除。金管會證期局先前說明,第一季財報因董事改選未及完成登記前申報、第二季財報因簽章人與登記資料不一致,櫃買中心遂自5月20日公告停止買賣;若持續未補交,最早恐於2025年1月2日下櫃。

尹衍樑發聲「堅定支持」Gogoro!大股東承諾增資25億 姜家煒任CEO

Gogoro董事會今(16日)宣布,鑒於經營團隊今年在改善財務結構和組織運作上繳出亮眼成績,大股東承諾新一輪投資,將於 2026 年完成增資 25 億元新台幣。同時,代理執行長姜家煒真除為 Gogoro 執行長。隨著策略聚焦展現成效,Gogoro 近期發布2025年第二季財報,營運現金流已從2024年上半年的480萬美元,提升至2025年上半年的1,520 萬美元;營運費用更較2024年同期節省約 1,100 萬美元。透過打造健全的財務基礎與紮實的管理循環,公司將於2026年達成能源事業損益平衡,2027 年能源事業產生自由現金流,以及2028年車輛事業損益兩平。此外,Gogoro已於今年發表三款新車,全力衝刺電車市場。包括三月與星宇航空合作推出Gogoro Pulse特仕款,以強勢聯名產品掀起話題;六月Gogoro EZZY 上市,採綠牌動力主打短程代步,連續三個月穩坐電車銷售冠軍;Gogoro EZZY 500更甫於九月登場,以入門白牌定位瞄準每日通勤族,配備超越同級。Gogoro 董事會更確認大股東承諾增資25億元新台幣,將於2026年以私募完成投資。潤泰集團總裁尹衍樑博士表示,我始終相信並堅定支持Gogoro打造永續城市的願景,過去一年,很高興看到Gogoro團隊展現出一致的信念與極高的行動力,在營運成績上取得了重大進展。我對於Gogoro的未來發展充滿信心,期待為消費者帶來更優質的產品和服務,為台灣淨零轉型做出貢獻。Gogoro董事尹崇堯表示,推動台灣淨零轉型、擴大電動機車普及,是Gogoro 的長期目標。董事會肯定團隊的策略佈局、發展方向與專業能力,全力支持團隊邁向下一階段的成長,相信姜家煒執行長可以帶領Gogoro朝向目標加速前進,持續帶動產業升級,落實交通與能源的永續發展。Gogoro董事長曾達夢表示,Gogoro 運用獨特的商業模式與創新優勢,攜手各界夥伴建立起整合軟硬體實力的電動機車價值鏈,並擁有營運全世界最大的能源網路、服務 65 萬車主的成功經驗,已經創造出全球競爭力。董事會將持續支持團隊拓展生態系,以台灣市場為核心,並對外輸出電池交換系統,前進電動運具潛力巨大的東南亞市場。Gogoro執行長姜家煒表示,Gogoro將持續專注於提供優質的客戶體驗與穩定可預期的財務表現,新一輪增資將挹注全新世代車輛與電池投入市場,積極發展電池梯次應用與儲能解決方案,以及落實在越南市場的佈局,確保我們始終引領市場,提供讓客戶滿意的產品與服務。Gogoro此次增資將用於打造全新世代車款與電池,圖為Gogoro新任執行長姜家煒。(圖/Gogoro提供)

台化認購這家「3M供應商」逾9%股權 2日早盤股價洗三溫暖

塑化大廠台化(1326)昨(1)日公告,將斥資6125萬元,以每股24.5元價格認購興櫃機光科技(6729)私募普通股250萬股,持股比例達9.0379%。台化今(2)日開高走低,股價最高來到31.35元,約9點30分左右,台塑四寶股價齊挫,截至收稿下跌3.13%,暫報29.3元。台塑集團今年六月股東會表示將朝向高值化轉型,瞄準半導體化工、電子業等應用。台化指出,透過私募方式籌資,不僅能靈活運用資金,也有助於引進策略夥伴。台化表示, 機光科技研發生產很多特化品,屬於技術研發導向型。這次私募想藉著機光技術研發能力,結合台化生產管理能力,共同開發特用化學品市場,例如PI(聚醯亞胺)應用於手機散熱膜、電路軟板薄膜等。據公開資料顯示,機光科技專注於有機光電材料及精細化學品開發,產品涵蓋有機發光材料、有機太陽能電池、鈣鈦礦感光材料等,並供應3M、Merck、Dow等世界級材料商。另外,台塑四寶第二季財報史上最慘,股價也跟著重挫。根據FactSet最新調查,共8位分析師,對台化提出目標價估值:中位數由29.9元下修至28.5元,調降幅度4.68%。其中最高估值36元,最低估值18元。

李四川曝輝達總部搶「明年5月開工」 Q2財報前利多一次看

輝達(Nvidia)將於今(27)日美股盤後公布會計年度第二季財報。輝達本月因投資人熱情降溫而有所回落,不過今年仍上漲約31%,市場聚焦輝達的財報,華爾街分析師紛紛上調其目標價,緊盯4兆美元市值是否站得住腳。輝達昨(26)日宣布,多家全球業界領導企業已採用NVIDIA RTX PRO伺服器,包括迪士尼、鴻海科技集團(2317)、日立製作所、現代汽車集團、禮來公司、SAP及台積電(2330)等,以加速AI、設計與模擬應用。輝達執行長黃仁勳表示,AI時代已經來臨,企業無法再單依靠傳統伺服器,而是必須為AI重新設計架構。台積電董事長魏哲家也表示,該公司採用最新的RTX PRO伺服器提升效率與創新,最佳化晶圓廠營運。台北市副長李四川今(27)早接受「千秋萬事」廣播節目專訪時透露,北市府每周跟輝達視訊,新壽跟輝達有簽MOU,大概9月底前就會決定後續處理;也表示輝達黃仁勳執行長有希望明年5月開工,會朝這目標努力。輝達股價今年以來上漲約31%,26日收盤上漲逾1%,收至181.77美元。近一週以來,華爾街至少 9 位分析師同步調高12個月目標價,平均目標價來到約194美元。根據外媒報導,美銀 (BofA) 預測輝達財報將「優於預期並上修展望」,預估第二季銷售額470億美元,高於市場共識的458億美元。目標價維持在220美元。摩根士丹利(Morgan Stanley)表示,輝達在第二季的成長動能不僅來自需求的持續強勁,也受惠於供應瓶頸逐步改善。小幅上調其目標價至206美元。

鴻海Q2每股賺3.19元創新高!AI伺服器營收破兆元狂熱到2026年

鴻海(2317)在14日舉行線上法說會,也公布2025年第二季財報,合併營收1.79兆元,季增9%、年增 16%,每股稅後純益3.19元創同期新高。鴻海目前採取輪值執行長(CEO)制,每年3月和11月法說會由董事長劉揚偉主持,5月、8月法說會由輪值執行長主持。14日股價收在199.5元、漲0.5%。鴻海輪值執行長楊秋瑾表示,今年第3季AI伺服器營收將大幅成長,年增超過170%,第3季機櫃營收更可望年增300%,預計今年AI伺服器營收可超過1兆元,大客戶相關的資本支出會一路延續到2026年、甚至更遠。這些訊號都在印證:AI不是一時的熱潮,而是一場真正的產業革命,是一個結構性、長期性的成長趨勢。至於四個主要產品展望,楊秋瑾表示,雲端網路產品是目前主要的高成長動能,AI伺服器的能見度也非常好,但消費型智慧產品和電子元件,以及其他產品受到匯率波動影響,全年展望會微幅下調,電腦終端產品則會略微上調,主要是反映第三季度需求略優於預期。楊秋瑾表示,對於維持全年「顯著成長」的展望不變,但由於匯率變動,影響到轉換成臺幣後的營收金額,同時還有關稅、地緣政治以及全球貨幣政策的變化,可能會對整個經濟形勢帶來不確定性的因素,所以今年要持比較審慎的態度。在電動車方面,鴻海第4季將完成Model B上市準備,Model C進入北美認證階段,與日本三菱汽車簽署正式合約,2026年下半年投入澳洲與紐西蘭市場。電池方面,位在高雄和發的電池廠已經量產,滿足客戶需求;高雄橋頭電動巴士廠預定今年底啟動生產。在功率半導體布局上,楊秋瑾表示,碳化矽(SiC)晶圓第2季出貨歐洲車用客戶,與歐洲廠共同開發次世代SiC模組,SiC模組廠通過車規認證,預期第4季量產。

神山攻頂後高檔震盪! 台股14日早盤跌逾百點

今年美股第二季財報季表現亮眼,加上市場預測美國聯準會9月起會連續降息,讓美股主要指數持續攀升,然而台股前一日創高後,14日反而以下跌111.52點、24258.5點開出,10點左右一路滑到約24200點之下,跌逾160點。台股13日在權王台積電(2330)登上1200元新天價、股王信驊(5274)重返5000元的推波助瀾下,指數最高來到24406點,距離歷史高點只差10點後,遇到獲利了結賣壓,漲幅收斂,終場上漲211.66點或0.88%,收在24370.02點,成交量放大到5582.24億元,也創下超過4個月以來新高量。不過14日早盤各類股漲跌互見,仍是以近日較強的玻璃陶瓷、電器電纜股氣勢最猛、漲逾3%,金融保險、塑膠、紡織、化工、鋼鐵等傳產漲逾1%,電子類股則漲跌互見。電子權值股方面,10點左右,台積電跌25元、在1175元;鴻海(2317)在平盤198.5元;台達電(2308)跌9元、在666元;廣達(2382)漲0.5元、在272元。高價股方面,聯發科(2454)漲20元、在1390元,大立光(3008)在平盤2390元。美股13日主要指數表現,道瓊指數上漲463.66點,或1.04%,收在44922.27點。那斯達克指數上漲 31.236點,或0.14%,收在21713.14點。S&P 500指數上漲20.82點,或0.32%,收在6466.58點。費城半導體指數上漲52.52點,或0.90%,收在5892.61點。NYSE FANG+指數上漲67.77點,或0.44%,收在15397.00點。

四大電子代工廠法說本周登場 「2好2壞」兆元營收展望一次看

電子代工廠8日公布7月營收,廣達(2382)、鴻海(2317)受惠於人工智慧(AI)伺服器強勁需求,累計今年前7月均突破兆元,達1.15兆元、1.09兆元,寫下歷年新高。仁寶(2324)、和碩(4938)7月營收皆年減逾2成。廣達7月合併營收1583.42億元,月減16.6%、年增27.4%;累計今年前7月營收1.15兆元,年增65.6%,7月營收與前7月營收皆創下歷史同期新高。廣達將於12日召開法人說明會,預計將釋出第3季及下半年展望,並公布第二季財報。鴻海7月合併營收6138.6億元,月增13.6%、年增7.25%;累計今年前7月合併營收4.53兆元,年增17.62%,均改寫同期新高。鴻海法說會將於14日召開,市場關注其AI伺服器展望及電動車出貨進度。仁寶7月合併營收585.91億元,月減3.2%、年減23.4%;累計今年前7月累計營收4381.32億元,年減14.6%。7月筆電出貨230萬台,月減20萬台。仁寶將於12日舉辦法人說明會,市場聚焦下半年市況及伺服器事業進展。和碩7月合併營收達771.03億元,月減2.13%、年減20.12%,創下今年單月低點,主因消費性電子產品業務疲軟;累計今年前7月營收6168.73億元,年增2.7%。7月筆電出貨75萬台,月減24.24%。和碩將於13日公布第2季財報,並聚焦蘋果9月新機展望。

這家PCB鑽針廠漲很兇!股價4個月暴漲近4倍 Q2報喜獲利年增75%

PCB族群近期走勢強勁,尖點科技(8021)憑藉鑽針與鑽孔技術再創2008年以來新高,今(8)日法說會公布第二季財報,獲利年增近75%,受惠AI伺服器與高階交換機推升高階鑽針需求,產能利用率逼近九成。股價方面,尖點5日累漲23.6%,今日收在82.6元,漲幅達5.76%,成交量高達118047張,位居上市成交量第三名,由於自4月股災低點21.4元以來,已大漲近4倍。尖點第二季合併營收10.13億元,季增14.1%、年增13.8%,毛利率29.4%,較上季提升3.6個百分點;營業淨利1.41億元,季增94.7%、年增74.7%;歸屬母公司淨利0.78億元,季增51%、年增15.7%,EPS為0.55元。上半年累計營收19億元、年增16.8%,EPS為0.92元。尖點指出,2025第二季整體營運,受惠於AI伺服器與高階交換機對應的PCB層數增加與材料規格提升,帶動高階鑽針需求成長,產能利用率達九成以上,高階鍍膜產品銷售比重達45%。公司進一步指出,加上鑽孔業務因季節性需求回升,帶動營收優於預期並創同期營收新高,年增14%。第二季亦因稼動率提升及產品組合優化,加上持續管控費用,毛利率、營業利益率及稅後淨利率,皆較前一季度及去年同期成長,稅後淨利較前一季度增加51%。展望下半年,總經理林若萍表示,主力客戶對於後續需求正向樂觀,為因應供不應求的狀況,公司已啟動擴產計劃,新產能自7月起陸續進機,預計到明年1月鑽針月產能可望由目前3100萬支,提升至3500萬支。2026年的擴廠計劃亦進行規劃中。今日同步公告7月份合併營收為新台幣3.6億元,月增0.7%,年增12.8%,為連續第二個月創新高,累計前7月營收為22.61億元,年增16.2%。

鳳凰旅遊2025上半年營收創新高 包機包船熱賣、迎Q4員旅旺季

鳳凰(5706)今(1)日召開董事會,公告2025年第二季財報,合併營收8.99億元,年增5.9%,為史上次高。累計上半年合併營收16.15億元,亦為史上新高,年增11.78%。歸屬母公司稅後淨利1.11億元,年減18.62%,每股盈餘1.32元。鳳凰旅遊總經理卞傑民表示,前半年長程線及日本旅遊需求仍呈現成長,因應旅遊成本增加,團費仍屬高檔,加上獎勵旅遊團助攻,推升營收成長。展望後市,包機、包船業務仍為重要成長動能來源,利用日本花卷、仙台包機包裝東北行程,9月底以前已銷售一空,第四季銷售也持續增溫中。包船部分MSC榮耀號11-1月推出以基隆為母港之東北亞航程共15航次。代理銷售之麗星郵輪探索星號,除現行銷售以基隆出發之航程,並自11月16日開始以高雄為母港推出東北亞及東南亞航程。另,歌詩達郵輪也推高雄出發3個航程,提供旅客或公司行號員旅不同選擇。進入秋冬賞楓季節,日、韓、歐洲及美加等各地秋季賞楓行程也持續熱賣中。慶典主題如德國啤酒節、聖誕市集等,每年也都能吸引旅客慕名前往。高端產品如歐洲河輪、北歐極光屋等行程,仍受旅客青睞。卞傑民表示,傳統第四季為員工或獎勵旅遊團旺季,雖有美國關稅、地緣政治等因素影響,仍有既定的計劃需執行,公司也已掌握相關需求。為吸納人才、補充人力缺口,鳳凰也通過薪資調整案,將基本起薪調整至33,000元,連同去年恢復之員工持股信託公司相對提撥金,追溯自疫情結束後,最高調薪比例約達25%。

日韓歐對等關稅都15%! 台股靜待放榜31日早盤多空交戰

美國聯準會 (Fed) 宣布利率「按兵不動」,提到9月是否降息「為時過早」,導致美股高點拉回,而對等關稅進度方面,競爭對手韓國已被宣布為15%,貿易逆差大國僅剩台灣未出爐,台股31日以上漲61.87點、23523.59點開出,10點前最高到23547.12點,但也一度摔至平盤之下。台股30日收在23461.72點,上漲260.2點,成交量3269.13億元。31日早盤各類股漲跌互見,有電子組件、玻璃陶瓷股漲逾3%,但食品工業跌近3%,塑橡膠、鋼鐵、造紙、汽車等傳產都跌逾1%。電子權值股方面漲跌互見,10點之前,台積電(2330)在平盤1155元之上;鴻海(2317)漲5.5元、在177元;台達電(2308)漲44元、在574元,漲逾8%;廣達(2382)漲8元、在278元,成交量破1.9萬張。高價股方面,聯發科(2454)跌20元、在1360元,大立光(3008)漲20元、在2360元。鴻海與東元(1504)在30日宣布將以增資發行新股,透過股份交換方式成為策略聯盟夥伴,共同拓展AI資料中心業務,31日早盤表現強勁,鴻海1分鐘內湧入萬張成交量,東元則開盤即爆燈漲停在51元。美股方面,Meta第二季財報表現優異,預期第三季營收介於475億美元至505億美元間,遠高於市場預期,盤後股價飆逾12%。微軟財報也表現亮眼,Azure雲端服務的營收增長39%,盤後股價再漲8%,市值突破4兆美元。關稅消息也不斷,美國總統川普宣布自8月1日起對部分銅產品課徵50%關稅,巴西總關稅額度達到 50%,自8月6日生效,美印仍在談判中,可能是25%,韓國15%。川普也簽署行政命令,8月29日起取消針對低價商品的小額豁免關稅優惠。美股30日主要指數表現,道瓊指數下跌171.71點,或0.38%,收在44461.28點。那斯達克指數上漲31.38點,或0.15%,收在21129.67點。S&P 500指數下跌7.96點,或0.12%,收在6362.9點。費城半導體指數上漲47.53點,或0.83%,收在5787.32點。NYSE FANG+指數上漲32.69點,或0.22%,收在15186.66點。

暴衝台幣1/無薪假+裁員襲來 匯率再壓台廠3年上市夢碎反被併吞

「最近3個月,可以觀察到企業已經開始面臨壓力,匯率升高、訂單波動跟關稅問題,開始轉嫁到第一線勞工身上。」全國總工會秘書長溫宗諭在7月中的立法院公聽會上舉例,有一家台中的工具機業者,原本要拚興櫃,結果碰到俄烏戰爭禁運、美國關稅戰訂單減少,現在則是新台幣大幅升值,導致這公司反而因此被併購,「這就是匯率影響下的台商處境。」溫宗諭舉例的那家工具機廠,他的同業「鄰居」也跟CTWANT記者透露,原本2022年底時還買地擴廠,「動土活動當天真是有夠熱鬧,當時中央派官員來,還說政府會做他們的後盾,沒想到不到3年,上市夢就碎了,現在已經被同業購併,新廠也要被賣掉。」不勝唏噓的他說,「今年真的是比疫情時還要慘,我已經不去想了,準備等退休」。美國白宮7月7日再度宣布延長「對等關稅」暫緩期。(圖/新華社)立法院財政委員會在7月中旬舉辦「台美政府對等關稅協商我國政府因應對策」公聽會時,台灣的對等關稅數字還未拍板,等著7月下旬談判團隊到美國開第四次會議,然而被業界視為對美國先奉上的籌碼「新台幣升值」匯率政策,已傷害台灣業者第二季財報數字,原打算在關稅豁免期間衝一把的工具機業者,因此受到二次重擊。一位中部工具機業者跟CTWANT記者解釋,今年第二、三季的訂單,大多是去年底接的,但因為川普的對等關稅豁免期到7月,「所以大家都想趕著出貨,今年第一季的接單也抓著要趕著衝量、衝業績。」沒想到碰到5月的新台幣升值,接單的時候,1美元換32元新台幣,結果7月出貨收錢時只剩29元,欲哭無淚,獲利幾乎等於做白工。經濟部呼籲可能受台幣升值衝擊的產業,要做好匯率避險的規劃。(圖/報系資料照)國民黨與民眾黨組成的因應美國關稅「民間版衝擊影響評估小組」,7月21日公布的評估期中報告,收集238家受訪廠商的問卷,發現已有5%廠商已經裁員、25%暫停增員計劃,還有23%已經規劃或開始考慮移轉產能。而勞動部在7月16日最新數據顯示,無薪假已突破3100人,實施企業數達179家,已經創下近半年來新高,比兩周前增加300多人。業者跟CTWANT透露,有知名大型汽車業者已與勞工協商要從9月無薪假,每月要實施6天以上,有人甚至10天以上。「大家都知道現在的匯率非常不穩定,短時間內快速上漲下跌,對廠商來講直接影響到營收和成本,匯率的劇烈變動,被廠商列為最重要、影響最大的威脅。」前台大校長管中閔說。現在廠商最擔憂的大事,就是政策的不確定性,除了因關稅未定而進退失據,大部分中小企業對於政府能給予的資源、政策和幫助,根本不清楚。

台積電要小心?Intel 14A製程吸引蘋果、輝達關注 明年恐正面交鋒

在歷經數個製程節點受挫後,Intel正努力尋求14A製程的突破機會,並可能與兩大科技業巨頭合作,希望能翻轉其晶圓代工事業的困局。根據《9to5Mac》報導,蘋果(Apple)與輝達(NVIDIA)近期都表達出對Intel新一代14A製程的興趣,Intel也已開始向部分客戶提供該製程的早期設計套件(PDK),其中包括蘋果與輝達。GF Securities分析師傑夫(Jeff Pu)表示,蘋果可能會在未來的M系列晶片中,採用Intel的14A製程;而NVIDIA則可能會把這個製程應用在低階遊戲GPU上。Intel 14A製程是18A製程的技術延伸,將導入第二代RibbonFET與PowerDirect技術,並繼承此前PowerVia架構的基礎,專為AI與邊緣運算應用而設計。目前台積電(TSMC)幾乎壟斷全球先進製程的晶圓代工市場,蘋果長期以來的晶片也由台積電生產。不過,考量地緣政治風險與產能分配壓力,蘋果正在尋求第二供應來源。Intel若能提供具有競爭力的製程與穩定的供應鏈,就可能成為蘋果分散風險的選項。外界預估,台積電的A14製程預計2028年推出,與Intel 14A的時程相近,雙方可能會在這個節點直接競爭。儘管外界對Intel的技術前景抱持懷疑態度,但對其來說,14A可能已是晶圓代工領域的最後機會。根據《路透社》報導,在2025年第二季財報發布當天,Intel股價重挫8.5%。這是新任執行長陳立武(Lip-Bu Tan)上任以來的首份完整季度報表。陳立武自4月接任執行長以來,持續精簡與重組業務,試圖讓公司從長期低迷中翻身。陳立武曾明言,Intel未來對14A製程的投資,將完全取決於能否取得主要客戶的明確承諾。他在發布季報的同時對內部員工表示,公司與重要客戶從零開始合作開發14A製程,若未能落實關鍵客戶承諾,公司可能全面關閉先進製程部門。報導中提到,外界早已見過Intel過度樂觀卻接連失敗的情況。先前20A被視為翻身契機,卻無疾而終;18A原也被視為關鍵節點,但最後也被取消。如今換14A上場,能否扭轉頹勢仍未可知。若14A再度失利,不僅對Intel是一大打擊,也可能影響蘋果與台積電的合作關係。台積電若無法確保蘋果長期合作,未來對其給予的價格與產能待遇也可能發生變化。目前NVIDIA與Intel之間已有長達數月的合作傳聞,背景是AI熱潮導致單一代工來源無法滿足龐大需求,但至今仍未有具體成果。對於蘋果是否會在TSMC之外,重新選擇Intel作為代工夥伴,市場仍在觀望。

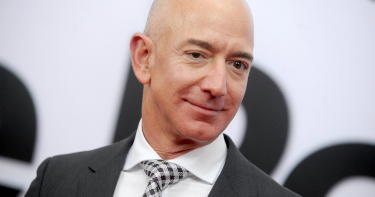

貝佐斯財報前拋售亞馬遜股票 套現逾1800億台幣

亞馬遜(Amazon)創辦人傑夫.貝佐斯(Jeff Bezos)在第二季財報公布前,出售手中價值約57億美元(約新台幣1,824億元)的亞馬遜股票,引發市場關注。根據《彭博社》及《The US Sun》報導,貝佐斯自6月底婚禮後,於6月底至7月底間陸續拋售2,500萬股亞馬遜股票,總價值達57億美元(約新台幣1,824億元),最後一筆交易發生在本週四,出售420萬股,換得9.54億美元(約新台幣305億元)。所有交易均透過先前申報的10b5-1預先交易計畫進行。亞馬遜股價自4月低點以來已上漲38%,為貝佐斯執行這項計畫提供有利時機。此次出售後,他仍持有約8.84億股,約占公司8%股權,這部分資產仍是他2,523億美元(約新台幣8.07兆元)淨資產的主要來源,並讓他穩居全球第三大富豪。自2002年至今,貝佐斯累計套現亞馬遜股票超過500億美元(約新台幣1.6兆元),去年 alone 就出售7,500萬股,換取136億美元(約新台幣4,352億元)。值得注意的是,他唯一一次買進亞馬遜股票記錄,是兩年前以每股114.77美元購買一股。亞馬遜將於7月31日公布第二季財報,市場預期每股盈餘1.32美元,營收達1,620億美元,年增率分別為4%與9%,仍低於「科技七巨頭」平均的15%與12%。Meta、微軟與輝達在2025年領漲標普500,蘋果則因AI策略受質疑而落後。分析師指出,亞馬遜面臨證明AI投資成效的壓力。Janus Henderson投資組合經理布萊恩.雷希(Brian Recht)表示:「市場仍未給亞馬遜AI布局太多評價,投資人希望看到AI如何實質改善獲利。」亞馬遜今年資本支出預計達1,040億美元(約新台幣3.33兆元),為標普500中最高,涵蓋資料中心與倉儲建設,其中包括**30億美元(約新台幣960億元)投入賓州及北卡的新數據中心。雲端服務AWS仍是AI應用焦點,但公司也在電商與物流領域積極導入AI技術,包括商品推薦、廣告投放及倉儲自動化。此外,亞馬遜正訓練人形機器人進行倉儲物流,並推出聊天機器人「Rufus」,協助顧客搜尋商品。《情報報》指出,若計畫成功,至2032年每年可節省逾70億美元(約新台幣2,240億元)成本。貝佐斯今年也捐贈約1.9億美元(約新台幣61億元)亞馬遜股票給慈善機構。貝佐斯今年6月底於威尼斯舉行婚禮,隨後開始出售股票。(圖/翻攝自X)

關稅未明盤勢波動 台股24日早盤由紅翻黑

美國與日本達成對等關稅的貿易協議,與歐盟的進度也在持續中,美股23日普遍收高,台股24日以漲55點、23373.67點開出後,隨即飆高至23455.09點,漲逾136點,但9點半後回落至平盤之下。台股23日類股齊揚,終場收在最高點23318.67點,上漲330.75點,漲幅1.44%,成交值3522.15億元,收復5日線。24日早盤仍以玻璃陶瓷股最強,主要是台玻(1802)帶動,9點半前成交量已破6.8萬張,航運股漲逾1%,其他類股則漲跌互見,電子股相對抗跌。電子權值股方面,10點之前,台積電(2330)漲5元、在1150元;鴻海(2317)漲5元、在171元;台達電(2308)跌7元、在513元;廣達(2382)漲1.5元、在266元。高價股方面,聯發科(2454)在平盤1430元震盪,大立光(3008)漲15元、在2375元。美股方面,Google母公司Alphabet公布第二季財報,因廣告和雲端業務的強勁表現,營收和利潤均超出預期,但資本支出將增加至850億美元,原本股價周三收低0.58%,但盤後漲逾1.8%。特斯拉則相反,財報顯示電動車銷售收入167億美元,年減16%,來自政府汽車補貼的銷售收入也下降至4.39億美元,銷量已是連續二季下滑,股價原本收在漲0.14%至332.56美元,但盤後下跌超過4%。美股23日主要指數表現,道瓊指數上漲507.85點,或1.14%,收在45010.29點。那斯達克指數上漲127.33點,或0.61%,收在21020.02點。S&P 500指數上漲49.29點,或0.78%,收在6358.91點。費城半導體指數下跌0.92點,或0.016%,收在5637.79點。NYSE FANG+指數上漲28.46點,或0.19%,收在14940.69點。

匯損雪上加霜力積電已連虧8季 但看好「這領域」需求強勁

晶圓代工大廠力積電(6770)在22日舉行線上法說會,並公布2025年第二季財報,因新台幣升值與帳面匯損影響,單季淨損擴大至33.3億元,每股虧損0.8元,已經連虧8季。力積電總經理朱憲國表示,邏輯產品線方面,第三季能見度仍低,但歐美電源管理IC,特別是AI應用相關需求依舊強勁,下半年將持續聚焦DRAM代工、3D AI先進製程等高附加價值產品,優化營運結構。力積電22日股價收在16.25元、下跌3.56%。自結第二季合併營收為新台幣112.78億元,季增1.5%、年增1.39%,但營業虧損16.96億元。累計上半年合併營收約223.94億元,毛損15.58億元,營業虧損25.55億元,稅前虧損41.58億元,歸屬母公司淨損44.31億元,每股虧損達1.06元。力積電發言人譚仲民表示,第二季出貨量達40萬片,產能利用率也從第一季的73%,拉升至75%,若以美元計算,營收達3.61億美元,較上一季成長7%,但受匯率影響,以新台幣計算僅小幅成長。朱憲國表示,第二季營收增長,主要是晶圓出貨量增加9%,但因匯率問題,導致平均單價(ASP)約下跌了2%,毛損擴大也是因為匯率因素影響,第一季結算美元匯率為32.8元,第二季則是升至31.2元,導致淨損增加22.4億元。從營收地區來看,台灣市場占54%,歐美與亞洲市場分別為24%、22%,與前季相當。在製程銷售組合上,24、25、28奈米記憶體製程占比約20%,30奈米Interposer與3D AI Foundry應用貢獻10%,其餘則由40奈米(P5廠)、55奈米以上舊製程(P1-P3)、0.18至0.25微米的8吋廠產線支撐。3D AI Foundry業務方面,Interposer產品已開始貢獻營收,暫列於記憶體業務項目下,目前比重2%,未來成長潛力可期。產品方面,HV因季節性需求帶動,貢獻營收比重上升3個百分點,PMIC雖占比微幅下降,但總營收仍成長,CIS則持平。DRAM業務變動不大,Flash約占營收6%,Discrete比重約16%,與上季持平。資本支出方面,決議今年維持在4.54億美元水準,主要投入P5新廠及AI相關Interposer設備,下半年視需求再做調整。外界特別關注的台積電(2330)將在兩年內逐步退出氮化鎵(GaN)晶圓代工業務消息。朱憲國表示,8吋應用在AI伺服器的100V技術平台開發已近完成,第一批客戶送樣中,預計今年第四季開始試產,650V因友廠Navitas退出代工市場,引起市場廣泛注意,最近美國、日本客戶對力積電的GaN代工詢問度明顯提升。

財報亮眼激勵! 台積電17日早盤衝上1160元

美國經濟數據保持強勁,激勵華爾街股市四大指數齊漲。台股今(18)日開盤大漲232.44點、以23345.72點開出,隨後持續上攻。昨(17)日台積電公佈第二季財報,每股盈餘(EPS)創下史上最強第二季紀錄,帶動大盤上攻,以1155元開出、上漲25元,盤中一度衝上1160元追平歷史高價。台積電第2季合併營收約新台幣9337.9億元,創單季新高,毛利率58.6%,符合財測區間上緣,營業利益率超標,稅後純益約新台幣3982.7億元,年增60.7%,創單季歷史新高,平均日賺44億元多,每股稅後盈餘為新台幣15.36元,創單季獲利新高。台積電表示,受惠AI、HPC需求強勁,先進製程需求續吃緊,客戶並沒有任何需求行為的改變,今年全年美元營收上修達30%,優於先前預估的年增25%。美股17日4大指數皆收高,納斯達克、標普500指數更創歷史新高紀錄,AI晶片相關的輝達、博通、AMD股價集體上漲,台積電ADR勁揚3.38%,以245.6美元創歷史收盤新高。截至收稿,台股電子權值股盤中方面,鴻海(2317)上漲0.91%,報163元;聯發科(2454)上漲1.07%,報1405元;廣達(2382)上漲1.66%,報275.5元;日月光投控(3711)上漲1.98%,報154.5元;大立光(3008)勁揚4.7%,報2450元。

神山發威! 台積電創最強Q2領台股18日早盤漲逾350點

台積電(2330)前一日法說會公布史上最強第二季財報,帶動美國股市的晶片類股普遍走高,台股18日開盤就大漲232.44點,以23345.72點開出,10點前最高在23468.21點,漲逾354點。台股17日終場收在23113.28點,上漲70.38點、0.31%,成交量3290.28億元。18日早盤以台積電為首的半導體股一馬當先,漲近2%,電腦周邊、光電類股等漲逾1%,前一天強勢的塑膠工業與油電燃氣也續強,漲約1%,綠能環保則相對弱勢。電子權值股方面,10點之前,台積電(2330)漲20元、在1150元;鴻海(2317)漲1.5元、在165.5元;台達電(2308)漲3元、在502元;廣達(2382)漲3元、在274元。高價股方面,聯發科(2454)漲15元、在1405元,大立光(3008)漲85元、在2425元,漲3.63%。受AI晶片需求推動,台積電第二季利潤飆漲61%創歷史新高,台積電ADR漲3.36%至245.55美元,折溢價率27.82%。最近宣布H20晶片出口中國解禁的輝達也漲0.95%。美股17日主要指數表現,道瓊指數上漲229.71點,或0.52%,收在44484.49點。那斯達克指數上漲155.16點,或0.75%,收在20885.65點。S&P 500指數上漲33.66點,或0.54%,收在6297.36點。費城半導體指數上漲41.43點,或0.73%,收在5737.64點。NYSE FANG+指數上漲86.77點,或0.58%,收在14999.27點。

經濟數據+企業財報亮眼」 美股指數續創高 台積電ADR勁揚3.38%

受到經濟數據強勁、企業財報亮眼為華爾街股市迎來新一輪獲利浪潮,美股17日全面收高,納指與標普500指數紛紛寫下歷史新高紀錄。護國神山台積電(2330)公布史上最強第二季財報,第二季利潤飆漲61%創歷史新高,帶動晶片類股普遍走高。董事長魏哲家預期,在AI、HPC等強勁需求帶動下,2025年以美元計價之營收將成長約30%。美國商務部公布的6月零售銷售也優於預期,月增長0.6%,增幅大於預期的0.2%。暗示經濟動能重啟、消費者信心重振。本週公布的通膨報告顯示,6月生產者物價停滯、消費者物價跳升。美股主要指數集體收高,道瓊指數上漲229.71點,收至44484.49點;納斯達克指數上漲155.16點,收報20885.65點;標普500指數上漲33.66點,收至6297.36點;費城半導體指數上漲41.43點,收在5737.64 點;NYSE FANG+指數上漲86.77點,收至14999.27點。科技五大巨頭漲跌互見。Meta挫跌0.21%,收至701.41美元;蘋果(Apple)下跌0.07%,收報210.02美元;Alphabet上漲0.33%,收在183.58美元;微軟(Microsoft)上揚1.20%,收至511.70美元。亞馬遜(Amazon)上漲0.31%,收在223.88美元;輝達(Nvidia)上漲0.95%,收報173.00美元;特斯拉(Tesla)下跌0.7%,收至319.41美元。台股ADR勁揚,台積電ADR上漲3.38%;日月光ADR上漲1.54%;聯電ADR上漲1.21%;中華電信ADR漲0.14%。

美六大銀行財報季+通膨數據本周出爐 關稅戰衝擊一次揭曉

華爾街大行打頭陣,揭開美國第二季財報序幕,未來一周隨著美企第2季財報季開鑼、6月通膨數據出爐,美股漲勢將承受考驗。美國總統川普升高對加拿大關稅威脅,美股11日收跌,標普500指數從歷史新高價位回落。美國六家大型銀行本周陸續公布Q2財報,分析師預期證券交易相關營收可望全面成長。摩根大通、花旗銀行、富國銀行將於7月15日公佈財報。美國銀行、高盛、摩根士丹利則於16日公佈財報。美國勞工統計局將於15日發布6月消費者物價指數 (CPI) ,這份被聯準會 (Fed) 主席鮑威爾視為關鍵指標的經濟數據,將揭曉美國總統川普對全球發起的關稅戰是否已對國內物價形成實質性影響。道明證券策略師與美銀經濟學家預測,6月核心CPI將月增 0.3%,較5月的0.1%顯著回升。LPL Financial 首席固定收益策略師 Lawrence Gillum 分析指出,若商品領域通膨壓力出現廣泛擴散,債市可能因誤判趨勢而面臨殖利率急升風險,進而壓縮 Fed 降息空間。道明證券認為,6 月商品價格漲幅將因關稅效應加速擴大,而服務業價格漲勢則難以抵消商品部門的上漲壓力,美銀證券則預估核心 CPI 月增 0.3%,將對應年率 3% 的漲幅水平。投資人緊盯未來一周密集公布的經濟報告,同樣生產者物價指數(PPI)和零售銷售(Retail Sales ),分別於16、17日紛紛出爐,同樣受重視。

受惠iPhone 17拉貨6月營收年增29% 大立光10日法說登場

大立光(3008)5日公告6月合併營收為41.46億元,月增29%、年增3%;今年上半年累計營收達262.52億元,較去年同期成長18%。大立光看好後市營運表現,認為7月拉貨動能會比6月為佳。大立光將於10日舉行法說會,董事長林恩平屆時將公布第二季財報成績,並說明第三季營運展望。預料上季匯損狀況、新機拉貨動能、下半年手機景氣,以及機器人布局等,將是法說會上法人關注的焦點。大立光6月營收月增29%,是連兩個月營收下滑後重返成長,顯示新機拉貨動能強勁。第二季營收為116.72億元,季減20%;今年上半年累計營收達262.52億元,較去年同期成長18%。針對第三季營運表現,林恩平先前於股東會表示,第三季是傳統拉貨高峰,6月動能會比5月好,7月動能將優於6月,而8月也會較7月佳,他坦言關稅和匯率是兩大變數,但下半年營運一般都比上半年好。法人預期,第三季進入傳統iPhone鏡頭出貨旺季,年度新機種iPhone 17系列將推出四款手機,且光學攝影系統升級,畫素升級勢必重新設計鏡頭,而新鏡頭出貨價格較佳,有助推升大立光的營收。