美元升息

」

總預算爆表、特別預算常態化 李貴敏轟:民進黨政府財政擺爛

民進黨政府明年度總預算再創新高,歲出將達2.88兆元、歲入2.7兆元,歲出歲入短差逾1700億元,國民黨立委李貴敏今(13)日直呼「看了實在怵目驚心。」立委李貴敏指出,綠營執政下,各類預算越編越多,歲出歲入的短差也日益加劇;不但不思改進,還濫開支票猛灑幣,加上特別預算常態化及大開舉債巧門;又無視債務負擔,祗透過補貼與政策買票討好選民,再加上政策炒短線,施政亂無章法、只看顏色的無良作為,理所當然的把債留子孫,毫無手軟的揮霍下任政府和人民辛苦血汗錢,劣跡斑斑的惡行處處可見。李貴敏表示,迄今斷交九國、加重兩岸危機、一事無成而只知坐享蔣經國總統時代重大建設成果的民進黨政府,竟然玩起數據遊戲來誤導民眾?還是假裝不知道馬總統上任就碰上美國2008年金融風暴導致的全球經濟衰退,加上歐債危機﹑美元升息、人民幣貶值等衝擊等,導致經濟數據不佳,即便如此,馬政府各類預算編列依舊穩健,歲出歲入也均控制在2兆元以下。李貴敏坦言,反觀民進黨執政後,藉著一黨獨大的國會優勢,對行政部門預算浮編也全力買單,還用各項補貼討好選民並掩飾事實真相。幾年下來,自2020年起總預算已超出2兆以上,去年度總預算歲出部分更暴增到2兆7千億元以上,以致於學者預估總預算破3兆已迫在眉睫。各類預算不但浮編,還把諸多預算項目塞入特別預算,藉以迴避公共債務法有關舉債上限的規範外,還打腫臉充胖子,在國內外大撒幣。馬政府時期僅編列7項總計7953億元的特別預算,而民進黨這七年間就通過13項特別預算共計2兆4967億元,也就是馬總統時期的3.14倍。。李貴敏表示,民進黨執政,對人民超徵的稅收不但越來越多,預算也越編越高,國債更是越還越多。但在推動國家基礎建設或經濟發展上面卻是毫無進展。民眾感受的現實就是物價、低薪與住房等民生問題難解,以及缺水缺電等五缺問題的越加嚴重和惡化。李貴敏進一步表示,拿民進黨政府的13項特別預算為例,其財源主要依賴舉債2兆2586億元,以及移用以前年度歲計賸餘2250億元。其中,疫後強化經濟特別預算財源之移用歲計賸餘1800億元,還是在野黨委員努力爭取來的,不然官員們還想舉債,也擺出一副債多不愁、你奈我何的模樣,失控的預算、惡化的財政,加上施政不透明,難怪政府離人民越來越遠,更是和世界脫軌,實在不能再放縱這個效率不彰的無能無為政府擺爛下去。

美元續升新興市場「貨幣崩潰」 埃及恐成今年第一槍

美國聯準會大幅度的升息,使美元不斷升值,造成新興市場面臨貨幣崩潰的問題。去年阿根廷、迦納、斯里蘭卡等國紛紛因此出現財政危機,而今年埃及恐將成為第一個撐不住的國家。資料顯示,今年開始,埃及鎊兌換美元不斷刷新歷史紀錄,昨( 11日)埃及鎊跌幅更是超過15%至32%,打破歷史新低。據《華爾街見聞》報導指出,有媒體稱,美元不斷升值,造成埃及鎊萎靡不振,進一步使通貨膨脹加劇,埃及政府多次動用外匯干預,又遇上5年來最嚴重的外匯短缺,許多企業進口困難,甚至有價值95億美元的貨物滯留在港口,埃及政府已是6年內第4度求助於國際貨幣基金組織(IMF)。國際貨幣基金組織(IMF)下場幫忙,並對埃及批准了一項為期4年共30億美元的貸款,協議的核心條件是埃及必須轉向靈活的匯率制度,即是由市場決定貨幣價值,而這其實是埃及政府多年以來一直抵制的,只是事到如今,面對貨幣危機,埃及政府也只能妥協。因地緣衝突加劇,埃及做為世界上最大穀物進口國,物價壓力飛漲,埃及央行在去年3月21日宣布將基準利率升高100個基點,此消息一出,埃及鎊兌換美元的匯率立刻下跌15 %。據統計數據表示,埃及今年10月年度總通膨率相比2022年同期將會上升9%,11月的城市消費者通膨率會升至18.7%,12月則是21.3%,已經超出分析師預期,有媒體分析這將會造成埃及央行在2月2日議息會議升息的壓力。投資銀行Naeem Brokerage分析師Allen Sandee認為,隨著貨幣價值不斷貶值,預計埃及鎊還會下跌15%,到2月埃及年度CPI(消費者物價指數)將達到25%。

消費性電子大衰退 研調:2023年手機率先重返成長軌道

庫存調節、俄烏戰爭與通膨等變因,導致消費性電子今年出現結構性供需失衡情況,指標性產品手機與筆電出貨量受到衝擊。但研調機構指出,明年起已開發與開發中市場出現5G手機換機潮、新興市場用戶則換購低價智慧型手機,兩大動能將使手機產業明年恢復成長。DIGITIMES研究中心分析師林俊吉綜合供應鏈訊息、各區域市場狀況及觀察全球政經走勢,指出2022年疫情對於全球大多數地區衝擊已小,零組件第2季起供應不再吃緊、也沒有繼續漲價,然烏俄戰爭使全球高通膨惡化及美國聯準會快速升息,帶動美元升值,導致各地消費者購買力大減,好不容易於2021年呈現正成長的智慧型手機市場,今(2022)年再次步入衰退窘境,出貨量預估11.7億支、年減10.7%。DIGITIMES研究中心展望2023年,智慧型手機出貨前七大品牌排名依序將為三星(Samsung)、蘋果(Apple)、Oppo、小米、Vivo、傳音及榮耀,合計出貨將達將近10.4億支,囊括全球86.4%市佔率。在5G智慧型手機方面,預估2022年出貨將達6.1億支,較2021年增加約8,000萬支;2023至2027年5G手機出貨每年增加1.1億至1.7億支,至2027年5G機款出貨佔比可望接近9成。至於筆電的情況,研調機構集邦科技(TrendForce)認為,待現階段庫存壓力逐步回歸健康水位後,明年第二季Chromebook可能是首波需求回溫的產品,消費與商用型筆電市場將持續承壓;商用型需求面臨企業疫情後以及美元升息導致企業融資借貸利率升高,進而調節資本支出縮編、裁員等狀況,下跌幅度將更甚消費型筆電。華碩、宏碁、微星、技嘉等筆電品牌廠,以創作者與電競筆電等高毛利產品穩住腳步。筆電電源供應商群電指出,明年120瓦以上高瓦特筆電會成長20%,可以有效彌補中低階筆電下滑情況, 另積極發展智慧建築、伺服器等產品。

Fed強力升息、美元指數急漲!專家:港幣之外亞幣無一倖免

由於美國8月CPI年增率超乎市場預期,聯準會(Fed)也決定於9月再次升息3碼,且鷹派預期年底的基準利率至少會調升到4.4%,這也導致美元指數狂飆,創20多年來新高,美元22日兌全球貨幣也應聲急漲,包括歐元、英鎊、加幣、澳幣、紐元、印度盧比、印尼盾、泰銖、馬來西亞令吉、菲律賓披索、新加坡元、新台幣、韓圜及日圓等,都貶至多年來低點。Fed如外界預期,於當地時間21日決定第3度升息3碼,主席鮑威爾(Jerome Powell)在會後發表的談話中也強調,Fed會保持激進的緊縮政策,除此之外,經濟軟著陸的希望還會愈來愈渺茫,經濟情勢將朝向「更鷹、更痛苦、更艱辛」的方向前進,不但會大幅調降今年美國GDP的增長預估,還會調高明年失業率的預期數字,會後利率點狀圖也呼應了鮑威爾的談話內容,預計年底聯邦基金利率將來到4.4%、2023年則會高達4.6%,直到2024年才會降至3.9%。美國強力升息的舉措,以及激進收緊貨幣政策的心理預期,導致美元指數22日盤中勁揚1%至111.695,繼續刷新20年新高。多個非美元主要貨幣也在當天全線崩跌。歐元貶值0.3%至0.9810美元,為20年新低,英鎊貶0.4%,報1.1223美元,是37年來新低,加幣貶至2020年7月來最低,紐元跌到0.5831美元,澳幣降至0.6611美元,3者都創下2020年來新低。其中日本央行因為國內的通膨壓力較不明顯,升息又會增加日本國債的主要持有者日本政府和企業的償債壓力,因此仍然維持政策利率在-0.1%、10年期日本國債收益率目標在0%左右,符合市場預期。但這持續拉大美日兩國的利差,導致外資過度流出,日元隨後也持續下挫,一度貶破145心理關卡,為1998年8月以來首次。此外,國內溫和通膨的中國也持續降息,導致離岸人民幣兌美元跌破7.1關口,最低報7.1017,續創2020年6月以來新低。韓圜更貶破1,400韓圜大關,為13年半以來首見,尤其今年來已累計重貶逾15%,促使當局決定採取聯合因應措施,揚言積極因應匯市的投機行為,以穩定匯市。新台幣兌美元匯率也應聲貶破31.5、31.6元關卡,早上最低來到31.606元,重貶1.66角,創2019年8月以來新低。新興市場貨幣方面,印度盧比也跌至1美元兌80.2875盧比的新低;印尼盾則跌至1美元兌15,040印尼盾,為2020年以來最低。除此之外,菲律賓披索匯價也再創新低,一度貶0.5%至58.28披索,對此經濟學家預估菲國央行將升息2碼至4.25%,但馬尼拉SecurityBank的首席經濟學家Dan Roces表示,以披索的貶勢來看,央行若升息3碼他也不會意外。東南亞貨幣方面,泰銖、馬來西亞令吉、新加坡元也都全線走弱,RBC市場公司亞洲外匯策略部門主管Alvin Tan指出,除了匯率緊釘美元的港幣之外,沒有亞幣能倖免於美元升息的傷害。尤其韓圜更是亞幣中的最大輸家。今年以來截至9月初的央行資料換算顯示,亞幣中跌幅最深的貨幣依序是:日圓、韓圜、菲律賓披索、新台幣、泰銖、人民幣、馬來西亞令吉、印尼盾、新加坡元、越南盾。

聯準會本周恐強力升息 金管會召開「股市、期貨市場會議」應對

美國急速升息政策造成全球金融市場震盪,為穩定台股,金管會23日將召開「股市、期貨市場會議」,不排除祭出強化券商造市、鼓勵國內資金進場等措施穩住台股成交量,且金管會強調決策時會把22日美、台央行最新貨幣政策結果都納入考量,力抗匯率及利率可能造成的資金流動潮。美國聯準會及台灣中央銀行本周都將開會討論最新利率及貨幣政策,金管會主委黃天牧19日表示,金管會23日將召開定期的「股市、期貨市場會議」,討論國際各市場及經濟情況,同時會把央行升息等因素納入考慮,檢討是否要祭出穩定市場新措施。據悉,金管會主要觀察指標包括台股漲跌情況、日均交易量、資金動能,同時與其他主要股市比較,最嚴重時也不排除採取限制放空、限縮漲跌幅等措施。但黃天牧強調,台股有基本面,且無論銀行、保險、證券「目前市場是穩定的」,唯一就是產險業因防疫險理賠金額不斷增加,這次又可能因承保到地震受損的橋樑及大樓,黃天牧說,這部分會思考合理的監理措施,協助產險業者度過難關。美國聯準會因對抗通膨快速升息,造成台美利差擴大,美元兌新台幣大幅升值,外資前八月已淨匯出167億美元,若9月利差再擴大,外資是否再淨匯出,國內資金是否能接手穩住台股?金管會23日在台美央行會議後召開股期市會議,應會進一步討論資金動能問題。據金管會分析,到本月19日為止,集中市場日均交易量2,570億元,仍是歷史次高金額,僅次於去年全年日均交易量3,914億元,但去年是因全球資金寬鬆,推升資本市場狂歡派對的特殊情況,若扣掉去年特殊情況,則集中市場日均交易量從2012年到今年的十年間,日均交量最低775億元,五年低於千億元,2017年起破千億元,到2020年達2,007億元,今年則是2,570億元,日均交易量並不算低。同時台股今年到9月19日跌幅20.82%,仍是勝過同期間南韓股市下跌20.89%、深圳股市下跌24.57%、美國Nasdaq下跌26.82%,同時間港股亦下跌20.65%、上海股市跌14.4%,美國道瓊指數下跌15.18%,除了日股同期間是下跌4.25%、新加坡是上漲4.25%,與其他股市較不相同,金管會分析,在國際股市間,台股表現並不算太差。金管會指出,目前主要是美國升息、美元升息,造成資金移出亞洲股市,23日股期市會議亦會進一步分析超級央行周後可能的資金動向,及是否需要採取備案。

Fed放鷹外資逃 台股跌破「萬五」大關

美國聯準會展現強硬升息態度,美國內消費力道縮減,庫存隱憂再現,導致上周五美股重挫,亞股昨(29)日幾乎全倒,台股盤中一度重挫逾4百點,跌破「萬五」大關及月、季線。新台幣兌美元匯價重貶1.78角,是近3個月單日最大跌幅,終場收在30.396元,是29個月新低,若台股無法止跌,30.5元隨時可能失守,最快就在今天。台股昨日收在14926.19點,下跌352.25點,國安基金、證交所都出面喊話,將持續密切關注國際局勢對市場的影響,必要時會執行相關穩定市場措施。外資昨日站在賣方,再拋台股244億元,長榮航、華航、聯電為賣超前三大個股。投信連買台股47個交易日、再寫史上最長買超紀錄,八大公股券商則重啟買盤、買超59.9億元。八大公股券商買盤再現,外界推測國安基金昨也出手護盤,惟群益馬拉松基金經理人楊遠瀚認為,台股尚未出現5%的大幅度重挫,且先前國安基金從萬四低點拉抬指數1500點,現今僅小幅回檔,推測國安基金不會這麼快再次出動。楊遠瀚認為,台灣產業基本面不會更差,研判台股最壞情況已過,建議投資人選擇風險趨避題材如生技股,或歐美綠色基建類股。美國聯準會主席鮑爾大膽放「鷹」,市場預期9月底Fed會再升息3碼(1碼是0.25個百分點),昨日引發外資毫不留情大砍台股,加速匯出至少10億美元,導致新台幣盤中接連跌破30.3元及30.4元,終場收在30.396元,是29個月新低。尤其國際美元指數又站上109的20年新高,非美貨幣只能「被狂毆」,根據央行收盤後提供資料,以韓元慘摔1.41%最多,其次日圓崩跌1.21%,泰銖也重挫1.17%,人民幣貶值幅度0.85%,多於新台幣的0.59%,東南亞貨幣包括泰銖、星幣,貶勢相對溫和。匯銀主管分析,鮑爾放鷹,新台幣對抗強勢美元猶如螂臂擋車,雖然時值月底出口商拋匯需求進場,提供新台幣部分抗跌支撐,但簡直就是杯水車薪,接下來就看這波美元升息的利空何時淡化,否則外資仍會續賣台股,將資產換回美元,進而會加重新台幣貶值壓力。

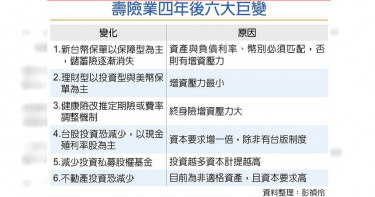

2026接軌IFRS 17與ICS 壽險6巨變 台幣儲蓄保單絕跡

壽險業2026年就要接軌保險負債會計(IFRS17)與新清償能力指標(ICS),同時現行資產的IFRS9也將取消覆蓋法,壽險業者分析,市場將有六大改變,一是新台幣儲蓄型保單不再,以保障型為主;二是理財型主要是投資型保單或美元保單;三是健康險恐無法承保終身或必須有費率調整機制;四是台股投資減少;五是私募股權基金投資縮減;六是不動產投資比率下降。目前台股風險系數約21%,被歸類在新興市場,ICS要求49%,保險局今年先用40%請壽險業試算,業者表示,等於是過往2倍的要求,將使台股投資減少。至於不動產係數現在是12%,ICS則是25%,也是倍增,保險局今年也先降到15%試算,未來仍要看是否被定義為適格資產,才能繼續加碼投資。同時,壽險公司2026年後獲利會趨向「穩定」,減少在股海債市裡「殺進殺出」,會長得像保險公司,不再像大型投資公司。壽險業表示,保單結構調整是2026年之前就須達成,且要完成業務員培訓,至於投資調整,則仍要看金管會的「在地化監理」如何調整,決定資金是否能留在台股及維持不動產的相關投資。壽險業普遍認為,未來四年市場會有重大轉變,第一是新台幣理財型或儲蓄型保單不再,因為台灣資本市場淺碟,無法容納壽險大量保費,有40%~50%必須進行海外投資。在2026年之後,若新台幣儲蓄險再用國外投資因應,可能出現新台幣降息、美元升息,即負債大量增加、資產巨幅萎縮,增資壓力就會暴增,因此壽險公司新台幣保單將主要以保障型為主,新台幣保費收入下降,且主要投資在新台幣標的。二是理財型或儲蓄需求者,主要推投資型保單及美元保單,美元保單就不會有幣別錯置的利率風險,投資型保單有手續費相關收入,可提升壽險公司收益及資本適足率,又能滿足保戶理財需求,未來銷售比率會持續拉高。三是健康險要求更多自有資本,因此壽險公司很難再推出保障終身或保障到99歲的保單,可能多是定期險或頂多保障到80歲,要不然就是要有保費調整機制,在損失率提高時,保費也會增加,不會再是一率到底。四是股票投資要求資本拉高,壽險公司投資會減少,且以現金股利型股票為主;另外如私募股權基金及不動產亦有類似問題。

歐元區崩潰後 美元大棋局的下個受害者將是英鎊

當美元進入升息周期後,與美利差擴大的歐元區又受到俄烏戰爭和能源危機的影響,顯然已在醞釀新一波的大衰退和歐債危機。而哪個發達國家的貨幣將會是美元大棋局的下個受害者呢?答案可能是英鎊。由於外匯市場憂心,一旦俄羅斯對歐洲完全禁止輸送家庭冷暖需求、維持照明和工廠運轉必須的天然氣供應,歐洲經濟可能會徹底崩潰,12日歐元兌美元匯率盤中就觸及了1:1平價,隔天更進一步下跌至0.9998美元,創下自2002年7月15日歐元創建初期以來的20年新低,為全球外匯市場投下震撼彈。相較於歐元在經濟衰退和能源危機下苦苦掙扎,英鎊的未來似乎更像是一個「無底洞」,目前期權市場推斷,英鎊兌美元年底前跌破1的機率為1比40,如果最終成真的話,這將改寫1985年英鎊兌美元最低點1.05以來的37年紀錄。不過這個隱含機率的數據僅僅在6月初還基本上為零,英國經濟最近到底出了什麼問題?英鎊的危機肇因於多個因素,包括美元升息後導致美英兩國的實際利差擴大使英鎊資產遭到拋售、英國經常帳赤字嚴重引發外界對其財政狀態不穩定的憂慮、強森和保守黨的政壇危機、脫歐後的缺工問題和能源危機導致英國通膨居高不下,使其可能進入「停滯性通膨」的危機。由於美國於13日公布的6月消費者物價指數(CPI)年增率達9.1%,續創40年新高,因此市場預期美國聯準會月底恐再一次升息4碼(1.0%),以壓制居高不下的通膨,引發了投資人對英美兩國利差再擴大的憂慮,導致英鎊兌美元14日盤中一度貶值逾1%,跌破1.18美元。