群益投顧

」 台股 台積電 美股 張錫 股票

別怕!台股20日爆量大跌全因富時指數換股 分析師:12月作帳行情可期

證交所與富時國際合編的臺灣指數系列、臺灣高股息指數成分股換股於20日生效,尾盤爆出千億元大單,摜壓指數188點,加權指數以22510.25點作收。統一投顧董事長黎方國分析,美國降息、聖誕節長假將至,加上法人作帳行情告一段落,下週台股呈現量縮整理格局,指數區間落在22000~22900點之間。台股20日開低走低,加權指數終場大跌422.0點,收至22510.25點,跌幅1.84%,成交量4675.5億元,周線下挫510點。台積電(2330)開低震盪,尾盤出現兩萬多張的交易量,終場跌破月、季線,股價下跌3.27%,以1035元作收。近日機器人行情持續延燒,黃仁勳、魏哲家等人對機器人的表態加速推升了AI概念股的漲勢,昆盈(2365)、彬台(3379)、和椿(6215)、慶騰(4534)等全數漲停,而東台(4536)、穎漢(4562)、均豪(5443)、欣技(6126)、大拓-KY(8455)等個股亦有2%以上漲幅。能率集團股價再次發威,能率(5392)、IKKA-KY(2250)連續2日噴出漲停,而旗下光學鏡頭大廠佳能也搭上電動車、機器人等題材而量價皆漲。根據業內初步統計,上市、櫃股票合計和椿、昆盈、彬台、久威(6114)等13檔強勢漲停板,表現亮眼。除了台積電、鴻海(2317),包括聯發科(2454)、台達電(2308)、富邦金(2881)、國泰金(2882)、中信金(2891)等主要權值股賣壓沉重。台塑四寶一片綠油油,股價全數破底,終場台塑(1301)、台化(1326)跌逾4%,南亞(1303)、台塑化(6505)重挫超過5%群益投顧研究部副總裁曾炎裕表示,大盤開低摜破月、季線繼續走低測試,尾盤更擴量下壓,失守半年線,短期均線延續弱勢格局。但就類股表現來看,資金在強勢族群間持續輪動,延續多頭氣勢,未來產業成長動能及想像空間為買盤匯聚主因。統一投顧表示,台股短線技術面再遭破壞,外資期貨淨空單增加,但根據過往歷史經驗台股12月作帳行情上漲機率高,預估整理過後仍有機會再走揚。

台股開高走低 電子股低迷傳產「台塑四寶」逆勢一片紅

台股今(13)日開高走低一度翻黑,權值股及電子類股攻勢暫歇,傳產等中小型股表現強勢,加權指數午盤緩步墊高,終場收在21759.65點,上漲106.4點,漲幅0.49%,收復半年線約21670點,成交金額降至新台幣2435.67億元;台股週線翻紅,週線上漲324.46點。電子權值股台積電(2330)早盤反彈,收斂壓回平盤,隨後又出現賣壓,終場收947元、漲幅0.74%。聯發科 (2454)下跌2.6%,收1125元。鴻海 (2317)終場下跌0.85%,收在176元。人工智慧概念股微幅震盪,廣達(2382)以254.5元作收,上漲0.59%;緯創 (3231)回歸百元,終場收在101元,漲幅1.71%;緯穎(6669)跌1.93%,收1780元。颶風弗朗辛(Francine)導致美國墨西哥灣石油和天然氣生產中斷,推升油價走高,台塑四寶今日走強,台塑化(6505)收50.70元,漲4.10%;台塑(1301)收46.95元,漲逾4.33%;台化(1103)收39.40元,漲3.95%、南亞(1303)收41.70元,漲3.47%。中信金(2891)申請公開收購新光金(2888)來勢洶洶,新新併確定加碼,決議調高換股比例,今天新光金終場上漲0.75%、收13.4元;台新金 (2887)走揚2.46%、收在18.75元;中信金漲1.24%、收32.55元。八大類股漲跌幅:泥窯股漲0.84%、食品股跌0.08%、塑化股漲1.36%、紡織股漲0.24%、機電股漲0.37%、造紙股漲1.08%、營建股漲1.74%、金融股漲0.38%。群益投顧認為,台股基本面近期雖偏多,但受美股影響較易出現大幅度震盪,且近日量能偏弱,顯示投資人觀望心態偏濃,尚待信心及成交量回溫。

無人機國家隊3/國防預算只增不減 台廠急結盟搶飛行器「去紅化」千億商機

隨九月間美國無人機業者將訪台,台灣無人機業者燃起希望。萬寶投顧執行長王榮旭表示,總統賴清德希望2030 年無人機產值達到400億,國防部已編列 5 年近 66 億預算採購軍用商規無人機,在美國的要求下,國防預算未來只增不減,將推動軍工概念股持續上升。台灣無人機國家隊有谁?依經濟部去年底公告,5大類無人機系統共9家整合主導廠商入列,包括神通資訊、自強工程、雷虎、經緯航太、中光電、富蘭登、智飛、長榮航太、佳世達;今年2月公告3大類、4家防禦系統整合主導廠商,包括創未來、雷昇、捷恆、創思達。事實上,之前大疆DJI的台灣供應商包括聯詠(3034)提供影像處理晶片,盛群(6202)是微控制晶片,群電(6412)是無人機的鋰電池,群光(2385)負責空拍用的攝影鏡頭模組,新唐(4919)也供應微控制器,雙鴻(3324)與文曄(3036)轉投資的杰西迪(JCD)提供鏡頭模組,佳邦(6284)提供天線,等,也都具備一定的技術能力,當國產無人機產量大時,可望增加其業績進帳。這也帶動近期業界結盟風潮,亞航(2630)與碳基(7719)合作開發台灣製無人機解決方案。雷虎(8033)與邑錡(7402)簽署無人機載具航拍縮時相機系統合作備忘錄。緯創入主經緯,切入無人機國家隊。(圖/報系資料照)緯創(3231)則在4月宣布斥資10億元,參與認購經緯航(8495)私募取得45.18%股權,經緯前董座羅正方改任總經理,他說,緯創入主後,將朝AI無人機方向布局,在緯創協助下,經緯的無人機將可大量生產,成為發展優勢。預期上市櫃公司未來投資或合作的無人機案,將會愈來愈多,先在台灣練兵後,目標是進軍全球,共同開拓「抵制紅色供應鏈」的無人機市場商機。據TrendForce研究顯示,各國研發以及部署在2025年全球軍用無人機市場規模可成長至343億美元,不過因軍用型無人機研發門檻較高,商用無人機為全球業者的發展重點,據美國Grand View Research研究指出,全球商用無人機市場成長至2025年將達1292.3億美元。而最常被分析師提到的中光電 (5371),其百分百持股的子公司中光電智能機器人,在去年美中貿易戰時,美國大城市警消部門開始替換中國品牌的大疆無人機,讓中光電成為最大贏家,去年中光電出貨3000台,預計今年可增至1萬台,中光電也取得台灣的軍用商規微型、監偵型無人機的合格認證,預期監偵型將交付155台、微型無人機將交付635台,將貢獻營收 6.4 億元。亞航與碳基合作,爭取切入中科院軍用無人機計畫。(圖/翻攝自碳基科技官網)萬寶投顧王榮旭表示,目前雷虎已送出 5 款無人機參與競標,搶在今年底小量出貨;此外,雷虎7月也與美國無人機 3D 列印大廠 RapidFlight 簽訂合作意向書,要在台灣設立研發生產基地。群益投顧則點名亞航,今年第一季產品組合改善,獲利恢復成長,而第二季的軍規無人機等新產品逐步出貨,營運維持高檔。無人機在現代戰爭的地位性越來越強,雖然國內的軍工股大多為內需產業,但俄烏戰爭還沒結束,中東衝突頻發,加上先前的美國國防團來台,預期軍工股仍有題材利多。

愈關愈大尾2/萬海陽明轉虧為盈激勵股價 鄭貞茂示警:仍供過於求

紅海危機再起,讓今年全球運價比去年高,帶動航運股股價這一波上漲,下半年還仍順風順浪?陽明董事長鄭貞茂日前示警,市場上雖普遍樂觀看待,但「供過於求」事實仍存在,關鍵數字可以觀察全球運力與供需缺口的數據比對窺知一二。萬海(2615)、陽明(2609)2024年第一季財報出爐,受惠航線運價上升,首季財報通通轉虧為盈,其中,陽明首季每股獲利2.69元,已賺贏去年一整年;萬海首季每股賺1.65元,光是4月0.84元的EPS就賺贏第一季過半。長榮第一季稅後純益173.82億元,年增244.7%,每股純益EPS為8.14 元,創2022年第四季以來的單季次高。不過,萬海、陽明二家股價都噴飛快六成,萬海一個月來漲逾58.98%最多,陽明漲逾56.19%,長榮(2603)僅漲了20%。資深證券分析師陳唯泰說,「長榮股價較萬海、陽明高,投資人入手會比較謹慎。」此外,法人分析長榮第一季財報主要是業外獲利貢獻較顯著,本業獲利不如預期。紅海危機再起,航商需繞至南非好望角航行。圖為蘇伊士運河。(示意圖/翻攝自推特)航運股今年下半年是否還會順風順水?陽明董事長鄭貞茂在4月29台北市輪船商業同業公會會員大會後,提出保守論點,他認為2024年「仍是供過於求」,紅海危機讓業者增加船隻調度,運價上漲,市場上普遍樂觀,惟供過於求紓緩僅是暫時現象,運力供過於求的事實仍存在。鄭貞茂表示,就需求而言,主要國家經濟體的採購經理人指數(PMI)回到50以上,才是景氣復甦的訊號。「貨量還沒起來,也沒有下去,約與去年持平,紅海危機後運價比去年高。」依金融數據供應商標普全球(S&P Global)公布,美國4月綜合PMI初值由3月的52.1降至50.9,創四個月新低,依高於榮枯線50,顯示商業活動擴張速度放緩,主因為需求減緩,製造業與服務業的訂單都減少,其中服務業PMI由51.7降至50.9,創五個月低點。法國海運諮詢機構Alphaliner統計資料顯示,今年全球船隊運力年增9.7%,全球貨量年增3.0%,供需缺口約6.7個百分點,全球的貨櫃航運市場運力,仍是供過於求。 再看投顧公司分析,2024 年貨櫃市場運力增速逾9%,「新船大量下水」對運價走勢是一大變數,但因紅海事件導致航商繞道而行有望去化部分過剩運力,一旦航商繞道好望角成為常態,市場供需結構有望接近平衡,航商的獲利及評價將可望獲得提升。長榮海運總經理吳光輝認為,紅海事件、巴拿馬運河限制過河艘數,已吃掉今年約5%的供給過剩。(圖/報系資料)長榮海運總經理吳光輝則表示,受惠紅海事件遞延到第二季,價格居高不下,客戶簽長約的速度加快,且紅海事件、巴拿馬運河限制過河艘數,已吃掉今年5%左右的供給過剩。群益投顧5月10日的長榮海運分析報告指出,「2024第二季運價走勢優於預期有利調升2024年獲利預估,加上近期股價有所修正,建議調升至買,目標價205元。」萬海因無歐洲航線挹注業績回升幅度較同業低,總經理謝福隆在第一季法說會中仍樂觀預期,第2季、第3季的運價走勢將比第1季好,由於許多美國客戶多求提供穩定艙位和合理運價,而非不斷的殺價新約價勢必比目前現貨價高。

降息挑台股1/通膨降速估高於利率 「企業2024獲利續成長」但仍有變數

全球投資人對美國利率的關切,已從美聯準會(FED)何時停止升息轉為何時開始降息?法人指出,FED利率政策緊盯通膨數據,尤其消費者物價指數(CPI)從6月開始回跌,10月來到3.2%,離FED的2%目標越來越近,「為免實質利率過高,通膨及利率同步下滑,FED有可能採取『預防性降息』」,時間約在明年3到6月間。台股緊盯著美股走勢,美股從升息開始就陷入整理。回顧FED升息過程,2022年受到疫情過後需求爆發性出現,加上同年2月烏俄戰爭引發能源供應問題,造成通膨急升,從2022年3月開始升息,到2023年7月,短短1年4個月升息了11次,共計升息了21碼(1碼為0.25%,累計達5.25%)。與此同時,美股從2022年到今年10月基本上都維持震盪整理區間,最近兩個月因市場對降息預期心理濃厚,標普500才止跌回升,從約4100點走升到4600多點,衝過2022年4月的指數水位4545點。台股走勢也緊跟著美股,去年3月FED升息後,台股從17700點附近,最低來到12629點,今年10月也跟著從美股走揚,從16500點來到近17400點,但目前台股指數仍略低於2022年3月的指數17700點。而牽動股市的FED利率政策下一步如何走?FED鷹派代表人Christopher Waller在11月底受訪時指出,「如果通膨降到某種程度,就不需要維持高的利率,這是因為通膨回穩的降息,而不是因為經濟不景氣。」此番正面回應降息議題的說法,被市場解讀為「鴿訊」。此外FED主席鮑爾的發言,也有所轉變。鮑爾在11月1日FOMC(Federal Open Market Committee,聯邦公開市場委員會)會後記者會聲稱,「委員會沒有在考慮降息,還在思考要升息到甚麼程度。」不過,隨市場對降息預期心理越來越濃,鮑爾12月1日指出,「市場如果現在就不覺得會進一步升息,甚至開始降息,這個時機仍不成熟。」財信傳媒董事長謝金河就指出,「11月上旬鮑爾已經透露出美國的升息大概即將到盡頭,其中美國10年債從最高4.989%到現在4.11%、30年債也從5.218%來到4.22%,債券殖利率在往下走,也帶給市場比較安全舒服的未來期待。」富邦金控首席經濟學家羅瑋指出,聯準會最快可能在2024年6月開始啟動「預防性降息」。(圖/富邦金提供)根據芝加哥商業交易所(CME)的FedWatch工具在10日所公布升息機率預估,聯準會下次會議決定升息的機率已經降到1.6%。法人也指出,從FedWatch資料顯示,市場預期聯準會在2024年1月前利率政策都不會升息,而降息時間點可能落在2024年3月。對於FED降息預估,富邦金首席經濟學家羅瑋日前在富邦財經趨勢論壇指出,由於美國消費者物價指數(CPI)年增率已經降到3.2%,聯準會最快可能在2024年6月開始啟動「預防性降息(隨通膨趨緩而降息)」。財經頻道股乾爹Sean則分析利率期貨價格變化指出,2024年的利率,市場預期降息1.35%,通膨則會降低1.5%,換言之,利率跟通膨將會同步下降。國泰金首席經濟學家林啟超也在國泰世華投資趨勢論壇指出,2024年全球股市獲利預期都是正成長,但因為降息幅度有限,資金行情動能趨緩,本益比只會小幅擴張。停止升息及降息對股市有何影響?臉書粉專「股市隱者」則分析過去超過40年數次美國升息降息循環跟標普500指數的連動,基本上可以分為三步驟,停止升息,股市先上漲;開始降息,股市回跌;停止降息,股市逐步創高,除了網路泡沫,是停止升息後,指數仍繼續下跌,其他包括金融海嘯、疫情前等時期,升降息跟股市的連動均是如此。根據近期法人對於2024年的台股預估,高點預估最低的是玉山投顧的18000點,其他包括群益投顧、富邦投顧、第一金投顧、台新投顧、統一投顧等,都有18500點到19000點的水準。研究機構IDC台灣總經理江芳韻也提醒,降息已經市場普遍預期的方向,對於產業來說,越來越多的應用也會營運增添動能,但是國際局勢的變化,包括地緣政治及各國大選等仍須留意。臉書粉專股市隱者認為,升息降息循環跟標普500指數連動可分為三步驟,停止升息先上漲;開始降息,便回跌;停止降息,逐步創高。(圖/Google財經、翻攝自股市隱者臉書)

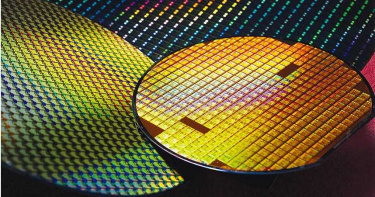

台股拚攻萬八1/消費性電子需求回溫加上AI需求 龍頭權值台積電領軍衝鋒

經歷近2年,台股指數11月15日重返17000點,且延續超過半個月之久,讓投資人重新燃起對萬八行情的期待,多位券商及分析師預期,台股有機會在2024年萬八不是夢,「關鍵是晶圓代工龍頭台積電(2330)及半導體族群能否扮演攻堅角色。」台股在2021年12月27日指數站上18000點後,一路高檔盤整到2022年2月23日才結束萬八行情,2022年10月下旬最低回檔到12629點,直到2023年11月才算正式漲回並站穩17000點大關。近期投顧所公布的2024投資展望預估,群益投顧預期,台股指數高點為18500點;第一金投顧則預期高點將在18700點;富邦投顧預估為18600點。AI崛起之際,消費性電子仍是半導體的重要營收來源。(圖/報系資料照)「台股歷經2022年整年走空之後,在今年透過AI族群引領大盤上漲,截至11月中加權指數又站上萬七大關,如果說大盤要怎麼樣才有辦法繼續上攻,毫無疑問的;就是需要我們的神山台積電帶領,台積電占加權指數的權重高達27%,遙遙領先排第二名的聯發科,聯發科占2.7%。」華冠投顧分析師范振鴻告訴CTEWANT記者。觀察台股的權重分布,台積電占最高,聯發科及鴻海分別超過2%,中華電、富邦金、台達電、台塑化、廣達、國泰金、聯電、日月光投控、兆豐金等都在1%以上。以台積電漲跌1元影響指數約8.3點計算,如果台積電站回到600元(7日收盤價566元),約可貢獻指數282點,台股就可達17600點。法人指出,基本上電子成交量比重大多約在6-7成左右,透過資金在類股之前的輪動,就可以持續推升指數走高,但如果電子比重超過7成甚至到8成,則會有過熱跡象,就不太有利於指數上攻,反之,如果低於6成,光靠傳產族群撐盤,因為權重較低,也不利指數拉高。近期大約都在7成左右,有一點點過熱跡象,但尚未非常明顯。廣達董事長林百里預言,AI PC將會在2024年中問世。(圖/黃耀徵攝)范振鴻分析,台積電第三季法說會中提到,消費性需求即將落底,而AI相關的需求還是非常強勁。AI今年以來話題不斷,由於各家業者的客製化晶片,包括亞馬遜、谷歌都宣布將自行公布研發晶片,也勢必將交由台積電代工生產,可以預見台積電先進製程未來有可能再次出現供不應求的情況。「但相較之下,消費性產品依然是扮演著半導體產業中非常重要的角色,換言之,手機、筆電、桌上型電腦及傳統伺服器需求如果復甦,對於台積電營運上的幫助是非常大。」劉炯德觀察,廣達(2382)董事長林百里更在30日醫療科技展論壇上預言,AIPC將會在2024年中問世,「這將會是一劑重要的強心針。」除了半導體外,下游消費性電子也陸續釋出庫存去化完畢的好消息,宏碁(2353)董事長陳俊聖也看好,庫存去化已經結束,消費力道還不錯,接下來應該就是回到季節性效應,而AI帶來新應用,2024年景氣應會比今年好一點。集邦科技表示,2024年預期在奧運和歐洲盃足球賽事加持下,有機會支撐全球電視出貨微幅成長。(圖/翻攝自維基百科)研究機構集邦科技指出,隨著終端商務市場緩步釋出的換機需求,以及部分細分市場如Chromebook、以及電競筆電的持續擴張,預估2024年全球筆記型電腦市場恢復至健康的供需循環,整體出貨規模將達1.72億台,年增3.2%。除了NB市場外,手機、電視也有觸底反彈的跡象,集邦科技表示,2024年預期在奧運和歐洲盃足球賽事加持下,有機會支撐全球電視出貨微幅成長0.2%,達1.97億台。手機則可以觀察折疊式手機,預期2024年出貨量將達約2520萬支,年增率達38%。

巴菲特砍台積電!專家直呼「不像他的作風」揭閃賣原因

股神巴菲特(Warren Buffet)旗下的波克夏海瑟威(Berkshire Hathaway),於14日公布第四季持股比例,「大砍台積電ADR持股86%」,但加碼買進32 億美元(約新台幣970億)蘋果股票,掀起市場震動與各界議論。富邦投顧董事長蕭乾祥就直言,台積電遭減持「有點意外」,知名分析師陸行之則認為,波克夏上波買進可能是經理人在代為操盤。台積電今(15日)受波克夏海瑟威減持影響,股價大跌20元,收在525元,影響大盤指數約165點。此外,聯發科、聯電、世界先進及力積電等半導體也都走跌,半導體類股下跌超過3%,還連帶波及電子類股下跌1.97%。而台股今天也開低走低,盤中一度失守15,400點,終場跌幅收斂但下跌221點,力守15,400點關卡。台積電15日股價大跌20元。(圖/報系資料照)對此,台新投顧副總黃文清指出,以長期投資著稱巴菲特這次出乎意料的操作,對台積電、台股走勢造成直接影響及壓力,但從中長期來看,台積電利用率可望逐步回升。群益投顧董事長蔡明彥表示,近期華府要求赴美設廠導致的供應鏈轉移、庫存壓力、兩岸局勢,都可能使巴菲特產生持有台積電的疑慮,且巴菲特過去也有「對英特爾(intel)持短線」先例,這次減持可能反映對半導體產業疑慮。知名半導體分析師陸行之指出,隨著台積電被卸下巴菲特投資的光環,投資人應關注台積電的資本支出,和全球客戶、下游系統廠需求與庫存、AI晶片,以及市場的3/5/7奈米需求。陸行之直言,這種短線操作不像曾說出「如果不願持有一檔股票10年,那就連持有10分鐘都別考慮」的巴菲特做法,認為應該是專業經理人的決定。持有類似看法的華南永昌投顧董事長儲祥生則分析,波克夏可能是考量投資報酬率沒超過10%,才會出現如此罕見操作並對台積電造成短期影響,但台積電地位在全球依然無可取代,尤其Google等公司新產品的晶片,還是都得向台積電下單,應不至於因巴菲特而發生全球外資大量流出情況。

「老實樹」林恩平示警:手機需求惡化 大立光跌7.18%災情慘重

股王大立光(3008)董事長林恩平法說示警,釋出手機市場需求不樂觀訊息,表示對幾乎所有的手機廠都不看好,連大立光也無法置身事外。此訊一出,澆熄市場對於供應鏈短期庫存調整進入尾聲的期待,上周五(13日)在利空當頭下,大立光股價不到9點半就慘跌破2000元關卡來到1960元,跌幅7.18%災情慘重,同時牽動穩懋、聯發科、台光電等零組件股全面走跌。台股13日雖上演紅包行情,加權指數上漲92點,但多方買盤未能全面點火,在大立光董座釋出手機市場需求惡化、庫存嚴重的偏空看法後,引發手機供應鏈下跌壓力,終場光電類股下跌2.42%。其他光學股也不好過,幾近滿盤皆墨,就連光學股后玉晶光也受累同步走跌,只是跌幅沒有大立光慘烈,終場以342元、下跌2%作收。大立光13日法說會利空盡出,尤其看壞未來兩個月的表現,2023年元月比2022年12月差,就連沒有農曆春節假期的2月,表現也會比1月差。就連市場原本看好的中國解封後的報復性消費,也被林恩平看衰,直言全球經濟動能變差,致使手機需求惡化,大部分廠商的存貨還是蠻嚴重的,幾乎全球所有手機品牌廠都非常悲觀,沒有看到樂觀的廠商。雖然大立光法說會後,市場幾乎看衰,不過有四家外資仍看好,其中日系外資下調大立光2023年獲利預估9%,但維持大立光買進評等,目標價上調至2486元。另有一家美系外資預期大立光的技術優勢將有助於大立光渡過淡季,維持買進評等及目標價3000元;另一家日系外資也維持評等及目標價2580元;至於亞系外資將大立光評等降為劣於大盤表現,卻同步調高大立光2023/2024年每股盈餘達2%,連帶也將目標價調升至2100元。群益投顧分析,全球定價500美元以上的高階手機占全球手機出貨量24%,其中,iPhone、三星約各占15、5%,其他品牌約4%,顯示iPhone高階鏡頭出貨量占全球主導地位,而iPhone進入出貨淡季,且預見至上半年為止,鏡頭出貨將持續衰退,加上Android旗艦級手機出貨短期未見成長跡象,預料大立光短期營運進入淡季。此外,市場預期PA庫存調整有望在2023年第一、二季結束,推升PA族群表現;但整體需求仍相對看淡的訊息,拖累穩懋、宏捷科13日股價,分別下跌7.08%、2.76%,調節壓力湧現。有資深台股分析師認為,大立光雖然短期鏡頭出貨面臨壓力,需要一段時間整理,但看好後續iPhone15Ultra將導入潛望鏡頭,帶入高倍光學變焦攝影功能,為近年來iPhone攝影系統最大的規格升級,產品單價提高,將推升大立光營運谷底反彈,下半年有反攻機會。

美國期中選舉 台股選後跟漲機會高

美國期中選舉8日舉行,眾議院、部分州長及三分之一參議院成員將改選,可視為美國民眾對於在任總統及執政黨的期中考。根據民調機構調查顯示,共和黨兩院全拿多數席次機率高,法人三情境分析,美股選後正向反應機率大,台股有望跟漲。美國此次期中選舉,100席的聯邦參議院席次將改選35席,眾議院435席全部改選,另有36個州將選出下任州長。民調網站FiveThirtyEight預測,共和黨有機會掌握參院54席,民主黨席次降至46席,打破參院兩黨勢均力敵的局面。另外,共和黨幾乎毫無懸念將掌眾院。共和黨與民主黨贏得眾議院控制權的可能性分別為為82%與18%,共和黨有8成機會拿下213到247席,成為眾院多數黨。富邦金控以三情境分析,情境一為共和黨、民主黨分別掌控參眾兩院多數席次,情境二是共和黨掌控參眾兩院多數席次,這兩種結果,對總體經濟影響有限。富邦金預期,美中對抗政策將在選後維持現狀,美國將減少烏克蘭軍事與資金援助,在國會力量干預下,拜登政府財政政策將較為被動,但通膨將持續走緩。如果是由民主黨拿下參眾兩院多數席次的第三種情境,則較有可能推出新財政政策刺激景氣。不管選舉結果為何,依照過往經驗,美股在選後12個月股市表現多屬正面,但利率、匯率受當時景氣環境影響較大。群益投顧副總裁曾炎裕認為,蓋洛普民調顯示,通膨膨脹的經濟因素是美國人投票主因,共和黨料將勝出,CNN也報導,民主黨選情迅速惡化,特別是民主黨大本營加州及紐約州,衝擊程度可能比傳統搖擺州更嚴重,代表2024年將再度政權輪替。就股市而言,一旦選舉的不確定性消除,反而可能是正向反應,台股指數相對美股有落後補漲空間,加上內資年底例行性作帳動作頻頻,萬四關卡可以期待。

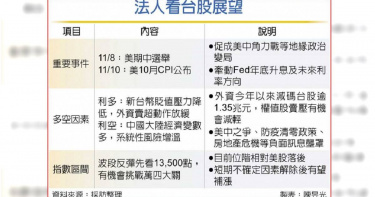

美兩大關鍵事件將牽動全球資金布局 法人:須留意有回檔整理可能

美期中選舉與10月CPI數據兩大關鍵事件,近日將陸續登場,牽動全球資金布局。法人認為,目前台股位階相對落後,低檔可望表現有撐,而升息、通膨壓力仍在,預料波段反彈後,須留意有回檔整理的可能。台股4日開低走高,終場翻紅上漲收復萬三大關,再度站回月線關卡,由於美非農就業數據公布後,市場給予正面反應,預期大盤7日有望跟進補漲。不過,美國時間8日將是美期中選舉、10日則有美10月CPI數據揭曉,將使得市場行情再掀波瀾。萬寶投顧總經理蔡明彰認為,美期中選舉結果主要反應在地緣政治上,選後美中角力戰可能出現新的變局,對全球經濟、產業景氣都會造成影響。而10月CPI公布更是與Fed在年底最後一次升息力道強弱,以及未來規劃利率終點息息相關,為國際股市關注兩大焦點。蔡明彰預期,市場觀望態度預期將延續,以中小型電子股相對較有表現機會,除了漲10月營收及第三季財報等基本面題材之外,也有部分投機勢力興起跡象。群益投顧分析,根據蓋洛普民調顯示,通貨膨脹經濟因素是美國人投票主因,預料共和黨將勝出,而CNN指出民主黨選情迅速惡化,特別是民主黨大本營加州及紐約州,衝擊程度可能比傳統搖擺州更嚴重,代表2024年將再度政權輪替,加大市場波動。另外,美聯準會釋出「鷹中帶鴿」訊號,12月升息幅度可能放緩,激勵台股近期呈現反彈格局,但美10月CPI數據公布將是「一翻兩瞪眼」,有可能導致先前市場較為樂觀態度出現降溫跡象,影響台股表現。從量能角度分析,由於市場不確定因素較多,使得台股量能並未隨盤勢反彈逐步放大。法人認為,成交量持續低於月均量水準,若量能低迷成為常態,將壓抑大盤反彈的速度與空間。玉山投顧研究部協理湯麒國指出,美科技股反彈是否能夠持續,以及外資期貨操作心態轉為偏多為兩大觀察重點。此外,由於目前台股格局偏空下,反彈走勢不容易一次越過均線反壓,反彈力道先看13,500點,若兩大關鍵事件發展正向,不排除有挑戰萬四機會。

台股衝二萬1/單靠航海王還不夠 電子股回神關鍵竟是它

7月6日,台股盤中終於攻上萬八,在高檔區進入下半年。然萬八是一場快閃,能否持續攻頂?多位分析師看好第三季電子股旺季,大喊台股上看2萬點,並認為還有兩大利多,一是股價飆上新高的蘋果,9月即將發表新機iPhone13,二是解封後的消費潮。但提醒近來「當沖」導致台股大盤震盪加劇,投資人進場千萬要當心。台股進入七月,兩度挑戰萬八大關,七月六日在權王台積電領軍下,盤中一度衝上一八○○八.三七點的歷史新高,可惜眨眼間賣壓湧出。面對下半年的科技類股傳統旺季,航海王、鋼鐵人、護國神山,誰將稱王?投資人究竟該如何布局?蘋果iPhone新機將於9月發布,市場預期在新機效應帶動下獲利將持續攀高,蘋果股價7日飆上144.57美元歷史新高,蘋概股可望一起受惠。(圖/翻攝自雅虎奇摩股市、WWDC2021官網、黃耀徵攝)「現在台股大盤,實在很漂亮,航運股漲太多,暫且休息,接下來靠科技股接棒。」投信投顧公會理事長、國泰投信董事長張錫表示。去年七月,張錫就大膽預測台股二○二二年上看二萬點,今年二月接受本刊專訪時修正看法,「二萬點可能提前到來!」國泰投信董事長張錫根據護國神山台積電的股價分析,「台積電股價漲到五百元時,台股大盤指數上揚到一萬五千點;等台積電股價漲到七百元,大盤可望攻上二萬點。」國泰投信董事長張錫認為:「台股2萬點可能提前到來!」(圖/馬景平攝)群益投顧董事長蔡明彥與台新投顧副總經理黃文清都認為,台股可以看到一萬九千點,黃文清更以「一直堆上去的積木」形容台股走勢,「從原物料、傳產、塑化到下半年科技股,加上除息題材的助攻,二萬點是有機會的,但還需要一些時間。」至於富邦投顧董事長蕭乾祥看法雖然比較保守,也認為台股上看一萬八千六百點;日盛投信上選基金經理人陳思銘則表示,台股今年下半年將優於上半年,預估第四季可望再創新高。此外,多數投信法人、外資都認為萬八不是一場快閃,持續看好台股下半年走勢,元大投顧甚至喊出上看二萬一千點!電動車產業趨勢長期向上,相關零組件供應鏈都值得期待,包括功率半導體、車用面板等。(圖/報系資料庫、翻攝自保時捷官網)儘管對台股一片看好,但法人心頭仍蒙上一層陰影。「當沖比例暴衝,台股生態已改變,不僅籌碼面更趨零亂,行情震盪幅度也擴大。」群益投顧董事長蔡明彥提醒,低利環境下,資金四處追求收益,金融投資質變成超大型線上金融遊戲。根據證交所統計,台股一年來當沖新戶數九十.四萬戶,占整體新戶一百四十九.四萬戶的六成,而電子股成交比重從過去七成降低至五成,甚至更低。「這對電子股投資利弊參半,優點是資金更集中在高成長個股,缺點是投機難度增加,族群或題材的利多力量下降。」群益投顧董事長蔡明彥建議,投資人採取區間操作相對安全,而季線是長線多頭行情的重要支撐。

台股衝二萬2/科技股落後大盤5個月 權王台積電股價何時動

談起台股下半年的主要續航力,法人多指向每年第三季的科技類股旺季。今年科技類股的表現,被航海王、鋼鐵人的走強搶盡風采,台新投顧副總黃文清認為,「從台積電的訂單表現,以及高通回流、大客戶的加碼,蘋概股、手機零組件,還有美國、中國大陸的車市回溫,車用晶片、汽車類的電動車題材更是給了未來許多想像空間。」凱基投顧表示,「過去一季,科技類股在手機需求下修、美債殖利率竄升的雙重壓力下,表現裹足不前,造成高檔盤整,儘管貨櫃和原物料類股在這段期間都大漲,仍然難推升指數,進入下半年後,科技類股和非科技類股將呈現健康的輪動。」「今年二月,科技類股漲幅達一○%,接著台股大盤由航運、鋼鐵、塑化股等傳產類內需股輪動;科技類股表現已落後五個月,加上美國自六月起,像是蘋果Apple、微軟Microsoft的股價創新高,接著要公布的第二季財報,獲利也應該可以預見相當不錯。」國泰投信董事長張錫指出。「七月十五日台積電開法說會,隨著蘋果Apple旺季,七月開始到八月,應該會是股價適合動的時間點。」張錫建議,民眾投資則可以多多關注例如台積電、鴻海、和碩、玉晶光等上中下游的蘋概股。群益投顧董事長蔡明彥預估,台股可看到19,000點。(圖/報系資料庫)凱基投顧表示,台股下半年有三大催化劑,將推升指數脫離目前的盤整局面,並繼續創高;除了蘋果新機九月推出,還有企業今、明年獲利存在上修潛力,以及因通膨疑慮帶動美債殖利率竄升所導致的評價修正,「目前最壞情況已過去,預料下半年通膨將可逐漸舒緩。」就大盤來看,「疫情後全球經濟復甦,美國經濟動能強勁,而歐盟下半年旅遊觀光消費內需可望回復正常,是主要利多。」群益投顧董事長蔡明彥提醒,投資人仍要留意全球科技類股修正壓力、聯準會鋪陳寬鬆貨幣政策轉向、亞洲經濟成長力趨緩、台灣疫情與疫苗變數和全球供應鏈庫存調整等因素,不排除上半年強勢的新台幣可能回歸修正。

台股衝二萬3/傳產、電子雙主流才健康 解封消費逆轉勝

投信投顧公會理事長、國泰投信董事長張錫提到,「半導體仍是接下來五到十年的大趨勢,受到大陸晶片需求大增及韓國三星傳出晶片致盛良莠率狀況,牽動台股相關產業供應片,尤其是在5G題材更因為基地台建置愈多而更加明顯走揚,還有電動車供應鏈、面板類題材,皆是台股盤勢熱門類股,像是台達電、友達、群創等個股。不過,傳產和電子要同時作為雙領頭羊並不容易,「電子股要重回主流必須等到傳產股大幅度拉回時刻。」群益投顧董事長蔡明彥表示,下半年電子股主要看好5G題材、蘋果新品啟動的Mini LED元年。近期新冠疫情因Delta變種病毒有延燒跡象,促使國際海運價格維持高檔不墜,航運股今年獲利持續向上。(圖/張文玠攝)富邦投顧董事長蕭乾祥則指出,下半年選股方向上有四個重點族群,首先是台股最具競爭優勢的半導體產業,包括先進製程、記憶體及電動車潮流帶動的功率半導體產業。其次是在疫情影響下,許多企業加速科技數位轉型,因此看好雲端通訊產業的伺服器相關個股、IC載板及高速通訊的關鍵零組件功率放大器(PA)。富邦投顧董事長蕭乾祥預估,下半年台股可看到18,600點。(圖/報系資料庫)在傳產股部分,蕭乾祥提醒,要持續關注年底將在英國格拉斯哥舉辦的聯合國氣候峰會,相關綠能及電動車產業趨勢長期向上。「其中,高排碳的鋼鐵、水泥等產業勢必升級產線,淘汰沒有效率的產能,因此產業供需結構將會轉佳。最後是疫情解封後的消費商機,看好紡纖、運動用品及傳產龍頭股。」台新投顧副總經理黃文清則建議民眾可以關注解封題材,尤其是上半年受創的餐飲、觀光,以及出口為重的成衣紡織、製鞋、運度休閒、健身器材、自行車等,預測會有大幅回補空間,可提前布局配置。

台股衝二萬4/除權息旺季 這一檔金融股連5年都填息

每年七月至九月是除權息旺季,在資金大浪潮來襲下,也可作為選股操作的要點之一,「這就是要看基本面,公司選對的產業,像是5G類,還有第二季營收成長與半年財報漂亮的公司,填息的機率相對來說就多。」投信投顧公會理事長、國泰投信董事長張錫說。張錫並認為,投資人可多關注較單純配息的類股,例如大部分金融股都可以填息,像是元大金配息一.二元,今年七月九日除息,近五年填息率一○○%。至於上半年表現突出的海運、鋼鐵等族群,尤其近期盤面主角航運股,法人不敢多言。「目前航運股正乖離相當大,就一般法人來看『都會買得怕怕的』。」群益投顧董事長蔡明彥直白地說。台新投顧副總經理黃文清則分析,今年因為股東會延後舉行的遞延效應,也成為選股熱門題材,過去經驗來看,外資、法人收到股息之後,會再投入市場投資,也就會考慮要以多少部位配置哪些類股,並預計年底到明年農曆過年時,可有多少提供消費的資金部位。「台股股市仍持續看好,投資人收到股息再投資市場的意願也顯得高,預計第三季到第四季,延續到隔年農曆年,資金效應多頭走勢,也要關注集團會計做帳等行情影響。」黃文清說。至於科技股中的IC通路,像是大聯大、文曄,還有3C通路的聯強、全國電子等,選股以穩定獲利、高殖利率為主,「填息才能賺得到股息,要多了解公司營收來源是本業還是業外。」美國基礎建設獲通過且國際碳權日受重視下,可望帶動一波原物料類股,包括水泥、鋼鐵等族群熱潮。(圖/報系資料庫)

封關前「奔牛」氣勢 台股元月上漲機率高達七成

距離農曆新年封關倒數僅剩近一個月,據近十年統計,台股元月上漲機率高達七成。法人分析,2021年挾帶外資法人歸隊、內資活水挹注,及企業獲利向上、高殖利率優勢四大利多,可望支撐金牛行情續旺。台股元月首周繳出亮眼成績單,指數狂飆731點,創近20年來的單周漲點紀錄,並一舉登上15,463點歷史新高,為新的一年寫下開春好采頭,而本年度的封關日為2月5日,換算春節連假前夕還有20個交易日,此波「奔牛」氣勢將延續至何時,也成為市場關注重點。群益投顧董事長蔡明彥表示,受惠熱錢大浪來襲,帶動台股強力上攻,並讓個股本益比、股價淨值比具調升空間,且因資金成本低,拉回低點反而成為市場布局的中長期投資機會,而新台幣升值造成匯損衝擊較偏向個別公司影響,就整體來看,資金效應的對股票評價提高的貢獻仍會較為顯著,配合全球景氣復甦,預估農曆年前指數欲小不易。觀察外資自2020年11月開始回補台股以來,累計買超金額達2,288.61億元,其中元月近五個交易日就大舉加碼634.55億元,搶進鴻海、台積電、聯電、國巨等科技股,為力撐台股續飆歷史新高的最大功臣。證交所統計顯示,2020年累計總開戶數已突破1,100萬,新增開戶人數達67萬人,可看出「全民瘋台股」的熱度,且由今年第一周的盤中零股交易金額、當沖戶數、融資餘額金額等多項散戶指標都持續升溫,顯示內資積極期盼搭上元月行情的多頭列車,鎖定布局晶圓雙雄、航運類股、漲價題材股等主流族群,在內外雙資力拱之下,也進一步推升大盤延續量滾量的多方架構。基本面部分,凱基投顧董事長朱晏民指出,由於疫情干擾最壞情況已過,預期台股2020年逆勢突圍的科技股,新年度獲利還有兩成水準,而先前遭重創的傳產族群,獲利年增幅度則可望達五成以上,對比台股、美股上一年的一、二兩季分別為營運低點,以基期來看,上半年獲利成長幅度會相當亮眼,企業獲利復甦基調不變之下,類股有機會一路輪動向上。另外,台股目前殖利率約為3%,低於過去水準,但在全球主要股市當中仍具有吸引力,且全球整體負利率債券總額已超過18兆美元,預料將持續吸引資金由債轉股,扮演穩定市場的重要角色。富邦投顧董事長分析,2021年受惠電動車、5G兩大產業帶動,預料科技股仍是領漲主流,包括相關零組件供應鏈商機龐大,再加上半導體需求點火,也使得周邊供應鏈營運、獲利具有更大表現空間,即便電動車、5G與半導體類股波段漲幅不小,短線有修正急漲乖離過大風險,但就中長期趨勢來看,未來產業成長動能仍然相當看好,為金牛年重點指標。ETF除息秀 搶領紅包2021年元月首波ETF除息秀即將鳴槍開跑,截至月底前共有49檔ETF接力登場,其中最受矚目的是有「國民ETF」之稱的台灣50,22日擬配發3.05元現金股利,整體合計共有約28萬受益人數,將搭上春節前的第一棒配息熱潮。受惠資金行情點火,推升全球股市穩步走揚,相關ETF交易熱度也跟進升溫,台股更是頻創歷史高點,尤其在權值股領軍衝鋒之下,指數投資策略再度躍居盤面焦點,今年首波ETF配息表現,已成為股民熱烈討論話題。據統計,在1月底之前,共有49檔國內外指數型股票、債券指數股票型ETF即將配發股息,率先在19日登場的有36檔,包括元大投資級公司債、國泰臺韓科技等ETF,其他13檔除息日期則分布在20日至22日之間,搶在農曆年前接棒發送配息紅包。若以盈餘分派頻率區分,主要集中在季配型ETF,共有34檔之多,而月配的僅有中信高評級公司債、中信優先金融債兩檔ETF,此次分別將配發0.371元及0.388元;第一金工業30、國泰北美科技、國泰費城半導體三檔為年配,半年配的則有元大台灣50、元大MSCI台灣、國泰股利精選30等人氣ETF,合計目前約有逾28萬受益人數將參與本次除息行情。其中,掛牌已超過17年的台灣50將在22日每單位發放3.05元現金股利,優於前一年度的2.9元,但因台積電今年以來大漲,推升0050股價8日來到131.2元新高,換算殖利率略微縮水至約2.32%。而以高金融股占比為特色的國泰股利精選30,目前配置金融股達五成,國泰投信日前也進行第一階段公告,預估每單位配發0.73元現金股利,若以最新收盤價22.08元計算,殖利率約3.3%,除息日訂為1月19日。

跟著外資買!13檔「強中強」股 領漲先鋒

台股新年度上攻氣勢猛烈,指數續創歷史高點,萬五突破之後劍指萬六大關。法人指出,資金大浪積極回補,預料個股表現將維持強者恆強態勢,選股方向建議聚焦符合外資開年以來大力買超、12月營收繳出雙增佳績,且股價沿5日線上攻等多方訊號的個股,共計有聯電、義隆、仁寶等13檔「強中強」股脫穎而出,有望擔當盤面領漲的先鋒。群益投顧董事長蔡明彥表示,11月外銷接單數據表現超乎市場預期,創下單月歷史新高,反應未來兩、三個月內企業出貨動能相當不錯,加上外資回流布局台股,營運表現績優及法人籌碼偏多的個股,成為近期關注焦點股。據統計,盤面上共有聯電、義隆、仁寶、台塑、南亞科、南亞、頎邦、華碩、台化、上銀、矽創、南電、瑞智等13檔,2021年首周獲得外資法人踴躍買進逾千張,且12月營收較上年同期及上月成長,股價沿5日線上攻,有望挾帶籌碼面、基本面、技術面三大利多優勢,股價續航力道可期。國泰證期顧問處協理簡伯儀分析,台股多頭氣勢不墜,挑戰萬六機會濃厚,從上述個股來看,可發現資金匯聚重心鎖定在權值股,符合大盤飆漲趨勢,且買盤從電子股擴至傳產族群兼備,配合營收增溫題材,支撐股價上演「有基之彈」。其中義隆12月營收達16.84億元,較上一年同期大增98.77%,累計全年營收達150.99億元,改寫新高紀錄。法人分析,公司主要營運動能由指紋辨識、觸控螢幕晶片與point stick引領,且產品搭載率、市占率仍可望提升之下,2021年每股淨利可望更上層樓。受惠伺服器需求回升,以及陸手機品牌廠積極搶食華為市占,帶動DRAM報價第一季可望走揚,成長幅度優於原先預期,第二季漲價幅度有機會進一步拉高,南亞科挾帶漲價題材加持,8日股價大漲4.2%,短中長期均線走揚,蓄勢挑戰百元大關。另外,國際油價回升,加上全球經濟復甦預期,激勵多方買盤重新關注塑化類股。尤其台塑四寶,第四季營運動能轉佳,法人預估2021獲利年可望持續增溫,外資接力上修財測目標,同時以實際行動力挺台塑、南亞、台化三檔,單周加碼張數在5,389張~15,897張,帶動股價向上走揚。

年底封關前 台股「最佳女主角」揭曉

2020年台股封關倒數5個交易日,下周四31日將畫下大漲逾2,000點的完美句點!統計近十年台股封關前五日漲率達90%、平均漲幅1.16%,其中,塑膠、鋼鐵、運輸、紡纖、電子等是最會漲的族群;另外三星、超豐、遠百及巨大等近十年來漲率達90%~100%、平均漲幅1.848%~4.128%,名列最會漲個股。從歷史統計來看,傳產股族群持續擔重綱,仍是封關前「最佳女主角」。每年12月有投信、集團、壽險大戶等作帳行情,是一年中最容易漲的時間。台新投顧統計,自2010~2019年的10年間,台股在新曆年封關前五日有九年收漲,只有一年下跌,合計十年平均漲幅為1.16%。10檔近十年會漲股就類股來看,漲幅90%的為紡織纖維、鋼鐵,漲率80%則有塑膠、電子、運輸、水泥、汽車、營建、觀光、半導體等,這些類股族群平均漲幅都在0.8~1.5%以上,幾乎是傳產股天下,電子股次族群僅有半導體股表現最優,躋身漲率80%之列。台新投顧並統計,近十年來最會漲的10檔個股,包括三星、超豐、遠百、巨大、安瑞-KY、台聯櫃、佳邦、燁輝、中美晶、東泥等,也以傳產股占6檔較多。五大類股、16檔近十年最會漲群益投顧董事長蔡明彥指出,封關倒數,強勢股將持續往上,從近日盤面表現來看,傳產股人氣強,科技股則個股表現,預估指數將在14,000~14,500點間震盪。群益投顧認為,盤面主流類股仍以半導體、貨櫃、散裝航運、轉機股、原物料、面板及鋼鐵股等為主。台新投顧副總黃文清表示,以近十年統計數據來看,封關前台股行情都不差,近日因市場對新冠肺炎有疑慮,預期指數將呈現震盪小漲格局,封關前將由電子與傳產輪動維繫人氣。預估2021年開紅盤後,各電子龍頭將發表對新一年展望,有機會轉由電子領漲,元月紅包行情可期。

台股天花板消失?專家:留心這四大變盤訊號

台股連四日寫下收盤歷史高,外資9日期現貨同步偏空操作,現貨賣超11億元,台指期轉為淨空單692口,創2015年8月以來首見,市場擔憂股市一日反轉;法人指出,多頭行情不要預測指數高點,留意四大翻空訊號,包括四次4,000億元大量噴出、新台幣匯率走貶、美10年期公債殖利率升至1.2%或帶量長黑等現象,就可以獲利了結。台股9日盤中高點14,427點,距14,500點關卡差3點,漲價題材、資金效應、新台幣升值、軋空行情等多重因素,帶動台股呈現驚驚漲,9日終場加權指數上漲29.74點,以14,390.14點作收,成交值3,115.7億元。針對期貨淨空單反轉,期貨商研判是在央行緊盯下,外資在台灣50反向ETF已無法著墨,對台股中性看待,且聖誕節長假在即,在現貨暫無賣出的打算之下,以空單鎖住獲利之舉。至於這一波台股快牛行情封頂了沒?包括第一金投顧董事長陳奕光、兆豐投顧董事長李秀利、群益投顧副總裁曾炎裕三大名師認為,本波台股由權王台積電衝鋒,拉動加權指數輕鬆躍過萬四關卡,櫃買指數又以落後補漲之姿,也創下年內新高,盤面呈現輪漲態勢,且以電子股為核心,滾量上漲,在多頭控盤格局未變下,暫時不須預設行情高點。惟居高思危,名師建議,投資人留意四大翻空訊號,包括4,000億元大量連續出現四次、台幣走勢由升轉貶、美債券殖利率上升至1.2%(資金可能由股轉債)、帶量長黑等現象出現時,就要快閃。陳奕光指出,台股由躍過萬四,到上看萬五,主要是由下游需求策動,晶圓代工、矽晶圓、記憶體、被動元件、貨櫃航運、五大泛用樹脂、鋼鐵等產業紛紛喊漲,上市櫃公司多認為,在比較基期及景氣回溫下,明年上半年營收年增率雙位數可期,加上5G及電動車長線應用趨勢,皆有利於台廠,將使得台股從作夢行情,邁向獲利上修行情。李秀利則認為,台灣基本面優於亞洲其他國家,惠譽預測GDP台灣2020年將可避免經濟收縮,預計2020年和2021年的增長率分別為2.5%和3.5%,主要受惠強勁的出口及成功遏制疫情。李秀利認為,在新冠肺炎疫苗施打之後,全球經濟將逐漸回復正軌,台灣GDP及企業獲利皆有再上修的可能。

台積電「造山運動」無極限 台股再寫驚奇

台股12月8日締造五大驚奇「護國神山」台積電8日股價再度登峰,以524元改寫新高,市值達13.58兆元,12月以來市值成長逾兆元,寫下最速成長紀錄,占大盤比重達31.2%新高,並帶領加權指數盤中由黑翻紅,終場大漲103點,收14,360點,連三日創歷史新高,上市市值衝上43.75兆元,譜出五大驚奇。台股8日上演「先蹲後跳」走勢,指數雖一度拉回下跌逾70點,不過,盤中由權王台積電挺身而出,股價穩步墊高,不僅突破前高515元,盤中最高來到525元,收在524元,單日市值增加2,593億元,達13.58兆元,且為登上500整數大關後連三日走揚,顯示上攻力道強勁。群益投顧董事長蔡明彥表示,美科技股領航走高,加上資金行情加持,推升盤面龍頭業績股成為買盤競逐標的,由台積電領軍帶動半導體族群同步上攻表態,後續多方指標將關注法人年底作帳及類股輪動狀況。玉山投顧分析,台積電受惠5G基站、CPU、GPU、FPGA等主要HPC產品高速成長,加上蘋果加速應用5奈米的Arm架構A14X應用處理器。整體來看,台積電每月約6萬片的5奈米產能將塞爆,在其他手機品牌積極搶占華為市占率下,擴大投片5G相關晶片,目前台積產能維持滿載,製程領先優勢將成為明年主要成長動能,再加上英特爾將在明年開始下單台積,預期明後年獲利只會越來越好,成為台積股價「造山運動」不斷創高的主要原因。台積電因市值大舉衝高,占大盤權值比重來到31.2%,同為歷史新高紀綠,相較於今年低點的22.76%,已跳增約8.44個百分點。加權指數也在台積電強勁基本面帶領下,8日大漲103.8點,以台積上漲10元換算,貢獻點數就約100點,扮演大盤指數及市值續創歷史新高紀錄的強力推手。另外,值得一提的是,台積電ADR周一上漲2.6%,登上106.39美元新高,市值攀升至5,517億美元,若以ADR收盤價換算折合新台幣約達607.14元,市場普遍預期,台積電股價仍有上攻空間,並有多家外資已給予台積電6字頭目標價。展望後市,法人提醒,盤面上需留意漲勢集中在電子半導體相關族群與航運相關類股,但其他如金融、營建與部份中小型股已呈現轉弱,且近5日均量來到相對高量的2,933億元,未來類股輪動加快,指數將呈現高度波動,12月在集團作帳下,指數趨勢上仍是朝向14,500~14,800邁進,建議盤中拉回低接為主,不要過度追價。

全球大開資金狂歡派對 名師喊台股「萬六」

全球資金狂歡派對延燒,配合半導體產業訂單滿載、漲價聲不斷,推升法人圈樂觀預估2021年企業獲利成長二成以上,有了基本面撐腰,五大投顧專家一致看好台股長線多頭格局,指數高點紛紛上修至萬五、甚至萬六。短線來看,台股下周可能面臨11月來漲幅已大的壓力,若融資暴增、技術面乖離過大,或是量縮使指數無法攻堅,則短期有可能在萬四高檔整理。康和證券投資總監廖繼弘分析,從季線觀察,台股10,256點、10,393點、9,859點及10,014點連成的一條萬點線,與2001年低點3,411點及2008年的低點3,955點,形成超級大W底,台股後市相當可觀,由於行情相當火爆,並由半導體等重量級權值股帶領,預計2021年最高將會攻萬六。台股4日一躍而過萬四,廖繼弘說,台股在周與月KD都呈超級強勢狀態,不過,為了台股多頭能更長久、2021年仰攻萬六打算,先於14,000點區間震盪,讓資金健康輪動,並非壞事。凱基投顧董事長朱晏民指出,預估明年上市櫃企業獲利成長至少二成,這波台股大漲,兼具基本面與資金面題材,晶圓代工與面板報價上漲後,明年第一季矽晶圓、第二季記憶體漲價將接棒,目前市場多頭氛圍濃厚,即使短線拉回,幅度也不會太大。華南投顧董事長儲祥生強調,台股在資金行情推升下,漲勢超乎市場預期,目前行情已顛覆過去判斷,各方人馬全都衝到股市,「資金多到爆」,多頭種子點燃後,行情不容易馬上下來,電子漲幅也可能輪動至跌深的傳產股。另外,群益投顧董事長蔡明彥認為,晶圓雙雄大漲後,要留意是否乖離過大,台積電17日除息2.5元或有除息前行情,若未來電子股拉回,資金可能輪動至塑化及鋼鐵股等營運轉佳的傳產股。近日融資餘額大增,成為多位法人觀察盤勢變化的指標之一,台新投顧副總黃文清認為,融資餘額近一個多月大增百億元,盤勢比預期還強,短線或許會有機會再攻,但提醒投資人隨時都要有所警戒,手腳要快。