貨櫃運價

」 航運 SCFI 海運 長榮 陽明

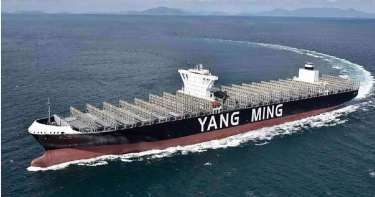

貨櫃三雄「集體沉船」!紅海危機有望緩解 歐洲線貨櫃運價震盪近4%

受以巴停火協議影響,自2023年底造成全球運力吃緊的紅海危機有望緩解,市場憂心一旦危機緩解,將面臨艙位過剩、運價急跌的挑戰,航運族群11日在亞、歐股市與期貨市場都遭遇沉重賣壓。以巴衝突引發紅海危機連鎖反應,胡塞運動自2023年10月起多次攻擊穿越紅海的商船,大量船舶因此繞道航行消化運力,戲劇性扭轉海運船噸過剩,推動運價上漲。4月底歐美開始補庫存,貨主提前出貨,加劇船舶吃緊、缺櫃、塞港壓力,近期幾乎全航線瘋漲。然而據《中時新聞網》報導,如果紅海危機緩和,貨櫃航運業將面臨艙位過剩的挑戰。陽明海運前董座謝志堅等業界人士推演兩個情境:一、若有望解除,船公司將花3個月調整航班,復航蘇伊士運河,運力過剩問題將凸顯,運費可能打回原形。二、若紅海危機持續,到7、8月新增運力可能補足目前運力缺口,運價趨向平衡,但可能在年末最後4個月淡季造成運力供過於求,運價明顯回落。受此影響,台股「貨櫃三雄」12日集體翻船,其中以萬海(2615)跌勢最重,盤中一度觸及80.5元,面臨80元保衛戰,終場收83元,跌5.9%,成交量7.91萬張。陽明(2609)盤中股價也跌破70元關卡,觸及68.6元,終場收70.9元,跌5.09%,成交量24.28萬張;長榮(2603)盤中則觸及186元,終場收191.5元,跌3.04%,成交量8.33萬張。此外,丹麥馬士基、德國赫伯羅特、韓國HMM等貨櫃航運商,以及港股海運股同樣集體下挫,大陸中遠海控跌逾12%,上海歐線集運指數主力合約11日一度暴跌逾9%,終場跌幅收斂至5.17%。貨攬業者台驊投控研判,近期航運股漲多回檔整理,11日恰有利空消息趁勢修正;貨代業者則表示,目前歐洲線訂艙滿到6月底,加上部分歐洲線船延遲回亞洲載貨,部分航商決定6月中每40呎櫃喊漲1000美元;美國線艙位也滿到6月中,但要不要喊漲,目前仍在觀望。

長榮股利配息70元陽明僅2元小股東不滿 董座喊話:有賺錢一定發

陽明(2609)昨(24日)舉行股東會,會中通過每股配發現金股利2元,並召開董事會推選新任董事長,由鄭貞茂續任;而針對股利政策,鄭貞茂在股東會中也答應股東,「只要公司有賺錢,一定發放股利」,並會實施平衡股利政策,這都是未來努力方向。陽明股東會中,有小股東發言,對比長榮大方配息70元現金股利,認為陽明股利政策沒有完全照顧到股東權益,對於配發現金股利2元相當不滿。陽明2022、2023年均配發每股20元現金股利。對此,鄭貞茂回應表示,過去股利配發優於同業,航運業是景氣波動劇烈的產業,去年賺1.37元,董事會討論過後決議超額配發2元,稱「只要公司賺錢,就一定發股利」;總經理杜書勤也表示,本來預期今年供過於求,受紅海危機影響,運價來到小高峰,目前看來第三季仍有旺季效應,明年也有新船運能挹注供給。至於股東關心的帳上保留盈餘,鄭貞茂表示,未來航運業市場還是有非常不確定性,很多股東詢問資本支出如何改善並配合環保法規,加上造船成本昂貴,沒有先進船隊很難跟同業競爭,航運業是大起大落的產業,公司經營團隊會實施平衡股利政策,盡量讓公司營運狀況保持盈餘,不要產生虧損,也希望股利比較穩定,這是我們努力的方向。此外,杜書勤也提到,去年EPS下降到1.73元,是因為2021年是航運史上百年從來沒有過的榮景,不是天天可以過年,2023年才是航運市場比較接近正常的狀況。此外,最近運價震盪不會像疫情時期這麼大,需求也從實體回歸服務業,供給端明年也會增加,預估新增190萬TEU(20呎櫃)新船運能。航運市場不是獨佔事業或穩定民生消費事業,起伏非常大,但隨著第三季傳統旺季來臨,碼頭可能更塞,看好今年可以獲利。甫出爐的上海出口貨櫃運價指數(SCFI)運價連七漲,四大航線運價持續走高。受惠供需再度陷入緊張,貨櫃三雄週五股價強勢表態,長榮收盤上漲5.02%、陽明收漲3.09%、萬海漲5.34%。

通膨降速不如預期 美降息時間點各方看法分歧

美國去年12月消費者物價指數(CPI)年增率3.4%,通膨降速不如預期,讓美國聯準會降息時間點各方看法分歧。本土投信仍樂觀Q1調降利率機會超過75%,但日資野村投信預測會延至Q2。國內學者則悲觀,認為3月降息的期望恐落空,預計最快要到下半年才有可能啟動降息循環。聯準會官員去年12月鴿派言論不斷,外界期待,最快今年3月就能降息,全球股市跟著大漲。台經院研究員邱達生分析,聯準會最在乎的兩件事,「物價穩定」、「充分就業」。但近日紅海危機擴大,不僅國際油價上漲,貨櫃運價也跟著狂飆,通膨再起的風險再起;而美國當前失業率維持在3.7%低檔,非農就業新增21.6萬人,顯示就業市場依然非常熱絡;他直言,聯準會現在沒有理由降息。若聯準會下半年才啟動降息循環,邱達生認為,投資人近來買債券的熱情可能被澆熄,股市觀望氣氛也會更為濃厚,接下來的表現,可能不如先前亮眼。可是本土日盛投信的看法則相對樂觀,投資團隊認為,美國整體通膨可能因能源波動而有所反覆。不過,核心通膨下降趨勢未變,且與市場預期偏差不會太遠;日盛投信根據CME FedWatch Tool指出,利率期貨價格隱含3月FOMC會議降息的機率仍達75%。野村投信投資策略部副總張繼文表示,聯準會12月會議結果帶來關鍵的態度轉向,不論今年降息幅度如聯準會點陣圖顯示的3碼、或者市場目前預期的6碼,對投資市場來說都是正向訊號。不過考量各項因素後,野村投信認為,美國最快第2季才可能進入降息循環。日盛看法樂觀,野村投信稍保守,但學者最悲觀。對此邱達生表示,美國3月將公布最新點陣圖,屆時今年底前有多少降息空間,3碼或是更少,將有更明朗答案。日盛投信台股投資研究團隊表示,台股受選前資金觀望氣氛濃厚影響而壓縮,選後可望逐步回溫,除關注美國貨幣政策外,也要留意台灣11月景氣燈號是否重回黃藍燈之上,以及台積電18日法說會動帶,中長期來看,台股多頭格局不變。

紅海危機衝擊!全球貨櫃秩序大亂 航運股價重挫

紅海危機攪亂海運市場,繼近期全球貨櫃運價大漲後,傳出已有航運業者與胡塞武裝組織達成協議,以防止船隻遭到攻擊,消息一出打趴貨櫃三雄股價,陽明9日一度跌停,終場下跌超過8%,長榮、萬海也跌約6%,散裝航運同樣受累,中航、新興、四維航、台航單日跌幅都超過4%,運輸類股一片綠油油。根據中東當地的通訊社(SABA)報導,胡塞武裝要求船隻,只要聲明「與以色列無關」就不會遇襲,紅海危機看似有解。不過,國內航運業者坦言,若由胡塞武裝來定義,恐先弄懂如何執行他們訂的政策及規範,路過、轉運過去到底算不算,訊息目前都還很混亂。由於消息來得突然,國內大型航商對此消息半信半疑,還在持續觀察市場變化,也沒有公司宣布要改變原訂改道的政策。但大陸的上海國際能源交易中心交易的集運指數(歐線)期貨主力合約EC2404已率先重挫,9日早盤一度暴跌20%,呈現連4跌的快速回檔。受紅海危機影響,全球貨櫃秩序大亂,多數船公司為避免遭襲擊,只得被迫繞道,導致航線距離及成本增加,大陸目前有部分地區開始出現缺櫃,運價因而扶搖直上,今年以來貨櫃三雄股價同樣狂飆,長榮上周股價衝高,一度拉升至165元,衝破去年中的盤中高點。航運業者表示,若能安全通過紅海,勢必導致全球運價修正,歐洲航運股先跳水,貨櫃三雄9日也全面開低,陽明早盤以53.5元、下跌3元開出,一度跌停殺到50.9元,成交量逼近18萬張;萬海以54.4元、下跌1.8元開出,終場跌逾6%,收52.49元;長榮下跌6.5元開出,終場狂殺9元至151.5元,跌幅5.6%。散裝航運也受拖累,中航、新興、四維航及台航重跌均超過4%,裕民跌逾3%。貨攬跌幅以台驊重挫6%為最,中菲行跌約3%,不過中菲行認為,近期紅海危機主要是供給面衝擊,短期雖有波動,但不致大幅度影響運費及通膨情況,海運景氣仍視長期需求而定。

長榮海9月營收244億年減逾51% 謝惠全:航運供需失衡「明年充滿挑戰」

長榮海運(2603)上周五(6日)舉行法說會公布9月營收為244.83億元,月減1.74%、年減51.22%。總經理謝惠全表示,目前經濟仍深受高通膨、高利率影響,在市場仍供過於求下,第四季航運傳統淡季營運較第三季弱的可能性很大;並指出今年海運市場已不如往年蓬勃,明年仍是供需失衡「充滿挑戰的一年」。長榮海運日前公布9月營收,達244.83億元,月減1.74%、年減51.2%,累計第三季營收728億元,季增8%,累計前3季營收2070.36億元,年減59.9%。雖然第三季獲利亮眼,但因產業趨勢已走弱,長榮預估第四季貨櫃運價會比前三季至少低10%以上,仍保守因應。謝惠全表示,第四季是航運市場傳統淡季,今年受全球經濟深受高通膨、高利率影響,各航線貨量較往年為少,雖第四季有短期利好因素,開學、感恩節、聖誕節等,但市場還是供過於求,預估表現將較第三季弱的可能性很大。此外,國際貨幣基金組織IMF預測明年經濟成長率3%,但貨量成長僅2.2%,且船舶供給量高於今年的8.2%至9.1%。謝惠全指出,明年的挑戰除了經濟面因素外,對航運業影響最大的是氣候變遷,在減少碳排下,歐美相關環保規範出爐,對航商影響深遠。謝惠全直言,儘管明年歐洲環保法規會影響供給,對市場有一些影響,但整體基調還是供過於求。除非市場需求供給發生可以扭轉重大事件,否則明年對航運市場來說,仍是供需失衡,充滿挑戰的一年。並說「疫後市場兩樣情、航商貨主背著行、供需失衡價難守、高低起伏驚驚走」。當今的海運市場已經不如過去兩三年蓬勃,謝惠全表示,疫情過後供應鏈運作回歸正常,船期準班率回到7成,供給全數投入市場;需求方面,因通膨降低消費力,庫存去化緩慢,供需嚴重失衡,整個市場疲弱,航商獲利從高點滑落,「心情較以往來得沉重」。

拉貨動能未顯現 SCFI貨櫃運價指數周跌近4%周線連3黑

中國十一長假前的拉貨潮動能趨弱,根據上週五(22日)最新一期上海集裝箱出口(SCFI)運價顯示,最新指數為911.71點,週跌36.97點、跌幅3.89%,已連續3週下跌。觀察主要航線指數,皆全數下跌,其中又以遠東到美東航線跌幅最深。根據最新一期SCFI資料顯示,遠東到歐洲運價每TEU(20呎櫃)為623美元,週跌35美元、跌幅5.31%;遠東到地中海運價每TE為1217美元,週跌31美元、跌幅2.48%;遠東到美西每FEU(40呎櫃)為1790美元,週跌98美元、跌幅5.19%;遠東到美東每FEU為2377美元,週跌173美元、跌幅6.78%。近洋線方面,其中遠東到日本關西每TEU週漲2美元;遠東到日本關東每TEU週漲2美元;遠東到東南亞每TEU週跌8美元,跌幅4.39%;遠東到韓國每TEU週漲2美元。而貨櫃三雄22日股價表現也各異,長榮(2603)、萬海(2615)小幅收黑,僅陽明(2609)收紅。市場人士指出,在貨量未明顯提升下,運價持續走跌,第四季雖將進入歐美感恩節、耶誕節的貨櫃運輸旺季,但歐美在商品庫存陸續消化下,預期運價走高機率不大,但再下跌空間也有限,營運仍可較第一季好。陽明日前召開法說會也表示,供需失衡問題持續存在,加上中國十一長假前出貨不如預期,在陽明釋出對第四季保守看法後,並未對貨櫃三雄股價走勢造成太大衝擊。而長榮預計將在10月6日召開法說會,進一步對外釋出第四季景氣看法,將是市場關注焦點。

SCFI運價連2漲 貨櫃三雄4日股價皆收紅

在各大航商堅持合理運價,加上第三季傳統旺季來臨,SCFI貨櫃運價指數連續兩周上漲。上海集裝箱出口(SCFI)運價指數上周五(4日)公布最新一期報價,周漲0.98%至1039.32點。在各主要航線中,美東線每FEU(40呎櫃)突破3000美元,美西線每FEU突破2000美元。受惠運價上揚,貨櫃三雄4日股價全數收紅,其中長榮(2603)收在109元,漲幅3.8%;陽明(2609)收在47.15元,漲幅逾1.5%;萬海(2615)收在51.6元,漲幅逾0.19%。最新出爐的SCFI運價上漲10.09點至1039.32點,周漲幅縮小為0.98%;四大主要航線表現,遠東到美西每FEU突破2000美元,達2002美元,周漲59美元、漲幅3.03%;遠東到美東每FEU達3013美元,周漲160美元,漲幅5.6%;遠東到歐洲運價每TEU(20呎櫃)達947美元,周跌28美元,跌幅2.87%;遠東到地中海運價每TEU達1529美元,周漲26美元,漲幅1.72%;至於近洋線方面,遠東到日本關西、日本關東及東南亞每TEU與前一週都持平;到韓國每TEU較前一週上漲34美元至131美元,漲幅25.9%。業界表示,此次價格上漲,主要反映美國線8月1日喊漲成功,加上遠東到美國線的航商積極減班縮艙,帶動運價走揚。不過,遠東到歐洲線方面,因船商船隊大,且策略不同,因此運價較為混亂。目前不論航商或是貨代業者都認為,需求並不高,但美國線貨量又比歐洲線好,加上航商持續抽艙,且航運諮詢機構Sea-Intelligence觀察到,6月底跨太平洋空白航行活動急遽升高,與美國線現貨市場運價漲勢存在明顯的相關性。

SCFI運價連8黑 全球遠洋運輸業面臨多年來最大衰退挑戰

在過去三年,由新冠疫情引發的國際物流鏈需求緊張,讓遠洋運輸業務量價齊升,航運公司賺得盆滿鉢滿。但如今全球航運業正面臨各國出口劇減、運費下降等不利情勢,遠洋運輸業陷入多年來最大衰退。海運市場呈現二樣情。散裝族群受惠需求回補,波羅的海綜合指數(BDI)最新顯示,2日上漲46點到1145點,漲幅4.19%,創1月5日以來新高;貨櫃運價指數則「連8跌」,最新公布的上海出口貨櫃運價指數(SCFI)為931.08點,較上週續跌15.6點,跌幅1.65%,值得注意的是,亞洲線運價逆勢走揚,漲幅達14%。疫情早期,對貨物需求的飆升導致港口擁堵、集裝箱短缺,當時,南加州海岸外一度有100多艘船排隊。運力不足助力航運業公司業績迎來爆發式增長。然而,隨着海外通膨加劇,歐美市場的消費者把預算轉移到了燃油、食品等必需品消費上,非必需品庫存升高,航運業又面臨供給過剩、需求下滑的苦果。據美國零售聯合會(The National Retail Federation)預計,美國2月份的海運進口量將季度同比下滑12%,較去年同期下降26%。隨著全球經濟進入衰退,預計遠洋運費將跌至收支平衡水平以下,航運公司之間可能會掀起新一輪價格戰。馬士基公司的執行長Vincent Clerc在2月份表示,美國進口商的訂貨量遠遠低於正常水平,需求要在6到8個月後才開始增長。他預計馬士基今年的營收將低於去年的水平。馬士基和另一家業內龍頭地中海航運公司已經在近3個月取消了從亞洲到美國的1/3的預定運力和從亞洲到歐洲的1/5的預定運力。有航運公司對媒體表示,全球遠洋運輸船中,目前大約有7%處於閒置狀態。這些船不是停在船廠進行長期維修,就是停在馬來西亞和東南亞其他地方的水域,船上只留下少數船員。地中海航運公司(MSC)執行長Soren Toft在跨太平洋海事會議(TPM)上表示,該公司打算把60艘租來的船歸還給船東,並報廢一些舊船以控制產能。地中海航運公司目前擁有700多艘船,是世界上最大的航運公司。TPM會議通常是承運商與他們的大客戶談判海運費的地方。據媒體援引參與談判的人士稱,今年大貨主的運費報價極低,僅爲去年合同的1/3左右。

貨櫃運價過高SCFI恐轉跌 業者:明年航運情況不樂觀

上海航交所周五(30日)公告上海出口集裝箱運價指數(SCFI)最新數據為1107.5點,較上周上揚0.46點,終結連27周下跌,但漲幅僅0.04%。且據華爾街日報(WSJ)報導,過去兩年供應鏈中斷、船隻運載力有限,貨櫃運費高得驚人。但明年情況將有所不同,至少從世界航運業巨擘的角度來看,情況並不樂觀。報導指出,貨櫃現貨費率在今年初開始下滑,目前已不比新冠疫情前水準高出多少,並將在明年下半年加速下降。此外,美東線仍續跌,貨攬業者坦言,海運業喊1月要加收GRI(綜合費率上漲附加費)並無法成功收取,原因是艙位仍供過於求,不排除下周公告的SCFI將再次轉跌,而歐洲線仍有跌破成本價的壓力。日前市場傳海運業者1月起將加收亞洲到美國GRI,每 FEU(40呎標準貨櫃)1000美元起跳,貨攬業者不諱言,因艙位仍供過於求沒有漲成功,此次歐洲線反彈,原因在於運價已低於成本價,出現谷底反彈。德魯里預估明年將見證有史以來最大的新船運載力增加,約新增250萬TEU(20呎標準貨櫃),除非一些交付延遲。航運公司將難以應對全球貿易下滑和船舶供應激增的局面,除非他們能結盟減少航運輛,出售過剩的運載力同時說服客戶簽訂長期合約。遠東到歐洲運價最新報價為每TEU報1078美元,上揚29美元,漲幅2.76%,不過,遠東到地中海每TEU轉跌46美元,來到1850美元,跌幅2.43%。而遠東到美西每FEU轉為上漲5美元至1423美元,漲幅 0.35%;遠東到美東續跌29美元至3067美元,跌幅0.94%。有分析師認為,全球經濟好轉、當前去庫存周期結束、疫情後消費者行為恢復正常之前,航運價格不會穩定下來。在這之前航運公司可能不得不與客戶談判,爭取維持長期合約價值,但談判可能非常艱辛,隨貨櫃現貨利率下降,預估合約利率也會跟著下滑。貨攬業者認為,農曆年前小旺季的確帶動部分出貨動能,但多半反映在12月中旬,年底進入密集盤點期,一般都會維持庫存和會計紀錄相符,因此,年底前的最後一周通常已拉貨完畢,不排除下周公布的本周運價數據,有再度下跌疑慮。航運公司可能會在明年迎接更慘烈的暴風雨,儘管持續的地緣政治不確定使其在客戶面前仍擁有一定的影響力。

SCFI連22週下滑運價跌逾67% 法人:明年首季貨櫃航運業恐虧

歐美海運貨櫃量自8月起急降,除了高通膨壓抑消費需求,等待高庫存持續消化,航運業界也發現,產業訂單雖然稍有回復,但數量和速度都低於預期,大型訂單變少,反映在出貨整櫃變併櫃,難以阻止運價連續性下跌。上海航運交易所18日告最新一期的上海出口集裝箱運價指數(SCFI)為 1306.84,較上期下跌136.45,跌幅9.45%,不僅連續22週下滑,且跌到2020年9月初、二年又二個月以來新低,等於是跌到起漲點之下。主要航線運價中,歐洲線大跌 2 成,美西線跌幅也較上周略增。法人指出,因航程因素,運價多落後2個月左右,才反映在航商營收上,若運價後續持續走跌,明年第一季淡季貨櫃航運業者恐有虧損疑慮。根據昨日出爐的SCFI顯示,主要航線來看,遠東到歐洲運價每TEU(20呎櫃)大跌306美元至1172美元,跌幅高達20.7%;到地中海運價每TEU下跌94美元至1967美元,跌幅4.56%,失守2000美元大關。遠東到美西每FEU(40呎櫃)為1559美元,較上週下跌73美元,跌幅4.47%。遠東到美東每FEU失守4000美元至3877美元,較上週下跌346美元,跌幅8.19%稍有有收斂。近洋的遠東到東南亞每TEU則較上週下跌19美元到327美元,跌幅5.4%。根據資料顯示,各主要航線運價從高點跌到昨(18)日,多有超過67%以上的跌幅。法人指出,近3週的SCFI跌幅擴大,另外自11月到隔年農曆過年,是貨櫃航運的明顯季節性淡季,在缺乏貨量支撐的情況下,貨櫃運價後續仍將持續走跌。以目前的運價跌勢及歐美零售業的高庫存來看,明年第一季貨櫃航運很可能面臨價量齊跌。加上海運燃油、人工薪資、船舶成本又明顯高於疫情前,推估明年第一季貨櫃航商可能面臨虧損的局面。

全球航運價格今年跌逾六成 Q4傳統旺季盼止跌

上海航交所貨櫃運價指數SCFI昨(14日)最新報價1814點,周跌108點、跌幅5.67%,距離年初高點跌幅達65%,美歐四大主要航線運價直落,跌深的美西線、歐洲線單周跌幅都逾12%,距離高點分別下跌74%、67%。雖是連17周下跌,跌幅並沒有因為上周是中國黃金周而將累計跌勢加大,反而較前幾周平均每周近一成的跌幅縮小,波斯灣與南美等航線運價還回升,亞洲線運價也穩住,讓第四季歐美線淡季不會太看壞,亞洲線旺季則有支撐。南美線(桑托斯)每箱運價5120美元,周漲95元,漲幅1.89%;波斯灣線每箱運價1171美元,周漲295美元,漲幅28.40%;東南亞線(新加坡)每箱運價349美元,周漲1美元,漲幅0.29%。航運市場的好壞主要看供需,需求端雖重要但不可控,受升息、通膨、戰爭、疫情等因素影響消費信心,歐美需求量急遽放緩,但可控制供給端,這是船公司面對新挑戰的機會。運輸需求下降同時,卻碰到大量運力釋出,主要來自塞港緩解、新船下水,目前壅堵問題已較年初解決一半,剛好與之前海運榮景時的情景相反,意味運價接下來將很快地回歸正常化。據國際海運諮詢機構Alphaliner統計,明年將有近240萬的20呎標準貨櫃(TEU)的新船運力將交付,去年同期為110萬TEU,到後年新增運力為280萬TEU,加劇市場對運力過剩的擔憂。其中近3成運力為雙燃料船舶,估計船公司主要用於船舶的汰舊換新,因應明年環保新規上路。相關業者分析,美西線現貨市場目前每大箱(40呎櫃)運價都在1800-2000美元之間,有些超大型攬貨業者可以拿到1700美元運價,由於1700是1萬箱TEU以下貨櫃船成本價,估計運價不會繼續下跌。

第三季旺季不旺 海運業10月擴大減併班救市

運輸需求急降、海空運價超跌,其中最指標性的跨太平洋線現貨價,上海至美西海運距年初高點跌幅逾7成,台灣至美西空運跌幅更逾8成。歷經第三季旺季不旺的震撼,海運業10月擴大減併班救市,包括馬士基、地中海航運、貨櫃三雄等;業界初步統計,上海、寧波港出發至美國大減班分別達27%、31%,透過積極減少運力供給,讓運價止穩。第四季航空貨運傳統旺季也難樂觀,聯邦快遞、國泰航空等業者正在縮減航空網絡,傳出跨太平洋、跨大西洋、亞歐航等貨運航班量將從10月減少或到11月,甚或部分貨機停飛。近日馬士基執行長Soren Skou接受外媒採訪表示,全球需求減少,尤其是歐洲和美國,美國受通膨升息影響,歐洲多了俄烏戰爭衝擊,預估今年耶誕節進口旺季貨運量可能比過去少。隨著運輸需求減少,為節省燃料成本,許多船公司放慢貨櫃船的航行速度。他說,市場正在反轉,2020年底、2021年初疫情期間,為刺激經濟而推升需求、廠商囤貨,但運輸供給因疫情減少,帶動運價狂飆,如今反過來,需求減少而運力增加,運價跟著下跌。這對長約比例較小或陸運物流業務較少的船公司,影響較大。對照上海出口貨櫃運價指數SCFI在9月30日報價,一舉跌破2,000點大關,回落2020年第四季水準,跌最兇的美西線運價2,399美元、驚見2字頭,距今年初歷史高點跌幅逾7成,另歐洲線跌幅逾6成、美東線跌幅近5成。為了讓運價止穩,10月泛太平洋線掀起減班潮,上海港美國線空班率約27%、寧波港美國線空班率31%,包括三大海運聯盟及萬海、以星、美森等非聯盟船公司都有減併班,上海錦江等大陸船公司暫停航線服務。空運需求同步減弱,貨代業者稱,全球需求8、9月加速減緩,航班隨之減少,10~11月恐怕不妙,受全球通膨、大陸清零等衝擊,貨運包機疲軟。聯邦快遞、國泰航空相繼示警,消費者需求可能比預期弱,年底假期購物季蒙陰影,聯邦快遞跨太平洋、跨大西洋、亞洲航線航班10月開始減少、一直持續到11月。去年12月航空貨運市場因為越南、泰國等工廠疫後復工,在國際市場搶租包機,台灣-美西線曾創下每公斤運價台幣700元,急貨台幣750元高價,是疫前近9倍價,但近日降至約130元,跌幅逾8成。展望後市,業界期待耶誕節、農曆春節前有一波小出貨潮,補庫存需求11月可望出籠。部分船公司已報備美國線11月GRI喊漲千美元,漲不漲得成,市場關注。在空運方面,華航研判,目前運價若一路維持到第四季,隨消費性電子新品、年終節慶採購出貨,第四季營運仍可期。

航海王掰了! 國際海運價格狂跌逾六成淪「負值」

國際海運去年歷經價格狂飆、一櫃難求後,中國海運價格今年持續走低,一個運到美國西海岸的標準貨櫃,價格已從年初重跌逾6成。波羅的海貨運指數(FBX)顯示,今年9月21日,全球貨櫃運價為每40呎貨櫃4179美元。但2021年9月13日,全球貨櫃運價曾一度飆漲至每40呎貨櫃11134.44美元。這也意味著,目前運價已較去年高點下跌超過62.5%。9月16日,上海出口集裝箱運價指數(SCFI)來到2,312.65點,較上期下跌9.7%,9月23日,上海至新加坡的20呎櫃海運價僅386美元,較年初下跌74.1%。並且是連續第14周下跌。扣除低硫燃油附加費,中國到越南、泰國等地的實際運價7月起就已是「負值」。專家分析,貨櫃海運價格暴跌主要是運力增長與通貨膨漲,導致商品需求下降、貨量減少。相對於中國出發到北美和歐洲的貨櫃運價,亞洲區內運價更是慘不忍睹,因持續下修,基本已被打回疫情前「原形」。進入9月跌幅加大,貿易商稱9月下旬的海運運價不到去年同期的1成。運價快速降低,一方面是因為運力增長較快,另一方面則是多國貨幣政策放水和俄烏衝突等因素,將通貨膨脹的壓力推到超預期的水平,商品需求出現下降趨勢。從美國聯準會升息開始,今年西方政府貨幣政策緊縮的幅度和速度都超過預期。收緊的貨幣政策疊加地緣政治因素,國際貿易增長預期減弱,運力卻在增加,在這種情形下,運費下降就在情理之中。

國際海運旺季不旺 貨櫃運價連14周跌上周再跌一成

SCFI貨櫃運價指數連14周跌不停,續創 2020 年 12 月以來低點。SCFI指數是涵蓋亞洲到全球各主要地區現貨價平均值,SCFI自年初歷史高點5,109點下滑至今已經腰斬,累計跌幅達54%,也代表所有的航線運價都是向下。美西線、地中海線及東南亞線跌幅都達一成,但本周跌幅較上周微幅縮小,指數下跌249.47點,至2,312.65點;跌幅也由前一周的10.02%微幅縮小至9.74%,雖然較上週收斂,但美西、美東線將面臨3000美元、7000美元的運價整數關卡保衛戰。其中,美西線FEU(40呎櫃)自7,900美元一路下滑、跌幅已達62.42%。今年5月美國線換約時,市場上不管是船東還是貨主,對於今年的展望都相當樂觀,所以簽出來的長約價格都貼近市場運價,當時指數在4,000多點,誰都沒有想到在短時間,指數、運價同步腰斬。隨著SCFI指數持續走跌,船公司也開始面臨年度合約重新談判的壓力。據SCFI最新報價,上海到歐美主要航線全面下修,美西線40呎櫃運價3,050美元,下跌434美元、周跌12.46%;美東線每40呎櫃運價7,176美元,下跌591美元、周跌7.6%。比較來說,台灣價量相對穩定,目前美西線運價幾乎都有3,000美元以上,歐洲線運價多數落在6,000~6,500美元,多家船公司保留更多艙位到台灣載貨。長榮減資在7日暫停交易,下周一19日新股重新上市,但近期運價續崩,海運市況詭譎,減資出關是否引爆逃命潮,讓市場格外關注。專業人士分析,長約是保障船公司全年獲利重要支撐,現貨價格大跌後,現在檢視的合約價格都是偏高,對於合約價格重談已造成極大的壓力,隨著合約價陸續調整,為因應運價跌跌不休,許多船公司採取控艙、縮艙策略,緩解運價跌勢。

台股升息循環正式揭幕 國票金漲逾9%、開發金也跟進

台股本週終場收17456.52點,週漲191.78點,漲幅1.11%,成交量擴張,五日均量為3,708億元;受到台灣央行與FED同步升息1碼,升息循環正式揭幕,有利金融業拉開利差,開發金股價漲8.9%,國票金漲9.4%,金融股漲4.9%;半導體漲1.0%,美股反彈減輕外資賣壓,台積電順利填息,漲1.6%。而在運輸股跌4.2%,貨櫃運價出現各航線漲跌不同,由於長榮提出減資四成方案,股息也不如陽明,長榮跌11.9%。永豐投顧分析,台股受到俄烏戰事持續發酵,中國又出現疫情封城,造成市場大幅波動,所幸3/16 FOMC會議掃除市場猜測,美股反彈,但市場對反彈續航力看法分歧。國際股市方面,美股原本受到俄烏戰爭心理壓力與原物料價格高漲問題,持續走弱,但FOMC會議後,FED釋出明確訊息,顯示FED可能顧及市場承受能力,會和緩處理通膨,美股連續反彈,暫時化解破底壓力。此外中美對於中概股在美上市的監管,在中概股連續大跌後,中方迫於現實,有修改規定向美方靠攏的可能,也促成最弱的陸港股止跌。

全球運價連漲19周SCFI再創新高 歐洲航線漲最兇

儘管達飛、赫伯羅德等航商喊出凍漲,但面臨下半年出貨旺季,上周五(17日)最新一期上海貨櫃運價指數(SCFI)再創歷史新高、來到4622.51點,周漲54.35點,今年5月已連漲19周;其中全球主要航線運價,無論是上海到歐洲、美東等主要航線,還是亞洲線到日本、韓國或東南亞等地運價都持續上漲。昨(20)日歐洲航線運價指數更上漲到10373.45點,至於美西航線則維持在4234.61點高檔位置。貨運代理商表示,配合耶誕、新年假期,每年第3季末到第4季初都是海運的傳統旺季,今年疫情升溫加上各港口的人流管制措施,讓港口作業等待時間拉長,也相對增加運價成本,不排除10月續漲,至少要等到11月,待歐美出貨旺季過去後,運價才有機會開始回穩,短期內還是居高難下的狀況。SCFI運價指數自今年5月以來,已連續上漲19周。(圖/翻攝自財經M次方)為何航商宣布凍漲、但運價還是上揚?貨運代理商指出,凍漲的航商只是少數,而且原本運價就比同業高,所以在9月15日20呎櫃(TEU)漲逾900美元、40呎櫃漲逾1,000美元後,10月再漲機率不小。全球貨櫃航運龍頭馬士基則預測,今年全年全球貿易量年增約7-8%。而據IHS Markit統計,全球主要港口貨櫃裝卸量相較疫前成長10-70%,尤其是美西洛杉磯、長灘港等港,平均每艘船舶裝卸量較疫情前暴增逾70%。

美股三大指數同創新高 永豐投顧:多空轉折貨櫃股 風險大增

周五(9日)美國商務部新增34家貿易黑名單,美中關係轉趨緊張。而美股展開強勁揚升,道瓊、標準普爾500、那斯達克三大指數同創歷史新高。9日美股四大指數表現:道瓊指數上漲448.23點、1.30%,收34,870.16點;標準普爾500指數上漲48.73點、1.13%,收4,369.55點;那斯達克指數上漲142.13點、0.98%,收14,701.92點;費城半導體指數上漲55.6點、1.72%,收3,278.4點。台股7月9日走勢。(圖/翻攝自證交所網站)美國科技股中,蘋果漲1.31%;臉書漲1.38%;谷歌母公司漲0.38%;亞馬遜跌0.32%;微軟漲0.19%;英特爾漲1.08%;AMD漲1.29%;NVIDIA漲0.74%;高通漲2.27%;應用材料漲1.79%;美光漲2.11%;博通上漲2.06%。台股ADR中,台積電ADR漲2.28%;日月光ADR漲2.77%;聯電ADR漲2.25%;中華電信ADR漲1.03%。Delta變種病毒肆虐,亞股哀鴻遍野,台股9日一開盤就重挫逾百點,電子、金融、傳產類股都是下跌,加上外資大賣、摜壓權值股,終場加權指數以17661.48點作收,下跌20461點、1.15%。本周台股下挫48.67點,跌幅0.27%,周線收黑、結束連7紅。至於量能部分,交金額略縮至5428.11億元;其中三大法人同站賣方,合計賣超463.70億元,其中外資連3賣、大賣411.43億元、外資自營商買超0.01億元;投信連續8賣、賣超5.14億元;自營商賣26.81億元、自營商避險賣超22.31億元。永豐投顧表示,台股近期融資餘額已近3,000億元,來到新高水位,本土資金在運輸、鋼鐵及塑化類股輪流點火,但持續性不強,貨櫃運價持續飆高,然歐洲及美國政府已出面關切運價情況下,貨櫃面臨多空轉折當下,風險性大增。永豐投顧認為,本周加權指數雖攻上18,000點、再創新高,惟類股表現極度失衡,且美股、台股指數位置已高,加上後續將面臨Fed宣布縮減QE議題,風險逐漸接近,建議保守因應。其中,低基期的蘋概股可以等待發動,漲多族群建議見好就收。由於台積電6月成績佳,預期指數月線17,500有守,高點則為5日線17,800點。

阿水講股/股市阿水:趨勢中思考 找出投資步調

剛接觸投資的朋友,對於怎麼預先抓出主流股總會感到困惑,試著從報紙或電視新聞中抓到投資機會,卻常常覺得事倍功半,到後來還是只能聽市場老師說、同事推薦、甚至網友說。難道沒有更好的學習方法嗎?就拿每天的「早安阿水」節目來說,要在清晨快速整理全球昨晚的財經新聞已經不容易,更常會遇到商品或市場行情一天跌、一天漲,結果昨天跟今天新聞報導的看法完全相反。其實新聞該給你的不是「為什麼漲」或「為什麼跌」,因為真正的理由是複雜的,是交錯影響的,應該從新聞中找出一個趨勢,再從趨勢中思考,看自己能不能理出可能的幾種原因。比如黃金最近價格上上下下,大部分人都有個疑問,通膨問題不是嚴重嗎?為什麼身為避險與抗通膨的黃金走勢卻相對不強?從這個知識的斷點出發,就比較能知道你在投資商品時的弱點在哪裡,這就是容易考慮不周的地方,再深入研究就會發現,原來是因為美元相對走強、大宗商品的價格也因此回檔。那為什麼美元會相對走強?就又能連結到更多地方。用這個觀念去看目前台股熱門的航運類股、鋼鐵類股,就能了解,貨櫃航運趨勢可以看世界貨櫃運價指數、散裝貨運則看波羅的海綜合指數,再從裡面建立自己的投資步調,並搭配法人那真金白銀的買賣超資料,心中自然會對價位有個底,慢慢研究出一套適合自己的方法,而不是單靠朋友或同事推薦了。上周三大法人在上市類股中,一共賣超三百零二.○八億元,其中外資賣超兩百六十四.七八億元,自營買超十三.六七億元,投信則賣超了五十.九七億元。阿水也繼續分享獨家法人資金流向資料,附表為上周五個交易日,三大法人合計買超排行榜,交叉比對有兩大法人以上合買的資料。上周法人皆在高檔有賣超獲利了結的情況,雖然還是有法人賣超股走強,但是短線上依然要注意震盪風險,也要避免追高價或法人賣超股,風險相對會比較小。