銀行倒閉案

」 矽谷銀行 倒閉

矽谷銀行解套有望!美國第一公民銀行集團同意收購 潛在價值高達5億美元

矽谷銀行(Silicon Valley Bank)日前突然宣布倒閉,成為2008年金融危機以來最大的銀行倒閉案。由於事出突然,不少用戶的存款都在其中無法取出,甚至也因此造成金融圈一陣恐慌。但目前有消息指出,在聯邦存款保險公司(FDIC)的引薦下,第一公民銀行集團(First Citizens BancShares)目前已經同意收購矽谷銀行,讓整起危及金融圈的危機有望解除。根據《路透社》報導指出,聯邦存款保險公司(FDIC)在一份聲明書中指出前已經獲得第一公民銀行集團股票的股權增值權,估計其潛在價值高達5億美元(折合新台幣約151億元)。FDIC也表示,第一公民銀行集團將會承接矽谷銀行560億美元存款與720億美元的貸款。而先前就有報導指出,第一公民銀行集團的總資產約為1090億美元,是目前美國排名前20的銀行集團。FDIC在聲明中指出,這次的的交易結構是在保持銀行穩健的財務狀況後,透過公司的合併來維持多樣化的貸款組合以及存款的彈性。FDIC也表示,會採用謹慎的風險管理方式,在滿足所有經濟週期與市場條件的情況下,繼續保護原有的客戶與股東。FDIC也表示,矽谷銀行破產對其存款保險基金 (DIF) 造成的成本約為200億美元,但這只是粗估計算,詳細的具體成本將在FDIC終止接管時確定。而目前矽谷銀行還有價值900億美元的證券和其他資產處在FDIC管理的階段。

接盤俠現身! 外媒:「這家大行」將收購矽谷銀行最快4/2談定

根據《彭博社》昨(26日)引述知情人士稱,第一公民銀行股份公司(First Citizens BancShares)正與聯邦存款保險公司(FDIC)針對收購本月初倒閉的矽谷銀行展開深入談判,最快將於本周日(4月2日)達成協議。知情人士透露,美國第一公民銀行股份公司可能收購矽谷銀行(SVB),且交易案已來到最後階段,最早可能會在4月2日達成協議,從FDIC手中收購矽谷銀行,不過尚未做出最終決定。FDIC對此表示,第一公民銀行將承接矽谷銀行的所有存款和貸款,矽谷銀行危機導致的存款保險基金成本約200億美元,具有過渡性質的過橋銀行(Bridge Bank)總資產約1670億美元;截至3月10日,矽谷過橋銀行的存款總額為1190億美元。而美國聯邦存款保險公司將獲得價值高達5億美元的第一公民銀行普通股。第一公民銀行股份公司總資產管理規模約爲1090億美元,是美國排名前20的金融機構,旗下有包括第一公民銀行(First Citizens Bank)在內的多家金融機構。根據聯準會的數據,截止2022年底,第一公民銀行爲美國資產管理規模第30大的商業銀行。此前有媒體分析認爲,第一公民銀行可能沒有足夠的資金來應對美國歷史上第二大的銀行倒閉案,但該銀行收購破產銀行的經驗豐富。自2009年以來已經收購了20多家破產銀行。截至上周五(24日),第一公民銀行的股價今年以來已下跌約23%。FDIC已爲出售矽谷銀行努力了超過兩周,一開始嘗試將矽谷銀行全部資產一次性打包出售,但截至投標最初的截止日期,也沒人願意接手。據報導,摩根大通和美國銀行等潛在買家們都不願出價,高盛也拒絕了收購邀約。

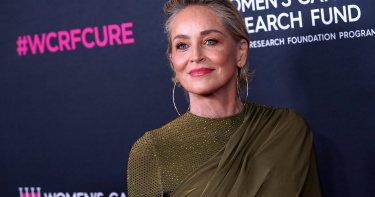

疑淪矽谷銀行倒閉受災戶 莎朗史東自爆「財產少一半」淚崩

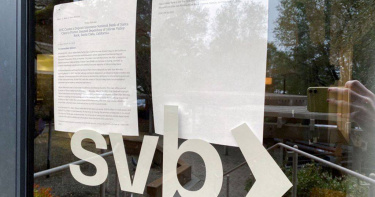

美國矽谷銀行(Silicon Valley Bank)日前突然宣布倒閉,成為2008年金融危機以來最大的銀行倒閉案。由於事出突然,不少用戶的存款都在其中無法取出,如今連知名好萊塢女星莎朗史東(Sharon Stone)也疑似成為受災戶,出席活動時自爆受到銀行事件影響,財產幾乎減少了一半,一度難過到當眾淚崩。外媒報導,莎朗史東16日在比佛利山莊接受「女性癌症研究基金會」頒發的「勇氣獎」,致詞時突然哽咽道,「我知道你們必須想辦法弄懂如何透過簡訊捐款,這是很困難的。我是個科技白痴,所以我可以寫一張他X的支票就好,但現在這也是勇氣,因為我知道發生了什麼。我因為這起銀行事件損失了一半的錢」。根據「celebritynetworth.com」網站先前盤點,莎朗史東的淨資產約達6000萬美元(約18.3億元台幣)。雖然沒有具體說明「銀行事件」,但矽谷銀行不到1週前才剛倒閉,成為美國歷史上第2大的銀行倒閉事件,因此莎朗史東的談話也引發外界聯想,推測她很可能也是受災戶之一。矽谷銀行宣布倒閉。(圖/報系資料照)《路透社》的報導,矽谷銀行的倒閉進一步衝擊全球銀行股,美國13日主要銀行的股票市值損失了約900億美元,使它們在過去3個交易日的損失達到近1900億美元,美國地區性銀行受到的打擊最為嚴重。First Republic Bank的股價暴跌超過60%,原因是新融資的消息未能讓投資者放心,評級機構穆迪對該銀行作降級審查。亞洲銀行股14日延續跌勢,日本企業受到的打擊尤其嚴重,更因為對系統性風險的擔憂引發了市場更廣泛的暴跌。在貨幣市場,美國和歐元區銀行系統的信用風險指標小幅上升。全球擁有矽谷銀行帳戶的公司則紛紛評估其財務狀況受到的影響。大量持有長天期美國國債的銀行或投資機構也可能成為危機的下個引爆點。

矽谷銀行效應晃動台股表現!鴻海法說、台積電除息本周大戲

美國矽谷銀行(Silicon Valley Bank, SVB)上周五(10日)宣布倒閉,寫下自2008年金融危機以來,最大規模的美國銀行倒閉事件,衝擊美股3大指數全周跌幅逾4%,台股今(13日)開盤恐將面臨考驗。美國矽谷銀行因鉅額虧損增資失敗後,又遭客戶擠兌,短短48小時宣告倒閉,創下美國有史以來第二大銀行倒閉案,就有分析師透露,若美國政府處理不當,恐將嚴重衝擊台股行情,另外牽動台股表現的還有3月上演的除息秀,以及重量級龍頭法說會。鴻海法說會將於周三(15日)登場,除了公布上季與去年度財報外,同步聚焦今年業績展望、毛利率成長、全球產能移轉,以及電動車業務新進展等議題,若鴻海去年第4季獲利、股息皆符合預期,可望扮演台股撐盤要角,而台積電、大立光、光寶本周四(16日)進行除息大戲,能否順利填息也牽動市場多頭信心。除此之外,聯邦公開市場委員會(FOMC)於3月22日舉行貨幣政策會議,預計公布升息及終端利率決議,料外資將放慢對台股買超步伐、權值股熄火,台股走勢轉盤整。

矽谷銀行倒閉!美財政部無意紓困 但會「保障所有儲戶權益」

矽谷銀行(Silicon Valley Bank,SVB)日前突然宣布倒閉,成為2008年金融危機以來最大的銀行倒閉案。由於事出突然,不少用戶的存款都在其中無法取出。美國財政部長葉倫(Janet Yellen)也表示,目前政府會希望矽谷銀行的倒閉造成金融風險的持續擴散,所以會採取一些應對措施,但目前已經排除針對銀行的「紓困」,而是將目標放向銀行的儲戶身上。據了解,目前矽谷銀行已經被加州金融保護和創新部(DFPI)勒令關閉,並且指名由美國聯邦存款保險公司(FDIC)接管。目前也傳出FDIC力拼13日上午可以讓原有儲戶提款,但金額最多僅有25萬美元,這也是FDIC對於單一儲戶的最高擔保範圍,超過25萬美元的部分,FDIC會以「預先分配(advance dividend)」的方式處理,屆時儲戶會收到尚未取得的餘款證明書。外界普遍認為,SVB的儲戶是否能取回全部的存款,主要是要看主管機關在清算完SVB的資產後的情形,以及其他銀行、或政府本身是否願意接手。也因為如此,從事發之初,SVB銀行就一直遇到大量的擠兌。甚至有不少儲戶前往銀行提款,反而遭到銀行員工勸阻。根據《ABC NEWS》報導指出,美國財政部、美聯儲和聯邦存款保險公司 (FDIC) 於12日發表聲明,表示矽谷銀行的所有儲戶「都會受到保護」。同時也會在基於保護除戶的立場上採取一些措施。雖然這些拯救措施的細節並未公布,但聲明中表示「這些措施不會侵害到美國納稅人的權益,同時也能讓所有的儲戶權益完好無損」。言下之意,似乎美國政府會想辦法讓所有儲戶拿到錢,包含FDIC所保障的25萬美元以外的儲蓄金。美國財政部的官員也表示,這次的救助方案目標並不是救助矽谷銀行本身,主要是用於救助儲戶本身。而該名官員也表示,矽谷銀行的股權、債券持有人將會被清空。就連財政部長葉倫也表示,政府不會出手救銀行。葉倫表示,矽谷銀行的情形,與15年前爆發的金融危機時的情形不同,當時政府會出手救銀行最主要的目的,是要保護整個銀行產業。葉倫也在訪問中強調,矽谷銀行的倒閉並不會產生骨牌效應,而他們將會專注於滿足儲戶的需求。但葉倫也呼籲監管機構多方找尋選項,希望能由另外一間機構來收購矽谷銀行。只是截至目前為止,併沒有任何企業或機構表示出收購的興趣。

矽谷銀行宣布倒閉!企業存戶「3億存款拿不出來」狂打18小時電話無人接

矽谷銀行(Silicon Valley Bank)日前突然宣布倒閉,成為2008年金融危機以來最大的銀行倒閉案。由於事出突然,不少用戶的存款都在其中無法取出,波士頓健康公司FarmboxRx執行長泰納(Ashley Tyrner)就表示自己有1000萬美元(折合新台幣3億元)的存款放在其中,而自己打電話18個小時都沒有任何人接聽。根據外媒報導指出,矽谷銀行在10日突然宣布倒閉,加州金融保護和創新部(DFPI)勒令矽谷銀行母公司SVB Financial Group關閉,並指名由美國聯邦存款保險公司(FDIC)接管。而交通網路公司Lyft高層里維(Dor Levi)與幾十名投資人曾聚集在SVB曼哈頓分行前,試圖提領存款。但最後卻由銀行派出工作人員出面,將眾人阻擋在大樓外,甚至還通知警方到場。波士頓健康公司FarmboxRx執行長泰納受訪時表示,SVB宣布倒閉的時候,自己正在跟家人度假,結果他突然收到來自營運長的訊息,指稱SVB宣布倒閉,希望泰勒能夠批准電報。泰納表示,自己在SVB內至少有1000萬美元的存款,而他連續18個小時一直瘋狂地打電話給銀行,卻沒有任何人接聽,寫信詢問也沒有任何的回應,這也讓泰勒崩潰直呼「這是人生中最糟糕的18個小時」。

「矽谷銀行暴雷」引發連鎖反應! 多家地區性銀行遭擠兌「股價暴跌」

全美第16大銀行矽谷銀行(Silicon Valley Bank)倒閉引爆銀行業股災,美國政府緊急介入,勒令該行關閉並接管,這是美國自2008年金融海嘯以來最大銀行倒閉案,拖累全球銀行業市值蒸發數十億美元,並導致多家美國地區性銀行在美東時間10日遭到擠兌、股價暴跌,受害者包括First Republic Bank、Signature Bank、PacWest Bancorp 和 Western Alliance Bancorp。綜合CNBC、DailyMail、The Hindu BusinessLine的報導,加州金融保護與創新部(DFPI)於10日關閉了「深陷流動性危機」的矽谷銀行,並將美國聯盟存款保險公司(FDIC)指定為接收方,介入後續存款保險事宜。白宮經濟顧問擔憂,矽谷銀行的危機是否會蔓延成一個更有系統性的危機。英國、德國的監管機構也紛紛盯緊當地銀行系統。矽谷銀行流動性危機引發的恐慌情緒在金融界蔓延。報導指出,排名前10的美國地區性銀行最有可能面臨壓力,其中就包括和矽谷銀行一樣總部位於加州的First Republic Bank。First Republic Bank在10日早盤一度暴跌52%,之後跌勢迅速收斂,尾盤仍大跌15%,而PacWest Bancorp和Western Alliance Bancorp的股價也分別崩跌超過30%;Signature Bank的股價則下跌了約25%。主要銀行中,摩根大通上漲1%;花旗集團和摩根士丹利各下跌約1.5%;美國銀行和富國銀行均下跌近2%。矽谷銀行的危機,也引發了其他國家監管機構對矽谷銀行在當地子公司以及銀行業潛在風險的重視。據知情人士透露,英國央行下轄審慎監管局(PRA)正密切追蹤英國銀行業和更大範圍的市場形勢,並與受其監管的金融機構保持密切的聯繫。德國金融監管機構BaFin的一位發言人10日表示,正在考慮當前的事態發展,並將反映在其持續監管中。矽谷銀行德國2021年最新財務披露稱,它是一家小型、不復雜的機構,由於在資本和流動性方面依賴母公司,因此不受德國資本要求的約束。對此,聖地亞哥大學金融學教授(Dan Roccato)指出,「我認為不一定會重演2008年金融海嘯的危機,但暴雷事件不是一次性的,我擔憂可能會有更多類似的事件被悄然引爆。」報導進一步指出,矽谷銀行出售的大部分資產都是美國國債,它們沒有違約風險,且會在到期時保值。2008至2009年的金融危機則涉及抵押貸款支持證券,這些證券的價值在當時因住房貸款違約而暴跌。部分人士將這場金融動盪歸咎於聯準會的激進升息,自去年以來聯準會不斷大幅提高利率以對抗通膨,但借貸成本的上升將導致經濟活動放緩,拉低各式資產價格,從而引發泡沫破裂及流動性危機。

美金融業2008年來最大倒閉案 矽谷銀行周五暴雷停牌全球銀行板塊震盪

加州金融保護與創新部(DFPI)於周五(10日)關閉了「深陷流動性危機」的矽谷銀行,並將美國聯盟存款保險公司(FDIC)指定為接收方,介入後續存款保險事宜。這是美國自2008年金融危機來最大銀行倒閉案,拖累全球銀行業市值蒸發數十億美元。白宮經濟顧問擔憂,矽谷銀行的危機是否會蔓延成一個更有系統性的危機。英國、德國的監管機構也紛紛盯緊當地銀行系統。FDIC則創建了聖克拉拉存款保險國家銀行,該銀行現在持有矽谷銀行的受保存款。矽谷銀行成為2023年美國第一家倒閉的投保銀行機構。這也是本周美國第二家地區性銀行陷入危機,此前虛擬貨幣銀行Silvergate Capital Corp.宣佈自願清算銀行業務,引發銀行股拋售及市場對更多機構可能倒閉的擔憂。矽谷銀行流動性危機引發的恐慌情緒在金融界蔓延。矽谷銀行的母公司SVB Financial周五盤前一度暴跌68%,並於周五早上停牌。納斯達克晚些時候表示,暫停矽谷銀行金融集團的股票交易,矽谷銀行將一直停牌,直至滿足提供更多資訊的要求。在矽谷銀行爆雷後,排名前10的美國區域性銀行最有可能面臨壓力,其中就包括和矽谷銀行一樣總部位於加州的第一共和銀行(FRC)。圍繞矽谷銀行的恐慌始於周三(8日),當時其母公司表示將計入18億美元的投資銷售稅後虧損,並尋求通過出售普通股和優先股的組合來籌集22.5億美元。週四,由Peter Thiel參與創立的知名創投Founders Fund建議企業從矽谷銀行提出資金後,矽谷銀行的危機迅速惡化。白宮經濟顧問Bharat Ramamurti早些時候表示,隨著矽谷銀行股價暴跌,財政部非常謹慎地對其進行監控。有媒體統計稱,全美108家銀行中有102家銀行去年第四季度淨息差擴大。剩下的10家銀行在過去一年淨息差收窄、或擴大幅度最小:矽谷銀行排在第11位,去年第四季度淨利息收入和平均總資產比值為1.93%,高於去年同期的1.83%。矽谷銀行的危機,也引發了其他國家監管機構對矽谷銀行在當地子公司以及銀行業潛在風險的重視。據知情人士透露,英國央行下轄審慎監管局(PRA)正密切追蹤英國銀行業和更大範圍的市場形勢,並與受其監管的金融機構保持密切的聯繫。德國金融監管機構BaFin的一位發言人周五表示,正在考慮當前的事態發展,並將反映在其持續監管中。矽谷銀行德國2021年最新財務披露稱,它是一家小型、不復雜的機構,由於在資本和流動性方面依賴母公司,因此不受德國資本要求的約束。