雲端業務

」 AI 微軟 美股 財報 Google

宏碁資訊拚AI資安!前三季營收逾66億元 總座:H1雲端業務成長25%

宏碁電腦(2353)旗下小金雞宏碁資訊(6811)18日舉辦「釋放AI衝擊波」研討會,聚焦AI實踐應用,並強化AI資安策略。宏碁資訊總經理周幸蓉指出,宏碁資訊上半年雲端業務成長25%,比重由六成到超過七成,未來將向3大主軸推進,包括持續聚焦雲端服務、深化資料治理與人工智慧(AI)運用、並積極推動海外布局。宏碁資訊今年營運不俗,前三季累計營收66.3億元、年增14%,創歷年同期新高;獲利表現以上半年來看,上半年稅後淨利2.96億元、年增約15%,每股稅後盈餘(EPS)7.14元。以往宏碁資訊第二季、第四季表現亮眼,周幸蓉在媒體聯訪時表示,今年而言是平均成長,「與以往節奏不同。」宏碁資訊財務長鄭和星野則表示,第三季無論營收獲利都有雙位數成長,全年希望維持這樣的動能。周幸蓉透露,宏碁資訊GitHub過去一年期間的客戶數倍數成長,3年購買套數複合成長率約34.8%;Copilot則在不到1年期間,客戶數成長近20倍,購買套數5倍數成長。據研調預估,全球資安與風險管理產品與服務支出將從2023年的1950億美元,到2026年上看至2500億美元,未來成長空間巨大。展望宏碁資訊未來發展策略部分,周幸蓉表示,將聚焦雲端服務,與大廠一起成長,深化「大廠」的資料治理與AI應用商機,包括協助企業導入生成式AI、擴展Copilot應用場域。對於海外佈局,周幸蓉指出,去年設立中國子公司到今年已經轉虧為盈,越南則期望明年正式運轉,明年下半年就要展現成果。她坦言,之後也會隨客戶的海外佈局而持續推進與成長,其他市場也陸續在規劃當中。

微軟7/30公布財報 投資者聚焦「這3大」核心業務進展

微軟將於美東時間7月30日(下週二)盤後,發佈2024財年第四季(截止2024年六月底的三個月)財報。展望本次財年,投資者仍將聚焦於Azure雲端運算服務、人工智慧領域和個人計算機等核心業務的進展,另外,經歷了上週的全球當機事件後,市場也預期從微軟的反饋中獲得一些信心。機構普遍預期,微軟將實現營收644.14億美元,年增14.64%;每股收益2.93美元,同比增加8.99%。今年以來,微軟一度刷新股價高點,於7月上旬曾觸及468.35美元的歷史新高,彼時市值曾逼近3.5兆美元。然而,隨著7月下旬宏觀不利因素增加、大規模當機事件拖累股價,微軟自高點回調超10%,年內累計漲幅縮窄至14%。市場預計,包括Azure、Windows服務器、AI語音辨識系統Nuance和GitHub的智慧雲端業務(Intelligent Cloud)仍是微軟營收增長最快、貢獻最多的部門,預計智慧雲端本季營收將創287.16億美元、年增19.5%,增速小幅放緩,但仍保持強勁趨勢。在上一季,智慧雲端增長強於預期是推動該股績後飆升的主要原因之一,Azure和其他雲端服務的收入增長了31%,保持高增速並超出市場預期,且人工智能給Azure收入貢獻了7個百分點的增幅。因此,該業務增長情況備受市場關注,華爾街分析師一直期待AI給微軟貢獻更高收入。值得注意的是,微軟前一季的資本支出年增幅暴增至79%,創下140億美元的歷史新高,主要用於Azure雲端運算部門建立和運行AI模型相關的基礎設施。同時,微軟首席財務官Amy Hood告訴投資者,預計未來幾年資本支出將增加,以支持雲端產品的增長以及我們在AI基礎設施和培訓方面的投資。另,谷歌在不久前的季報中,公佈了高額的資本支出,引起了市場對於AI投資過度的擔憂。如今,微軟等同類公司的巨額AI投資是否能得到回報,將繼續引起投資者的注意。

美國「科技7巨頭」財報即將出爐 Google、特斯拉「23日」率先公布

隨著第二季度財報季即將到來,目前美國許多大型公司要公布自家財報向投資者報告,由於近期AI浪潮的,再加上聯準會「可能降息」的關係,許多投資者都將目光放在「科技7巨頭」(Magnificent Seven)身上,希望從他們的財報中,來判斷「AI浪潮是否會持續下去」。根據《Yahoo Finance UK》報導指出,民間所指的「科技7巨頭」分別是輝達(Nvidia, NVDA)、微軟(Microsoft, MSFT)、Google(Alphabet, GOOGL)、特斯拉(Tesla, TSLA)、蘋果(Apple, AAPL)、Meta Platforms(META)和亞馬遜(Amazon, AMZN)。而其中,Alphabet與特斯拉將於美國時間23日公布財報、微軟則於30日公布、META則於31日公布、蘋果與亞馬遜則於8月1日公布,而輝達尚未公布財報發布時間。報導中也指出,雖然這幾間公司一直都是美股中的大熱門標的,但近期這些公司都面臨了市值上的顯著下滑,合計市值蒸發了1.128萬億美元,是自2022年5月以來的最大規模損失。報導中也特別針對其中幾家的近況進行了分析,其中特斯拉的股價本月飆升了33%,單是在月初的8個交易日中,特斯拉的市值就增加2090億美元,超過歐洲汽車巨頭奔馳、大眾和Stellantis的總市值(1980億美元)。但報導中也提到,這次股價飆升並非因為Q1財務結果所致,因為Q1的特斯拉是自2021年第二季度以來最低利潤的季度。根據美國銀行(BofA)分析師的預測,微軟(Microsoft, MSFT)在本季度的收入可能超出預期。華爾街的共識預計微軟將宣布第四季度收入為642億美元,每股收益(EPS)為2.90美元。然而,美國銀行分析師預計收入將比他們的估計高出1%,達到644億美元,主要受Azure的強勁表現、Office E3/E5的高端組合、Copilot的初步成功以及穩定的PC/Windows市場的推動。報導中也提到,作為Google的母公司,Alphabet的財報表現預計將非常強勁,主要受到Android平台的增長、搜索、雲端業務的持續成長影響。外界也普遍認為,Google力推的生成式AI也會有不錯的貢獻。Zacks共識估計Alphabet第二季度收入為705.5億美元,比去年同期增長13.7%。每股收益的共識估計為1.85美元,比去年同期增長28.5%。至於亞馬遜(AMZN)的部分,摩根士丹利(Morgan Stanley)預計亞馬遜將在第二季度財報中大幅超出預期,並對第三季度給出樂觀的指引。分析師預計亞馬遜將在第二季度的息税前收益(EBIT)中超出共識估計17%,第三季度超出10%。這一樂觀預測主要受北美零售盈利能力增強和亞馬遜網絡服務(AWS)增長加速的推動。

追趕勁敵!Google母公司擬砸大錢收購資安新創公司Wiz

外媒引述消息報導,谷歌(Google)母公司Alphabet有意以230億美元收購資安新創公司Wiz,雙方正展開進一步協商。若談成交易的話,這將成為該科技巨擘史上最大宗收購案。此天價交易有助於谷歌在競爭激烈的雲端運算市場追趕勁敵微軟與亞馬遜。知情人士表示,雙方可能很快達成交易,但也不能排除談判未果的可能性。Wiz總部位於紐約,在美國與以色列皆設有據點。該公司由執行長拉帕帕波特(Assaf Rappaport)與多位同事2020年共同創立而成。Wiz專注於提供雲端運算的資安軟體,合作對象包括亞馬遜、微軟與谷歌等。Wiz於2024年5月成功募資10億美元,使其估值攀升至120億美元,金主包括紅杉資本(Sequoia Capital)、Andreessen Horowitz、Index Ventures與Lightspeed Venture Partners等創投巨頭。Wiz是今年少數AI領域以外成功募資並推升估值的初創企業之一。Wiz創立18個月後年度經常性收入便達到1億美元,2023年更攀升至3.5億美元。谷歌目前在雲端運算市佔排名第三,遠遠落後於亞馬遜與微軟。但谷歌近日加大對於該領域的投資力道,且這些努力逐漸顯現成果,該公司去年雲端業務營收暴增26%並首度實現營業獲利。

還沒完!再傳Google裁員 「這部門」約百人受影響

多家外媒當地時間31日引述一份內部文件報導,多個谷歌(Google)雲端團隊的員工收到裁員通知。媒體表示,雖然無法知悉裁員總數,但有員工估算,Google雲端亞太區的「走向市場」(Go To Market)部門約有100人被裁。前述文件顯示,專注於諮詢、合作夥伴工程和永續性的雲端團隊也受到裁員的影響。文件也顯示,一些最近新招的員工也被解僱,包括至少一名還未完成入職流程的員工。部分受影響的員工已經得到谷歌內部其他職位的工作機會。谷歌的發言人此後在聲明中表示,公司將繼續發展自身業務,滿足客戶的優先事項、迎合未來的重大機遇,並將繼續致力於投資對自身業務至關重要的領域,並確保長期內成功。去年年初,Google母公司Alphabet宣布計畫裁減約1.2萬個工作崗位,佔員工總數的6%,主要因為網路廣告市場低迷。儘管數位廣告業務最近有所回升,Alphabet今年仍繼續裁員。 Alphabet的財務長Ruth Porat 4月中旬宣布,公司的財務部門將進行重組,其中涉及裁員。谷歌最近又頻傳裁員消息。本月初有報導指出,上月底公佈財報前,谷歌就已從其「核心」單位裁掉至少200名員工,併計劃將一些崗位轉移到印度和墨西哥。根據谷歌的網站訊息,「核心」單位負責建立公司旗艦產品的技術基礎並保護用戶的資訊安全。「核心」團隊包括資訊科技、Python開發團隊、技術基礎設施、安全基礎、應用平台、核心開發人員以及各種工程角色。文章表示,「核心」團隊是Google打造開發工具的關鍵,Google正在對開發工具進行精簡,讓更多人工智慧(AI)功能融入產品。「核心」團隊的裁員還包括治理和保護資料小組,這將是Google面臨監管挑戰的中心。谷歌的安全工程副總裁Pankaj Rohatgi指出,為了優化業務目標,團隊正在將工作擴展到其他地點,這將導致一些角色被裁減或計劃裁減。上週還有媒體引述內部備忘錄稱,谷歌的全球事務主管兼首席法務官Kent Walker通知了「少數」從事全球事務相關工作的員工被裁。裁員今年也成為Google財報的一個關注點。4月底Alphabet公布,今年第一季總營收超預期年增15%,創2022年初以來最快增速,其中,被視為未來成長引擎的雲端業務成長提速,雲端業務收入年增28.4%,較去年第四季的25.7%加快成長。財報顯示,截至第一季末,Alphabet全球員工數較去年同期減少5.1%、或9,800人,降至約18.1萬人。當時有分析表示,也許員工數才是本次財報最重要的數字,「Google也(追隨Meta)開啟了效率之年,員工人數減少近1萬人,營業利潤率則從25%上升至32% 。

AI重點企業首季營收獲利持續成長 產能與前景超熱

資料來源:各公司,第一金投信整理,2024/45月FOMC會議六度停止升息,不過降息的預期再向後遞延,美國10年期公債殖利率彈升至4.5%以上,壓抑科技股評價,第一金全球AI人工智慧基金經理人李坤憲指出,近期科技大廠的重點財報觀察,首季營收、獲利持續成長且優於預期,主要受惠AI、雲端業務高速成長,加上成本控制奏效,股價表現受壓抑,主因殖利率彈升壓抑評價,此外,也反應營收與獲利展望成長延遲情形,李坤憲強調,AI需求強勁,資本投資量能增加,不過,科技大廠的產能仍待擴充以滿足需求缺口,若產能提升,將有助營收獲利展望回復成長力道,整體投資前景樂觀。4月中旬以來,科技大廠財報陸續公佈,AI重點企業首季營收、獲利持續成長且優於預期,包括:微軟、Google與Meta等,李坤憲說,AI重點企業首季營收、獲利成長動能主要來自雲端服務、AI需求擴散至用戶端等帶動,像是微軟營收達618.6億美元、年增17%,高於市場預估值,每股盈餘達2.94美元、年增19.92%,其中微軟雲端營收成長23%,Azure營收成長更高達31%,AI需求加速雲端收入成長。首季Google的營業利益率擴張至32%,高於去年同期與市場預估值,李坤憲表示,同樣是受惠於AI所帶動核心廣告業務、雲端業務等挹注營收成長,此外,Google全球裁員動作也發揮綜效,全球裁員人數近萬人,主要在整合不同功能的團隊運作,像是搜尋(Search)、平台(Platforms)、設備(devices)及機器學習基礎建設與發展(ML infra and developer)等人員,同時有助成本控制等。從企業投資與資本投入情形觀察,李坤憲分析,各大廠紛紛追加資本投入,驅動雲端設備、AI基礎建設的擴增,以鞏固各公司的領導地位。以微軟而言,AI需求高於可用算力,突顯用戶端需求強勁,帶動資本支出增加,第一季微軟的資本支出達120億美元,預估全年每季至少等於或高於首季支出規模;另外,Google每季的資本支出(Capex)不低於120億美元,若以全年480億美元的支出低標估算,年增率也高達48%;而Meta則估計資本支出可達350億美元至400億美元之間,高於先前預估值。AI需求強勁,不過產能建設尚未到位,造成成長展望受到影響,同時可能延續至第四季度,不過,李坤憲強調,成長展望未如預期並非需求減緩,而是需求未獲滿足,這也代表未來產能建置一旦到位,成長力道可望持續提振回升,近期股價大幅震盪也提供投資人逢回承接的機會,看好AI產業趨勢向上,投資前景積極正向,投資人不妨採取定期定額、紀律進出,掌握AI成長動能投資機會。

廣達2023年每股賺10.29元創新高 林百里:今年AI伺服器出貨會「很棒」

廣達(2382)周五(15日)公布2023年財報,合併營收約1.085億元,年減 15.2%;稅後純益396.76億元,年增37%,每股純益(EPS)10.29元,創1999年上市以來24年新高。董事會並決議配發現金股利9元,若以周五收盤價257.5元計算,現金殖利率約3.5%。廣達公布2023年合併營收1兆856.11億元,年減15.21%;毛利率 7.82%、年增2.27個百分點;營益率4%,年增、年增1.57個百分點;歸屬於母公司業主淨利396.76億元,年增36.98%,每股EPS10.29元,年增37.01%。其中,包括毛利率創2002年以來新高,營益率創2003年以來新高,淨利率創2003年以來新高,每股EPS創1999年以來新高。廣達表示,預估筆電第一季出貨量將呈個位數滑落,3月整月的拉貨效應會比較明顯,主要是因為能見度還是偏低。而董事長林百里一向看旺廣達AI伺服器,之前在生策會受訪時回答出貨情況時,笑稱最近自己很忙,主要是忙著出貨,今年AI伺服器的出貨會「很棒」。下半年會有望看到顯著成長,因為持續有看到客戶的需求面增加,而且非常的強勁。廣達2023年透過旗下雲達科技成功搶進AI應用市場,預計今年將聚焦AI PC、AI伺服器、車電應用3A產線,而未來雲端業務將成為廣達重要的營運動能,從目前的AI伺服器產業鏈供貨時序來看,上游主機板至廣達整機櫃,預估將從第二季起乃至於下半年會出現顯著成長。廣達董事會也宣布通過配發9元現金股利,較前一年才6元大增5成,配息率達87%,以周五收盤價257.5元計算,股息殖利率為3.5%左右。

KKBOX母集團科科科技Q2掛牌上市 董座:看好日本市場營收拚雙位數成長

科科科技(KKT-KY)在證交所董事會審議通過後,積極籌辦上市事宜,預計第二季掛牌上市,周一(11日)舉辦上市前業績發表會,並將在 4 月初以每股 110 元掛牌。董事長暨執行長王献堂表示,該公司擁有 KKBOX、BlendVision、Going Cloud 三大品牌,近年以多媒體串流、數位雲端、AI應用為技術核心,提供企業所需的軟體服務,並積極布局包括日本在內的全球市場。王献堂表示,目前公司已經是同時具備自有品牌經營(B2C)與企業軟體服務(B2B)雙事業成長引擎的公司,在企業數位轉型與市場AI需求強烈的大環境驅動下,已是市場發展的兩大趨勢,因此科科科技近年也以多媒體串流、數位雲端、AI 應用為技術核心,今年將會是公司成長動能快速發展的一年。王献堂補充道B2B事業的營收占比已接近 50%,其中有55%來自海外市場,其中主要的關鍵是在日本市場已取得相當豐碩的成果,所累積的核心技術能力,將在未來 AI 數位生態系的發展中,獲取巨大的成長動能。科科科技去年前三季營收為21.53億元,年減2.6%,雲端業務營收0.46億元,年增214.5%,多媒體業務4.92億元,年增8.6%;音樂串流營收16.15億元,年減7.3%。前3季稅後淨利0.29億元,年減79%,每股盈餘0.27元。日本市場方面,王献堂表示,投資還沒有以往台灣的多,今年會搶進日本市場,尤其人才投資及市場行銷,會高於以往三、四倍投資,主要日本政府也積極推動AI技術發展與企業數位轉型政策。科科科技也透過大型IT經銷網絡觸及企業客戶群,日本前四大IT經銷集團中,已有三家跟科科科技建立商業夥伴關係,掌握超過40萬家潛在企業客戶資源,對於大量採取IT外包策略的日本市場,能更精準快速擴展市場。服務的知名客戶包括日本大型電信公司 KDDI、日本知名影音串流品牌 TELASA、日本最大有線電視業者等。王献堂指出,隨著數據 AI 導入各大資料庫,目前企業數位轉型與市場 AI 需求持續成長,目前認為今年將是為大型投資、投入的重啟點,而未來五年內影音、AI、雲端市場都將迎來爆發性成長,這也是科科科技近幾年積極投入的事業發展重點,甚至每年成長幅度都將會有望達雙位數成長。

AI技術加速全球雲端運算漲勢 研調:2023年Q4支出740億美元全年收入2700億美元

得益於AI技術的發展,雲端運算行業再次加速。根據市場研究機構Synergy Research估算指出,2023年第四季全球雲端運算行業收入達737億美元,2023年全年收入將達到2700億美元。全球所有地區的雲端市場繼續強勁增長。分區域看,亞太地區的增長最強勁,印度、中國、澳洲和日本的年增長率均在20%以上;美國仍然是迄今為止最大的雲端市場,其規模超過了整個亞太地區,第四季市場規模增長了16%。Synergy數據顯示,全球企業2023年第四季在雲端運算的總支出達740億美元,季增56億美元,增速創下歷史新高,且較2022年增長19%。該機構分析師丁斯戴爾(John Dinsdale)預測,在AI的助力下,接下來市場規模還會繼續增長。「雲端運算是一個規模很大的市場,需要付出很大努力才能獲得進展,但人工智慧已經做到了這點。」丁斯戴爾同時表示,隨著增長率趨穩,雲端運算支出還將逐年大幅增長。展望未來,大數據的定律預測,雲端運算市場永遠不會恢復到2022年之前的增長率,但增長率確實會從現在開始穩定下來,從而導致支出每年持續大幅增長。有其他分析師同樣指出,增長率可能會有所衰減。投資公司Altimeter Capital的合夥人Jamin Ball撰文稱,大公司們確實開始看到新工作負載的順利增長抵消,並超過了此前雲端優化帶來的逆勢。且大型公司受益於規模、分佈、公信力和深度的客戶關係,相較於其他公司更有優勢,並且人工智慧收入(尤其是運算收入)將在這些公司中更早出現。Synergy的數據顯示,亞馬遜雖然季減2%,但仍以31%的市場占比位居榜首;微軟與OpenAI合作關係幫助微軟力爭上游,第四季的市場占比季增2%至25%;谷歌的市場占比穩定在11%左右。這三家公司的市場占比高達67%,如果將業績中沒有被計入的雲端運算業務收入也算入在內,三者在本季的雲端運算收入總額高達約500億美元(亞馬遜230億、微軟185億、谷歌約80億)。季度增長率方面,亞馬遜的AWS雲端服務收入增長13%,微軟的Azure雲端運算業務收入增長了30%,谷歌雲端業務收入增長了約25%。有觀點認為,微軟去年和OpenAI達成合作夥伴關係後,在人工智慧領域已經處於領先地位,可能會趕超亞馬遜成在雲端運算市場的潛在贏家。

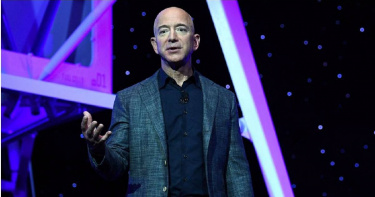

亞馬遜Q4業績大好股價嗨漲 貝佐斯打算出脫5000萬股「市值86億美元」

本周四(1日),亞馬遜公佈了創紀錄的第四季業績,其雲端業務和電商業務的生成式人工智慧(AIGC)新功能在關鍵的假日季期間刺激了強勁銷售增長。因業績利好消息,周五(2日)收漲7.87%至美股171.8美元,市值達到1.78兆美元。根據周五發佈的監管文件顯示,亞馬遜創始人貝佐斯(Jeff Bezos)計劃在一年內出售多達5000萬股股票。據《福斯新聞》報導,貝索斯於2021年辭去了亞馬遜公司的首席執行長一職,但仍擔任董事會主席。根據美國證券交易委員會(SEC)的規定,貝佐斯出售股票的計劃需要在亞馬遜發佈的年度報告中披露。年度報告稱,貝佐斯在一定條件下,到2025年1月31日為止的12個月內,將出售至多5000萬股亞馬遜股票。按當前股價計算,減持的股票的總價值將接近86億美元。現在似乎是貝佐斯出售股票的好時機。2022年,由於疫情引發的電子商務需求驟減,以及宏觀經濟的不確定性,亞馬遜股價暴跌,2022年12月跌至每股84美元的低點。隨後,亞馬遜現任執行長賈西(Andy Jassy)開始採取積極的成本削減措施,包括多輪大規模裁員,導致數萬名員工失業,而一些裁員措施一直持續到今年。隨著成本削減措施的逐漸到位,亞馬遜股價也迎來了大幅上漲,自2022年12月的低點以來,該股股價已經上漲了約90%。此外值得一提的是,貝佐斯最近從華盛頓州搬到了佛羅里達州,這意味著他或許可以在出售股票時免去一筆州資本利得稅,因佛羅里達州目前沒有該稅法。

科技六巨頭業績「超預期」 瑞銀:2024年仍將推動美股上漲

科技巨頭又一次戰勝聯準會!助力標普500創三周多來最佳表現,抹平本周前三日跌幅。截至1月29日,美股市值前5的股票貢獻了70%的漲幅。瑞銀更是直言,六大科技巨頭將繼續受益於清晰的盈利路徑,在基本面而非市場情緒的推動下,2024年美股或許仍是科技股為王的時代。本周,科技七雄中市值佔標普500指數近25%的五家公司,Google母公司Alphabet、微軟、蘋果、亞馬遜和Meta,公佈了2023年第四季業績,皆超出市場預期。Meta交出了公司史上最強勁的業績,業績和第一季指引均超過華爾街預期,還宣佈了增加500億美元股票回購,以及史上的首次分紅;亞馬遜削減成本出成效,公司淨銷售好於預期,第一季業績指引也大致好於預期;蘋果更給出了超預期的成績單,EPS創新高,且與iPhone銷量均高於市場預期,服務收入連四季創新高,但第三大市場大中華區的收入年減約13%。谷歌母公司Alphabet營收和利潤均超出預期,雲端計算首次實現全年盈利。微軟實現近兩年最佳季收入增幅,並連續五季創收入新高,EPS每股收益、雲端業務收入增長等多項指標上均超過市場預期。瑞銀直言,六大科技巨頭(不包含特斯拉)將繼續受益於清晰的盈利路徑,在基本面而言,雖然美股科技巨頭的市盈率水平目前達到28倍,遠高於小盤科技股平均17倍的市盈率水平,但在AI熱潮方興未艾之際,大型科技股或將繼續成為美股上漲的動力。從業績表現及估值水平來看,未來兩年,「六巨頭」的收益將以11%的平均速度增長,而標普500指數其他公司的平均年增長率將僅有3%,預計科技股巨頭的淨利潤率和每股收益增長將幾乎是剩餘493家的兩倍。

華爾街投行:AI趨勢崛起 蘋果市值王座恐岌岌可危

日前傳出中國當局下令政府機關不得在公務時間使用iPhone或其他外國品牌手機,蘋果股票連兩日遭投資者拋售,6、7日兩天累計下跌超過6%,市值蒸發1900億美元。投資銀行Needham & Company分析師馬丁(Laura Martin)表示,人工智慧(AI)浪潮可能顛覆蘋果作為全球最大市值公司的霸主地位。受益AI的增長,馬丁認為,微軟、谷歌母公司Alphabet、亞馬遜等大型科技公司的排名,都有可能超過蘋果。當前,蘋果的市值約2.77兆美元,微軟約2.5兆、Alphabet約1.7兆、亞馬遜約1.4兆。雖然蘋果公司缺乏生成式人工智慧和大型語言模型(LLM)的戰略,使其面臨風險,但同時該公司可以保護其一流的生態系統免遭生成式AI侵害。馬丁指出,Alphabet最終將在其雲端業務、生成式AI能力、以及一流的全球消費者數據的推動下,有望在市值上超越蘋果;微軟和亞馬遜在大語言模型方面也具有先發優勢。微軟、亞馬遜和Alphabet擁有龐大的雲端業務,可以以更具成本效益的方式運營LLM,使得這三巨頭在AI這一快速發展的領域中更據優勢。事實上,蘋果公司也正在AI領域發力。為了加速開發大語言模型,蘋果如今不僅大幅增加了研究經費,還從谷歌找來許多工程師,豪賭2000億參數Apple GPT,而蘋果員工一致認為,他們的Apple GPT大模型能力已經超過了GPT-3.5。蘋果美股7日股價收跌2.92%,近一個月股價累計下跌1.25%。截至8日晚間,蘋果。但因蘋果下周即將發表新品,股價8日美股盤前下跌0.1%,收盤漲0.35%報178.18元。有分析師認為,蘋果於本周發表新機iPhone 15,可能會帶動蘋果股價走高。

微軟示警:若無足夠GPU 雲端服務恐將中斷

微軟首次在年度報告中提到繪圖處理器(GPU)的重要性,稱GPU將是該公司雲端業務快速成長的關鍵材料,如果無法獲得營運所需的基礎設施,恐怕會有服務中斷的風險。分析認爲,這反映出微軟向小型企業提供的雲端人工智慧(AI)服務所需的硬體需求,在不斷增長。據CNBC上周五(28日)報導,微軟上周四(27日)向美國證券交易委員會(SEC)提交截至6月30日的2023財年報告,微軟在報告中提到了保護其資料中心GPU的重要性。並表示該公司一直在增加資本支出,例如購買GPU以滿足對於雲端人工智慧服務不斷增長的需求。微軟向投資者強調,GPU是其快速增長的雲端業務的關鍵零組件。在報告中更新一項風險因素,提到確保資料中心 GPU 安全無虞的重要性,這意味著 GPU 是雲端業務快速成長的關鍵材料。有分析師認為,這一表述反映了微軟向小型企業提供的雲端AI服務所需之硬體需求,在不斷增長。微軟在報告中表示,「我們的數據中心取決於獲得許可的可建設的土地、可預測的能源、網路供應和服務器,包括GPU和其他零件」。值得注意的是,微軟去年的年報一次也沒有提及GPU。其他的科技巨擘,如Alphabet、蘋果、Meta或亞馬遜等,在年報中也沒提到類似的措辭。微軟投資的OpenAI依賴前者的Azure雲端平台執行ChatGPT和各種AI模型的運算,微軟亦使用OpenAI的模型來強化有產品,包括Outlook和Word應用程式,以及Bing搜尋引擎。上述努力和ChatGPT的火熱程度促使微軟取得較預期更多的GPU。輝達執行長黃仁勳在3月的GTP開發者大會表示,「我很高興微軟宣布Azure將向其H100 AI超級電腦開放私人預覽版。」微軟財務長胡德(Amy Hood)近日在與分析師的電話會議中表示,微軟本年度將逐季擴大資本支出,以支付數據中心、標準中央處理器(CPU)、網路硬體和GPU,此為整體產能加速的支出成長。根據微軟的數據,擁有1500萬企業客戶和超過5億活躍用戶的Azure的中斷,可能會影響多項服務並產生多米諾骨牌效應,因爲幾乎所有世界上最大的公司都在使用該平台。

美股AI狂熱繼續燒 那指、費半最吸金

周二美股主要指數全面收高,以科技股為主的那斯達克指數和晶片股雲集的費城半導體指數表現尤佳,台積電ADR漲2.11%,日月光ADR大漲5.05%。在科技巨頭Alphabet和微軟於盤後發布財報前,市場洋溢著對人工智慧(AI)的樂觀情緒。非科技股也表現不錯,較低的估值吸引投資人進場撿便宜,道瓊指數連漲第12天,惟波音跌0.8%使漲幅受抑。周二收盤,道瓊指數漲26.83點或0.08%,報35,438.07點。標普500指數漲12.82點或0.28%,報4,567.46點。那斯達克指數漲85.69點或0.61%,報14,144.56點。費城半導體指數漲62.94點或1.70%,報3,755.27點。標準普爾500指數11大類股漲跌互見。中共中央政治局強調全力拚經濟,金屬價格應聲走高,帶動原材料股上漲1.76%,表現最佳。其次為科技股漲1.19%。房地產類股跌0.74%,跌幅最大。自微軟支持的OpenAI於2022年底推出ChatGPT以來,微軟和谷歌母公司Alphabet都推出一系列AI產品。投資人看好這些新產品有助於抵消雲端業務放緩給這些科技巨頭造成的衝擊。即將在盤後公布業績的Alphabet和微軟分別收漲0.56%和1.7%。AI狂熱繼續延燒,GPU大廠輝達、超微漲幅都超過2%。市場亦緊盯聯準會周三發布的利率決議,該美國央行料將恢復升息25個基點。決策官員在這次會議將面臨「應給近期經濟數據多少份量」的抉擇。近來有關7月可能不是最後一次升息的看法升溫。周二最新公布的調查顯示,儘管有些擔心經濟衰退,但美國人對就業市場仍然非常樂觀,消費者信心在7月升至兩年高點。隨著業績進入高峰期,根據Refinitiv調查,市場預期標普500指數成份股第二季獲利較去年同期下滑7.7%。周二美國交易所成交量總計為97.5億股,過去20日全日均量為103.2億股。紐約證交所上漲與下跌股數比為1.19比1。那斯達克交易所下跌與上漲股數比為1.21:1。標普500指數有37檔成分股創下52周新高、無一創新低。那斯達克指數有74檔成分股創52周新高、101檔創新低。

道瓊指數創2017年來最長升勢!特斯拉、Netflix重挫慘崩 那指大跌逾2%

周四標普500指數收黑,那斯達克指數大跌逾2%,創下3月9日以來最大單日跌幅,特斯拉和網飛(Netflix)在發布季報後重挫帶來拖累。嬌生全年財測報喜,道瓊指數連漲第9天,創下2017年9月以來維持最長的升勢。台積電再度下修全年營收預測,其ADR暴跌5.05%,聯電ADR跌6.27%,晶片股雲集的費城半導體指數大跌3.6%。周四收盤,道瓊指數漲163.97點或0.47%,報35,225.18點。標普500指數跌30.85點或0.68%,報4,534.87點。那斯達克指數跌294.71點或2.05%,報14,063.31點。費城半導體指數跌137.81點或3.62%,收在3,663.85點。除了特斯拉和網飛大跌,周四發布的經濟數據顯示美國勞動力市場仍然緊俏,這意味著聯準會為了抑制通膨,可能需要將利率調升得更高,且高利率可能需要維持較長時間。受此影響,美國債息上揚,亦給科技股帶來壓力。標普500指數11大類股以公用事業股漲1.85%,表現最佳;其次為醫療類股漲1.65%。非必需消費類股跌3.40%,跌幅最大;其次為通訊服務類股跌2.48%、科技類股跌2.04%。商業軟體公司思愛普(SAP)下修全年雲端業務營收展望,在美掛牌股票大跌6.34%,以及全球晶圓代工龍頭台積電二度下修全年營收預測,其ADR跌逾5%,亦使科技股承壓。截至周四上午已有77家標普500成分股公布業績,根據Refinitiv的數據,第二季企業盈餘估下滑7.9%,較本月初預估的下跌5.7%悲觀。美國交易所成交量總計為111.6億股,過去20日全日均量為106億股。紐約證交所下跌與上漲股數比為1.53:1。那斯達克交易所下跌與上漲股數比為1.88:1。標普500指數有32檔成分股創下52周新高、2檔創新低。那斯達克指數有67檔創新高、71檔創新低。

半導體女王「做這3件事」帶領AMD起死回生 蘇姿丰接手9年股價成長30倍

超微半導體公司(AMD)執行長蘇姿丰(LisaSu)17日抵台訪問,再度為台灣產業掀起一波AI旋風,這位讓台灣鄉民暱稱「蘇媽」的強悍執行長,除了也是「台南囝仔」,更是全球最高薪的女性CEO,她曾創下出矽谷史上最偉大的經營案例之一,她曾表示「目標只做3件事」,果然在10年內將瀕臨破產的AMD股價推升近30倍。半導體女王蘇姿丰接手AMD後,讓公司起死回生,股價飆漲。(圖/達志/美聯社)《富比士》先前報導,2014年,當年53歲的蘇姿丰出任AMD (AdvancedMicro Devices)執行長時,這家晶片製造商正在走下坡,公司解僱約25%的員工,股價徘徊在2至4美元左右,據AMD前高層莫爾黑德(Patrick Moorhead)回憶,「公司生不如死」。蘇姿丰當時被提拔為AMD執行長,她也坦承,「那時候,英特爾在低階產品以外的筆電市場佔據主導地位,輝達、高通和三星瓜分新興的智慧手機業務,當時我們的技術沒有競爭力」,就連分析都直言,該公司背負著22億美元債務,「不值得投資」。半導體女王蘇姿丰接手AMD後,讓公司起死回生,股價飆漲。(圖/達志/美聯社)在接任執行長的第二天,蘇姿丰走上台、對著麥克風向所有士氣低落的AMD員工傳達一個訊息,「我相信我們能打造出最好的產品」,這據鼓舞人心的口號是她整頓AMD三管齊下計畫的第一步,她的計畫是「創造偉大的產品、加深客戶信任和簡化公司」。蘇姿丰認為,「3件事,只是為了保持簡單;如果是5個或10個,那就很難了」。蘇姿豐將她的工程師重新集中在製造擊敗英特爾的晶片上,並決定優先考慮一種名為Zen的新晶片架構,在2017年推出。接著,蘇姿丰大力推銷晶片給原本對AMD晶片失去信任的客戶,即使在AMD沒有晶片可賣的時期,她也會花好幾年時間來建立關係。即使在AMD沒有晶片可賣的時候,蘇姿丰也花了數年時間和客戶建立關係。(圖/報系資料照)巧的是,英特爾(Intel)生產延後,導致蘋果決定iPhone不採用英特爾晶片。蘇姿丰瞄準對手失誤,憑藉靈活戰術眼光,陸續與聯想、SONY、Google和亞馬遜簽約。在2022年,光是提供這些客戶資料中心CPU的服務,就為AMD帶來60億美元營收。此外,蘇姿丰的主要戰略是與科技巨頭達成新協定,這些科技巨頭需要大量的CPU來支援他們爆發式成長的雲端業務。正如谷歌雲端的執行長庫里安表示,「對我們來說,實際上有3個微處理器合作夥伴,輝達、英特爾、AMD。當我加入時,AMD根本不是我們生態系統的重要部分,但他們現在成了我們非常重要的合作夥伴,這是蘇姿丰的功勞」。從年營收來衡量,英特爾達到630億美元,仍讓AMD的236億美元相形見絀,不過AMD從英特爾那搶走令人垂涎的伺服器晶片市佔,並收購半導體公司賽靈思(Xilinx),這些都推動高AMD的股價在蘇姿丰上任後的9年裡飆升近30倍。蘇姿丰勇於挑戰自己,不但選最難的事情去做,並動頭腦專門找解決方案,加上善於和客戶溝通,在她帶領下讓AMD浴火重生。

對戰微軟、谷歌 亞馬遜砸1億美元推AI創新中心

ChatGPT掀起的生成式AI競賽如火如荼,亞馬遜正在奮起直追。外媒報導,亞馬遜於美東時間周四(22日)宣佈旗下雲端業務Amazon Web Services(AWS)推出名爲「AWS生成式AI創新中心」的新項目,投入1億美元,目前已在和兩家客戶Highspot和Twilio合作。亞馬遜雲端事業AWS的這個中心是一個「項目」,並非實體。AWS創新中心的負責人Sri Elaprolu透露,1億美元的投資將專門資助生成式AI相關的人員、技術和流程。它要將AWS附屬的數據科學家、策略師、工程師和解決方案設計師幫助企業客戶及合作伙伴構思、設計和推出新的生成式AI產品及服務,加快他們創新和成功的速度。Elaprolu稱,AWS的AI創新中心最初將優先和此前曾向AWS提出生成式AI計劃、目標或援助請求的客戶合作。該中心還將優先考慮金融服務、醫療保健和生命科學、媒體和娛樂、汽車和製造、能源和公用事業以及電信行業的組織。有媒體指出,AWS坐擁640億美元現金,一年有5萬億美元的營業費用,相比起來,1億美元的資金投入是九牛一毛。但這筆投資表明,AWS認識到生成式AI目前的重要性,以及回應對手微軟和谷歌的重要性。AWS執行長Adam Selipsky表示,將免費為眾多AWS客戶提供內部專家,重點關注那些擁有大量AWS業務的客戶,他認爲AI將是雲端領域的下一波創新浪潮。對於目前AI應用方面的晶片短缺問題,Selipsky表示短期內全球都有缺少用於生成式AI和機器學習的算力,但今後幾個月形勢會有改善。Selipsky指出,亞馬遜最終目的是銷售更多雲端服務,簡言之,該公司寄望客戶打造新的AI應用程式時會尋求AWS的幫助,而非微軟雲端服務Azure。行銷軟體銷售商Highspot、雲端通訊平台Twilio、瑞安航空與Lonely Planet出版社將成為該創新中心的早期用戶。

科技巨頭財報超預期 微軟營收勁揚7%

上周,微軟(Microsoft)、谷歌、亞馬遜、Meta等多家美股公司發佈重磅財報。其中谷歌、微軟、Meta等大型科技股公司業績普遍超預期,Snap業績則遜預期。截至上周三(26日)止,標普500指數成分股中已有163家企業發佈財報。科技巨頭微軟在人工智慧產品、雲端運算等事業助攻下繳出亮眼財報,上季度營收同比增長7%至529億美元,高於市場預期的510億;淨利潤同比增長9%。數據顯示,包括微軟Azure在內的智慧雲端業務挑起業務大梁,收入為221億美元,增長16%高於預期。此外,微軟預計第四財季資本開支將因AI開支而顯著增長。谷歌Q1營收697.87億美元,同比增長3%,遠超分析師預期。其雲端業務保持兩位數增長勢頭,當季營收74.56億美元,同比增長28%。CFO稱尤其專注於AI領域進步,合併後AI團隊DeepMind第二季起反映在企業成本中。Alphabet同時公佈,董事會授權公司,以最符合公司和股東利益的方式,可回購最多700億美元A類股和C類股。亞馬遜Q1營收同比增長9%至1273.6億美元,高於分析師預期。淨利潤爲32億美元,去年同期亞馬遜淨虧損爲38億美元。AWS業務收入同比增長16%至214億美元,同比增速爲連續五季以來下降,但仍高於市場預期210.3億美元。臉書母公司Meta也於26日盤後公佈Q1營收,隨著廣告業務好轉,首季營收286.5億美元,繼連三季下滑後止跌回升,財測也優於分析師預期,元宇宙業務營收3.39億美元;公司第一季回購了92.2億美元的股票。Snapchat母公司Snap財報則再次成了科技地雷,截至3月底止第一季,Snap虧損3.29億美元,較去年同期虧損3.6億元略見小縮;EPS為1美分,營收為9.89億美元。研調機構Earnings Scout執行長Nick Raich指出,企業目前為止的財報表現遠優於他的預期,更重要的是「多數企業並未下修下半年展望」。不過,也有分析師提出警告,儘管大多數標普500指數成分股發布的業績優於預期,但對美股而言,最壞的情況尚未過去。目前已經看到對企業獲利的預測被調降了約15%,所以這些業績優於被調降的預測這件事,其實只是擊敗了「相當不起眼」的數字,儘管目前這對市場氣氛來說可能是一件好事,因為市場不喜歡聽到落後預期這樣的消息。

Dropbox瘦身裁員500人 轉攻AI領域拚市占

大環境不景氣之下,科技公司裁員消息頻傳。雲端儲存服務大廠Dropbox宣佈,將在5月初公布第1季財報,表示可能優於預期;但因公司成長持續放緩,使他們也加入裁員行列,將在全球裁員16%,並預告將大力發展人工智慧(AI)相關產品。綜合外媒報導,Dropbox將在5月4日公布第1季財報。執行長Drew Houston於周四(27日)表示,由於經濟不景氣使客戶縮減支出,公司旗下的核心雲端業務成長逐漸趨緩,恐難持續以往的傲人獲利。將在全球裁員500人以節省成本,約佔整體人力的16%。Houston同時也預告將聘用專才大力發展AI相關產品和服務,以投資新領域等措施來維持公司長遠的營運表現。Houston是科技巨頭Meta的董事會成員之一,他表示「AI運算的時代終於到來,公司眼前的機會比以往任何時候都更大」,要採取緊急行動搶攻市占。截至2022年底,Dropbox共有3118名全職員工,其中2583人位於美國。公司目前已調度一些員工,專注於AI產品計畫,並將增聘AI人才進行早期產品開發。近期不少科技業為減少公司成本大舉裁員。裁員追蹤網站Layoffs fyi的數據顯示,自今年以來,617家科技公司已裁撤約18.5萬名員工;美國知名共享叫車平台Lyft也於27日宣佈將在全球裁員26%。

微軟Q4業績不如預期跌幅反縮窄 高盛:「強烈看漲信號」

微軟最新發布的業績指引不如預期,但是市場卻沒有一直做空微軟股票,這在高盛看來,是一個強烈的看漲信號。繼周三(25日)的戲劇性市場逆轉後,高盛交易部門在周四(26日)開始從看跌轉向看漲。就週三市場的活躍程度來看,高盛認爲週三美股活躍程度滿分10分能夠打7分。在發佈不及預期的業績指引後,在週三的第一個交易小時,高盛發現,出現了非常多的科技股限價訂單賣盤,但隨後賣家並沒有持續出售微軟的股票,隨著賣盤減少,週三微軟的跌幅也有所收窄。高盛便認爲,當美股市場沒有因爲微軟不及預期的指引這樣的壞消息而下跌時,通常是看漲信號。他們認爲,美股市場比大多數投資者認爲的更有彈性。週二美股盤後發佈的微軟四季報儘管在對一季度的指引方面不盡如人意,但整體來看,核心業務智能雲端的收入增長放緩程度沒有市場預期的大,雲端業務相對強韌幫助抵消了美元走強和個人電腦相關業務下滑的打擊,力挺公司的總盈利仍優於預期。業績電話會上,微軟稱,在12月增速35%左右的基礎上,一季度Azure雲端計算業務的增速會再放緩4~5個百分點,預計2023財年下半年,商業銷售增長將放緩,微軟股價盤後轉跌。但摩根士丹利卻不同意高盛的觀點。摩根士丹利策略師Michael Wilson本週表示,僅一週,市場對於全球經濟的看法已然發生了轉變,但這並不會影響美股在2023年的下跌,各大公司的盈利前景依舊不樂觀。Wilson稱,投資者們可以認爲是對經濟衰退的「大轉向」推動了2023年初美股的上漲,但他們認爲此前被嚴重做空的美股,是推動年初市場上漲的主要因素:今年的漲勢是由此前低質量並被嚴重做空的股票帶動的,同時週期性股票相對於防禦性股票的強勁走勢也使得美股開年走勢強勁。Wilson稱這種週期性輪動讓投資者相信,他們錯過了美股底部,必須對其價格重新定位,但Wilson強調市場現在仍然處於熊市的最後階段,標普500或將創新低。