00679B

」 台股 ETF 債券 川普

台股大跌前十檔交易爆量ETF出爐 這檔債券型奪冠成交近23萬張

台股20日收在22,510.25點,下跌422.00點,跌幅達1.84%;FED緩降息、美股台股皆墨,成交量排行榜冠軍則為今天除息的00937B群益ESG投等債20+,交易近23萬張,該檔ETF收在15.71元,下跌0.16元,跌幅達1.01%。根據Yahoo!股市的成交量排行榜統計,在ETF類,前十名分別為00937B群益ESG投等債20+、00919群益台灣精選高息、00948B中信優息投資級債、00878國泰永續高股息、00680L元大美債20正2、00687B國泰20年美債、00679B元大美債20年、00712復華富時不動產、00637L元大滬深300正2、00953B群益優選非投等債。其中,00953B群益優選非投等債ETF將在2025年1月8日進行第三次配息,預計每股配發0.07元,將於2025年1月8日除息,收益配發日為2025年2月7日,最後買進日為2025年1月7日。永豐投信也公告12月份5檔股債ETF配息金額,包含00907永豐優息存股、00836B永豐10年A公司債、00856B永豐1-3年美公債、00857B永豐20年美公債,以及00958B永豐ESG銀行債15+,聖誕節前一天12月24日為除息日,最後買進日為12月23日,預計2025年1月20日發放配息。基金經理人林永祥表示,目前00907前10大成分股中,有7家是金融業,航空、金融、海運比重占超過40%,是台股唯一金融+傳產ETF,適合存股族買進及長期持有。川普新任命的財長貝森特(Scott Bessent)提出「333計畫」,透過放寬金融管制以及設定舉債紅線、擴大能源供給的做法控制通膨,對於債市和股市是利多,美國聯準會降息加上美債殖利率走低,法人看好債券價格受惠。

靜待FED利率會議結果 這一檔債券ETF爆大量奪冠

台股18日收盤23,168.67點,上漲了150.66點,漲幅達0.65%;市場靜待美國聯準會FED宣布利率政策的會議結果,新台幣小幅彈升3.4分,收32.481元;債券與高股息ETF爆大量,其中由00679B元大美債20年本日成交量超過12萬張奪冠。00950凱基A級公司債第三次預估配息金額出爐,每受益權單位數配發0.08元,除息日訂於2025年1月2日,有意參與本次除息的投資人,最後買進日為12月31日,預計2025年2月6日發放配息。首檔票面利率鎖定6%以上的00953B群益優選非投等債ETF將在2025年1月8日進行第三次配息,根據投信官網資料顯示,本次預計每股配發0.07元。若以12月18日收盤價換算,預估年化配息率約8.2%,優於多數ETF的配息水準。00953B將於2025年1月8日除息,收益配發日為2025年2月7日,想參與00953B第三次領息的投資人,最後買進日為2025年1月7日。凱基基金經理人李暢表示,美國11月ISM製造業PMI 回升至48.4,優於預期,其中新訂單指數持續回升,且回到代表擴張的50之上。隨著季節性銷售旺季來臨,訂單回升、庫存回補下,製造業呈現回穩復甦格局。11月CPI年增率小幅上揚至2.7%,核心CPI 持平於3.3%,雙雙符合市場預期。凱基金控旗下凱基投信表示,在11月非農就業人數增幅加速、失業率卻微幅上升的情況下,預期漸進式降息可望是美國聯準會(FED)官員現階段傾向的作法。企業獲利部分,美國第三季財報結果正面,第三季企業營收與獲利持續上揚,營運利潤率(EBITDA Margin)上升至28.7%,市場再度上修S&P500企業第三季獲利成長至5.8%;企業負債比略有下滑,利息保障倍數持平。展望2025年,預期S&P500企業獲利將有15%的雙位數成長,公司資產負債表狀況良好,再融資壓力可控,資本市場流動性佳,不良資產規模較小,預期2025年違約率將持續維持相對低檔。

川普交易現債券切入點? 網:穩拿6%為何不進場

行情總在絕望中誕生?川普當選加上聯準會主席鮑爾放鷹,指出近期美國經濟穩健,暗示降息步伐將更趨謹慎,美債卻出現止跌跡象,PTT就有討論串「美債到底反映什麼?」提出論點認為川普降稅影響被高估,只要減少財政支出就能抵銷影響,此點獲網友認同,指出川普交易造成的恐慌,正是美債很好的切入點。討論串中網友表示「定存挪到美債真的很香,長天期美債ETF殖利率5%了」,也有許多人留言力挺「結果根本沒看到什麼美債空單大賺的,還不是不敢空」、「只要想川普喜歡高利率還是低利率就好了,這麼簡單的問題」、「邏輯死亡,財政赤字所以升息加重自己的負擔???」,紛紛支持債券價格長期向上走勢。網友看法與法人論點相同,法人指出,目前「川普交易」的熱度已有降溫,過去一段時間被市場拋售的資產包括債券、黃金等都有價格回穩跡象,建議投資人應思考未來減稅、增加關稅等政策要實施可能性與程序,以及川普上任初期更可能先刪減或暫緩執行拜登政府的巨量財政支出,引導經濟降溫控制通膨,將有助於聯準會降息空間。其實攤開目前掛牌的美債、投資級債ETF,現在配息都很有吸引力,包括最多人買的元大美債20年(00679B)才剛季配除息新高0.34元,換算年化配息率4.6%以上,因高息加上有最強的的避險性質,市場資金狂買已經默默追募20次;而過去的月配王群益ESG投等債20+ (00937B)配息率約6%,規模也持續成長。顯見領息資金對育債券的看法和價差投資人想的不一樣。法人補充,市場消息面紛雜,但高利率環境就擺在眼前,建議投資人可好好利用難得的股債配置機會,將閒置資金適度配置到高息債券ETF,增加利息收入來源,挑選上並以「高票息率」以及「高信評」的債券ETF作為優先考量。現階段債券操作以「收益為主」方式,就目前國內發行的投資級債ETF來看,指數票息率多在4%至5%,新發行的多檔債券ETF票息率更有接近6%或超過6%,預期將持續推動資金流入。

挑戰三萬點2/美大選後ETF布局「股債加碼」 高息型可望再現甜蜜進場點

美總統大選後,FED宣布再降息一碼,台灣股民該如何布局ETF? CTWANT採訪基金經理人,認為美國新任總統選出後,可多加關注美財政舉債、通膨等景氣的利率變化與AI科技趨勢,股債皆可加碼配置。目前台股共有200多檔ETF,受益人數超過1365萬人,其中65檔台股ETF受益人數995多萬人,將邁入千萬人大關。據CMoney資料統計,10月份上市櫃零股交易情況的前十大排行榜,台積電、00919群益台灣精選高息ETF分居第一、第二名;個股中,僅台積電、鴻海上榜,其他八檔皆為ETF。其中,高股息型ETF拿下四個名次,由00919群益台灣精選高息ETF拔頭籌,0056元大高股息緊跟在後,其他還有00878國泰永續高股息、00929復華台灣科技優息、006208富邦台50、0050元大台灣50、00679B元大美債20年、00687B國泰20年美債。在受益人數增加最多的前十檔ETF,扣除掉最新成立的00938凱基優選30ETF的人數12185人,居冠為單周增加超過1萬人的0056元大高股息,其他依序為006208富邦台50、00905 FT臺灣Smart、00922國泰台灣領袖50、00919群益台灣精選高息、00912中信臺灣智慧50、00907永豐優息存股、00927群益半導體收益、00878國泰永續高股息。65檔台股ETF受益人數將邁向千萬人大關,圖為群益投信董事長賴政昇(前排右二)與總經理陳明輝。(圖/群益投信提供)「從ETF排行榜中可以觀察到,由於半導體個股股價攀升,小股民湧入ETF、零股買台積電等科技股的權值型、市值型ETF的受益人數也跟著上升。」台新投顧副總黃文清表示。群益基金經理人謝明志也說,由於AI科技趨勢不變,半導體等電子業仍是台股重中之重,「含積(台積電)量」成分股占比高的台股ETF仍受股民青睞之外,海外行ETF則可考慮納斯達克、費半等成分股的ETF。以00922國泰台灣領袖50舉例來說,成分股包含二成金融股、逾三成的台積電,整體電子產業超過68%,配息每年二次;再看00912中信臺灣智慧50的成分股,台積電占比超過25%。至於在台股成交量排行榜前十名中,債券型ETF也囊括了半數名次;觀察投信發行的95檔債券型ETF的持債票息(成分債息率)平均約有4.61%,且其中有27檔在5%以上,皆是與高股息型ETF受到股民青睞的主因。謝明志指出,在布局債券ETF的心態要正確,回到領息的初心;若不當預期降息循環的幅度等於利率下滑的幅度,以為會有很大的資本利得,恐怕就受挫。而美國FED於9月宣布今年第一次的降息2碼之後,11月8日再宣布降息1碼外也釋出「降息速度可能慢下來」訊息,美國公債殖利率走低,美股再漲。群益投信基金經理人謝明志認為,現在是股債加碼時機。(圖/報系資料)「美降息,長天期利率往上走,是截然反向的,想要賺價差,多會關注長年期的10年、20年的債券ETF。」謝明志說,債券的波動比股市小很多,相較之下,投等債的波動性小,非投等債(高收益債)的波動更低。至於「高息型」的台股ETF,謝明志則說「新不如舊」「今年初在上市櫃三百大企業中找不到配息6%以上的,頂多5%多」但他也點出一個「進場甜蜜點」,「今年企業獲利較去年佳,可見明年的配息會較今年好,目前高息型ETF股價也沒特別漲。」他進一步解釋,今年是以2023年獲利情形來配息,但去年獲利較前一年降低,而股價在今年上升,相對配息率則未如預期的高,「以00919來說,即在2023年配息時有保留糧倉,留到今年配息,才能保有穩定的高配息率。」對較晚於今年才發行上市的ETF來說,即面臨到以上獲利降低、股價上升的兩種情況,因此面臨配息下降的情況。存股族欲獲得高配息之下,在意「存股的股票張數、投資的成本」,因此在台股高檔震盪整理區間,考慮到「逢低加碼」的時間點,包括「台股下跌、個股出現估值調整時」,調節投資部位,就有機會增加存股張數與減低持有成本;部分股民則是透過「定期定額」、「逢低加碼」雙策略布局。

川普慶祝行情!台股大漲215點 這一檔爆量漲近10%

川普當選美國總統後,法人多持看多的看法。台股7日一開盤雖略跌37點,很快地目前最高來到23,432.91點,上漲了215.53點,對於美大選後市場走勢,法人也樂觀看好選後台股表現;在成交行情部分,泰金寶-DR繼續爆量現已超過10萬張拔頭籌;鴻準則上漲了9.17%、大成鋼則漲逾6.88%。台積電上漲5元,來到1065元。根據Yahoo!股市的統計,目前成交量排行榜前十名中,由泰金寶-DR(9105)居冠,股價來到6.76元,上漲了0.02元,漲幅達0.30%;其他個股依序有鴻準(2354)、金寶(2312)、群創(3481)、建漢(3062)、富喬(1815)、聯嘉(6288)、聯電(2303)、大成鋼(2027)等。ETF部分,由00632R元大台灣50反1的6萬張居冠,其他依序還包括00937B群益ESG投等債20+、00637L元大滬深300正2、00680L元大美債20正2、00687B國泰20年美債、00679B元大美債20年等。美國總統大選6日開票,川普率先跨過勝選門檻270票當選,激勵「川普交易」相關資產類別走揚,例如比特幣大漲約9%近7.5萬美元;川普媒體科技集團(DJT.O)股價在美股盤後扭跌為漲;亞洲股市日經225指數上漲2.16%、台股震盪走高終場加權指數上漲110.59 點或0.48%,成交值達3,977.1億元。國泰投信ETF研究團隊分析,川普選前提出的財政政策主要方向為減稅,有助拉升企業獲利,就產業政策面而言,川普主張放鬆金融監管,批准通過《沃克規則修正案》,放鬆對商業銀行自營交易的監管。在降低科技業監管、可能引入化學、礦產、鋼鐵和汽車等非綠色產業的補貼;整體看來,川普當選較有利於美國金融、工業及科技等產業。當衰退疑慮降低、選後不確定性消除、聯準會展開降息循環等利多支撐下,美股Q4旺季行情將正式啟動,國泰投信看好與美股連動性高的台股後市表現。

台股大漲109點!「這檔」爆量急漲近10% 二檔高息型ETF配息創新高

美國總統選舉正在開票中,川普暫時領先,台股6日開盤最高來到23,216.18點,上漲了109.39點,本日ETF成交量以槓桿型、債券型的出量,包括00637L、00937B、00687B等;「高息型」則由00878領先,00919、00915這兩檔配息則創歷史新高。依據Yahoo!股市的成交量排行榜統計,本日目前由金寶(2312)交易量超過12萬張拔頭籌,英業達(2356)、泰金寶-DR(9105)大漲了9.95%緊跟在後;ETF則由00937B群益ESG投等債20+領先,其他依序則為00637L元大滬深300正2、00632R元大台灣50反1、00687B國泰20年美債、00679B元大美債20年等。至於在22檔台股「高息型」ETF中,季配型台股高息ETF有10檔,觀察其最近一次配息金額表現,其中包括00919群益台灣精選高息、00915凱基優選高股息的配息金額創新高。進一步觀察這2檔ETF的受益人與成交量人氣指標表現,今年來受益人數變化,其中00919增加57.8萬人,另外在成交量部分,00919也是每日10.2萬張的均量顯示出交投熱絡。再觀察00919最近一次配息0.72元創下新高,其成立以來6次配息發配金額分別為0.54、0.54、0.55、0.66、0.7、0.72元,可看出其穩定階梯式向上的配息政策,是受投資人青睞的關鍵原因之一。

台股上漲160點!八檔ETF成交爆量 00937B將除息年化配息率逾6%

台股4日上揚到22,934.57點,上漲了160多點,成交量排行榜中有八檔為ETF,00929復華台灣科技優息超過18萬張居冠,00937B群益ESG投等債20+超過10萬張居次,還有00878國泰永續高股息、00712復華富時不動產、00679B元大美債20年、00687B國泰20年美債、00948B中信優息投資級債等交易熱絡。00937B群益ESG投等債20+已公告最新配息資訊,預估每股配發金額為0.082元,除息日為11月21日,因此想參與領息的投資人,最晚要於11月20日買進,收益分配發放日則訂於12月12日。依00937B在1日收盤價15.78元計算,預估單期配息率近0.52%,年化配息率約6.24%。以近期規模超過百億的月配型債券ETF近六次配息數據來看,00937B的為0.084元、0.084元、0.084元、0.082元、0.082元、0.082元。00772B中信高評級公司債則為0.136元、0.137元、0.14元、0.143元、0.143元、0.143元,目前股價為35.19元。00773B中信優先金融債則為0.145元、0.139元、0.15元、0.153元、0.145 元、0.135元,目前股價為36.89元。00933B國泰10Y+金融債目前股價來到16.67元,近六次配息數據為0.07元、0.072元、0.072元、0.072元、0.075元、0.08元。00740B富邦全球投等債則為0.505元、0.482元、0.556元、0.229元、0.229元、0.229元,目前股價來到39.98元。截至11月1日止,整體債券ETF(不含槓反型)受益人數突破200萬人,來到2,003,323人,年至今增加903,698人,規模也來到2.96兆元;以00937B群益ESG投等債20+來說,今年規模增加近2110.72億元,來到近2380.72億元,受益人數也增加近22.3萬人,來到近33.06萬人。

日圓走貶近月低點 二檔長天期美債ETF成交爆量

台股23日收盤23,334.76點,下跌200.67點,跌幅達0.85%;日圓匯率則是走低,台灣銀行現鈔匯價來到「0.2143」,為近月來低點;而債券價格拉回之下,債券ETF人氣旺,00937B群益ESG投等債20+單日成交量近19萬張居台股之冠,00687B國泰20年美債緊跟在後,顯示這二檔規模最大美國長天期公債持續熱銷。00937B群益ESG投等債20+今天的收盤價為15.77元,下跌0.06元,跌幅達0.38%,成交量183,754張,相較昨天的367,935張減少一半;00687B國泰20年美債今天平盤收在30.35元,成交量近8.2萬張。美國10年公債殖利率走升到4.23%,債券ETF買氣增溫,像是成交6萬張的00679B元大美00764B債20年本日收盤價29.24元,以及00795B中信美國公債20年、00764B群益25年美債的成交量也都超過2萬張。國泰00687B因折溢價只有0.12%,存續期有16年,今年來的配息從2月的0.34元、5月的0.34元,以及8月的0.42元,讓投資人相當滿意,在美債市場受到資金青睞。瀚亞投資優質公司債基金研究團隊表示,受惠於穩定息收,美國投資等級公司債長期趨勢向上走揚,因此只要碰到低於歷史高點,都是介入的好機會;2022年暴力升息之後,目前價格仍低於歷史平均,仍是入手的好機會,建議投資人可加碼布局投資等級債基金。海外ETF則受近期陸港股波動劇烈影響,持續吸引投資人搶進,上周受益人數再成長2.5萬人,增幅2%,在三類ETF中表現最突出,其中以槓桿型ETF較受青睞。

台股大漲416點!00753L漲破7% 首檔債券ETF 00679B規模破3千億

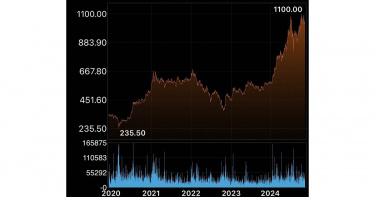

市場持續關注中國大陸924金融新政的刺激,00637L元大滬深300正2的價量持續增長,今天(7日)台股開盤大漲416.36點,成交量已超過20萬張,漲幅超過4.27%;同時,成交量14萬張、排名第四名的00753L中信中國50正2,股價更是漲破7.87%。台股加權指數目前來到22,545.05點,上漲了242.34點,漲幅達1.09%,最高來到22,719.07點。在債券ETF部分,00680L元大美債20正2的成交量超過7萬張居首;其次的00937B群益ESG投等債20+的成交量也超過4.8萬張,股價上漲;00679B元大美債20年的成交量也超過4.7萬張,據櫃買中心、集保結算所資料,截至10月4日當周國內規模最大、投資人數最多,為首檔債券ETF規模突破3,000億元。根據Yahoo!股市的成交量統計,7日前十名中的第一、二與第四、五名共四檔皆是與中國大陸主題的ETF,包括00637L元大滬深300正2、00882中信中國高股息、00753L中信中國50正2、00665L富邦恒生國企正2。至於受到美國降息帶動長天期債券ETF的成交量,多檔ETF的成交量霸榜,股價今天則略降或平盤。以2017年成立掛牌的00679B國內首檔債券ETF來說,今年以來至10月4日當周規模、投資人數分別成長97.7%、60.6%,累積淨申購近1,400億,已超越2023全年約1,080億淨申購水準。

美降息2碼台股盤中走高177點、台幣貶 這二檔債券ETF追漲

在美國FED宣布降息二碼,台股19日開低翻紅,以21,675.40點開出,最高來到21,856.73點,漲了177.89點,漲幅超過0.82%,成交金額為1,410.50億元;19日台北外匯經紀公司台幣匯價以31.96元開盤,貶值2分,開盤半小時內再貶破32元整數關卡,最低匯價為32.046元,貶值1.06角,現來到32.032元。其中,新光金股價上漲、交易繼續出量居排行榜之冠,金融股也普遍上漲;第二名的00680L元大美債20正2、00688L國泰20年美債正2則是下跌,降幅達3%。FOMC於19日清晨以11票贊成比1票反對的票數,通過決議降息二碼,政策利率目標區間由5.25%~5.50%下調至4.75%~5%,維持每月削減250億元和350億美元的美債和MBS,共600億美元的計劃。啟發投顧分析師郭憲政表示,FED降息兩碼,但台股今日一早開低再翻紅,看起來並沒太強,台積電先跌後漲現來到945元、漲了4元,暗示有利多出盡的味道;而且降息兩碼市場上也有解讀成經濟衰退的現象,所以降兩碼防經濟消退擴大。郭憲政並說,目前台股大漲中但預估量只有2800億元,但是很多的做手法人並沒有用力買股袖手旁觀,在美股升息兩碼的第一天,19日的台幣今天竟然是貶值,這對多頭也是一個敗筆現象,預估量約3000億元不足。依據Yahoo!股市的成交量排行榜統計,19日一開盤,前三十名中有七檔屬於債券型ETF,包括正反的槓桿型債券ETF;包括00687B國泰20年美債、00679B元大美債20年、00937B群益ESG投等債20+、00948B中信優息投資級債等長期年美債、投等債的股價多下跌。股價上漲的則有00958B永豐ESG銀行債15+、00953B群益優選非投等債、00945B凱基美國非投等債等。新光金股價來到12.70元,上漲了0.40元,漲幅達3.25%,成交量超過17.54萬張;台新金領漲,國泰金、開發金、富邦金也漲逾2%,永豐金、京城銀等皆漲;中信金則跌幅0.45%。

降息循環要來了3/最後上車債市「勝算率高」 看好多頭美股創高

美股主指9月6日慘遭血洗重挫,美國公債殖利率短線走低,十年期公債利率跌至3.702%,二年期債殖利跌至3.642%,創2023年5月以來新低,解除了長達兩年的短債殖利率高於長債的倒掛模式。面對FED將開起降息循環週期,CTWANT採訪法人皆說,「持有債市、美國公債等ETF是送分題,現在是最後上車時間,勝算比較高。」以美國最新公布8月非農就業數據來看的疲弱,有利美國聯準會未來降息行動,投資人普遍認為FED「激進降息」的可能性已降低,根據FedWatch資料,市場對Fed在9月降息2碼的機率下降至15%,降息1碼的機率則提升到85%, 11月與12 月會議若分別降息兩碼、一碼等,在2024年預估共降息四碼、五碼。國泰20年美債基金經理人江宇騰分析,美國勞工統計局公布8月消費者物價指數CPI年增2.5%,符合市場預期,從前值的2.9%大幅下滑;核心CPI月增 0.3%,略高市場預期與前值的 0.2%,但年升3.2%,符合市場預期。市場對降息2碼機率的預期出現變化從15%升至50%,也就是降息1碼及2碼的機率,成了五五波。國泰5G+基金經理人蘇鼎宇,看好多頭走勢,美股主指會再創新高。(圖/國泰投信提供)從美國歷屆降息循環啟動後,不同時間段標的漲幅的歷史數據來看,在「2019年8月到2020年3月的降息幅度2%」,短期三個月、六個月的美股四大指數皆上漲,若進一步觀察12個月的表現,道瓊跌幅為1.62%,NYSE金融指數跌幅為15.75%,台灣金融指數跌幅為2.84%,台灣電子指數則上漲了36.89%。在往回看「2007年9月到2008年12月降息幅度5%」,費半在短期三個月降幅最大達16.66%、到六個月更是大將幅度超過30%;新興市場上漲了14.27%最多,以六個月來看也有超過7%的漲幅,美投等債也快上漲了4%。而在「2001年1月到2003年6月間降息幅度5.5%」,短期三個月的美投等債漲了4.37%、美非投等債則上漲了6.36%等。再看鉅亨買基金投資研究部整理1991年以來數據,期間美國經歷4次首次降息,針對這4次利率從最高點開始降息後的股債資產表現回測,結果顯示債券資產類別的表現尤為突出,特別是新興市場債和美國公債在首次降息後的12個月內表現最佳,平均回報率分別為9.1%和7.7%。相對而言,在美國陷入經濟衰退的情境中,美國公債與投資等級債展現出較強的防禦性,即便陷入經濟衰退的環境中,仍能維持正回報,分別為9.6%與6.4%。進一步觀察ETF近期受益人數的變化,「20年長天期債券ETF」增幅較為明顯,根據集保統計數據,債券ETF受益人數單周增加最多的三大ETF為國泰20年美債ETF(00687B)、兆豐US優選投等債ETF(00957B)及剛掛牌上櫃的元大美債20年ETF(00679B)。在FED於19日宣布降息幅度前夕,國泰20年美債ETF(00687B)、元大美債20年ETF(00679B)的成交量持續霸榜之外,元大美債20正2(00680L)同步有量;還有群益ESG投等債20+(00937B)、中信優息投資級債(00948B)、國泰20年美債正2(00688L)、中信美國公債20年(00795B)等,其股價各有漲跌。

債券ETF新兵00953B掛牌上市! 這九檔成交量大

債券ETF投資熱,00953B群益優選非投等債,在今天(8月21日)掛牌上市交易,成為第7檔證交所掛牌債券ETF。進一步觀察,加上00953B目前市場上共有92檔債券ETF,其中85檔在櫃買中心交易,證交所上市的債券ETF僅7檔,首檔為2017年1月的00681R元大美債20反1、00948B中信優息投資級債、00795B中信美國公債20年等。根據玩股網統計,近5日的台股ETF成交量排行榜,前20名中即有9檔債券ETF,其中,由00937B群益ESG投等債20+居冠,其次還有00679B元大美債20、00687B國泰20年美債、00680L元大美債20正2、00688L國泰20年美債正2等。進一步觀察債券ETF歷年發展,從2017年的14檔至今92檔,受益人數也從3467人成長至最新1812415人,顯示出債券ETF越來越受一般投資人青睞。據了解,00953B發行價為10元,也有平準金機制,追蹤ICE 1-5年BB-B級成熟市場信用優息美元非投資等級債券指數。群益ETF經理人李忠泰指出,隨著降息預期提升,後續貨幣政策反轉下的潛在資本利得空間可期,也令債市投資環境更居順風,投資人若想順勢卡位降息帶來的債市機會,也不妨透過債券ETF來參與。

六檔「債券ETF」被買爆翻紅逾133億 00680L元大美債20正2拔頭籌

台股2日重挫逾千點股災中,有六檔債券型ETF也是成交爆量,投資人買到股價皆上漲,其中還有兩檔是正2型,成交量共超過72.6萬張,總交易金額逾133億元,與八檔爆大量「高股息ETF」收盤價皆綠呈兩樣情。特別的是,00665L富邦恒生國企正2這一檔的成交量也快5.4萬張,躋進單日成交量排行榜第30名。根據Yahoo!股市統計8月2日台股成交量排行榜,有三檔「正2 ETF」入前30名排行榜,第5名的00680L元大美債20正2、收盤價9.27元、上漲0.21元、漲幅達2.32%、成交量近17.8萬張。第15名的00688L國泰20年美債正2,收盤價9.21元、上漲0.18元、漲幅達1.99%、成交量近9.1萬張。第30名的00665L富邦恒生國企正2,收盤價6.01元、下跌0.28元、跌幅達4.45%、成交量近5.4萬張。4檔「債券ETF」中的00937B群益ESG投等債20+成交量超過15.6萬張最高,排名第九名,其收盤價16.28元、上漲0.05元、漲幅達0.31%;緊跟在後的第十名為00679B元大美債20年、收盤價31.28元、上漲0.39元、漲幅達1.26%、成交量近15.4萬張。排名第16名的為00687B國泰20年美債,收盤價32.62元、上漲0.45元、漲幅達1.40%、成交量近8.6萬張;00948B中信優息投資級債則居第23名,收盤價10.36元、上漲0.03元、漲幅達0.29%、成交量近6.2萬張。其中,00679B元大美債20年在8月1日公告2024年第三季預估配息,每受益權單位預估配發金額為0.345元,以1日收盤價 30.89元計算,單次配息殖利率為 1.12%、年化配息率4.47%,帶動買氣,該檔將在8月14日公告確定配息金額,8月16日除息,想參與配息最晚買進日8月15日前,配息發放日9月12日。00948B中信優息投資級債同時在1日公告第一階段分配評價結果,每受益權單位預估配發金額為0.055元,以8月1日收盤價10.33元換算當期殖利率0.53%,年化報酬率6.4%,現金收益分配公布8月14日,8月15日前買進並持有就能參加除息,收益分配發放日為9月11日。00948B自今年6月12日掛牌後,規模在14個交易日即攻上百億元,至今(截至7月26日)來到了117.3億元,成長45%,而受益人數也從25,839人攀升至37,951人,增加47%。中信投信分析「轉進債券ETF」避衰退風險,美國將公布非農就業人口數據,市場仍有波動;投資人若擔憂經濟衰退風險,可轉向波動較小且有降息題材利多的美債ETF或高評級債ETF,靜待衰退風險疑慮消除市場回穩,掌握長線投資契機。

台股股災「債券型ETF」爆量00937B衝第一 投信業者8月搶發 非投等債10元開募

台股26日一度跌近千點,最低來到21,889.61點,股災中股價「逆勢上漲」的個股以3481群創最威,交易量逾22.4萬張僅次於00632R、00929排第三名,漲幅達0.6%、收盤股價15.55元;債券型ETF則以00937B的群益ESG投等債20+拿下第一名,成交量超過19萬張,股價則來到15.96元。根據Yahoo!股市即時行情交易排行榜統計上市櫃等前50名中,在「債券型ETF」中,由00937B的群益ESG投等債20+拿下榜首,在全部排行榜排名第四名;其次的為00679B元大美債20年、排名第18名;接著還有00680L元大美債20正2、00687B國泰20年美債、00948B中信優息投資級債、00933B國泰10Y+金融債、00688L國泰20年美債正2。台灣債券ETF投資趨勢持續發熱,從整體規模、檔數;受益人數都是呈現逐年增加,現階段總規模已來到2.7兆新高水位,檔數也來到91檔,受益人數也來到1774738人創新高。00953B群益優選非投等債ETF也將在8月5日開募,發行價為10元,也有平準金機制,票面利率鎖定6%以上,為市場首見,收益力求領先非投資等級債,風險向投資等級債靠攏,同時聚焦成熟國家,排除新興市場與CCC評級債券等。群益基金經理人李忠泰表示,提到非投資等級債,投資人不免認為它是一種與股市連動性高的風險性資產,波動度也會隨之擴大,事實上,長期而言非投資等級債年化波動度不僅明顯低於股市,甚至還比投資級公司債與全球政府債低,且較高殖利率的特性亦使其於美債殖利率大幅彈升時具備緩衝空間,抵禦利率上升的負面影響。尤其是聚焦成熟國家、經過信用因子篩選條件力求降低違約疑慮的非投資等級債更是如此,顯示非投資等級債也可以是投資人的防禦性資產,此刻正適合進場佈局相關標的。市場法人表示,從歷史數據來看,只要聯準會停止升息,美債殖利率便不再創波段新高,整體債券殖利率平均向下的機會仍相對高,有利於債券價格反彈,而現階段處於降息前,市場偏好鎖高利率的券種,債券選擇上可以發債企業體質佳、違約率可控的非投等債,不僅收益水準具吸引力,更可望鎖高利並有效分配資產投資效益。

債券ETF燒燙燙!受益人數衝破170萬 2檔人數逾30萬

市場預期年底前聯準會(Fed)有望降息,吸引資金持續卡位債券ETF布局後市行情,整體債券ETF(不含槓反型)來到2.65兆元水準,今年來大增近5,712億元,受益人數也一舉突破170萬人,來到近171.6萬人的水準,今年增加近61.6萬人,其中人數超過30萬人的有群益ESG投等債20+(00937B)及元大美債20年(00679B)。法人表示,自去年下半年聯準會暫停升息以來,利率風險不再上升下,債市投資環境轉趨順風,而債券ETF因交易便利、投資組合透明,加上也具有配息機制等等優勢,故債券ETF人氣直線走升,其中又以長天期債ETF最受青睞,在規模與受益人數都呈現火箭式成長,買氣直至今年仍未消退。群益ESG投等債20+ETF 00937B經理人曾盈甄表示,當前美國經濟情勢、勞動市場有所降溫但穩健,薪資仍成長但增速放緩,得以為消費力道提供支撐,服務業擴張轉趨溫和但能避免過熱激發通膨再起,因此升息可能微乎其微,年內甚至有望迎來降息,債券仍具投資契機。其中投資等級債基於仍保有不錯的收益水準,且信用利差處於波段低位,意味著信用風險甚低,資產品質無虞,投資吸引力仍不減。曾盈甄進一步指出,在投資等級債中,結合ESG概念的長天期BBB級債因收益水準較一般投資級債突出,可說是債信品質與收益優勢兼具,而長天期債在暫停升息與後續迎來利率拐點時,資本利得空間更為可期,故佈局相關ETF有助一次滿足投資者對於資產品質、穩健收益與搶攻資本利得。近期聯準會官員立場已普遍偏鴿,推動資金持續流入債券ETF,投資人數最多、規模最大的元大美債20年(00679B),目前指數殖利率達4.6%,未來還有利率走低的資本利得空間可期待。元大美債20年(00679B)研究團隊表示,目前債市面對的利率走升風險降低,突顯收益避險功能,若未來經濟數據或通膨增速造成短線利空,均可站在買方評估進場點。中信優息投資級債(00948B)經理人呂紹儀指出,美國經濟成長趨於溫和,且就業市場出現放緩的跡象,市場預期消費者指數及經濟成長率在第三季後緩步下滑,有助美國下半年利率政策轉向寬鬆邁進,吸引投資人提前布局投資等級債ETF。

ETF買氣旺上周00919奪冠 投資人狂掃「這檔」3萬多張

台股上周五(24日)終場收在21565.34點、下跌42.09點。而全台申購ETF熱潮持續,據集保中心最新統計,台股ETF受益人數已達832.23萬人,其中,群益台灣精選高息ETF(00919)奪下此次的人氣王寶座,第二名則是元大台灣價值高息(00940)。根據台股ETF集保戶股權分散統計資料顯示,台股ETF受益人數2023年底607萬728人,但今年以來持續攀升,總人數已來到832萬人,增加了225萬1651人;檔數也從2023年的56檔來到61檔;而2024年來61檔台股ETF含息報酬率平均上漲13.67%。觀察外資上週上市櫃買超十大ETF,第一名為群益ESG投等債20+(00937B)買超3.1萬張;第二名是復華台灣科技優息(00929),買超2.3萬張;元大台灣50反1(00632R)則已買超1.9萬張列第三名;另元大美債20年(00679B)買超1.3萬張列第四名;第五名則是復華富時不動產(00712),買超7894張。第六至十名買超ETF依序為,復華香港正2(00650L)、台新永續高息中小(00936)、元大美債20正2(00680L)、元大AAA至A公司債(00751B)、富邦臺灣加權反1(00676R)。有法人表示,受到5月為繳稅旺季、大量高股息ETF調整持股等因素影響,台股上市融資水位目前處於高點,仍須提防大盤漲後修正風險,較佳投資策略仍為分批布局。

台股慘綠「它們卻是紅通通」 00937B、00687B投等債美債ETF抗跌

台股19日終盤收在19,527.12點,下跌774.08點,跌幅達3.81%,盤中最低達19,291.88點,狂跌1,009.12點,一片慘綠,嚇壞投資人,但債券型ETF則較抗跌,00937B、00679B、00687B等股價多上揚。市場議論受到19日以色列空襲伊朗空襲、台積電法說會未如預期、通膨高、今年「降息」延遲等利空消息所致,台股賣壓沉重,資金趨向往美元、黃金等避險操作。由於傳出FED官員不排除「升息」而非只是暫停升息,對此,美國債市再下跌,18日美國公債2年期殖利率上漲至4.988%,創近半年來最高點;10年期公債殖利率上漲至4.646%;30年期公債殖利率上漲至4.745%。00937B群益ESG投等債20+的股價19日收在15.55元,上漲0.04元,漲幅達0.26%;成交總量達179,567張,較昨天的113,427張增加;同樣的,00687B國泰20年美債則是收在30.19元,上漲0.28元,漲幅達0.94%,成交總量93,393張,較昨天的38,928張增加快三倍。00679B元大美債20年的股價也是上揚,收在29.01元,上漲0.23元,漲幅達0.80%,成交總量79,127張,較昨天的31,600張增加了兩倍多;00933B國泰10Y+金融債的股價收在16.35元,上漲0.11元,漲幅達0.68%。其他像是00788B元大10年IG電能債、00725B國泰投資級公司債、00726B國泰5Y+新興債、00749B凱基新興債10+、00842B台新美元銀行債、00870B元大15年EM主權債、00724B群益投資級金融債、00933B國泰10Y+金融債,一片紅海股價皆上揚。群益基金經理人曾盈甄接受CTWANT採訪時表示,美國10年期公債利率已在去年5月開始往上升到10月高點5%左右;當美國10年期公債利率變高時,與市價會呈「反向」走低,相對利率往下走時,價格會漲,「因此當利率變高時,也就是一些民眾覺得可以加碼投資部位的時候。」

台股ETF擂台1/國人最愛高股息00878奪「成交王」 這五檔規模破千億

「我在證券開戶40年了,現在買哪一檔ETF好?」「學生可以買ETF?」「我有買高股息0056、00878,甚麼是美債ETF?很多人買……」上萬人在8月11、12日擠爆台北世貿一館證交所為台股ETF開賣20周年舉辦的首場ETF博覽會上,CTWANT記者現場觀察,各家投信證券人員忙為民眾解惑,協助線上開戶。台股投資人對ETF的熱度,持續升溫中。台股首檔指數型基金ETF,從2003年6月30日發行上市的「0050元大台灣50」開始,迄今已有52檔台股ETF。證交所董事長林修銘在11日的「榮耀20 ETF啟動財富博覽會」上說,過去20年來,ETF規模從35億元一路成長至今突破3兆元,在亞洲主要市場規模僅次於日本,且受益人數在短短三年內由164萬人快速成長四倍至654萬人,等於台灣每4人就有1人持有ETF。總統蔡英文8月11日出席ETF主題博覽會開幕儀式,承諾政府會持續打造更活絡的金融市場。(圖/實習記者胡正初攝)這股ETF投資熱潮,在國內首場聚焦ETF主題展的博覽會上,持續發燒,總統蔡英文親自出席開幕,元大、國泰、富邦、中信、永豐、群益、街口、兆豐、凱基、元富等投信、證券公司參展,各區排隊玩遊戲了解自己理財性格屬性、認識ETF等大牌長龍。依證交所統計,國人投資規模最大的ETF,就是首檔上市被視為「國民ETF」的0050,股價從掛牌時的37元,一路穩步走高,2020年7月升破百元,去年一月逼近150元,今年8月14日來到124.4元,基金規模已達3128億元,在台股ETF居冠,受益人數累積逾65萬排第三。目前ETF規模(基金淨資產)破千億的,還有「0056元大高股息」的2253億元、「00878國泰永續高股息」的2165億元、「00772B中信高評級公司債」的1095億元、「00679B元大美債20年」的1069億元等共五檔ETF。近年股市震盪加速錢進ETF之際,ETF人氣王開始換人做,「國民ETF」元大0050,被快速崛起的同門師兄「0056元大高股息」超車,依集保中心資料,0056間受益人數自2017年年底的5.2萬人,成長至2021年10月8日的50.5萬人。「0050元大台灣50」於2003年6月30日上市,為台股首檔指數型基金ETF。(圖/方萬民攝)不過,今年三月間,ETF人氣王寶座再度易手,由2020年7月上市的後起新秀「00878國泰永續高股息」追上。依CMoney資料統計,至今年8月8日,00878上市三年來受益人數累積達103萬6095人(8/11已逾105萬人),並於7月7至8月7日創下續22個營業日「台股原型ETF」成交冠軍王,單日交易量飆逾30萬張。「00878國泰永續高股息」第3季配息已於8月14日公告,每單位將配發0.35元現金股利,以當日收盤股價換算單季殖利率為1.66%,對照過往0.27元~0.32元的配息紀錄來看,受益人數、季配息金額皆雙雙創新高。「雖然00878 基金的配息來源可能是收益平準金,這一檔標榜匯集台股ESG與高股息的綜合版ETF,還是首檔『季配息』ETF,在最知名的高股息配息的『國民ETF』0056股價來到30多元,相對買入00878股價較低、配息次數多、管理費低,都是吸引投資人青睞的原因。」綜合多名理財達人這樣分析說。加上今年隨著生成式人工智慧的發展,ChatGPT使用度與話題討論高,帶動AI股股價上漲,而00878的成分股中,持股占比前五高就有緯創(3231)、華碩(2357)、廣達(2382)、英業達(2356)、光寶科(2301),科技股共佔有35%,00878的股價在今年初15多元,一路漲到7月最高點23元。國泰投信董事長張錫表示,過往在台灣市場多是境外基金規模大於境內基金,但在2019年台股ETF上是產品多元化,境內基金超越了境外基金的規模,且政府開放債券ETF近十年來,台灣已成亞洲交易時區中產品線最完整、規模最大的債券ETF市場,造就台股各檔ETF受益人數持續增加。張錫認為,從上述這些數據來觀察,顯示國人選擇ETF做為投資配置選項意願高,很大的原因是「ETF交易方便、成本較低」,適合年輕人等各種族群,定期定額投資。

台股ETF擂台3/美債長年期成新寵!這二位大學教授都加碼 買點看「準備降息期」

「其實,我不是很懂ESG說甚麼,先前的ETF部位就把00878出清增持00713,接下來則是布局00679B美債型ETF。」在中央、逢甲大學教資管系、會計系的兼任助理教授錢世傑跟CTWANT記者說,「預計未來的降息帶來的獲利空間,現在是『準備降息』的高原期,股價愈低會愈買入。」近期,隨美國聯準會結束升息腳步逼近,市場日益追捧台股美債ETF,目前共9檔,以「00679B元大美債20年」規模最大,已達1069億元,其次為「00687B國泰20年美債」的348億元、「00779B凱基美債25+」的272億,以及群益、富邦、中信、復華、永豐等。就連8月7日最新上市的「00931B統一美債20年ETF」,掛牌首日衝出超過6萬張成交量,一周以來雖有溢價但未超過1%,最高15.18元,但在周五股價下跌收在15元,本周一14日收盤來到14.95元,成交量2.8萬張,規模已逾102.24億元。在中央、逢甲大學教書的兼任助理教授錢世傑,分享他購買台股個股、ETF等看法。(圖/錢世傑提供)不過,美債ETF近二周期間不平靜,股價從下跌、回彈再到下跌波段。起先是8月1日,全球知名評級機構惠譽下調美國頂級3A信用評級為AA+,股神巴菲特第一時間表示會持續加碼美債,台股美債ETF股價在當周小跌後迅速反彈。接著,美國11日公布7月生產者物價指數(PPI)年增0.8%,超出市場預期的0.7%;若排除波動高的食品與能源項目,7月核心PPI年增2.4%,與上月持平,也略高於預期,市場預期美通膨壓力略見升溫跡象,美股期貨應聲下跌。「市場原本評估升息降息機率五五波,但最新的PPI數據顯示通膨仍是溫溫的,預判升息的機率可能比降息高」「我是會看遠一點可能要拖上二至三年的話,個人買『美債ETF』是要長抱幾年的,降息之前,還可以領到配息也不錯。」錢世傑分享個人經驗。擁有法學博士的錢世傑曾於2014年俄羅斯發動克里米亞戰爭時,進場買俄羅斯相關股票,他這招「危機入市」在投資理財領域聲名大噪。錢世傑觀察,市場普遍預期升息走到末段之際,他轉為開始布局美債型ETF,「我個人是買00679B元大美債20年ETF,看它的股價已經是來到下跌區段,與2019年的降息前後的45元來看,現在已經低下來到30多元。」有「億元教授」之稱僑光科技大學財務金融系助理教授鄭廳宜(中),常透過YT分享理財觀念與見解,人氣頗旺,8月12日他出席「榮耀20 ETF啟動財富博覽會」沙龍講座,現場座無虛席。(圖/李蕙璇攝)錢世傑並以股價階梯圖解方式說,「我認為在升息結束前會有一段『準備降息』的高原段期,在這段期間買入,我個人是可以接受溢價沒有超過1%都可以,同樣地,股價愈低會買愈多。」有「億元教授」之稱的僑光科技大學財務金融系助理教授鄭廳宜,曾對外透露說今年農曆年後,就跟女兒說可以天天買一張「美債20年ETF」,多次接受媒體採訪及透過他個人的YT、FB,闡述他會持續增持美債長年期ETF的原因。8月11日下午,他也應中信投信邀請出席台北世貿一館舉辦的「榮耀20 ETF啟動財富博覽會」沙龍講座,CTWANT記者就看到現場許多民眾提問,「甚麼時候是賣點?」「來到1%的時候!」鄭廳宜如是分享他個人投資觀點,即是指當未來美國聯準會的利率降到1%以下時,「我個人覺得獲利會不錯,現在會先抱著,然後最後全部賣掉。」台股ETF發展20年來,規模突破3兆元,在亞洲僅次於日本,且受益人數逾654萬人,等於每4人就有1人持有ETF,是投資人選擇標的熱門選項。(圖/方萬民攝)

台股ETF擂台2/槓桿型報酬率勝高股息? 這幾檔雖虧損卻仍被追捧

「從台股ETF的總受益人數最高前10檔來看,標榜『高股息』的就佔了五檔,二檔是以台灣市值前50大公司為主,一檔5G,一檔電動車,還有近期很夯的美債20年。」台新投顧副總經理黃文清進一步說,看出ETF投資者重配息型之外,跟著世界經濟發展趨勢政策走,提早部署未來可能爆發型標的。根據CMoney資料統計至今年8月8日止,台股ETF總受益人數最多的前十檔,依序為00878國泰永續高股息、0056元大高股息、0050元大台灣50、00881國泰台灣5G+、006208富邦台50、00900富邦特選高股息30、00713元大台灣高息低波、00679B元大美債20年、00882中信中國高股息與00893國泰智能電動車。上述這10檔受益人數的最多的ETF中,從上市以來迄今的總報酬率為正成長的有8檔,有2檔為負成長的;其中最高的為「0050元大台灣50」的579%,其次為「006208富邦台50」的273%、「0056元大高股息」的216%、「00713元大台灣高息低波」的119%,獲利從1倍多到5倍多。8月上旬在台北世貿舉辦的「榮耀20 ETF啟動財富博覽會」,許多民眾趁此多了解指數型基金ETF的內容與特性,圖為國泰投信展區。(圖/方萬民攝)至於「ETF受益人數冠軍王」的「00878國泰永續高股息」總報酬率為71%,「00881國泰台灣5G+」有33%,「00893國泰智能電動車」則為23%,「00900富邦特選高股息30」僅1%;兩檔總報酬率呈現「虧損」的為「00882中信中國高股息」的-6%,以及「00679B元大美債20年」的-11%。再進一步看各檔ETF上市以來至今年8月8日止,總報酬率最高的前十檔ETF,居冠的為0050元大台灣50,其次依序為00663L國泰臺灣加權正2、0052富邦科技、00685L群益臺灣加權正2、0051元大中型100、00670L富邦NASDAQ正2、006208富邦台50、006204永豐臺灣加權、00733富邦臺灣中小與00647L元大S&P500正2。黃文清分析,這十檔ETF中,以「0050元大台灣50」在2003年6月是最早上市的一檔,也是台股首檔ETF迄今長達20年,該檔囊括台股前五十大市值公司,加上成分股中的台積電(2330)站比高達47.96%,隨著台積電股價上漲,光是「長抱」這一檔的話,總報酬率達到579%,也就是五倍之多,相當驚人。台新投顧副總經理黃文清,提醒民眾購買ETF注意溢價、多觀察淨值變化等。(圖/報系資料照)「0050元大台灣50」其他成分股還有鴻海、聯發科、台達電、聯電等,半導體產業占0050的56.48%,比重超過五成,等於是重壓在半導體業;金融股占14.14%,有中信金、富邦金、兆豐金、國泰金、玉山金、第一金、元大金、台新金、永豐金等。「槓桿型」「正2」ETF則有「00663L國泰臺灣加權正2」、「00685L群益臺灣加權正2」、「00670L富邦NASDAQ正2」、「00647L元大S&P500正2」這四檔,上市時間為2015年至2017年期間,成立以來的總報酬率各為526%、398%、334%與241%,獲利達2~6倍之間,「要長抱這些ETF投資人的心臟要強,當台股上下震盪都會讓槓桿型ETF的變化很大。」黃文清說。這位投顧副總的示警,透露規模越小越要考量「ETF下市」的危機。回顧疫情期間2020年3月19日,元大投信就公告「00672L元大S&P原油正2 ETF」連三天跌幅達90%,即使在金管會同一天緊急更改「最近三個營業日」放寬為「最近三十個營業日」出手救市,該檔ETF在同年11月13日終止上市。對於金管會出手寬限赦免,免除下市危機的政策轉彎,引起市場不少討論,據此另一檔原油期貨ETF「00677U富邦VIX」2021年1月面臨下市危機時,金管會僅強調,「因為投資環境不同於下市的元大S&P原油正2」,「不會再出手干預下市」。這兩段經歷讓投資人上一課,選擇投資ETF、尤其是熱門標的溢價率高時,會承擔較大的波動風險,「需時常注意淨值波動。」黃文清提醒。