LME

」 倫敦金屬交易所 銅價 美元

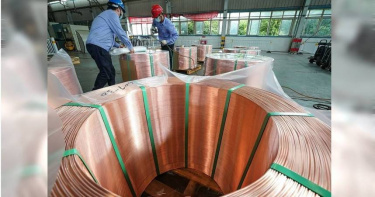

產量不足+需求復甦 外媒:銅價漲勢不斷每噸上看1.5萬美元

外媒報導,銅生產大國智利創下一年多來最低的月度銅產量,對今年突破1萬美元重要關卡的倫敦金屬交易所(LME)銅期貨價格來說,可謂一大利好。全球銅產量不足,加上需求可能因全球經濟復甦、能源轉型以及全球企業佈局AI的大浪潮而增加,供不應求這一預期可能將刺激LME銅價不斷上漲。華爾街大行高盛將今年銅價的預期從每噸1萬美元上調至1.2萬美元,表示銅價明年必須漲到每噸1.5萬美元才能避免不斷擴大的供給缺口。高盛指出,全球精煉銅供應日益緊張,而終端市場需求卻持續穩健,可能導致將來出現銅供應急劇短缺。隨著國際社會對高碳排放的採礦行業抵制越來越強烈,現有礦山產量將在未來幾年大幅下降,以及高質量銅礦越來越難找到,且開採成本高昂,全球銅供應不足可謂持續發酵。全球最大規模銅供應國智利統計局,在上週五(5月31日)公佈的最新數據顯示,智利礦商們在4月份的銅金屬產量比3月份減少6.7%,一舉降低至一年多以來的新低。包括全球最大規模銅供應商「智利SQM」在內的礦商們仍在努力應對銅礦投資不足、礦石質量低下和經營挫折等難題。智利國家銅業公司(Codelco)旗下的Radomiro Tomic在3月份發生致命的礦災事故後,仍在逐步重啟。此外,跨國礦業公司英美資源集團表示,將在2024、2025年大幅削減銅產量,以降低經營成本。LME銅期貨價格為全球銅價基準,在全球銅供應不足、AI熱潮持續火爆以及向可再生能源轉型等因素催化之下,今年5月份突破1萬美元大關,且險些突破1.1萬美元,但是自5月20日以來有所回調,目前徘徊在1萬美元附近。全球最著名的大宗商品交易員之一、有「原油交易之神」稱號的避險基金經理安杜蘭(Pierre Andurand)預計,由於供應難以跟上需求激增,銅價仍有巨大上漲空間,在未來幾年內或將翻兩倍,達每噸4萬美元。另一華爾街大行花旗目前的基本預測是,未來三至六個月銅價將盤整,但認為銅價仍有進一步上漲的空間,這取決於聯準會的寬鬆程度和全球製造業的復甦。表示銅價可能在未來12至18個月漲至每噸1.2萬美元,在該行牛市預測中,銅價將漲至每噸1.5萬美元。

全球銅需求激增! 知名交易員:銅價有望翻2倍上看每噸4萬美元

在全球能源轉型趨勢快速發展的背景下,對於銅的需求水漲船高,銅價今年來已飆漲逾3成,銅價在上週最高達到每噸11104.5美元的歷史新高。全球著名的大宗商品交易員之一、有法國「原油交易之神」之稱的安杜蘭(Pierre Andurand)認為,由於供應難以跟上需求激增,銅價仍有巨大上漲空間,在未來幾年內或將翻兩倍,達每噸4萬美元。這位法國避險基金經理上週五(24日)表示,他認為銅將在全球能源轉型中發揮核心作用,銅的需求將在本世紀下半超過供應。他稱,由於包括電動汽車、太陽能電板、風力發電場在內的全球電氣化趨勢,以及軍事用途和數據中心等領域的需求,世界正朝著銅需求翻倍增長的方向邁進。安杜蘭看好包括鋁在內的其他大宗商品,並認爲基於與銅類似的原因,鋁價也將持續上漲,但他稱原油價格不會再大幅上漲。他指出,俄羅斯和加薩走廊等地緣政治風險並未對供應產生影響,這便是油價相對穩定的原因,預計油價將繼續保持穩定。近期銅價漲勢猛烈,投機狂潮基金一度將銅價推高至11104.5美元的歷史高點,自年初以來倫敦(LME)銅價已經猛漲30%,COMEX銅價也創下每公噸11460美元的紀錄新高,自年初以來已經大漲30%,值得注意的是,美國期銅在連漲八週後,上週首次下跌,5月20日三個月期銅報每公噸10889美元,突破每公噸11000美元大關,至5月23日每公噸10417.5美元,連3跌。此外,Comex 5月期黃金本週收跌3.3%,至每盎司2332.5美元;Comex 5月期白銀收跌2.3%,至每盎司30.330美元。金融服務公司麥格理(Macquarie)分析師稱,全球銅需求增長正被中國需求增長放緩所抵消,這反過來又改變了投資者對銅的看法。該公司認為,鑑於當前基本面指標,銅價走勢似乎有些過頭,大幅回調的風險非常高,甚至已開始有所回調。

銅價創高!前高盛主管看好:仍有上漲空間

在再生能源項目與電動車生產需求攀升的提振下,倫敦金屬交易所(LME)銅價2月初迄今漲幅超過26%,成為今年表現最佳的大宗商品之一。前高盛商品研究部門主管庫瑞(Jeff Currie)看好銅價仍有更多上漲空間,甚至表示這是他職涯中看過最棒的投資機會。需求暴增與供應疲弱間存在極大落差,使得倫敦銅價17日每公噸攀抵1萬300美元的兩年高點。紐約商品交易所(COMEX)7月期銅收高3.6%,以每磅5.05美元作收,改寫歷史收盤新高。現為私募巨擘凱雷集團(Carlyle Group)能源路徑團隊策略長的庫瑞近日接受播客節目Odd Lots訪問時表示,做多銅價是「他30多年從業生涯裡見過最吸引人的交易」。庫瑞以縮寫「RED」來概括推動銅需求增長的三大結構性因素。其中,「R」代表再分配政策。他認為,低收入族群「消費的商品比例高於高收入族群」,而這群人是現行低失業率的最大受益者。且目前全世界的政策持續強化這些低收入族群的商品消費能力。「E」代表環境政策。各國政府近年來「加速推動」綠能政策並提高相關資本支出,進而拉抬銅的需求。「D」則是去全球化的意思,也可以代表國防。換言之,去全球化的趨勢與各國不斷提高軍事支出,將進一步支撐銅需求增加。

銅礦供應緊張+產能下降 銅價「漲勢兇猛」逼近1萬美元大關

近期,在宏觀因素以及基本面的共同驅動下,國際銅價4月漲勢兇猛,上周五(19日)每公噸已突破9800美元,逼近1萬美元大關;金屬銅類股票亦表現強勁,板塊平均漲幅超過50%。銅供應的持續緊張,使得機構紛紛看好後市銅價,花旗、高盛等預期銅年底或將漲至每噸1萬美元。從供應端來看,分析師表示,美國製造業採購經理指數(PMI)上升、非洲尚比亞乾旱導致的供應中斷、鐵礦砂龍頭淡水河谷公司(Vale SA)位於巴西的Sossego銅礦停產、智利銅產量下滑等事件將在近期支撐價格。分析師補充道,在海外宏觀數據改善和再通膨預期的驅動下,有色價格會普遍上漲,資金對銅等商品的投資熱情不斷高漲。其次,微觀上來看,銅礦供應持續緊張,而且銅礦供應擾動不斷增強,未來在礦端持續偏緊、冶煉端減產落地預期下,銅礦供應可能持續承壓。與此同時,英美兩國已禁止金屬交易交易所接受俄羅斯生產的新鋁、銅和鎳,並禁止其向美國和英國出口這些金屬,這可能進一步加劇價格波動和供應不確定性。此外,消費旺季如期而至,預計4、5月全球將出現庫存下降的情況,目前,全球銅礦的增速已從2023年的4.4%放緩至2024年的2.2%,這將進一步影響市場反應並支撐銅價上漲。因擔心可能沒有足夠的銅供應來滿足能源轉型的需求,倫敦金屬交易所(LME)期銅價格今年已創下近2年來的新高。花旗表示,未來三個月價格可能達到每噸1.05萬美元,預計第二季和第三季平均價格每噸1萬美元。根據花旗新的近期牛市預測,隨著LME和上海期貨交易所的銅庫存將在未來三個月大幅下降,在這段時間內,銅價甚至可能達到每噸1.2萬美元。此前,高盛策略師Nicholas Snowdon也表示,史無前例的礦石短缺影響到精煉銅市場,該行預計銅價在明年第一季將飆升至每噸1.2萬美元左右。Snowdon預計,精煉銅供應將出現「非常嚴重」的缺口。

重電股續飆!線纜廠大亞爆量衝55.6元漲停 股價創33年新高

受惠於台電的強韌電網計畫挹注,外加國際銅價回升至4.3美元以上,線纜廠大亞(1609)去年出貨台電訂單超21億元,目前電線電纜訂單持續供不應求。激勵今(15日)股價飆漲停,寫下33年半來歷史新高價55.6元,盤中成交量逾16萬張。大亞去年接獲台電強韌電網計畫釋單逾50億元,除了本業表現強勁,加上業外處分保瑞(6472)及穎崴(6515)股票獲利挹注,全年稅後淨利27.62億元、年增228%,每股EPS達3.91元創新高。董事會決議擬配發現金股利1.2元、股票股利0.5元,合計共1.7元,配發率約43.48%,締造歷年最佳表現。倫敦金屬交易所(LME)響應美國和英國的新制裁,禁止自4月13日後生產的任何俄羅斯金屬交割,導致15日LME銅開盤漲幅逾2%至4.39美元,創近52周新高,隨後雖拉回,但仍持穩在4.3美元之上;LME鎳漲超7%、LME鋁漲超6%。受此影響,台股銅價概念股也同步走高,大亞今早盤跳空漲停,雖然盤中一度漲停打開,不過隨後再度強攻漲停鎖住55.6元,站上所有均線,截至發稿成交爆量超過18萬張;重電股表現強勁,同族群合機(1618)、榮星(1617)也攻上漲停價47.35元、20.75元。其餘個股,華榮(1608)、宏泰(1612)早盤均大漲逾9%,盤中漲幅收斂剩不到半根漲停板;億泰(1616)大漲逾7%,華新(1605)早盤漲5%,盤中拉回漲幅僅剩2%。大亞董事長沈尚宏日前指出,志光二期光儲合一案場已於上個月通過台電能力測試,23.3MW儲能系統近期就可加入台電的電力交易平台,可望進一步推升公司整體營運。展望今年,沈尚宏預期未來能源事業將逐季往上,也盼漆包線隨著景氣回溫而有所回升,今年狀況看起來不錯、營收可望成長,但獲利則要考量業外收益。

高盛預測Fed降息 銅金有望受惠最大

高盛發布報告指出,聯準會(Fed)降息後,受惠最大的商品將是銅與黃金。該投行還預期上述兩者價格分別將上漲6%與3%。另外油價也可望走高3%。高盛的預測主要是根據Fed降息,將推升美國兩年期公債殖利率下滑100個基點,預料對銅、金價格帶來立即性的提振效果。根據路透社先前針對經濟學家的訪調顯示,超過半數預期期Fed將在6月開始調降聯邦基金利率,他們還認為目前最大風險是首次降息時機比預期更晚。倫敦金屬交易所(LME)的3個月期銅價22日盤中升高到每公噸8,548美元,逼近3周高點。銅價在歷經過去一年的動盪起伏,高盛去年底曾發布報告預測,受到中國的刺激政策支持與供應減少,銅價在今年有機會漲破10,000美元。此外黃金現貨價格22日盤中也在每盎司2,030.31美元的近2周高點附近交易。花旗日前曾對金價提出樂觀預測,指稱在新興市場央行「去美元化」政策影響下,促使這些央行大量購買黃金,很有可能將金價推高到每盎司3,000美元。高盛認為,理論上Fed下調利率應讓商品價格走勢變得不明確,不過它認為,當庫存成本降低與透過更寬鬆金融條件推升經濟成長下,反而有助需求攀升且提振價格。當中價格漲勢最明顯將是工業金屬、尤其是銅,以及黃金與周期性的石油產品與原油,但後者漲幅較小。該投行還提到,Fed的利率政策改變對於天然氣與農業品價格的影響並不顯著,它把此歸因於總經因素,像是季節性的庫存周期與天氣狀況,對於上述商品價格變動可能扮演更關鍵的角色。

美1月零售數據下滑重燃降息希望? 銅價漲逾2%創一周高點

周五(16日)受美國1月零售銷售數據遜於預期影響,市場對聯準會6月降息的預期重燃,投資人風險偏好得到提振,推動銅價升至一周高點。倫敦金屬交易所(LME)三個月期銅合約上漲0.85%,報每噸8385美元。該合約本周漲幅已逾2%。美國商務部周四(15日)發布的1月零售銷售數據顯示,受汽車經銷商和加油站營收下滑影響,美國1月零售額降幅超乎預期。衡量六種主要貨幣的美元指數上漲0.09%至104.35。此前在美國經濟數據好壞參半的情況下,美元指數下跌0.4%。美元走弱使得以美元計價的金屬對其他貨幣持有者來說更便宜。根據CME聯準會觀察工具顯示,交易員目前認為6月降息的可能性為78%。廣泛應用於電力和建築業的銅價1月下跌逾3%,原因在於市場對需求擔憂。同時,LME期鋁合約CMAL3小幅下跌0.1%,至每噸2222.5美元。BMI分析師在報告中表示,預計2024年全球鋁市場過剩量將較2023年收窄,這將使價格小幅反彈。然而,在全球經濟成長放緩的背景下,金屬市場可能會受到一定程度的影響。但長遠來看,隨著全球經濟逐步恢復,金屬需求可望改善,進而支撐價格。投資人在當前環境下可以關注銅和鋁市場的動態,掌握聯準會降息預期帶來的投資機會。

憂美元走強恐抑制中國需求 LME三個月期銅下跌0.26%

因歐美經濟數據強勁,支撐投資者對美國升息預期,更高的貨幣利率使美元走強,讓以美元計價的金屬價格飆漲失去吸引力,加上對全球最大金屬消費國中國恐抑制需求前景的影響。今(24日)倫敦金屬交易所(LME)三個月期銅下跌0.26%,報每公噸8772美元,盤中最低一度跌至每公噸8769.5美元。市場人士表示,在美國上周五(21日)公布令人失望的數據後,銅價面臨壓力,周末風險厭惡情緒衝擊市場。雖然中國因素主導大部分金屬價格,但全球經濟成長放緩可能會限制未來的價格上漲。另一方面,隨著投資人消化愈來愈多的美國經濟成長放緩的證據,美元指數創下近兩個月來的首次周漲幅,使得以美元計價的金屬對持有其他貨幣的買家來說更加昂貴。中國國家統計局的數據顯示,中國3月精煉銅產量年增9%,達到創紀錄的105萬噸。21日,期鋅跌1.6%至2725美元,盤中觸及2713美元,創下11月4日以來新低,因LME庫存增加,上海庫存也下降;期鋁跌1%至每噸2398美元;期鎳跌2.4%至24450美元;期錫下跌2%至26400美元;六大基本金屬只有期鉛逆勢小漲0.3%至2160美元。國際鋁業協會報告表示,至2030年,全球鋁需求預估將較2020年增長近40%,主要是受到運輸部門,特別是電動車市場增長的帶動。報告預估2030年電動車市場的鋁消費量,將自2020年的1990萬噸增長至3170萬噸。高盛(Goldman Sachs)報告預估,2023年平均鋁價為每噸3125美元,稱庫存下滑和宏觀環境的改善將支撐鋁價上漲。報告表示,當前可見全球庫存僅為140萬噸,較上年同期減少90萬噸,創下2002年以來的新低,而隨著聯準會的升息放緩以及美元回落,總體經濟的情況將有望改善。

重量不對!倫敦金屬交易所「鎳塊被掉包成石頭」 亞洲鎳交易被推遲一週

倫敦金屬交易所(London Metal Exchange,LME)於當地時間3月17日決定將亞洲時段鎳交易的重啟時間推遲一週,延至3月27日。原因是他們在荷蘭鹿特丹的一處倉庫中發現,原本應裝滿「鎳塊」的袋子被換成了石頭,不符合合約規格。 此一消息將再次打擊外界對這家交易所的信心。據英國《金融時報》的報導,LME表示,目前已取消了其中一個倉庫設施的9份倉單(Warehouse receipt)。LME透露這批受影響的鎳是「袋裝鎳塊」,這些鎳塊被發現重量不符合合約規格。報導稱,在LME批准倉庫中存放的金屬的所有權文件便是倉單,每份倉單約為6噸金屬,因此總計有54噸鎳受到影響,按目前的價格計算,總價值約為130萬美元(約合新台幣3982萬元)。LME稱,這些鎳佔其活躍鎳庫存的0.14%。LME提醒,在這種情況下,持牌倉庫經營者要對所有金屬進行稱重,並鼓勵非授權袋裝鎳的所有者自行檢查。為了預留這段檢驗時間,LME推遲了亞洲交易的重啟時間。此外,LME將與倉庫營運商合作,並啟動調查程序。值得一提的是,全球商品和原油貿易公司托克(Trafigura)近期表示,公司在鎳交易過程中碰上了一起騙局,稱公司在交易鎳金屬的過程中發現部分集裝箱裡面竟然沒有鎳。不過,LME的公告中並未說明這起倉庫問題是否與托克「鎳貨物欺詐事件」有關。作為全球最大的金屬交易所,LME去年3月才剛經歷「妖鎳」暴漲事件,至今仍未平息。當前LME面臨的機構訴訟不斷,全球的主要交易所之一「香港交易及結算所有限公司」(Hong Kong Exchanges and Clearing Limited)才在去年6月的公告中聲稱,公司旗下的倫敦金屬交易所(LME)及倫敦金屬交易所清算所(LME Clear)成為被告,遭索賠4.56億美元(約合新台幣134億元)。

工業金屬11月反彈走勢遭FED鷹訊壓制 明年全球銅市恐過剩

今年11月以來,包括銅、鋁、鐵礦在內的工業金屬大宗商品迎來了一波反彈。反彈背後,一個普遍的觀點認為,原因是全球央行尤其是美聯儲加息見頂等轉折點事件,提振了投資者情緒。因價低吸引低價投資買盤進場,致倫敦金屬交易所(LME)銅價小幅上揚,但由於對最大金屬消費國中國,放棄其新冠疫情清零政策,染疫人數激增的擔憂,將打擊有色金屬需求的前景,WTO世界衛生組織也警告說未來的中國疫情狀況嚴峻;以及主要幾個國家央行持續表示升息態度,加劇了對全球經濟放緩的擔憂,隨著融資成本上升,令LME銅價周線下跌。LME 3個月基本金屬期貨本月15日全面下跌,銅價下跌2.7%至每噸8250美元,鋁價下跌2.7%至每噸2386美元,鉛價下跌1.4%至每噸2145美元,鋅價下跌2.9%至每噸3163美元,錫價下跌4%至每噸23410美元,鎳價下跌0.4%至每噸28255美元。有分析師表示,美國聯準會的鷹派立場引發新一輪經濟增長的擔憂並推升美元,商品價格也因此受到打壓。國際銅研究組織(ICSG)報告表示,2023年,全球精煉銅產量預估將較2022年的2549.5萬噸增長3.3%至2634.4萬噸,精煉銅消費量預估較2022年的2582.3萬噸增長1.4%至2618.9萬噸。2023年,全球銅市預估將供給過剩15.5萬噸,相比2021與2022年分別為短缺45.8萬噸與32.8萬噸。周五(16日)截至台北時間11:20, LME三個月期銅反上漲0.86%,報每公噸8364.5美元,盤中最高一度觸及每公噸8371美元。

人民幣兌美強勢升回6字頭 大陸疫情鬆綁金屬需求看好

倫敦金屬交易所(LME)期銅上周五(9日)盤中觸及6月以來最高水平,翻空收黑,投資人預計中國放鬆新冠疫情限制將促進經濟增長和金屬需求。同日,六大基本金屬唯期鋅逆勢上漲。因投資者預計全球最大金屬消費國中國,在封控鬆綁後,將有效提振經濟增長和對金屬需求前景提升,與此同時,人民幣兌美元跳升至11月以來的最強水準,令美元計價的金屬對世界最大大宗商品市場的買家來說更便宜。中國國務院總理李克強表示,隨著優化疫情防控措施的落實,中國經濟增速將會持續回升;中國將保持人民幣在合理均衡水準上的基本穩定。此外,中國致力於打造市場化、法治化、國際化營商環境,歡迎各國企業擴大對華投資合作。分析師表示,多用於電力和建築的銅價一度漲觸6月23日以來的最高水平,繼11月上漲了10.6%之後,本月上漲了約3.5%,在很大程度上與對中國未來需求的預測有關。經濟學家預計,11月新增人民幣貸款將出現反彈,國家對金屬密集型房地產市場的支援有助於推動中國股市大幅上漲。然而,疲軟的增長確實仍然籠罩著市場,投資銀行預計全球經濟將在2023年進一步放緩,美國聯準會(Fed)和歐洲央行預計將在下周提高利率。終場上周五(12月9日)報價, LME期錫下跌335美元,報每公噸24290美元;期鎳下跌292美元,報每公噸29433美元;期鋅上漲4美元,報每公噸3240.5美元;期鋁下跌22.5美元,報每公噸2480.5美元;期銅持平,報每公噸8543美元;期鉛下跌12.5美元,報每公噸2199.5美元。

美元計價商品昂貴失去吸引力? LME金屬期貨持續看跌

倫敦金屬交易所(LME)3個月基本金屬期貨周五(21日)多數下跌,主要仍是對需求擔憂的影響。銅價上漲0.8%、鋁價下跌0.2%、鉛價下跌4.3%、鋅價下跌1.2%、錫價下跌4.5%、鎳價下跌1.1%。終場報價,期錫下跌864美元,報每公噸18,484美元;期鎳下跌247美元,報每公噸21,949美元;期鋅下跌36美元,報每公噸2,928美元;期鋁下跌3.5美元,報每公噸2,206美元;期銅上漲63.5美元,報每公噸7,624美元;期鉛下跌84美元,報每公噸1,893.5美元。分析師表示,稍早美國10年期國債收益率觸及2007年以來的最高點,而人民幣兌美元匯率跌至2008年以來的最低水平,美元保持強勢,使得以美元計價的金屬價格對最大金屬消費國中國的買家來說更加昂貴失去吸引力。最大消費國中國對COVID-19疫情保持施行管控封鎖,和最大經濟體美國及各國政府快速升息削弱了全球經濟,加上金屬需求前景,致LME鋁價下跌。鋁多用於包裝、運輸和建築使用,鋁價已從3月份的峰值下跌了約45%,本周預料將再下跌約4%。國際鋁業協會公布的月度數據顯示,2022年9月,全球原鋁產量為570.2萬噸,較前月的589.2萬噸減少3.2%,較去年同期的546.8萬噸增加4.3%,充足的供應亦使鋁價承壓,過去10天向LME倉庫交付了約25萬公噸的鋁,在FED結束緊縮之前,這些不利因素將繼續抑制對有色基本金屬的需求。9月份,海灣國家(GCC)成員國鋁產量為49.8萬噸,是全球第二大的鋁生產地區,較前月的51.5萬噸減少3.3%,較去年同期的49.2萬噸增加1.2%;全球最大鋁生產國中國大陸9月份鋁產量為339.8萬噸,佔全球59.6%比重;較前月修正後的351.1萬噸減少3.2%,較去年同期的315.1萬噸增加7.8%。俄羅斯與東歐地區的鋁產量為33.2萬噸,相比前月以及去年同期產量分別為35萬噸與34萬噸。北美鋁產量較前月的30.5萬噸減少至30.1萬噸,也低於去年同期的30.4萬噸。

股市跌爛金管會出手救市 業者點名「這14檔」10月有光輝

美國經濟硬著陸風險提高,全球股市心驚膽顫,大盤在9月重挫1,670點後,光輝10月前景蒙塵,惟金管會積極救市,華新(1605)、台肥(1722)等14檔歷年10月漲率高的個股在題材加持下,有望率先突圍。其中不鏽鋼大廠華新麗華(1605)因韓國浦項鋼廠9月遭逢水火之災,國際市場不銹鋼供給量減少,同時傳出倫敦金屬交易所(LME)擬禁止接受俄羅斯鎳、鋁等金屬,鎳價止跌反彈。配合新台幣大貶,華新吸引投信9月加碼3.67萬張,昨(30)日開出最新不鏽鋼盤價重返漲勢,鋼品每噸漲新台幣1000元至8000元不等,其中以316系列鋼品每噸漲8000元最多。華新表示,因優先考量下游加工業者國際競爭力下,僅適度反映成本,今年10月份盤價調整,包括304系內銷調漲每噸6000元、外銷漲200美元;316系每噸調漲新台幣8000元、外銷漲250美元等。據金管會過去十年統計,10月台股上漲機率高達八成,平均漲幅0.071%。金管會30日也宣布自10月起將祭出限制借券、拉高融券保證金等兩大措施;至於限制平盤下放空的「限空令」箭在弦上,業界人士統計過去4次紀錄,一旦祭出限空令,後一日大盤上漲機率高達100%,後一個月也有75%。除政府積極救市外,台美期中選舉倒數、邊境解封、消費旺季等利多逐步發酵,有機會削弱美國聯準會(Fed)激進升息造成的股匯市餘波,在各別題材加持下,點放行情值得期待。CMoney篩選過去十年間在10月上漲機率達八成以上的個股,特力、至寶電、佐登KY、元晶、韋僑、長科、華新、台肥、聯發科、益登、櫻花、巨大、鴻翊及中美晶等14檔個股皆榜上有名。

新南向搶鎳戰1/直取礦場經營權 華新麗華搶佔新能源戰略地位

台股今年上半年表現,從半導體族群領漲大盤衝上18619點新高點,再從半導體領跌,大幅回測14000點,但有一檔不鏽鋼股飆上30年高點後,法人仍不離不棄,外資持股從76萬張增到85萬張,投信更是從5000多張爆增到10萬張,它就是成立已56年老牌電線電纜大廠華新麗華(1605)。華新麗華的股價從年初的25-26元緩步向上,3月初一度突破30元大關,4月11日傍晚發布一則重大訊息後,股價再度拔地而起,連連往上衝,短短9個交易日內,從28.95元飆到48.15元,短漲幅達66%,短暫拉回後,再衝高到49.85元,創30年高點。這則激勵股價的訊息是,華新麗華以2億美元取得中國青山集團旗下印尼旭日公司50.1%股權,成為台股首家切入電動車電池上游原料鎳礦礦源的不鏽鋼廠。而這間「中國青山集團」,正是今年三月震撼全球的「妖鎳」事件主角。取得青山控股印尼礦場過半股權消息一出,華新麗華股價直接在短短9個交易日內,大漲66%。(圖/翻攝自搜狐網、翻攝自台灣股市資訊網)話說俄烏戰爭開打後,引爆全球原物料驚人漲勢,鎳價也是其一。今年3月7、8日兩天,倫敦金屬交易所(LME)的期鎳交易上演了一場史詩級的逼空風波,中國青山集團所持有的20萬噸鎳期貨空單,據傳引來想取得中國青山控股旗下印尼鎳礦股權礦業巨頭嘉能可(Glencore),鎖定進行軋空,鎳價從每公噸約2萬美元,先衝上5萬美元,再飆上10萬美元天價,迫使倫敦金屬交易所(LME)緊急暫停鎳交易一周。這場「妖鎳」事件中,中國青山集團實際災損眾說紛紜,青山集團並未公告,然多數不鏽鋼廠均認為,基本上不可能全身而退,市場推估空單虧損恐達120-160億美元,「華新麗華取得印尼旭日公司股權的價金,對青山來說只是杯水車薪,但華新麗華投桃報李意味濃。」鋼廠人士說。事實上,與中國青山集團的合作,正是華新麗華能夠在台灣不鏽鋼產業勝出,搶先布局印尼鎳礦取得原料的關鍵一步。台灣不鏽鋼早年以進口為主,在1955年唐榮(鋼鐵)成立後,才開始有部分自給產能,義联集團旗下燁聯及華新麗華也陸續投入,形成三大不鏽鋼廠。然亞洲不鏽鋼市場近年有了翻天覆地的新變局。台灣不鏽鋼業者多以廢鋼及合金為原料,加工製造冷軋不鏽鋼,然2013年大陸與印尼簽訂合作,插旗全球鎳蘊藏量超過20%的印尼鎳礦礦場,由中國青山集團在印尼蘇拉威西島開發青山工業園區,2016年布建鎳礦開採到不鏽鋼產業鏈,便以低廉熱軋不鏽鋼搶攻市場。面對大陸業者來勢洶洶,義联集團董事長林義守2018年曾喊出,將斥資3000萬美元在印尼蘇拉威西島購買二座礦山,預計投資7億美元建置從上游鎳礦的一條龍不鏽鋼煉鋼廠,2019年經濟部也有意整合國內不鏽鋼廠商,預計投資200億元,赴印尼紅土鎳礦區設立年產200萬公噸的不鏽鋼煉鋼廠,希望建立不鏽鋼國家隊。然而,義聯集團及經濟部赴印尼投資不鏽鋼一條龍的計畫,皆無下文之際,華新麗華卻「惦惦吃三碗公」,2019年底宣布在印尼蘇拉威西島設立華新鎳業,並投資逾5億美元,設鎳生鐵產線及電廠。非但如此,疫情爆發後,青山集團於2020年5月將台灣業務交給華新麗華獨家代理三年,華新麗華旗下資源事業群2021年立馬交出全年營業利益40億元的佳績。焦佑倫也在今年5月的股東常會上明確指出,將在鎳相關的資源事業、海底電纜及綠能發展上多箭齊發,再拚營運高峰。鎳是電動車電池關鍵原料,連特斯拉執行長馬斯克也與印尼總統佐科威(Joko Widodo)會面,討論電池相關投資。(圖/Joko Widodo臉書、特斯拉官網)由於鎳不但是不鏽鋼重要原料,更是電動車所使用的三元電池的重要原物料,華新麗華因著今年取得印尼旭日公司50.1%股權,直接彎道超車,在礦源之爭取得灘頭堡優勢,還有「電動車電池」原料加持,打入能源概念股。究竟鎳對於電動車有多重要?根據上海有色網(SMM)統計,一輛Tesla Model 3所使用的電池,大約就要用到30公斤的鎳礦,換言之,如果特斯拉設定每年生產2000萬台電動車的終極目標來推估,等於特斯拉一年就需要6萬公噸的鎳。特斯拉(Tesla)執行長馬斯克2021年2月曾在Clubhouse受訪時表示,「我們正在努力儘快提高汽車產量,主要限制因素是電池的生產。」同年3月,就傳出特斯拉已簽約直接向法國位於太平洋上的新喀里多尼亞(New Caledonia)的1處鎳礦場購買鎳。就連世界首富馬斯克在茲念茲,想的就是鎳礦,莫怪,華新麗華這次大舉切入鎳礦礦場,業界普遍解讀為「高招」。

「經濟温度計」銅價跌破8千美元 全球經濟前景堪憂

被外界視為「經濟溫度計」的金屬「銅」,1日一度下跌3.6%,跌破8千美元分界點,目前銅價已經來到近10年最慘價格,意味著全球經濟衰退正在發生。倫敦金屬交易所(LME)銅價在1日重跌3.6%,來到每噸7,959美元,此跌幅是繼新冠肺炎爆發後最慘的1個季度,也觸及2011年以來最大跌幅;被廣泛使用的銅,從電子、營造、汽車、家電都會用到,其價格走勢與全球經濟熱度有高度相關,在過去30年只要銅價走跌就會發生熊市。對於全球經濟的景況,Goldman Sachs認為在未來1年經濟衰退的機率為15%,但把時間拉長到2年,經濟衰退的機率則提升到35%,而S&P Global Ratings則預期美國未來經濟衰退的機率為40%。

俄烏之戰尚未停火 法人:台股除息行情提前熱身

由於俄烏之戰尚未見分曉,法人觀察,就算上談判桌仍要討價還價,短期恐難撥雲見日,建議少量嘗試;價值投資者,可著眼高殖利率標的;遇有利空進場。永豐投顧分析,時序接近年報公告與股東會,愈來愈多公司會公布預定的股息配發情況,從已經公告者可以看出,上市公司釋出的訊息優於市場預估,例如陽明的股息約高於市場估計10%以上,加上去年上市公司獲利豐厚,年報公告也屬利多,開始為台股上演除息行情熱身。從3/16 FOMC會議後美股大漲可以看出,市場對於FED釋出的訊息頗為滿意,不但降低了不確定性,同時FED對於原物料價格引起的高通膨頗為包容,沒有轉為更激烈的升息與之對抗。永豐投顧認為,眼前,就剩俄烏之戰難以預料;因為俄烏開戰與西方宣布制裁後,原物料供應一度陷入混亂,因而導致價格大幅波動,LME鎳價飆漲5倍允為代表。不過隨著時間推移,市場也逐漸找到評價基礎。目前油價雖然仍在100美元之上,但是波動減小,廠商可以據此進貨與定價,有利產銷秩序,但何者有利或不利,將成為近期法說的焦點。此外推升通膨是不爭的事實,高PER股票是否仍有調整必要,還須觀察。3/21起法說會連續登場,有宏碁、可成、聯詠、緯創、力旺、長科*;3/22為華夏、台積電、廣達、友達、中信金、冠星-KY、同欣電、樺漢、振樺電、勤誠、豐泰、譜瑞-KY。3/23當天的法說會,則有嘉泥、台聚、東元、第一金、天鈺、昇達科、元太;3/24為鴻海、京元電子、臺企銀、台汽電、IET-KY;3/25為彰銀、鈊象。