SVB

」 矽谷銀行 倒閉 SVB 美國 美股

生技股2024年將復甦? 美分析師:3大因素有望刺激回升

生物技術行業在2021年疫情高峰期間成為熱門板塊,但過去的兩年表現落後於標普500指數。不過目前該行業表現情況正在好轉。有專家認為,2024年聯準會(Fed)降息有利股市行情、生技業併購交易量增加、和業界在癌症與免疫學等關鍵領域有技術突破,各種利多將刺激生技股2024年行情回升。美國2020年3月爆發新冠疫情後,許多生技業辦理股票首度公開發行(IPO)和聯準會(Fed)緊急降息至近乎零,刺激生技股持續飆漲。不過,隨後業界IPO和併購交易大減,加上Fed去年3月開始積極升息,讓投資人賣掉風險性較高的小型生技股,和業界借貸成本大增等打擊生技股行情。生技股在2021年和2022年大跌,像SPDR標普生技ETF從2021年2月初每股最高近167美元開始下跌,今年10月底最低迫近64美元,期間累跌61.5%;即使該股今年來累漲約7.5%,仍遠低標普500指數的累漲24%。美國派傑投資公司(Piper Sandler)分析師Edward Tenthoff表示,在又經歷了困難的一年後,有跡象表明2024年生物技術行業會開始復甦,「暫停加息將一定程度上解決生物技術的融資問題,而且併購仍然活躍。」專注醫療保健領域的投資銀行SVB證券報告指出,Fed釋出鴿派言論、和業界在癌症與免疫學等關鍵領域有技術突破,鐘擺將盪回生技股身上。報告中提及,儘管業界多起併購交易在年初因規管疑慮而喊停,但部份重大交易案近期在主管關機監督下進行,像藥廠安進(Amgen)正完成收購生技公司Horizon Therapeutics程序,輝瑞(Pfizer)收購癌症標靶治療公司Seagen獲得批准。

美股「金」慘! 主要指數全都跌

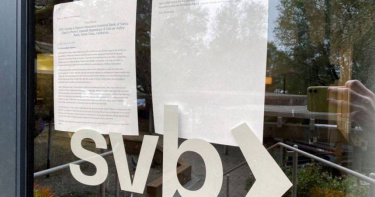

周二美股主要指數全面收黑,穆迪調降數家銀行信評重新引燃了對美國銀行業與經濟體質的擔憂。芝加哥選擇權交易所(CBOE)用來衡量市場恐慌情緒的波動率指數(VIX)盤中一度觸及兩個月新高。台積電ADR跌近2%,聯電跌2.87%,日月光跌2.44%。國際評級權威機構穆迪周一宣布將將M&T Bank、Pinnacle Financial Partners、Prosperity Bank和BOK Financial Corp等10家美國中小型銀行信評調降一個級別,並將紐約梅隆銀行(Bank of New York Mellon)、美國合眾銀行(US Bancorp)、道富銀行(State Street)和儲億銀行(Truist Financial)等6家大型銀行列入可能降級的觀察名單。穆迪並警告,美國銀行業的信評實力可能因籌資風險與獲利能力減弱而受到考驗。根據紐約聯準銀行發布的季度家庭債務與信貸報告,由於美國人借款創下新高,第二季信用卡逾放比升至11年高點,成為美國銀行業的另一個隱憂。周二收盤,道瓊指數跌158.64點或0.45%,收35,314.49點。標普500指數跌19.06點或0.42%,收4,499.38點。那斯達克指數跌110.07點或0.79%,收13,884.32點。費城半導體指數跌59.99點或1.60%,收3,679.42點。VIX終場上揚1.40%。在連漲了5個月後,標普500指數和那斯達克指數本來距離歷史高點僅不到5%,但8月以來共6個交易日就跌了5天。本月以來,標普500指數已下跌2%,那斯達克指數跌3.2%。標普500指數11大類股跌多漲少,僅醫療保健股、公用事業股和能源股收高。原物料股跌1.05%,下跌最多;其次為金融股跌0.87%。禮來(Eli Lilly)大漲,以及丹麥藥廠諾和諾德(Novo Nordisk)宣布其肥胖藥物Wegovy降低心臟病風險,為醫療保健股帶來提振,終場上漲0.78%,表現最佳。能源股盤中由跌轉升,周二收漲0.49%。最大原油消費國中國的貿易數據令人失望,給原油價格帶來壓力,但美國政府機關給出更為樂觀的經濟預測帶動油價反彈。美國能源情報署(EIA)將2023年美國GDP成長預測從1.5%上修至1.9%。銀行股分項指數下挫1.1%,KBW地區銀行股指數跌1.4%。大型銀行高盛和美國銀行均跌約1.9%,紐約梅隆銀行跌1.3%,儲億銀行跌0.6%。今年早些時候,矽谷銀行(SVB)等3家地區銀行倒閉引爆2008年以來美國銀行業最大的危機。雖然這場風暴已經平息,但投資人仍然保持謹慎。今年以來標普500銀行股指數下跌2.5%,表現遠不及標普500指數(漲17.2%)。穆迪一口氣調降10家銀行評級暴露出投資人對金融股的信心仍然脆弱。反映中概股表現的那斯達克金龍中國指數收跌2.37%。美國交易所成交量總計為109.4億股,與過去20日均量一致。標普500指數有13檔成分股創下52周新高、17檔創新低。那斯達克指數有46檔成分股創下52周新高、195檔創新低。

第一共和銀行高管疑涉「內線交易」 遭美國SEC調查

美國銀行業危機持續延燒,近2個月就有3間銀行驚傳倒閉,其中第一共和銀行(First Republic Bank,FRB)遭聯邦存款保險公司(FDIC)接管後,於1日證實將由摩根大通(JPMorgan)收購,後者將承擔FRB的1730億美元貸款、300億美元債券、存款及其他負債。如今FRB又傳出有高管涉嫌進行內幕交易,並早在數個月前就出售大量持股。消息人士指出,美國證券交易委員會(SEC)為此已介入調查。據Bitcoin.com的報導,FRB在矽谷銀行(Silicon Valley Bank,SVB)和簽名銀行(Signature Bank)倒閉後便搖搖欲墜,股價自4月23日以來不斷崩跌或暫停交易,最終由摩根大通收購。報導稱,此為2008年華盛頓互惠銀行(Washington Mutual Savings Bank)倒閉後,美國史上第2大銀行倒閉事件。對此,摩根大通執行長戴蒙(Jamie Dimon)也表示,他們應政府邀請並在考量自身財務後,以最大限度降低存款保險基金成本的方式完成收購。不過在FRB倒閉後,《彭博社》記者威爾默(SabrinaWillmer)和威史坦(Austin Weinstein)也援引知情人士指出,SEC正在調查FRB高管是否涉及潛在的內線交易計畫,且傳出他們早在銀行倒閉幾個月前就開始出售大量持股。包括其創辦人兼執行長赫伯特二世(James Herbert II)今年已出售價值450萬美元的股票,內線人士今年則以平均價格略低於130美元的股價,出售1180萬美元持股。不過,目前仍無法證實該項調查將針對哪些前高管,也均未有FRC的員工遭指控涉及不當行為。對此,SEC和JPMorgan並未回應媒體的置評請求。

聯準會考慮修補矽銀漏洞 擴大納管資產1000億至7000億美元約30家

據《華爾街日報》周五(21日)報導,在負責監管事項的聯準會主席巴爾(Michael Barr)的帶領下,聯準會正考慮終止一項豁免,該豁免允許一些銀行藉監管目的而提高其報告的資本額。資本額是銀行為吸收潛在損失而必須持有的緩衝資金。目前聯準會正考慮填補相關漏洞,將銀行的可供出售金融資產未實現損益同樣計入資本水準。此前的漏洞使一些中型銀行能夠有效掩蓋其持有證券的損失情況,而這是導致矽谷銀行(SVB)倒閉的因素之一。此外,監管機構正在考慮將更嚴格的限制措施擴大到資產規模在1000億~7000億美元之間的約30家公司。相關提案最早可能在今年夏天公布,並且可能會在幾年內逐步實施修改。上個月,SVB和Signature Bank接連倒閉震動了金融系統後,監管機構就正在權衡相關措施的推行,並有報導稱美國政府開始著手加強中型銀行的監管。預計這些提議將要求美聯儲和其他機構制定新規則,包括針對資產規模在1000億~2500億美元間的銀行。今年3月,SVB宣佈以近20億美元的損失出售了證券,並表示將出售股票以籌集資金,反映出了該行帳面上存在未實現虧損的風險,引發了市場擔憂,SVB隔日股價暴跌。隨後,美國銀行存款從較小的銀行轉移到美國最大的銀行。聯準會的數據顯示,美國商業銀行的存款在3月8至15日期間減少了980億美元,但前25家銀行的存款增加了670億美元。不過,即使存在潛在的措施調整,如果一些中小型銀行長期面臨存款壓力,它們在未來幾個月內仍可能面臨風險。位於舊金山的第一共和銀行擁有大量存款保險之外的存款,儘管該銀行努力改善其健康狀況,但一直受到投資者的密切關注。與此同時,如果銀行不得不被迫擁有更多的流動性,再疊加其持有至到期的證券可能受到限制,銀行可能會減少購買長期國債和抵押貸款支持證券(MBS)。這最終將推高政府借貸成本和抵押貸款利率。

接盤俠現身! 外媒:「這家大行」將收購矽谷銀行最快4/2談定

根據《彭博社》昨(26日)引述知情人士稱,第一公民銀行股份公司(First Citizens BancShares)正與聯邦存款保險公司(FDIC)針對收購本月初倒閉的矽谷銀行展開深入談判,最快將於本周日(4月2日)達成協議。知情人士透露,美國第一公民銀行股份公司可能收購矽谷銀行(SVB),且交易案已來到最後階段,最早可能會在4月2日達成協議,從FDIC手中收購矽谷銀行,不過尚未做出最終決定。FDIC對此表示,第一公民銀行將承接矽谷銀行的所有存款和貸款,矽谷銀行危機導致的存款保險基金成本約200億美元,具有過渡性質的過橋銀行(Bridge Bank)總資產約1670億美元;截至3月10日,矽谷過橋銀行的存款總額為1190億美元。而美國聯邦存款保險公司將獲得價值高達5億美元的第一公民銀行普通股。第一公民銀行股份公司總資產管理規模約爲1090億美元,是美國排名前20的金融機構,旗下有包括第一公民銀行(First Citizens Bank)在內的多家金融機構。根據聯準會的數據,截止2022年底,第一公民銀行爲美國資產管理規模第30大的商業銀行。此前有媒體分析認爲,第一公民銀行可能沒有足夠的資金來應對美國歷史上第二大的銀行倒閉案,但該銀行收購破產銀行的經驗豐富。自2009年以來已經收購了20多家破產銀行。截至上周五(24日),第一公民銀行的股價今年以來已下跌約23%。FDIC已爲出售矽谷銀行努力了超過兩周,一開始嘗試將矽谷銀行全部資產一次性打包出售,但截至投標最初的截止日期,也沒人願意接手。據報導,摩根大通和美國銀行等潛在買家們都不願出價,高盛也拒絕了收購邀約。

SVB將分拆賣 美3間地區銀行爭相競購

據《彭博》報導,知情人士透露,矽谷銀行(SVB)日前宣布關閉後,公民金融集團(Citizens Financial Group)已準備競標矽谷銀行(SVB)的私人銀行業務(SVB Private)。日前矽谷國家銀行(Valley National Bancorp)及第一公民銀行(First Citizens BancShares)也加入競購行列。由於FDIC在接管SVB後,無法成功將其拍賣出去,因此上周一(20日)宣布分拆矽銀,將矽銀的私人銀行業務獨立銷售。矽銀私人銀行業務專為高淨值人士提供銀行、財富管理和信託服務。據《路透》報導指出,公民金融一直透過收購進行擴張,該公司於2022年2月完成了對滙豐控股(HSBC Holdings Plc)美國東岸分行網路的收購,2個月後又收購了投資銀行(Investors Bancorp)。報導表示,矽谷國家銀行及第一公民銀行皆在上周五(25日)最後期限前,向美國聯邦存款保險公司(FDIC)提交了收購矽谷銀行的報價。FDIC致力為其尋找買家,但暫時未有最終決定,預計最快周末有結果。 矽谷銀行本月中因流動性不足及資不抵債,被監管部門接管,是2008年全球金融危機爆發以來,美國最大宗銀行倒閉事件。其後聯邦政府出手協助,為所有矽谷銀行存戶提供存款保障。

2月CPI漲幅回落、原物料價格趨穩!台經院:央行暫不必升息

美國矽谷銀行(SVB)倒閉,為全球金融市場投下震撼彈,也顯現美國暴力式升息1年副作用來了,金融市場普遍預期,美國聯準會本周22日宣布升息1碼機率高,投資人最關心的是台灣央行是否跟進、將升息半碼?目前銀行看法相當分歧;公股銀行認為,台灣要持續打壓通膨預期,應該跟進升息半碼,也有公股銀行認為,國際金融情勢詭譎多變,應「持穩觀望」,不宜跟進升息。我國出口表現連六黑,財政部日前公布,我國2月出口值為310.5億美元,年減17.1%,主計總處也下修全年經濟成長率為2.12%;台經院董事長吳中書表示,經濟正處於下行風險、加上2月消費者物價指數(CPI)已從先前逾3%,下滑至2.43%,當石油、煤、黃豆、玉米、小麥等國際原物料價格已明顯回落,央行暫時沒有升息的必要性。吳中書警示,若台灣運氣不好,景氣持續下修,今年底甚至可能有通縮風險發生,更彰顯央行3月沒有跟進升息的必要性;中央大學台經中心執行長吳大任認為,雖然升息可以壓抑房價、打擊通膨,但在經濟有衰退風險下,「救經濟比升息更重要」,預估央行升息的可能性不高。吳大任表示,出口已經從400多億美元驟降至310.5億美元,4月電價平均調升11%,廠商盈餘下滑後,又面臨利率、資金成本墊高,廠商在雙重經營壓力下,若撐不住可能引爆倒閉潮,失業率將因此攀升,許多家庭收入受到影響,惡性循環下將會重擊實體經濟。相對於美國2月通膨仍高達6%,吳中書也認為,美國聯準會升息1碼機率高。TAROBO大拇哥投顧認為,美國快速升息450個基點、創40多年來最快升息速度,矽谷銀行事件使銀行資產負債錯配、風險前緣資產募資不容易的問題浮上檯面,雖然美國聯準會逆回購工具餘額續處高位,反映市場流動性仍充裕,但在繼續升息縮表之下,往後市場流動性勢必減少,且波動持續,投資人須做好準備以規避潛在風險。

全球銀行體系動搖 外媒:未來一周恐有更多波動

近期美國矽谷銀行(Silicon Valley Bank, SVB)跟標誌銀行(Signature Bank)接連發生倒閉風波,而全球銀行體系發生動搖,也讓人擔憂接下來還會發生什麼事。外媒指出,未來一周將出現更多波動。據《CNN》報導,矽谷銀行和標誌銀行的倒閉,讓金融圈發生動盪,未來一周將出現更多波動,不過這不代表2008年的全球金融危機演。全球監管機構表示,銀行系統依然健康。報導稱,陷入困境的大銀行瑞士信貸(Credit Suisse),在上週宣布獲瑞士央行537億美元(約新台幣1.64兆元)的借款以維持營運;第一共和銀行(First Republic)也宣布獲得一些美國大銀行的300億美元(約新台幣9189億元)的援助,儘管如此,第一共和的股價還是在17日暴跌約33%。信安資金管理公司(Principal Asset Managemen)分析師夏哈(Seema Shah)說,美國商業銀行的利潤,一直受到資產質量惡化、貸款增長放緩等壓力,不過矽谷銀行跟標誌銀行的大部分存款都來自科技和加密行業。夏哈表示,這些銀行還有客戶的國債存款,隨著聯準會開始升息,國債價值已下降。阿波羅全球管理公司首席經濟學家史洛克(Torsten Slok)說,投資者需要保持冷靜,但還是要警惕,「需要關注地區性銀行向消費者提供存款和貸款,以及向企業提供貸款的情況。」報導指出,歐洲央行行長拉加德(Christine Lagarde)將在20日發表談話,公布聯邦儲備銀行的每週準備金餘額;21日美國成屋銷售數據公布,22日美國聯邦公開市場委員會公布最新政策;聯準會主席鮑爾也會回答記者提問;23日英國央行發布最新政策利率決議;24日公布美國核心耐用品訂單和採購經理人指數。

聯準會負債1.1兆美元! 新債王:美經濟衰退將在四個月內到來

據路透社報導,上周四(16日)有著「新債王」之稱的DoubleLine Capital投資長Jeffrey Gundlach受訪時表示,美國國債收益率曲線在持續倒掛之後急劇變陡,這強烈暗示未來四個月內可能會出現經濟衰退。Gundlach表示,因為最近美國銀行倒閉,加劇了借貸利率上升導致的金融狀況收緊。他於上周四在Twitter Spaces的語音聊天中提及,他認為衰退將在未來四個月內發生。在過去幾十年發生的所有經濟衰退情況下,收益率曲線在衰退前幾個月開始倒掛,現在幾乎每個指標都證明衰退變成了大概率事件。Gundlach將矽谷銀行的閃電倒閉歸因於基準利率與愚蠢的會計規則間的衝突,並警告稱聯準會的銀行定期融資項目(BTFP)計劃會進一步推高通脹,他們給SVB的存款人提供擔保,這實質上是聯準會進行量化寬鬆政策。而讓這些存款人能全額提取存款,相當於幾個月的量化緊縮的努力白費。Gundlach強調,聯準會已經破產,而現在他們的資產負債表爲負1.1兆美元,因為聯準會和矽谷銀行有一樣的負債及投資期限錯配問題,所以聯準會能支撐整個系統的辦法只有一個,印鈔票。他解釋道:除了印鈔之外,他們無力解決任何問題。聯準會過去常常向財政部匯款,如今變成財政部向聯準會匯款。現在大家處在一個時間節點,沒有任何辦法來解決金融和貨幣政策管理不善的問題。對於股市,Gundlach預測標普500指數將跌到3200點,並提醒投資者,今2023年的目標是活下去,儘量少虧損。他認為,投資者現在應購買黃金,因目前股市處於熊市,投資者應在出現任何反彈時賣出,以減少虧損。如果政府支出繼續增加,美元將在政府財政赤字的重壓下崩潰,他認為黃金是一個不錯的長期持有資產。因銀行業風波和市場動盪,衰退恐懼四起,僅一週,市場對聯準會加息路徑出現驚天逆轉,市場現在預期美聯儲不加息的概率為38%,而一週前市場認為不可能;加息25個基點的概率為62%;加息50個基點的概率為0,一週前為40.2%。

美FDIC為2家破產銀行尋買家 對衝基金經理:美銀20日將收購Signature Bank

美國聯邦存款保險公司(FDIC)仍在為上周倒閉的矽谷銀行(SVB)和標誌銀行(Signature Bank)尋找競購者,華爾街知名對沖基金經理人艾克曼(Bill Ackman)昨(17日)在推特上發文指出,美國銀行將於下周一(20日)收購Signature Bank。Ackman在推文中表示:「聽說美國銀行將在周一收購標誌銀行。除非我們能保護沒有保險的儲戶存款,否則小型銀行資金成本上升,迫使它們合併或被具系統重要性銀行(SIB)收購,我不認為這對美國有好處。」FDIC上周五(10日)接管了SVB,此前該銀行的客戶,包括許多科技初創公司和風險投資相關公司,因擔心該行的穩定性而開始提取存款。據傳FDIC希望這兩家銀行能夠完整售出,倘若未見買家出現,才考慮分拆部分事業出售。不過在獲得控制權幾天後,監管機構仍未替SVB找到一個買家。媒體援引消息人士稱,摩根大通和美國銀行在上周五監管機構接管矽谷銀行之前,拒絕了收購該銀行的機會。據匿名人士透露,美國銀行認為這家銀行不值得收購。高盛集團(Goldman Sachs)也拒絕了收購邀約,因為公司正在努力應對其在零售銀行業務上遭遇的困難。稍早,PNC金融服務公司和加拿大皇家銀行曾有意競購SVB,但後來由於涉及風險而撤回了收購請求。FDIC發言人17日表示,直到銀行的所有資產都被出售、針對銀行的所有索賠都得到解決,而且收購方決定其出價條件,FDIC接管才會結束。收購方將告知FDIC願意從倒閉的銀行取得哪些資產和負債。

矽銀執行長倒閉前「套現1億」 還爽坐「頭等艙」飛夏威夷豪宅度假

美國矽谷銀行(Silicon Valley Bank,SVB)10日被監管機構宣布倒閉,自2011年起擔任執行長的貝克爾(Greg Becker)卻被發現在2週前就拋售1.25萬股股票,套現將近350萬美元(約新台幣1億元),更被英國《每日郵報》在13日拍到坐頭等艙飛往夏威夷茂宜島(theisland of Maui)的聯排別墅(townhouse)度假。據《紐約郵報》援引《每日郵報》的報導,貝克爾與妻子13日乘坐豪華轎車前往舊金山機場,並搭乘頭等艙飛往夏威夷,打算在茂宜島一棟價值310萬美元(約新台幣9500萬元)的2層樓聯排別墅中度假,這個封閉式社區裡不但附有網球場、衝浪點,還擁有3座游泳池及俱樂部等豪華設施。近日被媒體拍到穿著運動短褲和夾腳拖鞋愜意漫步海濱小鎮拉海納(Lahaina)街頭的貝克爾,近期因處理矽銀破產危機的爭議而飽受抨擊,如今他也因為在倒閉之前套現350萬美元,而遭到美國司法部調查。他與前財務長(CFO)貝克(Daniel Beck)涉嫌隱瞞「利率攀升導致公司容易遭到擠兌」的事實,被股東一狀告上法院。矽谷銀行倒閉後引發廣泛恐慌,人們擔心連鎖反應導致其他銀行也步上後塵。華爾街巨頭高盛(Goldman Sachs)16日上調了美國經濟在未來12個月進入衰退的可能性,從25%升至35%,理由是小型銀行面臨壓力。然而,美國財政部長葉倫(Janet Yellen)向國會保證,美國銀行體系處於穩定狀態。她16日指出,「我們的銀行體系依然健全,美國人可以相信存款會在他們需要的時候到位。」

第一共和銀行陷倒閉風暴!美11家大型銀行出手了 挹注300億美元救援

美國矽谷銀行(Silicon Valley Bank, SVB)10日宣布倒閉,寫下自2008年金融危機以來,最大規模的美國銀行倒閉事件,如今再傳出第一共和銀行(First Republic Bank)也爆發擠兌潮。擔憂影響擴大,包括摩根大通、花旗銀行等11家大型銀行,出手籌措了300億美元(約新台幣9162億元),以援助陷入倒閉危機的第一共和銀行。據《路透社》報導,第一共和銀行成立於1985年,以財富管理服務為主要業務之一,截至去年年底,該銀行擁有2120億美元(約新台幣6.47兆元)的資產和1764億美元(約新台幣5.39兆元)的存款。不過由於上周末爆發擠兌危機,致使第一共和銀行深陷倒閉風暴。報導指出,包括美國摩根大通銀行(JPMorgan Chase & Co.)、花旗銀行(Citigroup Inc)、美國銀行(Bank of America Corp.)、富國銀行(Wells Fargo & Co.)、摩根士丹利(Morgan Stanley)、高盛集團(Goldman Sachs Group Inc.)等11家大型銀行已聯合挹注300億美元,盼支撐第一共和銀行度過難關。對此,伸援的各家銀行透過聯合聲明表示,採取此一行動是反映出,對第一共和銀行以及其他規模銀行的信心,不論是大小規模的銀行均對維持美國金融體系的健康和良好運轉「至關重要」。 財政部長葉倫(Janet Yellen)稍早在出席聽證會時,強調美國的銀行體系依然健全,「可以儘管放心,美國民眾們的存款會在需要的時候到位」。

美股開盤全跌!道瓊重挫217點…瑞信先漲後跌

美國矽谷銀行(SVB)倒閉及瑞士信貸財務危機,導致美股三大指數16日開盤都跌!道瓊工業平均指數下跌217.54點或0.68%,報31657.03點;納斯達克綜合指數下跌0.40%,報11388.33點;標準普爾500下跌0.65%,報3866.78點。而瑞士信貸在美國上市的股票開盤先漲約7%,之後再轉跌約1%。

「瑞士信貸」股價暴跌逾24%! 市場恐慌情緒蔓延歐美銀行業

美國加密貨幣友善銀行Silvergate Bank、Signature Bank,以及全美第16大銀行矽谷銀行(Silicon Valley Bank, SVB)接連倒閉後,瑞士信貸銀行(CreditSuisse)的股票也在15日因大股東沙烏地國家銀行(SaudiNational Bank)宣稱不再挹注更多資金,而引起市場恐慌遭到大量拋售,終場股價暴跌24.24%,收在1.697瑞士法郎。對此,瑞士央行也表示,將在必要時為瑞信提供金融支持。綜合ABC News、CNN Business、CNBC的報導,雖然聯準會、美國財政部(Treasury Department)和聯邦存款保險公司(FederalDeposit Insurance Corp.)早在12日晚間就公布了對銀行的緊急援助措施,並表示在矽谷銀行和Signature Bank倒閉後,儲戶將得到全額補償,以此重振市場對金融體系的信心。然而,恐慌情緒已在歐美銀行業蔓延開來。瑞士第2大銀行瑞信的大股東沙烏地國家銀行董事長庫達利(Ammar Al Khudairy)在15日稍早表示,「我們目前對瑞信的持股比率為9.8%,如果拉升至超過10%,就必需面對各種新的法規限制。因此我們絕對不會再向瑞信提供更多財務援助。」消息一出引發市場恐慌,導致瑞信15日盤中股價一度暴跌逾30%,來到每股1.55瑞士法郎,創下歷史新低。此前美國在一週內已有3間銀行接連倒閉,堪稱2008年金融海嘯後最大銀行倒閉事件,外界擔憂恐引發連鎖反應。對此,瑞士央行瑞士國家銀行(SNB)以及瑞士金融市場監管機關FINMA也在15日緊急召開會議並發表聯合聲明指出:「瑞信當前的資本率與流動性狀況仍符合FINMA要求,如有必要,瑞士央行將向瑞信提供額外流動性。」聲明還強調:「沒有跡象表明,過去一週美國銀行業的震盪將會對瑞士的銀行體系構成直接風險。」報導稱,瑞信曾經是華爾街大戶,但這家銀行的信用違約交換(CreditDefault Swap,CDS)價格突然在去年飆升,超越2008年金融海嘯時期水準,更傳出面臨上千億台幣的資金缺口,最終不得已在去年年底裁員全球部門9000人,以挽回市場信心。與此同時,美國和歐洲的銀行股也在15日紛紛下挫。法國最大的兩家國際銀行法國興業銀行(Société Générale)和法國巴黎銀行(BNP Paribas)股價暴跌逾10%;德國第1大銀行德意志銀行(Deutsche Bank)的股價則下跌8%。此外,西班牙薩瓦德爾銀行(Banco Sabadell)以及德國商業銀行(Commerzbank)也成為重災區。美國方面,花旗銀行(Citigroup)15日早盤跌幅近5%,摩根大通(J.P.Morgan)和富國銀行(Wells Fargo)也下挫近4%。銀行股災情衝擊美股,道瓊工業指數平均下跌超過500點,跌幅為1.3%;標普500指數和納斯達克指數均下跌約1.5%。對此,美國財政部發言人表示,當局正在「密切關注」圍繞在瑞士信貸的問題,並且與全球財政官員保持聯繫。

矽谷銀行倒閉效應「瑞信也爆財務危機」 美股開盤道瓊暴跌5百點

美國矽谷銀行(Silicon Valley Bank, SVB)等銀行業接連倒閉,投資理財暢銷書《富爸爸,窮爸爸》作者羅伯特清崎(Robert Kiyosaki)對此表示,他預測瑞士信貸(CreditSuisse)也會步入後塵,沒想到瑞士信貸14日公佈2022年年報,報告中就表示,瑞信已發現內部控管存在「重大缺陷」,股價暴跌超過 20%,美股15日開盤,三大指數紛紛走跌。美股15日開盤,道瓊工業平均指數下跌 525 點或 1.6%,納斯達克綜合指數下跌 1.4%,標準普爾 500 指數下跌 1.8%而瑞士信貸在美國上市的股票下跌近 26%。據《CNBC》引述布利克利金融集團(Bleakley Financial Group)首席投資長布克瓦爾(Peter Boockvar)的看法,「這告訴我們的是,有可能出現大規模的信貸收縮,銀行將著手多地關注鞏固資產負債表,而不是專注於貸款」。先前,瑞信在年報中坦言,2021年和2022年的「財務報告控管不彰」,出現重大的缺陷,瑞信在2022財年淨虧損達到近73億瑞士法郎,約新台幣2431億,瑞信坦承,這些情況已經惡化,且可能繼續加劇流動性風險,管理資產的減少預計會造成淨利息收入和經常性費用減少,進而影響銀行的資本狀況目標。另據《路透社》指出,瑞士信貸最大的投資者「沙烏地阿拉伯國家銀行」15日表示,它無法提供更多資金,若瑞信無法阻止這些外流,並恢復瑞信管理的資產和存款,可能會對業績和財務狀況帶來不利影響。由於瑞信拖累歐洲銀行板塊,美國大型銀行股也隨之下跌。花旗集團和富國銀行各下跌 3%,高盛和美國銀行各下跌 2%。

矽谷銀行為何遭到擠兌? 一文看懂美國銀行倒閉危機始末

美國1週內倒了3家銀行!繼加密貨幣友善銀行Silvergate Bank在8日受FTX破產影響而終止營運後,全美第16大銀行矽谷銀行(SVB)也在10日宣布破產倒閉,如今紐約州金融監管機構又在美東時間12日以「系統性風險」為由,關閉全美第2大加密貨幣友善銀行Signature Bank,以防止這場自2008年金融海嘯以來最大的銀行危機繼續蔓延。美媒CNN Business指出,儘管SVB的擠兌和倒閉過程僅歷時關鍵48小時,但其實聯準會的貨幣政策,以及SVB的投資決策,早在多年前就為這場銀行倒閉危機種下禍根。聯準會在疫情期間實施QE政策大放水,市場充滿熱錢,新創公司從創投(VC)融資到大量資金存入SVB,SVB資產瞬間膨脹,且SVB在低利率環境下幾乎不用付出任何利息給存戶。SVB將客戶存款拿去購買大量低利率且到期日至今仍有數年以上的長天期美國國債和不動產抵押貸款證券(MBS)。聯準會為抑制通膨,開始激進升息回收資金,SVB難以透過原先的低利率吸引資金存入,因此必須付出更高的利息才能留住資金。與此同時,手中的長天期美債價格又因為升息開始下跌,未實現損失的相關數據成為一大隱憂。SVB利率風險管控不佳的消息漸漸傳開,且SVB為了應對流動性危機,又開始賤價變賣總價210億美元的長天期美國國債及MBS換取現金流,認列18億美元巨額投資虧損,讓主要客戶大感恐慌。SVB更發布公告要籌資22.5億美元,用來改善資產負債表,從而引發市場恐慌,導致更多存戶和投資人加入擠兌行列。最終SVB的股價在48小時內暴跌75%並宣布倒閉。此外,據《路透社》的報導,矽谷銀行的倒閉進一步衝擊全球銀行股,美國13日主要銀行的股票市值損失了約900億美元,使它們在過去3個交易日的損失達到近1900億美元,美國地區性銀行受到的打擊最為嚴重。First Republic Bank的股價暴跌超過60%,原因是新融資的消息未能讓投資者放心,評級機構穆迪對該銀行作降級審查。亞洲銀行股14日延續跌勢,日本企業受到的打擊尤其嚴重,更因為對系統性風險的擔憂引發了市場更廣泛的暴跌。在貨幣市場,美國和歐元區銀行系統的信用風險指標小幅上升。全球擁有矽谷銀行帳戶的公司則紛紛評估其財務狀況受到的影響。大量持有長天期美國國債的銀行或投資機構也可能成為危機的下個引爆點。矽谷銀行的危機,也引發了其他國家監管機構對矽谷銀行在當地子公司以及銀行業潛在風險的重視。據知情人士透露,英國央行下轄審慎監管局(PRA)正密切追蹤英國銀行業和更大範圍的市場形勢,並與受其監管的金融機構保持密切的聯繫。德國金融監管機構BaFin的一位發言人10日表示,正在考慮當前的事態發展,並將反映在其持續監管中。矽谷銀行德國2021年最新財務披露稱,它是一家小型、不復雜的機構,由於在資本和流動性方面依賴母公司,因此不受德國資本要求的約束。

美國1週內倒了3家銀行! 全美第2大加密貨幣友善銀行Signature Bank也遭接管

美國1週內倒了3家銀行!繼Silvergate Bank在8日受FTX破產影響而終止營運、全美第16大銀行矽谷銀行(SVB)10日宣布破產倒閉後,紐約州金融監管機構於美東時間12日又以「系統性風險」為由,關閉全美第2大加密貨幣友善銀行Signature Bank,以防止銀行危機繼續蔓延,若以資產規模來看,這是美國史上第3大銀行破產案。綜合《英為財情》、《路透社》、CNBC的報導,在矽谷銀行(SVB)被美國聯邦存款保險公司(FDIC)接管後,為了化解一連串銀行的流動性危機,Fed、美國財政部、FDIC 已在12日發布聯合聲明,宣布將出手拯救矽谷銀行,保證存款戶13日起將可動用他們的所有資金,但股東和部分無擔保債務人則不在保護範圍內。與此同時,銀行倒閉危機持續蔓延,加密貨幣友善銀行Signature Bank的客戶也將存款轉移到更大的銀行,例如摩根大通和花旗集團,導致Signature Bank在12日被FDIC接管,其所有存款一樣被政府保證可完整取回。美國總統拜登(Joe Biden)還向人民和企業信心喊話,指出他們的銀行存款會在需要的時候出現,他誓言要讓造成這場混亂的人承擔所有責任,並將積極加強對大型銀行的監督和監管,以免類似情況再度發生。不過美國政府的危機處理和拜登的喊話似乎仍未重振市場信心,數間中型規模銀行股仍在美東時間13日遭到拋售導致股價下挫,美股主要指數終場也大多收跌,其中第一共和銀行(FRC.US)的跌幅超過61%,KBW區域性銀行指數今年則下跌15.1%。與此同時,摩根士丹利(MS.US)、富達(Fidelity)和貝萊德(BLK.US)管理的共同基金似乎是受矽谷銀行和Signature Bank倒閉影響最大的幾支基金,市場拋售已經抹去了美國銀行超過1000億美元的市值。對此,高盛經濟學家哈齊烏斯 (Jan Hatzius)12日指出,考慮到銀行承受的壓力,美國聯準會(Fed)應該會在3月22日的會議上宣布停止升息。不過他預期Fed在5、6、7月仍會繼續升息,最終將達到5.25%至5.5%的聯邦基準利率目標區間,以避免通膨率再度飆升。

矽谷銀行風暴 恐慌蔓延

因應矽谷銀行(SVB)與標誌銀行接連倒閉引發的風暴,美國財政部、聯準會(Fed)與聯邦存款保險公司(FDIC)三大部會決定聯手救市,推出「銀行定期融資計畫」(BTFP)降低銀行擠兌風險。惟風暴仍未止息,VIX指數急升至5個月高點,歐美銀行股重挫,美元大幅疲弱。被視為恐慌指標的芝加哥波動率指數VIX 13日曾衝高至30.81。美股三大指數亦下滑。美元周一大跌,美元指數13日盤中下挫0.7%至103.89,稍早一度觸及103.67的近一個月低點。拜登政府在48小時內總動員,以防範此次風暴衍生成新一波金融危機。拜登週一發表演說表示,聯邦存款保險公司(FDIC)已接管兩大銀行資產,不會讓美國納稅人承擔相關損失。政府將盡一切所能解決此次問題,並要求國會與監管機構強化銀行規範,以避免類似情況再次發生。Fed主席鮑爾週日亦取消參加瑞士巴塞爾(Basel)舉辦的央行總裁例行會議計畫,改為在華府專心應對危機。美國財長葉倫同日接受媒體訪問時表示:「我們整個週末都在與監管機關討論,希望制訂適當的因應政策。」聯邦官員表示,兩間銀行存戶所有存款都在政府保險範圍內,不限於先前規定25萬美元上限。官員強調,政府不會出手紓困,美國納稅人不必承擔相關損失。Fed推出BTFP緊急措施,向銀行、信用合作社與其他符合條件的存款機構提供長達一年的貸款,以確保他們滿足所有客戶的取款需求。此貸款計畫背後有著財政部規模250億美元的「匯率穩定基金」(ESF)做為支持。BTFP允許銀行透過抵押美國國債與不動產抵押貸款證券來借入資金,同時放寬擔保品以發行價而非市價計算,令這些機構一方面能夠因應擠兌風險又不必虧本出售債券等資產。Fed表示,貸款擔保品都有全額追索權,應不致於動用到財政部基金。此計畫由Fed旗下12家區域性銀行提供貸款。借款利率為申請時一年期隔夜指數交換(OIS)利率加上10個基點。明年3月11日前都可申請,為期一年,提前還款不會罰款。

匯豐銀行出手救矽谷銀行 象徵性 「1英鎊」收購英國子公司

美國矽谷銀行上週宣告破產後,相關的接管拆售行動也火速展開,據外媒報導,英國滙豐銀行(HSBC)宣布,以象徵性1英鎊(約新台幣38元)的價格,買下矽谷銀行的英國子公司(SiliconValley Bank UK Limited,SVB),不過SVB在英國的資產和負債並不在這次交易中。英國滙豐銀行宣布以約新台幣38元的金額買下SVB在英國子公司。根據《CNBC》、《BBC》等多家外媒報導,滙豐行政總裁祈耀年(Noel Quinn)針對這起收購的看法是認為讓滙豐在英國業務具有極好的戰略意義,「這加強了我們的商業銀行業務,並增強了我們為英國和國際創新和快速增長的公司提供服務的能力,包括技術和生命科學領域的公司」。滙豐行政總裁祈耀年。這項救援交易在多方通宵討論後完成。滙豐銀行表示,已經以1英鎊,約新台幣38元買下矽谷銀行英國子行,據知情人士指出,整個過程充滿競爭性,因為有不少人想收購這家倒閉的銀行。知情人士也透露,包括英國橡樹銀行(Oak North)和倫敦銀行(Bank of London)也在投標的行列中。英國財政部在一份聲明中表示,由英格蘭銀行與英國財政部協商促成的交易,將保護SVB英國客戶的存款,英國財相杭特(Jeremy Hunt)表示,出售受災銀行是目前首選,因為可以避免政府不得不進行大規模干預來保護儲戶,也就是這起交易並非「全民買單」。英國財相杭特表示,出售受災銀行是目前首選,因為可以避免政府不得不進行大規模干預來保護儲戶,也就是這起交易並非「全民買單」。(圖/翻攝自推特)杭特在推特推文指出,政府和英格蘭銀行促成將英國矽谷銀行私下出售給滙豐銀行。存款將受到保護,無需納稅人的支持。截至3月10日,SVB UK擁有約55億英鎊貸款以及約67億英鎊存款,截至去年底稅前盈利為8800萬英鎊。熟悉矽谷銀行英國子公司業務的人士表示,目前該行在當地有3300個客戶,其中包含新創公司與創投基金等,不過許多人的存款低於金融保險計畫所涵蓋的 8萬5千英鎊門檻。

資本湧入黃金 亞洲金價盤中小漲0.22%「已連續4日上漲」

金價強勢之下黃金股持續走高,亞洲黃金價格今(13日)一早盤小漲,盤中上揚4.09美元或0.22%,每盎司報1872.35美元,已連續4日上漲。因美國矽谷銀行驚傳倒閉,促使資金選擇進入避險資產,從而推升金價行情。由於市場對SVB的擔憂加劇,金價受益於不確定因素,累計自上周三(8日)收盤以來已經上漲超過3%,並處於一個月高點。與此同時,由於聯準會考慮加快升息步伐,上周五(10日)發布的美國就業數據描繪了一幅喜憂參半的經濟景象。黃金一直被認為是一種避險資產,當市場陷入恐慌時,資金會不斷湧向黃金市場,從而推高金價。就歷史數據來看,黃金往往在波動加劇期間受益,因為波動性越大代表市場的不確定性(如現金流、股息、息票等)就越高,此時資本便會偏愛黃金。從短期來看,黃金價格受消息影響存在較大波動,明天(14日)還有重磅數據美國2月CPI待公佈。有機構分析若CPI數據降溫,近期累積的緊縮壓力釋放,準會鷹派將會像洩了氣的皮球,並迅速助漲黃金市場多頭。從中長期來看,黃金的配置價值依然受機構普遍看好。其中,澳盛銀行(ANZ)將黃金年終預期上調每盎司100至2000美元。有分析師指出,當前全球地緣風險問題仍存,部分金融市場局部流動性壓力增加,若出現黑天鵝事件導致金融市場震盪,黃金也可能對超預期風險事件提供良好對沖。因此,若2月通膨數據顯示美國通膨仍有韌性,導致黃金價格回調,可能為增配黃金提供了較好的加倉機會,建議逢低加倉,維持黃金超配觀點不變。上周五,黃金波動指數(GVZ)飆漲15.87%、創下自2020年7月23日以來的最大單日漲幅。值得一提的是,相對於2022年2月俄烏衝突爆發時黃金波動率所處的高位而言,當前依然是較低的水平,但同時也代表後續還有很大的上漲空間。